МониторING рынков от 28.08.15

реклама

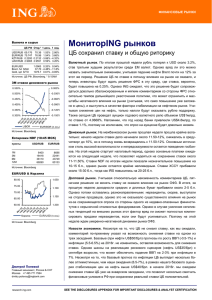

ФИНАНСОВЫЕ РЫНКИ Report title Month Year Kjyu Валюта и сырье ЦБ РФ Откр.* 1 день 1 нед. USD/RUB EUR/RUB KZT/RUB UAH/RUB 67.447 65.26 -4.85% 76.337 74.85 -3.86% 0.2803 0.2790 -1.76% 3.1628 3.0239 -1.82% EUR/USD Brent, fut $/bbl Gold, spt $/TO -3.97% -2.42% 0.29% -1.57% 1.1239 -1.03% -0.37% 48.37 9.71% 5.08% 1131.5 0.38% -2.65% Источник: ЦБ РФ, Bloomberg. * 9.15AM 3M ставки денежного рынка 0.340% 0.000% 0.330% -0.010% 0.320% 0.310% -0.020% 0.300% 0.290% -0.030% 0.280% -0.040% 0.270% LIBOR EURIBOR (п.ось) Источник: Bloomberg Котировки NDF (10:30 MCK) пункты USD/RUB EUR/RUB 6355 20165 40248 79553 7517 23968 48011 96613 1M 3M 6M 12M Источник: Bloomberg EUR/USD & Корзина 80.00 1.050 МониторING рынков Прибыли в июне замедлили рост 3 месяца Валютный рынок. Почти 4%-ный рост рубля в четверг вновь подтвердил его статус одной из самых волатильных валют. Однако даже этот результат не в полной мере отражал почти 10%-ное ралли в нефти Brent c US$43.50/брл до US$47.70/брл к концу дня. Сегодня утром рубль немного исправляет это отставание ростом до 65.50/USD. Это привело и к восстановлению рублевой цены на нефть до 3120/брл., что должно несколько успокоить тех, кто пристально наблюдает за данным индикатором рисков в рубле. Из локальных факторов выделим лишь дополнительные комментарии ЦБ относительно его готовности рефинансировать годовое валютное репо и увеличить лимиты по недельным/месячным операциям, которые уверенно снижались с июня. Вряд ли кто-то в этом серьезно сомневался, однако вкупе с подросшей нефтью это оказало отрезвляющее влияние на рынок. С уверенностью говорить о том, что рубль развернулся, конечно же, нельзя, учитывая, что на фоне роста нефти и окончания налогового периода добровольные (и не очень) продажи экспортеров могут сократиться. Но вчерашний откат может охладить спекулянтов и снизить риски возникновения паники среди несырьевых компаний и населения. Денежный рынок. На межбанковском рынке ставки депо остались, преимущественно, в диапазоне 10.75-11.25%. Свопы на Бирже до обеда торговались по 10.85-11.10% (0% USD), в обед ненадолго опускались до 10.10-10.50%, а к вечеру поднимались до 11.40-11.80% (средняя 11%) на фоне стандартного поведения отдельных крупных игроков, закрывающих позиции к концу дня. Сегодня выплаты налога на прибыль завершают налоговый период, однако относительно небольшие суммы (около 150-200 млрд. руб.) не должны оказать на рынок большое влияние. Стабильность ситуации с ликвидностью и укрепление рубля продолжили давить на ставки форвардов на 30-40 б.п. на сроках до года (3 мес. 12.90%) и на 15-30 б.п. в XCCY до 3 лет, соответствующие IRS потеряли около 10-15 б.п. 75.00 70.00 1.100 65.00 60.00 1.150 55.00 50.00 1.200 Корзина EUR/USD (п.ось) Источник: Bloomberg Дмитрий Полевой Главный экономист, Россия & СНГ Москва +7 495 771 7994 dmitry.polevoy@ingbank.com research.ing.com Долговой рынок. Рисунок торгов в четверг в ОФЗ был неоднородным: утренние покупки сменились продажами, и лишь к концу дня выросшая нефть вернула оптимизм, в результате которого доходности упали на 15-22 б.п. по всей кривой. Идея в ОФЗ пока не меняется – рост нефти и рубля позволяет отыгрывать потери. Однако, полагаем, что в область отрицательного керри к ставке ЦБ доходности уйдут, если вернется уверенность в скором продолжении цикла понижения ставки ЦБ. Новости экономики. Данные по доналоговой прибыли компаний за 1П15 указали на дальнейшее замедление роста до 42.6% vs 89-90% в марте и 58% в июне, хотя последние цифры во многом обусловлены эффектом базы. В июне прибыль упала до 570 млрд. руб. против 1200 млрд. в феврале-апреле, то есть, фактически, до среднего уровня с 2П09. Отраслевая структура разнится (в сравнении со средними за 2П09-1П15): в лидерах банки, выигравшие от послаблений ЦБ и восстановлении рынков, поэтому это не показательно. Из остальных секторов лидирует обрабатывающий сектор (рост на 64%, эффекты стабильной добычи/экспорта и ослабления рубля), торговля (скачек инфляции) и обрабатывающий сектор с цифрами около 10%. Все остальные ключевые сектора имеют показатели от 60-80%. Иными словами, рост прибыли сконцентрирован в нескольких основных секторах, несырьевые же сектора улучшат свои позиции лишь при росте экономики, либо за счет дальнейшего роста цен. Но последнее угрожает и так падающему спросу. Поэтому слабеющая динамика прибылей, если продолжится, будет давить на инвестиции. 1 SEE THE DISCLOSURES APPENDIX FOR IMPORTANT DISCLOSURES & ANALYST CERTIFICATION МониторING рынков 28.08.2015 Раскрытие информации Настоящее сообщение ("Сообщение") не является офертой, предложением делать оферты, акцептом каких-либо оферт или рекламой. Сообщение является мнением, составленным на основании доступных сведений. Достоверность таких сведений не гарантируется. Мы не принимаем на себя какой-либо ответственности за убытки, причиненные использованием Сообщения. 2