Айдар Зубаиров. Стандарты качества как фактор поддержания

реклама

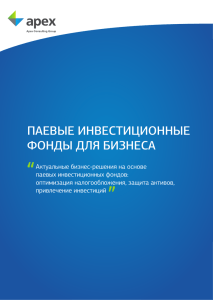

О ситуации в банковской системе Республики Башкортостан и стандартах качества как факторе поддержания стабильности банковской системы к кризисным ситуациям А.С.Зубаиров Председатель Ассоциации кредитных организаций Республики Башкортостан, Председатель Правления ОАО «АФ Банк» VIII Международный банковский форум «Банки России – XXI век», г. Сочи, сентябрь 2010 г. Часть 1: О ситуации в банковской системе Республики Башкортостан VIII Международный банковский форум «Банки России – XXI век», г. Сочи, сентябрь 2010 г. 3 Институциональная обеспеченность банковскими услугами 1275 1250 01.01.08 01.01.09 01.01.10 01.07.10 01.01.11 Количество банковских подразделений в РБ (факт) Стратегический ориентир по количеству банковских подразделений (реалистичный) Стратегический ориентир по количеству банковских подразделений (оптимистичный) 3344 3198 3200 3120 3062 3100 3180 3189 3106 3021 3000 01.07.10 1280 3358 3330 01.05.10 1283 3300 3352 01.03.10 1280 1290 3341 01.01.10 1300 3400 01.11.09 1300 1300 3464 3442 01.09.09 1307 Республика Башкортостан 01.07.09 1343 3500 01.05.09 1350 Российская Федерация 01.03.09 1350 1350 3600 01.01.09 1370 Кол-во жителей на 1 банковское подразделение 1400 01.01.09 01.01.10 01.04.10 01.07.10 Проблемы: РБ 3021 3180 3198 3189 1. Закрытие подразделений Сбербанка России в отдаленной Города республики 3123 3199 3226 3215 местности Районы республики 2882 3143 3155 3151 2. Проблема с арендой помещений банками у муниципальных органов власти и казначейства, новых арендодателей Задачи: 1. До конца 2010 г. планируется к открытию 19 подразделений, к закрытию – 11. Прогнозное значение банковских подразделений на 01.01.2011 составляет 1283 ед. 2. Проведение рабочего совещания кредитных организаций и Управления федерального казначейства по Республике Башкортостан, направленного на сохранение в среднесрочной перспективе доступности банковских услуг для предприятий, обслуживаемых в казначействе. 4 Расширение кредитования предприятия и населения РБ 300,0 33,1 33,1 34,4 32,6 34,0 36 274,2 34,2 270,0 250,0 32 30 248,1 245,7 236,6 240,0 + 12,9% 254,6 260,0 34 242,9 240,0 28 26 24 кредиты, предостав ленные юридическим и физическим лицам РБ, млрд ру б. отношение кредитов экономике к ВРП, % докризисный период - 34,8% Изменение показателей кредитования по сравнению с 01.01.2010, % Кредиты нефинансовому сектору населению Просроченная задолженность нефинансового сектора населения Республика Башкортостан +12,9% +19,7 -0,5 -2,8 -7,5 +12,4 Российская Федерация +3,2 +3,4 +2,7 +11,3 +10,7 +13,1 01.07.2010 01.06.2010 01.05.2010 01.04.2010 01.03.2010 01.02.2010 01.01.2010 01.12.2009 01.11.2009 01.10.2009 01.09.2009 01.08.2009 01.07.2009 01.06.2009 01.05.2009 01.04.2009 01.03.2009 01.02.2009 01.01.2009 01.12.2008 01.11.2008 01.10.2008 20 01.09.2008 220,0 01.08.2008 22 01.07.2008 230,0 кредиты в % к ВРП кредиты, млрд руб. 290,0 280,0 36,2 34,8 5 Уровень процентных ставок по кредитам и депозитам 19 17,5 10,6 9 9,0 7 5,9 май.10 мар.10 янв.10 ноя.09 сен.09 июл.09 май.09 мар.09 янв.09 ноя.08 сен.08 5 13,7 12,7 12,2 12,7 11,8 11 11,3 9 7,75 7 % по депозитам фл % по кредитам предприятиям в России средняя max % ставка по депозитам 10 крупных КО ставка рефинансирования % по кредитам фл % по кредитам предприятиям в РБ % по кредитам предприятиям май.10 10,9 11 11,8 12,2 13,9 13 мар.10 13 13 13,9 13,4 янв.10 15 15,3 14,7 ноя.09 17,3 16,3 15 сен.09 18,1 20,5 17,6 16,8 16,6 июл.09 % 17 16,3 17 18,1 май.09 17,5 19 21,1 янв.09 22,5 21 ноя.08 23 17,4 мар.09 23,9 сен.08 25 При наличии условий к снижению процентных ставок (стабильная ситуация на денежном рынке, замедление темпов инфляции, неоднократное снижение ставки рефинансирования Банка России, достаточная ликвидность банковского сектора) сохраняется проблема высокой стоимости банковских кредитов для населения. Задача: разработка массовых кредитных продуктов для населения с адекватной оценкой рисков и пониженными процентными ставками 6 Уровень просроченной задолженности по кредитам % 10,3 9,9 10,8 8,4 7,7 8 6,2 7,5 5,7 5,1 4 1,6 6,8 9,1 8,6 8,6 7,6 7,4 6,6 6,4 6,0 6,5 Удельный в ес просроченной задолженности по кредитам предприятий 4,5 3,6 2,3 2,6 1,8 1,7 01.07.10 01.06.10 01.05.10 01.04.10 01.03.10 01.02.10 01.01.10 01.10.09 01.07.2009. 01.06.09 01.05.09 01.04.09 01.01.09 0,8 01.10.08 0 5,6 6,1 Удельный в ес просроченной задолженности по кредитам экономике 9,5 9,8 В среднем по РФ удельный вес просроченной задолженности по кредитам 01.10.2008 01.01.2009 01.04.2009 01.07.2009. 01.10.2009 01.01.2010 01.02.2010 01.03.2010 01.04.2010 01.05.2010 01.06.2010 01.07.2010 экономике 1,6 2,3 5,1 6,8 7,5 8,6 8,6 9,2 9,1 9,1 9,5 7,4 предприятий физическим лицам 0,8 2,8 1,8 3,2 5,7 4,1 7,7 5,1 8,4 5,8 9,9 6,1 9,8 6,4 10,5 6,6 10,3 6,7 10,2 6,8 10,8 6,9 7,6 6,9 в среднем по РФ 1,7 2,6 3,6 4,8 5,6 6,0 6,1 6,2 6,4 6,5 6,6 6,5 Проблема: уровень просроченной задолженности в РБ остается выше, чем в среднем по России. Задача: - активное проведение мероприятий по взысканию просроченной задолженности по кредитам, в том числе через участие в процедурах банкротства; - Внесение кредитными организациями предложений по оказанию государственной поддержки при реструктуризации кредитов, предоставленных предприятиям и организациям, с целью их рассмотрения на заседаниях комиссий по финансовому оздоровлению при министерствах и ведомствах 7 Кредитование субъектов малого и среднего бизнеса Динамика объемов вновь выданных кредитов субъектам малого и среднего бизнеса (млрд руб.) 32 28 24 20 16 12 8 4 0 28,8 16,2 в 1,8 раза I полугодие 2009 г. I полугодие 2010 г. Динамика задолженности по кредитам субъектам малого и среднего предпринимательства (млрд руб.) 50 45 40 35 30 25 20 15 10 5 0 43,5 37,6 +15,7% на 01.07.2009 на 01.07.2010 Удельный вес просроченной задолженности по кредитам малого и среднего бизнеса составляет 13,6% против 9,0% в РФ. 8 Обеспеченность экономики Республики Башкортостан банковскими услугами Показатели обеспеченности на 01.01.2010 РБ Совокупный индекс обеспеченности региона банковскими услугами 0,65 Институциональная насыщенность банковскими услугами (по численности населения) 0,93 Финансовая насыщенность банковскими услугами (по активам) 0,48 ПФО Регионы-лидеры Воронежская область – 0,95 Самарская область – 0,96 0,78 Ярославская область – 0,97 Новосибирская область – 1,03 Калининградская область – 1,22 Ростовская область, 0,88 Бурятия – 1,26 Новгородская область – 1,27 Краснодарский край – 1,3 0,57 Новосибирская область – 1,09 Финансовая насыщенность банковскими услугами (по объему кредитов) 0,72 0,95 Индекс развития сберегательного дела (депозиты на душу населения к доходам) 0,54 0,77 Самарская область – 1,03 Татарстан – 1,04 Свердловская область – 1,34 Белгородская область – 1,51 Вологодская область – 1,06 Владимирская область, Воронежская область – 1,1 Ярославская область – 1,16 РФ 1,0 1,0 1,0 1,0 1,0 Часть 2: Стандарты качества как фактор поддержания стабильности банковской системы к кризисным ситуациям VIII Международный банковский форум «Банки России – XXI век», г. Сочи, сентябрь 2010 г. 10 Качество активов российских банков в условиях кризиса В условиях кризиса в качестве банковских активов сомневались практически все: Оценка рейтингового агентства Standard&Poor’s в сентябре 2009 года: «Мы ожидаем, что совокупные проблемные активы, которые, по определению Standard & Poor’s, включают в себя реструктурированные ссуды и активы, изъятые для возврата ссудной задолженности, за полный цикл рецессии могут вырасти до 40% совокупной ссудной задолженности банковской системы » Оценка Департамента банковского регулирования и надзора Банка России в январе 2010 года: «Доля "проблемных" кредитов российских банков, то есть ссуд четвертой и пятой категории, может показать среднемесячный прирост в 4% и к середине 2010 года увеличится до 12-13% портфеля» Индекс ММВБ ? Источник: www.micex.ru 11 Качество активов: отражение в учете и фактическое состояние Отражение банком операции в учете и отчетности Фактическое содержание высокорискованной операции Краткосрочные (до 1 года) кредиты на пополнение оборотных средств Финансирование долгосрочных инвестиционных проектов клиентов, собственников Небольшие кредиты нескольким формально не взаимосвязанным заемщикам Кредитование одного крупного объекта Котируемые ценные бумаги, учитываемые по справедливой стоимости Реальные спрос на активы отсутствует, котировки формируются за счет мнимых операций аффилированных с банком лиц Кредитование финансово устойчивых заемщиков (1-2 категория качества кредитов) Кредитование субъектов, имеющих низкую прозрачность деятельности для банка 12 Оценка Банком России качества управления банками по итогам кризиса недостаточно ответственный подход собственников и органов управления к определению инвестиционной и кредитной политики, а также управлению ликвидностью излишняя склонность собственников и органов управления к принятию рисков, не соответствующих ресурсам кредитных организаций отсутствие механизмов информирования органов управления и собственников о реальных уровнях рисков неразвитость риск-ориентированных систем ценообразования на пассивы и активы повышенная концентрация рисков (на объекты инвестиций, эмитентов ценных бумаг, экономически связанных заемщиков, отдельные отрасли (строительство, оптово-розничная торговля, фондовый рынок), преимущественное обслуживание бизнеса владельцев Источник: Отчет о развитии банковского сектора и банковского надзора в 2010 году, С.49 13 Предложения банковского сообщества по совершенствованию банковского надзора по итогам кризиса действующая система риск-менеджмента в целом позволила банковской системе России устоять в острой фазе кризиса формально строгая система надзора не может препятствовать проведению высокорискованных операций и неадекватному их отражению в отчетности необходимо обеспечить дифференциацию подходов в оценке рисков, сделав смягчающие поправки в зависимости от конкретной ситуации формирование банками резервов в соответствии с Положением Банка России №254-П приводит к завышению оценки возможных потерь причинами многих недостатков в надзорной политике является то, что банки не участвуют в ее выработке и реализации банки вынуждены «лакировать» кредитных портфели, не имея возможности за короткий промежуток времени создать нужные резервы надзорные требования должны составляться таким образом, чтобы свести к минимальному возможность их разночтения банками, Банком России и его ТУ Источник: Доклад АРБ «Модернизация банковской системы России в посткризисный период: банкизация как необходимое условие» на XXI съезд АРБ 9 апреля 2010 года 14 Решение проблемы: единый рыночный механизм оценки качества и стоимости банковских активов Определение единых стандартов качества активов Создание банками стандартных активов Анализ изменений качества и стоимости активов Применение единого метода оценки активов 15 Стандарты качества как инструменты оценки качества процессов и активов Утверждены стандарты процессов - Стратегическое управление - Организация внутреннего контроля - Управление кредитными, операционными рисками и риском ликвидности - Управление взаимоотношениями с потребителями -Осуществление безналичных расчетов и других Подготовлены проекты стандартов процессов: -Управление репутационным риском -Управление непрывностью деятельности банка -управление бизнеспроцессами - инновационное кредитование В плане разработке стандарты продуктов: - Кредиты нефинансовым предприятиям - Кредиты малому бизнесу - Ипотечные кредиты - Потребительские кредиты - Денежные переводы и других 16 Перспективный механизм рефинансирования кредитных организаций под их стандартные активы Коммерческие банки стандартные кредиты в залог Банк России кредиты Банка России Необходимые условия для банков: Необходимые условия для Банка России: - наличие в кредитном портфеле кредитов, выданных по единым стандартам - решение о включении стандартных активов в пул обеспечения по кредитам Банк России - готовность покупать стандартные активы у Банка России и других банков - наличие вторичного рынка стандартных кредитов 17 Сближение профессиональных суждений кредитных организаций и органа банковского надзора в отношении качества и стоимости банковских активов Действия органа банковского регулирования и надзора: -согласование стандартов качества -содержательный анализ процессов управления рисками в банках с учетом соответствия стандартам качества -введение дифференцированного режима регулирования и надзора Действия банков: -участие в разработке стандартов качества -внедрение стандартов качества -создание стандартных активов определенного качества -совершенствование процессов управления рисками на основе стандартов качества 18 Возможная технология банковского надзора на уровне ТУ Банка России ТУ Банка России Собственники и руководители банка Декларация о добросовестной банковской деятельности анализ экономического смысла операций «Содержательный» банковский надзор Да Декларация соблюдается? Нет, но банк сообщил и пояснил Нет и банк скрывал «Формальный» банковский надзор Раскрытие реальной сути операций Включает доп. меры воздействия к недобросовест ным руководителям 19 Предложения в резолюцию 1. Развивать систему рефинансирования Банка России путем формирования в банках стандартных активов и включения данных активов в единый пул обеспечения по кредитам Банка России 2. Определить и согласовать с Банком России единые стандарты качества активов (в т.ч. стандарты надежных активов) для их применения в целях банковского надзора Об особенности работы банков с просроченной задолженностью Актуальность задач эффективного управления непрофильными активами с помощью ЗПИФов Основные проблемы кредитных организаций: рост объемов просроченной задолженности; падение рынков реализации залогового имущества(недвижимости, автотранспорта и других); Увеличение объема непрофильной работы кредитных организаций: работа с просроченной задолженностью, реструктуризация ссуд, взыскание, управление залогами и их реализация; Кредитные организации сталкиваются с возрастающим объемом непрофильной работы, в которой они не в полной мере компетентны и которую они вынуждены делать в силу обстоятельств. Отношение к ЗПИФам надзорных органов: Схемы оптимизации резервов по «плохим» долгам; Точка зрения банков: Универсальный инструмент финансового рынка, с помощью которого развивать кредитование, секьюритизировать задолженность (аналогичная схема успешно используется с ипотечными кредитами АИЖК), повышать ликвидность и привлекать инвесторов, получать налоговые преференции, а также работать с непрофильными активами. ЗПИФ повышает инвестиционную привлекательность кредитной организации, освобождая его баланс от непрофильных активов. Инвестиционный пай – понятный, юридически корректный финансовый 21 инструмент, вполне уместный в портфеле активов коммерческого банка Методы оценки паев ЗПИФ на балансе кредитной организации В соответствии с Положением Банка России от 26.03.2007 г. №302-П: паи ЗПИФ оцениваются в балансе банка: 1. По текущей справедливой стоимости через прибыль или убыток, при этом в качестве текущей справедливой стоимости может быть признана расчетная стоимость пая, методика оценки которой утверждена ФСФР; 2. Посредством потери. создания резервов на возможные В соответствии с Письмом Банка России от 04.09.2009 г. №106-Т оценка риска в отношении активов закрытого паевого инвестиционного фонда в целях расчета обязательных нормативов и формирования резервов рассчитывается исходя из стоимости недвижимости, ценных бумаг, иных 22 активов. Возможные варианты самостоятельной работы с проблемной задолженностью в кредитной организации Продажа проблемных активов: Преимущества: оперативное решение Недостатки: в большинстве случаев данное решение либо не выгодно, либо просто невозможно ввиду отсутствия рынка сбыта Самостоятельное управление проблемными активами: Преимущества: дополнительный источник доходов от арендных платежей, возможность сохранить актив до восстановления на него спроса. Недостатки: требует содержания дополнительных непрофильных подразделений, низкая эффективность управления, высокий уровень резервов, высокая себестоимость операций. 23 Возможные методы управления проблемной задолженностью в кредитной организации 1. Проблемные активы на балансе банка 2. Проблемные активы передаются на баланс дочерней компании 3. Проблемные активы передаются в ЗПИФ (взнос в уставной капитал дочки уменьшит капитал банка) БАНК БАНК Дочернее ООО БАНК ЗПИФ (кредиты дочки могут стать проблемными ) Банк самостоятельно осуществляет функции управления проблемной задолженностью Преимущества: 100% контроль активов и потоков Недостатки: 1. Банк вынужден выполнять непрофильные функции 2. Банк вынужден формировать резервы 3. Банк вынужден нести дополнительные расходы на содержание непрофильных подразделений и персонала 1. Банк передает проблемные активы на баланс дочерней компании, которая осуществляет функции управления проблемной задолженностью Преимущества: 1. 100% контроль активов и потоков 2. На балансе банка нет проблемной задолженности Недостатки: 1. Банк вынужден управлять непрофильной «дочкой» 2. Банк вынужден нести дополнительные расходы на содержание непрофильного подразделения Банк передает непрофильные функции УК Преимущества: 1. 100% контроль за деятельностью УК 2. На балансе банка нет проблемной задолженности, вместо нее более ликвидный актив - паи 3. Профессиональное эффективное управление проблемной задолженностью Недостатки: 24 1. Возможные проблемы с надзорными органами Пример эффективности управления проблемной задолженностью посредством передачи в ЗПИФ Вашему вниманию предлагается сравнительный пример управления зданием, находящемся на балансе банка и в составе ЗПИФа. Рыночная стоимость здания: 300 000 000 руб. Балансовая стоимость здания: 200 000 000 руб. Чистая арендная плата: 30 000 000 руб. в год. В реальности затраты у банка могут быть еще выше из-за необходимости содержания непрофильного подразделения. Кроме того, эффективность управления недвижимостью банковским подразделением будет заведомо ниже, чем у специализированной структуры. Банк ЗПИФ Валовый доход 30 000 000 30 000 000 Расходы на управление недвижимостью 3 000 000 3 000 000 Расходы на ЗПИФН (0,5%) 0 1 500 000 Налог на имущество (2,2%) 4 400 000 0 Налог на прибыль (20%) 5 400 000 0 Чистый доход 17 200 000 25 500 000 Разница (8 300 000) *- пример ООО "Управляющая компания "Финам Менеджмент" 25 Примеры работы крупных банков с ЗПИФ Управляющая компания «АЛЬФА-КАПИТАЛ» - одна из крупнейших компаний на рынке управления активами, входящая в «Альфа-Групп»: под управлением 10 ЗПИФ, из которых 6 ЗПИФ недвижимости. Объем активов под управлением: более 40 млрд. руб. Клиенты: более 50 тыс. частных клиентов, 23 НПФ, 22 страховые компании, Пенсионный фонд РФ, Фонд содействия реформированию ЖКХ; Создание ЗПИФ занимает от 2 до 3 месяцев;срок существования ЗПИФ: от 3 до 15 лет и зависит от конкретных целей и задач кредитной организации (может быть продлен по решению пайщиков);функционал управляющей компании: создание и сопровождение деятельности ЗПИФ, сделок ЗПИФ;управление и поддержание в надлежащем состоянии активов фонда; сопровождение всех договоров и платежей, связанных с недвижимостью (коммунальные платежи, эксплуатационные расходы и т. д.);поиск арендаторов и сдача в аренду; поиск покупателей и продажа активов; организация и проведение Инвестиционного комитета, общего собрания пайщиков; подготовка отчетности для пайщиков и др. Банк ВТБ Северо-Запад 3 августа зарегистрировал закрытый паевой инвестиционный фонд, в который до конца года передаст около 100 объектов недвижимости. Стоимость непрофильных активов — 9 млрд рублей, из них 7 млрд — залоги, полученные в результате урегулирования проблемной задолженности. Управлять фондом будет УК «Свиньин и партнеры». Банк ВТБ Северо-Запад планирует в течение пяти лет реализовать все непрофильные активы 26 Основные проблемы банков при работе с ЗПИФами и предложения по их решению Основной проблемой при работе банков с ЗПИФами является наличие пробелов и неопределенностей положения банковского законодательства. С точки зрения кредитных организаций использование ЗПИФов для целей управления непрофильными активами будет нести наименьшие правовые риски и риски регулирования в случае, если в нормативных правовых актах Банка России получат развернутое отражение следующие вопросы: 1. Порядок отражения в балансе кредитных организаций вложений в паи ЗПИФов, определение их балансовой стоимости, порядка переоценки (в случае необходимости), и методика формирования резервов по ним. 2. Особенности расчета обязательных нормативов (Н1) при наличии на балансе кредитных организаций паев ЗПИФов недвижимости и иных ЗПИФов, 3. Особенности определения размера рыночного риска для паев ЗПИФов (в случае необходимости), 4. Влияние вложений в паи ЗПИФов недвижимости и иных ЗПИФов на размер собственных средств кредитной организаций, 5. Целесообразность использования кредитных рейтингов для оценки рисков кредитных портфелей ЗПИФов, в том числе в целях определения коэффициентов риска при расчете норматива достаточности собственного капитала, 6. Дополнительные требования к инвестиционной декларации кредитных ЗПИФов, правилам управления управляющей компании и иной документации для целей банковского регулирования и надзора, а также для определения степени контроля кредитной организации за имуществом, составляющим ЗПИФ, 7. Механизмы обеспечения информационной прозрачности деятельности ЗПИФа, аккумулирующего взысканное имущество (недвижимость), для органов банковского регулирования и надзора, 27 8. Возможности кредитных организаций по самостоятельному определению учетной политики в отношении Итоги и предложения ЗПИФ является наиболее оптимальным способом решения задач управления проблемной задолженностью потому что: 1. это удобный способ финансирования (не уменьшает капитал банка, не создает «плохих» кредитов); 2. обеспечивается полный контроль со стороны банка за деятельностью структуры управления залоговыми активами; 3. позволяет делегировать все непрофильные функции специализированной управляющей компании; 4. ЗПИФ может обеспечить более быстрый возврат средств банку, т. к., зачастую, продажа паев инвесторам может быть более выгодной и быстрой, чем продажа непосредственно проблемного актива или залога. Как показывает практика, основными проблемами , возникающими у банков при работе с ЗПИФами являются проблемы законодательного характера, связанные в том числе с оценкой риска и ее влиянием на финансовые показатели организации. В связи с этим предлагается: 1. Организовать рыночное (биржевое) обращение паев ЗПИФов, что позволит определить их справедливую рыночную стоимость и использовать ее в финансовой отчетности, а также в банковском надзоре – для оценки рисков указанных инструментов; 2. При расчете меры риска по паям ЗПИФов, необходимо учитывать их рыночную стоимость, ликвидность и качество ВСЕХ активов ЗПИФа, а не только просроченную часть. 3. Внести необходимые изменения во все нормативные документы, регулирующие кредитных организаций. деятельность 28 Благодарю за внимание Зубаиров Айдар Сабирович, Председатель Ассоциации кредитных организаций Республики Башкортостан, Председатель Правления ОАО «АФ Банк» +7(347)291-13-01 a.zubairov@afbank.ru