Управление рисками с помощью производных финансовых инструментов Москва, 2004

реклама

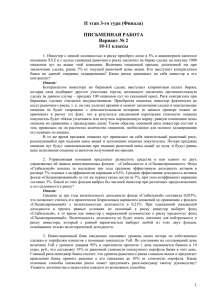

Управление рисками с помощью производных финансовых инструментов Москва, 2004 Виды рыночных рисков и типы ПФИ Вид риска ПФИ для хеджирования Процентный риск (риск уменьшения Фьючерсы на стоимости портфеля в результате процентную изменения процентных ставок на ставку рынке). Валютный риск Изменение курса ценных бумаг, товаров Валютные фьючерсы, опционы, свопы Фьючерсы, опционы В чем преимущества рынка производных перед рынком базового актива? 1. Возможность проведения высокодоходных спекулятивных операций, в том числе не реализуемых на фондовом рынке. 2. Возможность хеджирования рисков 3. Возможность управления соотношением доходность/риск Использование производных инструментов для хеджирования При использовании производных инструментов для ограничения рисков, возникающих на фондовом рынке: Использование фьючерсов приводит практически к фиксации прибыли Использование опционов – действует как страховка от наступления убытка. Распространенное мнение: ограничение рисков при хеджировании приводит к уменьшению потенциальной прибыли Хеджирование и соотношение Риск-Доходность Важно оперировать с понятиями “Риск” и “Прибыль” не порознь, а вместе Для достижения оптимального соотношения рискдоходность используются различные комбинации опционов (спрэды, стрэдлы) и, возможно, хеджирование позиции с помощью фьючерса Использование производных позволяет улучшить соотношение риск-доходность Пример сравнения соотношения риск-доходность Аналитики предсказывают умеренный рост стоимости акции Газпрома (оценим его как рост на 1 рубль). Текущая однодневная волатильность акций Газпрома состаляет 2%. До исполнения опционов осталось 15 дней. Две альтернативы: Использование только фондового рынка => покупка 100 акций Газпрома (ожидаемая прибыль 100 руб.) Использование фондового рынка и рынка ФОРТС => покупка двух опционов колл на 100 акций Газпрома каждый (Ожидаемая прибыль 98 руб). Ожидаемая прибыль примерно совпадает для обоих вариантов Сравнение распределений убытков Синяя линия соответствует распределению убытка при покупке акций, красная линия – при покупке опциона. При покупке опциона позиция значительно меньше подвержена большим потерям (т.е. менее рискованна), хотя ожидаемая прибыль обоих альтернатив совпадает Комбинации ПФИ: спрэд Спред – одновременная покупка опциона с ближайшей ценой исполнения и продажа опциона с удаленной (более высокой или более низкой) ценой исполнения: Особенности спрэда • Ограниченные риски • Следствие ограниченности рисков: по сравнению с покупкой акций, можно строить спрэд с большим объемом, не опасаясь чрезмерных потерь, а значит извлекать большую прибыль. • Выбирая удаленные страйки опционов, входящих в спрэд, можно регулировать: стоимость спрэда отражать ожидание величины благоприятного движения рынка, т.е при текущей цене фьючерса 7500: Если произойдет рост фьючерса до 8000 наиболее доходным будет спрэд со страйками 7500 и 8000, Если произойдет рост фьючерса до 8500 то наиболее доходным будет спрэд со страйками 8000 и 8500. Комбинации ПФИ: стредл Стрэдл -- одновременная покупка или продажа опциона Call (право купить актив) и опциона Put (право продать актив) с одинаковым страйком. Особенности стредла Возможность играть на волатильности: при покупке стредла “на деньгах” риски потерь связаны с уменьшением волатильности, отсутствием длительное время значительных движений цены фьючерса при продаже стредла риски потерь связаны с увеличением волатильности, резкими изменениями цены фьючерса При покупке стредла величина возможного убытка ограничена размером премии. Величина прибыли не ограничена. При продаже стредла возможно ограничить риск путем покупки дальних опционов, хеджирования с помощью фьючерса. Сценарное сравнение стратегий Предполагается, что текущая цена акции РАО- ЕЭС равна 7.75. Рассматривается объем в 1000 акций Инструмент Необх. средства Прибыль при росте до 9.5 Убыток при падении до 6.5 Акция 7 750 1 750 -1 250 Фьючерс 1 162 1600 -1 400 Опцион Call-7500 850 1150 -850 Спрэд 7500-8500 450 550 -450 Спрэд 8500-9500 230 770 -230 Преимущества ПФИ Фьючерсы и опционы – чрезвычайно гибкий инструмент, дающий возможность строить более тонкие стратегии, приносящие максимальную прибыль при заданном (прогнозируемом) сценарии направления и величины движения цены фьючерса Кроме того, фьючерсы, опционы и их комбинации позволяют управлять соотношением риск-доходность, что по сравнению с фондовым рынком позволяет строить позиции большего объема (и с большей доходностью) при том же уровне риска. По сравнению с фондовым рынком для открытия позиций требуется существенно меньше средств. Спасибо за внимание Контактная информация Захаров Алексей Владимирович, Управление контроля за рисками, ИФ “ОЛМА” E-mail: zav@olma.ru Интернет: www.olma.ru