путь от векселей до IPO

реклама

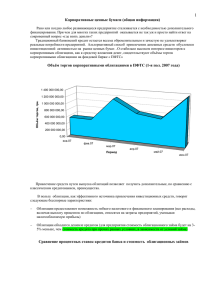

Привлечение инвестиций с открытого рынка капитала: путь от векселей до IPO Виктор Немихин «БрокерКредитСервис», г. Екатеринбург Россия, 630099, г.Новосибирск, ул. Советская, 37 Тел./факс: +7 (383) 211-90-90, www.bcs.ru/cons, e-mail: info@cons.bcs.ru 1 17 мая 2006 г. Идеи, формирующие успех… ООО "Компания Брокеркредитсервис" работает с 1995 года и занимает лидирующие позиции на российском фондовом рынке. Компания оказывает широчайший спектр услуг, включающий в себя операции с различными видами российских и зарубежных финансовых инструментов, интернет-трейдинг, управление активами, информационно-аналитическое сопровождение и финансовое консультирование. Согласно рейтингу Национальной Ассоциации Участников Фондового Рынка (НАУФОР), Компания "Брокеркредитсервис" обладает индивидуальным рейтингом надежности на уровне "АА+" (очень высокая надежность - первый уровень). В группу компаний "Брокеркредитсервис" входят: ЗАО "Управляющая компания Брокеркредитсервис" ООО "БКС Консалтинг" BrokerCreditService (Cyprus) Limited - лицензированный в Евросоюзе брокер Специализированный депозитарий ООО "МСД БКС" НПФ "Российский пенсионный фонд" СК "БАСТРА" "БКС-АйТи" 2 Путь к «публичности» РОСТ СТОИМОСТИ КОМПАНИИ, В СРЕДНЕМ, НА 20% Уставный капитал Банковские кредиты Векселя и облигации CLN&Ebs Private Placement IPO/SPO РОСТ СТОИМОСТИ КОМПАНИИ, В СРЕДНЕМ, НА 15% РОСТ СТОИМОСТИ КОМПАНИИ ОТ 30-70% 3 ВЫПУСК ВЕКСЕЛЕЙ 4 ФИНАНСОВЫЕ ПОКАЗАТЕЛИ Показатель Расчет Рекомендуемое значение ПЛАТЕЖЕСПОСОБНОСТЬ И ЛИКВИДНОСТЬ Коэффициент абсолютной ликвидности стр. 250 + стр.260/стр. 690- стр. 630-стр. 640-стр. 650 Не менее 0,2 Коэффициент быстрой ликвидности стр. 240+стр.250+ стр. 260/ стр. 690- стр. 630- стр. 640- стр. 650 0,8- 1 Коэффициент текущей ликвидности стр. 290/ стр. 690- стр. 630- стр. 640- стр. 650 Не менее 1 ФИНАНСОВАЯ УСТОЙЧИВОСТЬ Коэффициент автономии стр. 490/ стр. 700 0,3 – 0,4 Основные средства Стр. 120 от 50 000 тыс. руб. Валюта баланса Стр. 700 от 300 000 тыс. руб. ПАРАМЕТРЫ ЗА ГОД Выручка от реализации Стр. 010 от 400 000 тыс. руб. Прибыль от продаж Стр. 050 от 70 000 тыс. руб. Чистая прибыль Стр. 190 от 35 000 тыс. руб. 5 ПРЕИМУЩЕСТВА ВЕКСЕЛЯ Привлечение денег «под имя» Возможность управлять долгом Быстрая организация выпуска Беззалоговое финансирование Неограниченные возможности привлечения средств с рынка Возможность использования векселей на вторичном рынке 6 ВЕКСЕЛЬ: ЭТАПЫ ВЫПУСКА Анализ инвестиционной привлекательности Написание инвестиционного меморандума Проведение презентации Размещение векселей среди инвесторов Освещение результатов программы в СМИ 7 ВЕКСЕЛЬНЫЙ РЫНОК 2005 год ознаменовался бурным ростом рынка долгового финансирования (корпоративный сектор) Вексельный рынок – самый емкий сегмент РЦБ Существенно увеличили активность на долговом рынке компании второго, третьего эшелонов Около 280 компаний выпустили собственные долговые ценные бумаги в 2005 году, 36 % компаний выбрали выпуск векселей 70% вексельных программ в минувшем году пришлось на «новичков» В секторе корпоративных облигаций 53% новых эмитента и практически все прошли этап выпуска векселей По прогнозам аналитиков в 2006 году ожидается еще больший рост рынка корпоративных ценных бумаг. тенденции свидетельствуют о том, что начинается активная «борьба» за кошелек инвестора 8 НАШИ ПРОЕКТЫ ООО «ТОП-КНИГА» (450 млн. руб.) ЗАО «Компания «Уфаойл» (300 млн.руб.) ООО «КП Сибирский Гурман» (120 млн. руб.) Холдинг «ДОМОЦЕНТР» (150 млн. руб.) Компания «Сибирский Берег» (65 млн. руб.) ЗАО «Олипс» (150 млн. руб.) и др. 9 ЭМИССИЯ ОБЛИГАЦИЙ 10 ОБЛИГАЦИЯ: ПРЕИМУЩЕСТВА «длинные» деньги Возможность управления долгом публичная кредитная история нет зависимости от одного кредитора беззалоговое финансирование привлечение больших объемов денежных средств 11 ЭТАПЫ ВЫПУСКА премаркетинг облигаций; подготовка документации и регистрация выпуска в ФСФР; организация юридического сопровождения сделки; организация депозитарного обслуживания выпуска облигаций; организация размещения и вторичного обращения облигаций на ММВБ; содействие в выборе и заключении договора с платежным агентом займа; маркетинг выпуска (подготовка информационных материалов; предложение облигаций инвесторам; проведение презентаций в Москве и Санкт-Петербурге; публикация аналитических отчетов в поддержку выпуска); формирование синдиката андеррайтеров и размещение облигаций. 12 Первичный рынок корпоративных облигаций Размещения корпоративных облигаций выпу сков млрд. ру б. 300 Объем размещения 250 250 Количество размещенных выпусков 100 50 50 0 0 2006 100 2005 150 2004 150 2003 200 2002 200 2001 300 2000 В 2005 г. на ФБ ММВБ размещено 144 выпуска объемом 259,2 млрд. руб. За январь-март 2006 г. размещено 42 выпуска корпоративных облигаций на общую сумму более 97 млрд. руб. Крупнейшие эмитенты по размещенному в 2005 г. объему выпусков облигаций: Российские железные дороги — 25 млрд. руб. Внешторгбанк — 15 млрд. руб. ФСК ЕЭС — 14 млрд. руб. Газпром – 10 млрд. руб. 1999 13 Первичный рынок региональных облигаций 50 Объем размещения Количество размещенных выпусков 40 40 20 20 10 10 0 0 2006 30 2005 30 2004 50 2003 выпу сков млрд. ру б. 2002 Суммарный объем размещений составил 34,7 млрд. руб. (без аукционов по облигациям г. Москвы) Объем размещения облигаций г. Москвы составил 18,7 млрд. руб. (4 выпуска) В январе-марте 2006 года размещено 2 выпуска региональных облигаций общим объемом более 11 млрд. руб. Крупнейшие эмитенты по размещенному в 2005 г. объему выпусков облигаций: г. Москва — 18,7 млрд. руб. Московская область — 12 млрд. руб. Красноярский край — 3 млрд. руб. 2001 Размещения региональных облигаций 14 Эмитенты, ценные бумаги, листинг Ценные бумаг и: лист инг и внесписочный сект ор Эмитенты Суммарное количество эмитентов Январь 1, 2003 Январь 1, 2004 Январь 1, 2005 Январь 1, 2006 Март 31, 2006 157 225 241 418 476 Эмитенты акций 85 Эмитенты облигаций 82 91 152 81 179 161 244 189 285 587 март 2006 г. 182 496 январь 2006 г. 178 298 январь 2005 г. 132 235 январь 2004 г. 146 181 январь 2003 г. 97 0 100 200 Листинг 300 400 Внесписок 500 15 600 СТАТИСТИКА Усредненная корпоративная облигация: объем выпуска – 2 021 276 000 рублей; ставка купона – 10,48% годовых; срок обращения – 3,5 года; оферта – через 1,5 года; периодичность выплаты купона – 2 раза в год. 16 Первичное публичное размещение акций (IPO) 17 СТАТИСТИКА Эмитент Система АФК НОВАТЭК Пятерочка Мечел Стальная Группа Северстальавто Иркут Седьмой континент Открытые инвестиции Концерн Калина Ramler Media Хлеб Алтая Дата размещ. Процент IPO, % 09.02.2005 19 21.07.2005 13.05.2005 17,3 30 29.10.2004 11,5 Цена размещ.,$ 17,5 16,75 13 Площадка Объем IPO, тыс. $ LSE 1 602 775 LSE LSE 878 459 597 584 NYSE 335 100 21 11.04.2005 30 26.03.2004 23,3 12.11.2004 13 29.11.2004 38,5 28.04.2004 30 10.06.2005 25,98 21.03.2005 10 ММВБ, РТС 15,1 0,62 ММВБ, РТС 10 49,75(АО) 6,21875(GDR) 19 134 995 126 914 РТС 80 668 РТС, LSE 68 822 ММВБ 52 961 LSE 10,25 0,9 ММВБ, РТС 39 883 7 756 18 Факторы, влияющие на стоимость при размещении Профессионализм консультанта менеджмента Степень подготовки, качество операционной и финансовой компании и финансового и достоверность информации о Время размещения, конъюнктура фондового рынка Привлекательность отрасли, ценовая конъюнктура Планы конкурентов по размещению Круг заинтересованных инвесторов (индустриальные инвесторы, инвестиционные фонды, банки) 19 Выводы Реализация стоимости зависит как от эффективной работы над повышением внутренней стоимости компании, так и от грамотной политики по работе с инвестиционным сообществом Знание факторов, которые определяют внутреннюю стоимость компании позволят разработать и внедрить план мероприятий по максимизации стоимости. Основной акцент работы над внутренней стоимостью – сделать компанию сегодня лучше, чем она была вчера Знание внешних факторов, которые влияют на капитализацию, позволят определить оптимальные сроки реализации стоимости и максимизировать стоимость компании. Основной акцент работы – убедить инвесторов в том, что компания лучше аналогичных компаний отрасли 20 Что принесет компании IPO? 21 Оцените преимущества и недостатки публичности Первичное размещение (Initial Public Offering, IPO) - первоначальное предложение акций компании на продажу широкому кругу лиц. Преимущества Недостатки Доступ к длинным деньгам Частичная потеря контроля, замедление принятия решений Получение средств для дальнейшей экспансии Регулярная отчётность. Постоянная необходимость соответствовать ожиданиям Переход компании на качественно иной уровень Раскрытие информации, повышение ответственности директоров Ликвидность, возможность продажи своей доли акций Большие затраты времени и денег СУЩЕСТВЕННОЕ ПОВЫШЕНИЕ КАПИТАЛИЗАЦИИ КОМПАНИИ НЕОБХОДИМО ЧЕТКОЕ ВИДЕНИЕ ЦЕЛИ IPO 22 Основные требования к эмитенту: Сформировать прозрачную юридическую структуру Сформировать отчетность по МСФО Сформировать публичную кредитную историю в необходимом объеме (обширная вексельная программа, выпуск облигаций, кредитных нот) Поставить корпоративное управление в компании Выстроить отношения с инвестиционным сообществом 23 ПОДГОТОВКА Т до IPO Действия 3-4 года Формирование публичной кредитной истории 3-4 года Определение информационной политики компании, организация IR и PR политик. 3-4 года Формирование прозрачной юридической структуры 2-3 года Осуществление перехода систем отчетности на международные стандарты (на US GAAP или IAS (МСФО), осуществление аудита финансовой отчетности по российским стандартам и стандартам МСФО. 2-3 года Аудит и постановка корпоративного управления 1 год Выбор андеррайтера и с его помощью: определение параметров размещения: объёма размещения, цены акций (и справедливой стоимости пакета в целом), площадки, структуры сделки, структуры инвесторов, разработка плана проекта 1 год Реализация премаркетинга: сбор мнений инвесторов и инвестиционных аналитиков относительно критериев оценки компаний такого же типа, такой же отрасли, такой же страны на выбранном типе площадки целевыми инвесторами. после Регулярная работа с инвесторами, подготовка и публикации регулярной отчетности, поддержка корпоративного сайта (профиля инвестора), раскрытие существенных фактов из жизни компании, выпуск аналитических отчетов, проведение road — shows , организация conference — calls между топ–менеджментом компании и инвестиционными аналитиками, организация выступлений топ–менеджмента на международных форумах и дискуссионных площадках, организация встреч топ–менеджеров с крупными инвесторами или фонд–менеджерами, организация пресс–сопровождения деятельности компании. 24 Что главное в подготовительной работе? Большинство российских менеджеров склонны переоценивать важность аудированной финансовой отчетности и недооценивать вопросы, имеющие отношение к стратегии, эффективности и корпоративному управлению. 9 7 5 3 1 Финансовая информация прошлых периодов Прозрачность деятельности Ожидания инвесторов Эффективное корпоративное управление Эффективность операционной деятельности Четкая стратегия Ожидания менеджеров 25 ВЫВОДЫ Решение о методах привлечения финансирования должно быть частью общей корпоративной стратегии Программа подготовительных мероприятий должна быть направлена на повышение и реализацию стоимости с учетом количественных и качественных факторов, а также выбранного типа инвесторов На каждом этапе основное внимание уделяется мероприятиям, имеющим в данный момент времени ключевое значение с точки зрения роста стоимости 26 РАСХОДЫ Затраты ($ тыс.) Организатор, андеррайтер Юридическое сопровождение Аудитор Печать проспекта и информационного меморандума Расходы на road show IR-программа Прочие ИТОГО Листинг на ММВБ/РТС Листинг на ЛФБ 3-4% 200-500 50-150 5% 500-1000 200-500 50 100 75 100 3,575-4,975 (4-5%) 100 150 75 100 6,125-6,925 (6-7%) 27 РЕЗЮМЕ Четкое формулирование целей привлечения финансовом рынке. Формализация стратегии. Повышение транспарентности структуры компании. Формирование отчетности по МСФО и проведение аудита Формирование публичной кредитной истории компании в необходимом объеме (обширная вексельная программа, выпуск облигаций, кредитных нот) Постановка корпоративного управления Выстраивание отношений с инвестиционным сообществом Преобразование в открытое акционерное общество Включение ценных бумаг в котировальные листы финансовой денежных отчетности и средств на юридической IPO даст возможность собственникам компании повысить капитализацию компании с целью получения максимально ожидаемой стоимости от продажи пакета акций на публичном рынке. 28 Идеи, формирующие успех… СПАСИБО ЗА ВНИМАНИЕ! 29