ОТЧЕТ О НАУЧНО-ИССЛЕДОВАТЕЛЬСКОЙ РАБОТЕ Экономико-математическое моделирование инновационного развития крупных индустриальных

реклама

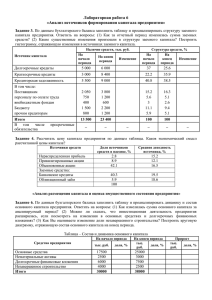

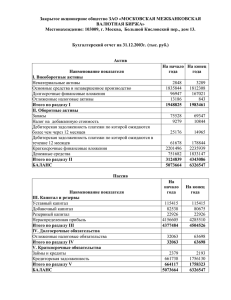

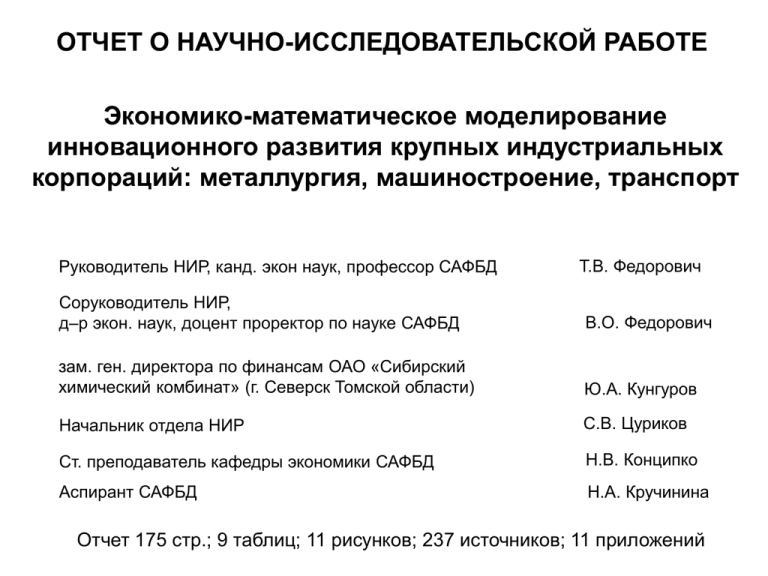

ОТЧЕТ О НАУЧНО-ИССЛЕДОВАТЕЛЬСКОЙ РАБОТЕ Экономико-математическое моделирование инновационного развития крупных индустриальных корпораций: металлургия, машиностроение, транспорт Руководитель НИР, канд. экон наук, профессор САФБД Т.В. Федорович Соруководитель НИР, д–р экон. наук, доцент проректор по науке САФБД В.О. Федорович зам. ген. директора по финансам ОАО «Сибирский химический комбинат» (г. Северск Томской области) Ю.А. Кунгуров Начальник отдела НИР С.В. Цуриков Ст. преподаватель кафедры экономики САФБД Н.В. Конципко Аспирант САФБД Н.А. Кручинина Отчет 175 стр.; 9 таблиц; 11 рисунков; 237 источников; 11 приложений Объект исследования – финансово-хозяйственная деятельность корпоративных образований и информационно-аналитическое обеспечение участников корпоративных отношений Цель исследования заключается в разработке теоретических, методологических и организационнометодических положений концепции трансформации информационно-аналитического обеспечения в системе управленческого учета для обоснования стратегических направлений развития корпоративных образований В результате исследования Предложен практический инструментарий трансформации информационно-аналитического обеспечения для обоснования стратегических управленческих решений: сформированы имитационные модели инновационного развития корпоративного образования и его организаций-участниц; предложен метод прогнозирования экономической добавленной стоимости корпоративного образования – управления корпоративной ценностью. Построены формализованные модели сценарных вариантов развития крупных корпоративных образований металлургии, машиностроения и транспорта и их организацийучастниц, выраженные темпами роста капитала в зависимости от доли реинвестированной прибыли. Обобщены основные результаты исследования, сформулированы выводы и рекомендации по применению разработанных положений Для построения имитационной модели были использованы следующие обозначения. В – сумма нетто-выручки в t-м году, ден. ед.; ПR – сумма реинвестируемой прибыли, направляемой на финансирование капитальных вложений (реальные инвестиции) в имущественный комплекс группы, ден. ед.; Rин – рентабельность инвестированного капитала, отн. ед. или %; Дз – доля заемного капитала при финансировании операционной деятельности, отн. ед. или %; Цз – стоимость заемных источников финансирования (плата за использование заемных средств), отн. ед. или %; Цсоб – стоимость собственного капитала группы, отн. ед. или %; Цгос – стоимость капитала, предоставляемого коммерческим банкам Центральным банком РФ, или ставка рефинансирования, отн. ед. или %; Ккред – коэффициент, учитывающий экономический интерес (экономическую выгоду) банкакредитора, предоставляющего заемные средства для операционной деятельности, отн. ед. или %; tn – год периода планирования (1, 2, 3, …, n), лет. Ï ÒÈ Í = Ï n R * R 1 RÈ Í 1 Ê êðåä Ö ãî ñ Ä Ç 1 = 1 0, 24 1 Ö Ç Ê êðåä Ö ãî ñ Ä Ç 1 1 Ä Ç Ö ñî á 1 n Зависимость темпов роста капитала группы от доли заемного капитала Зависимость темпов роста капитала от доли заемного капитала 200 160 180 Темпы роста капитала группы, % Темпы роста капитала группы, % 140 160 140 120 100 80 60 120 100 80 60 40 40 20 20 0 0 1 2 3 4 5 6 7 8 9 10 1 2 4 5 6 7 8 9 Годы прогнозируемого периода, лет Годы прогнозируемого периода, лет Дз=20% 3 Дз=30% Дз=40% Дз=50% Темпы роста капитала группы в зависимости от доли заемного капитала при рентабельности инвестированного капитала, равной 25 % Дз=65% 10 Зависмость темпов роста капитала группы от структуры источников финансирования (рентабельность инвестированного капитала 25%) Темпы роста капитала группы, % 250 200 150 100 50 0 1 2 3 4 5 6 7 8 9 10 Годы прогнозируемого периода, лет Дз=10% Дз=20% Дз=30% Дз=40% Дз=50% Дз=60% Дз=70% Темпы роста капитала группы в зависимости от структуры источников финансирования при 25 %-й рентабельности инвестированного капитала Интегрированная зависимость темпов роста капитала группы от структуры и стоимости источников финансирования (доли заемного капитала) при рентабельности инвестированного капитала 25% Темпы роста капитала группы, % 250 200 150 100 50 0 1 2 3 4 5 6 7 8 9 10 Годы прогнозируемого периода, лет Дз=10% Дз=65% Дз=15% Дз=70% Дз=20% Дз=25% Дз=30% Дз=35% Дз=40% Дз=45% Дз=50% Дз=55% Дз=60% Динамика интегрированной зависимости темпов роста капитала группы от структуры и стоимости источников финансирования по годам прогнозируемого периода при рентабельности инвестированного капитала, равной 25 % Темпы роста реинвестированной прибыли для сохранения финансовой устойчивости корпорации, отн.ед. Ежегодный рост реинвестированной прибыли, отн.ед. 8,00 7,00 6,00 5,00 4,00 3,00 2,00 1,00 0,00 1 2 3 4 5 6 7 8 9 10 Годы прогнозируемого периода, лет Rин = 5% Rин = 10% Rин = 15% Rин = 20% Rин = 25% Rин = 30% Rин =35% Темпы роста реинвестированной прибыли группы для сохранения финансовой устойчивости в заданных интервалах рентабельности инвестированного капитала Система показателей для составления прогнозной отчетности ОАО «НЛМК» Годы Ресурсоотдача (RO) 2004 2005 2006 2007 Прогноз 0,92 0,94 0,90 0,78 0,87 КоэффиКоэффициент ПрогнозиРентабель- Коэффициент реинвестиВелируемый Рентаность циент финанрования темп чина бельность собствен- реинвестисовой прибыли в индексов прироста продукного рования зависиинноваинфля- выручки от ции, % (p) капитала, прибыли мости ционное ции* продаж, % % (ROE) (kr) (FD) развитие (kri) (g) 1,08 39,51 58,17 0,633 0,2202 112,3 14,69 1,07 29,54 30,26 0,489 0,1929 110,3 16,49 1,08 39,49 31,71 0,644 0,2221 111,6 17,21 1,23 32,13 22,24 0,555 0,1506 116,6 19,14 1,11 35,17 35,60 0,580 0,2105 114,0 18,31 Прогнозный отчет о прибылях и убытках группы ОАО «НЛМК», млн руб. Показатель Выручка (нетто) от продажи товаров, продукции, работ, услуг Себестоимость проданных товаров, продукции, работ, услуг Валовая прибыль Коммерческие расходы Управленческие расходы Прибыль (убыток) от продаж Проценты к получению Проценты к уплате Доходы от участия в других организациях Прочие доходы Прочие расходы Прибыль (убыток) до налогообложения Отложенные налоговые активы Отложенные налоговые обязательства Текущий налог на прибыль Иные аналогичные обязательные платежи Чистая прибыль (убыток) отчетного периода Начисленные дивиденды Реинвестированная прибыль Сумма 183238 109943 73295 (10994) (3664) 58637 550 (183) 1099 88321 (85755) 62669 366 (368) (14292) (733) 47642 17980 29662 В % к выручке 100 60,0 40,0 6,0 2,0 32,0 0,3 0,1 0,6 48,1 46,8 34,2 0,2 0,2 7,8 0,4 26,0 – – Прогнозный баланс группы ОАО «НЛМК», млн руб. Показатель АКТИВЫ I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы Основные средства Инвестиции Долгосрочные финансовые вложения Прочие внеоборотные активы ИТОГО по разделу I II. ОБОРОТНЫЕ АКТИВЫ Запасы Дебиторская задолженность Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы ИТОГО по разделу II БАЛАНС III. КАПИТАЛ И РЕЗЕРВЫ Акционерный капитал Добавочный капитал Резервный капитал Нераспределенная прибыль (непокрытый убыток) ИТОГО по разделу III Доля меньшинства в уставном капитале дочерних и зависимых обществ IV.ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Отложенные налоговые обязательства Прочие долгосрочные обязательства ИТОГО по разделу IV V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Кредиторская задолженность Прочие краткосрочные обязательства ИТОГО по разделу V Величина дополнительных источников средств БАЛАНС Сумма В % к итогу баланса 7 32908 34501 114123 1855 183394 0,0 12,4 13,0 43,0 0,7 69,1 26540 26500 23886 2429 2654 82009 265403 10,0 10,0 9,0 0,9 1,0 30,9 100 5993 4582 299 200818 211692 – 2,2 1,7 0,1 76,0 80,0 – 14300 2654 30 16984 5,3 1,0 0,0 6,3 5998 24922 163 31083 5644 265403 2,3 9,4 0,0 11,7 2,0 100 СПАСИБО ЗА ВНИМАНИЕ