"Метрополь Золотое руно" за II квартал 2006 года

реклама

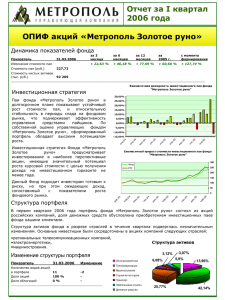

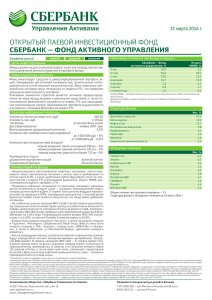

Отчет за II квартал 2006 года ОПИФ акций «Метрополь Золотое руно» Динамика показателей фонда Показатель 30.06.2006 Изменение стоимости пая Стоимость пая (руб.) за 3 месяца за 6 месяцев за 12 месяцев с момента формирования - 12,84 % + 6,88 % + 55,91 % + 98,47 % 198,47 Стоимость чистых активов (тыс. руб.) 90 673 ____________________________________________________________________________________________________ Инвестиционная стратегия Паи фонда «Метрополь Золотое руно» в долгосрочном плане показывают устойчивый рост стоимости пая, и относительную стабильность в периоды спада на фондовом рынке, что подчеркивает эффективность управления средствами пайщиков. По собственной оценке управляющих фондом «Метрополь Золотое руно», сформированный портфель обладает высоким потенциалом роста. 30,00% Инвестиционная стратегия Фонда «Метрополь Золотое руно» предусматривает инвестирование в наиболее перспективные акции, имеющие значительный потенциал роста курсовой стоимости с целью получения дохода на инвестиционном горизонте не менее года. -10,00% Ежемесячная д оход ность инвестиционного пая фонд а "Метрополь Золотое руно" 25,00% 20,00% 15,00% 10,00% 5,00% 0,00% -5,00% -15,00% ай М т ар М рь а нв Я рь б ь оя Н я бр т ен ль С ю И ай М т ар М рь а нв Я рь б ь оя Н я бр т ен С ль ю И ай М т ар ь ар нв М Я Данный Фонд подходит инвесторам готовым к риску, но при этом ожидающих доход, сопоставимый с показателями роста фондового рынка. Ежемесячный прирост стоимости инвестиционного пая фонд а "Метрополь Золотое руно" Структура портфеля Фонд 300 РТС Во втором квартале 2006 в портфеле фонда «Метрополь Золотое руно» произошли следующие изменения: была увеличена доля акций нефтегазовой отрасли (с 3% до 11%), уменьшена доля машиностроения (с 25% до 9%). 250 200 150 100 В структуре активов фонда доля акций составляет почти 83%, облигации отсутствуют, доля денежных средств составляет около 17%. 50 0 0 к. 06 н. ию 06 р. ап 6 .0 ев ф 5 0 к. де 05 т. ок 05 г. ав 5 0 н. ию 05 р. ап 5 .0 ев ф 4 0 к. де 04 т. ок 04 г. ав 04 н. ию 04 р. ап 4 .0 ев 3 ф де Изменение структуры портфеля Показатель 30.06.2006 Структура активов Изменение Доля акций 83,36 % -10,82 % Доля облигаций 0% Доля денежных средств 16,64 % +10,82 % _______________________________________________ 350 Телекоммуникации 12% 9% 48% Денежные средства Электроэнергетика Нефтегазовая отрасль Машиностроение 14% 17% Отчет за II квартал 2006 года Управление рисками В рамках управления Фондом более приоритетным для компании является ограничение рыночных рисков, а не достижение показателей максимальной доходности. Коэффициент доходность/риск * Период 3 мес. Компания стремится обеспечить оптимальное сочетание показателей 6 мес. доходности и риска. 12 мес. Значение -0.56 0.11 0.35 При этом пристальное внимание уделяется показателям ликвидности ценных бумаг и их волатильности. Фондовый рынок _______________________________________ II квартал 2006 оказался серьезным испытанием для инвесторов, работающих на российском фондовом рынке. Достигнув своего исторического максимума в 1795 пунктов, РТС скорректировался дважды: в мае и в июне, упав почти до 1230 пунктов, потеряв таким образом около 30%. Основное влияние на падение рынка акций оказал целый ряд внешних и внутренних факторов. Отток денежных средств глобальных инвесторов с развивающихся рынков, связанный с ожиданием ужесточения монетарной политики США, совпал с отрицательной динамикой на мировых сырьевых рынках. Дополнительным фактором, оказавшим влияние на стремительное падение котировок российских акций явился относительный перегрев рынка, а также продажами внешними инвесторами акций нефтегазовой отрасли в преддверии IPO «Роснефти» с целью последующего приобретения подешевевших бумаг. В настоящий момент ситуация стабилизируется, РТС преодолел психологически важный порог 1500 пунктов. Помимо ожиданий паузы в ужесточении монетарной политики в США, росту котировок российских бумаг будут способствовать возросшие за последние две недели цены на сырье (в частности, нефть поднялась на 16%, вплотную приблизившись к историческим максимумам). Серьезным внутренним фактором укрепления российского рынка является IPO Роснефти, благоприятно действующее на капитализацию всей российской «нефтянки». По нашему мнению, сложившиеся инвестиционные условия можно использовать для увеличения доли акций в портфелях * По данным НП НЛУ (www.nlu.ru) Экономика Благоприятные внешние и внутренние факторы продолжают оказывать позитивное воздействие на развитие российской экономики. Высокие цены на сырье и приток иностранных инвестиций способствуют росту золотовалютных резервов, объем которых во втором квартале увеличился на 21% и составил $250,6 млрд. Прирост ВВП составил по отношению к соответствующему периоду прошлого года 6.2%. Экономический рост первого полугодия 2006 г. сопровождался ростом инвестиций, и сохранением темпов потребительского спроса и экспорта. Приток прямых иностранных инвестиций в российскую экономику за первое полугодие 2006 г. составил 14 млрд долл. Мы позитивно оцениваем создавшуюся макроэкономическую конъюнктуру для дальнейшего развития фондового рынка и обновления индексом РТС в среднесрочном периоде своих исторических максимумов. Рыночные индикаторы изменение Индекс значение за II квартал DJIA 11 150,22 + 0,37 % NASDAQ 2 339,8 - 7,17 % S&P 1 270,2 - 1,90 % MSCI EM 747,54 - 5,11 % ММВБ 1331,39 + 2,48% РТС 1494,63 + 4,16 % ________________________________________ Макроэкономические индикаторы Индикатор Курс Доллара Курс Евро Нефть ($/б) Инфляция за I полугодие значение 27,80 33,39 68,63 изменение за II квартал + 0,15 % - 0,24 % + 9,13% 5,9% __________________________________ Фонд «Метрополь Золотое руно» - основные сведения ______________________________________________________________________________________________________________________________________________________________ Стратегия фонда повышенный риск / потенциально высокая доходность Тип фонда Открытый Категория фонда Фонд акций Дата формирования 22.12.2003 Минимальная сумма инвестиций 10 000 рублей первичное приобретение инвестиционных паев, 3 000 рублей последующее приобретение Надбавка при приобретении 0,5 % если сумма приобретение инвестиционных паев до 1,5 млн., 0,25% если сумма до 3 млн. и 0,1%, если сумма свыше 3 млн. руб. Скидка при погашении 2% если срок владения инвестиционными паями меньше 3 месяцев; 1% если срок от 3 мес. до 1 года; 0,1% если срок свыше 1 года; 0% если срок свыше одного года и погашение через УК Обмен паев бесплатно Максимальный общий размер 4,1 % от среднегодовой стоимости чистых активов фонда для управляющей компании, вознаграждений специализированного депозитария и регистратора и аудитора фонда ___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ ООО «Управляющая компания «МЕТРОПОЛЬ» РФ, 119049, Москва, ул. Донская, 13, стр.1 Тел.: +7 (495) 741-7050 Факс.: +7 (495) 221-6750. http://am.metropol.ru e-mail: asset@metropol.ru Лицензия ФСФР России №21-000-1-00119 от 23.05.2003 г. Открытый паевой инвестиционный фонд акций “Метрополь Золотое руно” Правила зарегистрированы ФСФР России 12 ноября 2003 г. № 0147-70232539 Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами фонда предусмотрены надбавки к расчетной стоимости инвестиционного пая при их приобретении и скидки с расчетной стоимости инвестиционного пая при их погашении. Взимание надбавок и скидок уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.