Налогообложение малого и среднего бизнеса

реклама

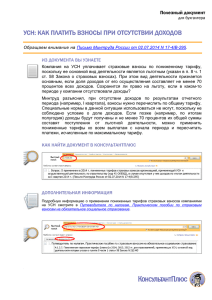

ГОСУДАРСТВЕННЫЙ УГИВЕРСИТЕТ ВЫСШАЯ ШКОЛА ЭКОНОМИКИ Налогообложение малого и среднего бизнеса КРЫЛОВА Д.В. Старший преподаватель ГУ-ВШЭ, Президент Межрегионального Общественного Фонда «Деловая перспектива», Член Правления ОПОРЫ РОССИИ 1 Москва, 13 декабря 2010 г. Единый налог на вменённый доход (ЕНВД) Обязательный для применения налоговый режим Налогоплательщики: - ЮЛ и - ИП (осуществляющие предпринимательскую деятельность на территории муниципального образования, городов Москва, Санкт-Петербург). Регулируется НПА РФ, законами региона, Москвы и СанктПетербурга - определяются: 1) виды предпринимательской деятельности, в отношении которых вводится ЕНВД 2) значения корректирующего коэффициента К2 2 Обязательные виды деятельности по уплате ЕНВД 1) оказания бытовых услуг в соответствии с ОКУН; 2) ветеринарных услуг; 3) услуг по ремонту, техобслуживанию и мойке автотранспортных средств; 4) хранению автотранспортных средств на платных стоянках; 5) автотранспортные услуги по перевозке пассажиров и грузов 6) розничной торговли, через магазины и павильоны с площадью торгового зала не более 150 м2; 7) розничной торговли стационарной торговой сети, не имеющей торговых залов и нестационарной сети; 8) услуг общественного питания с площадью зала не более 150 м2; 9) услуг общественного питания через объекты не имеющие зала обслуживания 10) распространения и (или) размещения наружной рекламы; 11) распространения и (или) размещения рекламы на транспортных средствах и речных судах; 12) услуг по временному размещению и проживанию 13) услуг по передаче во временное владение и (или) пользование стационарных торговых мест не имеющих залов обслуживания посетителей. 3 Общие положения о ЕНВД - Налоговый период - квартал. Ставка ЕНВД - 15 % вмененного дохода. Замена единым налогом: налога на прибыль организации, НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию), - налога на имущество - НДФЛ (для ИП) Для исчисления суммы налога закреплены: - физические показатели (количество работников и т.п.) и - фиксированные размеры базовой доходности (рублей в месяц). 4 Особенности ЕНВД Обязанность постановки на учет не позднее 5 дней с начала осуществления деятельности. Обязательный раздельный учет имущества, обязательств и хозяйственных операций Уплата обязательных страховых взносов уменьшает сумму налога до 50% от суммы исчисленного налога. Предусмотрено 2 корректирующих коэффициента базовой доходности: 1) К1 - устанавливаемый на календарный год коэффициентдефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в РФ в предшествующем периоде. 2) К2 - корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности 5 Упрощённая система налогообложения (УСН) Переход на УСН осуществляется в уведомительном порядке путем подачи Заявления в ФНС Заявление подаётся с 1 октября по 30 ноября года, предшествующего переходу на УСН. Вновь созданные ЮЛ и ИП вправе подать заявление о переходе на УСН в 5-дневный срок с даты постановки на налоговый учет Налогоплательщиком осуществляется самостоятельно выбор между двумя объектами налогообложения: а) доходом или б) доходом, уменьшенным на величину расходов,. Выбор осуществляется налогоплательщиком при переходе на УСН. Объект налогообложения не может меняться налогоплательщиком в течение 3 6 лет с начала применения УСН Общие положения УСН Уплата единого налога в размере 15% от дохода за минусом определенных расходов или 6% от дохода (доход от реализации, внереализационные доходы) – на выбор, заменяющего: - налог на прибыль организаций - налог на доходы индивидуального предпринимателя, - налог на добавленную стоимость, - налог на имущество организаций (предпринимателей). Иные налоги уплачиваются в соответствии с общим режимом налогообложения. Нет освобождения от исполнения обязанностей налоговых агентов (например, НДФЛ по зарплате). Налоговый период - календарный год; Отчетные периоды - первый квартал, полугодие и девять месяцев календарного года. 7 Особенности УСН Ограничение по обороту в размере 60 млн. рублей для субъектов, применяющих УСН. Переход на УСН возможен - если по итогам 9 месяцев доходы, не превысили 45 млн. рублей (без учета НДС). Переход к применению УСН и возврат на применение общей системы налогообложения является добровольным. В НК РФ (ст. 346.16.) установлен значительный закрытый перечень расходов, на сумму которых, налогоплательщик вправе уменьшить полученные доходы 8 Не вправе применять УСН: 1) организации, имеющие филиалы и (или) представительства; 2) банки; 3) страховщики; 4) негосударственные пенсионные фонды; 5) инвестиционные фонды; 6) профессиональные участники рынка ценных бумаг; 7) ломбарды; 8) ЮЛ и ИП, занимающиеся производством подакцизных товаров и добычей и реализацией полезных ископаемых; 9) ЮЛ и ИП, занимающиеся игорным бизнесом; 10) нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты; 11) организации, являющиеся участниками соглашений о разделе продукции; 13) ЮЛ и ИП, переведенные на единый сельскохозяйственный налог; 14) ЮЛ в которых доля участия других организаций составляет более 25% 15) ЮЛ и ИП, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек; 16) ЮЛ у которых остаточная стоимость основных средств и нематериальных активов превышает 100 млн. рублей. 17) бюджетные учреждения; 18) иностранные организации, имеющие филиалы, представительства на территории 9 РФ Особенности применения УСН ЮЛ и ИП, переведенные на ЕНВД вправе применять УСН в отношении иных видов деятельности. Установленные ограничения определяются исходя из ВСЕХ осуществляемых ими видов деятельности. Обязанность ведения налогового учета показателей деятельности на основании Книги учета доходов и расходов. Организации, применяющие УСН освобождены от обязанности ведения бухгалтерского учета в общеустановленном порядке (ведут учет основных средств и нематериальных активов). Сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности. 10 УСН на основе патента С 1 января 2006 года ИП вправе применять УСН на основе патента; Годовая стоимость патента определяется как процентная доля (6%) возможного годового дохода, установленного по каждому виду деятельности, при котором допускается применение этой системы; Патент выдается по выбору налогоплательщика на один из следующих периодов: квартал, полугодие, девять месяцев, год; Стоимость патента подлежит пересчету в соответствии с продолжительностью того периода, на который был выдан патент (если выдан на срок менее года); 11 Условия реализации ИП права на применение УСН на основе патента: Принятие соответствующего закона субъектом РФ, где будут закреплены: 1) Конкретные виды предпринимательской деятельности по которым разрешается применение УСН на основе патента; 2) Размер возможного к получению ИП годового дохода по каждому из видов предпринимательской деятельности, по которому разрешается применение УСН на основе патента. Осуществление определенного вида деятельности (закрытый перечень в НК РФ); Число наемных работников (в том числе по договорам гражданско-правового характера) – не более 5 человек. 12 Патент на осуществление конкретного вида предпринимательской деятельности Это документ, удостоверяющий право применения ИП УСН на основе патента, выдаваемый налоговым органом. Заявление в налоговый орган подаётся по месту учета не позднее, чем за 1 месяц до начала применения ИП УСН на основе патента; Решение выносится – в течение 10 дней; Предусмотрена поэтапная оплата стоимости патента: - оплата 1/3 стоимости не позднее 25 календарных дней после начала осуществления предпринимательской деятельности на основе патента; - оплата оставшейся части - не позднее 25 дней со дня окончания периода, на который был получен патент. При нарушении условий применения УСН на основе патента, и ИП теряет право на применение УСН на основе патента. 13 Уплаченная стоимость патента, не возвращается. Виды деятельности 1) пошив и ремонт одежды и других швейных изделий; 2) изготовление и ремонт трикотажных изделий; 3) изготовление и ремонт вязаных изделий; 4) пошив и ремонт изделий из меха (в том числе головных уборов); 5) пошив и ремонт головных уборов из фетра, ткани и других материалов; 6) изготовление и ремонт обуви (в том числе валяной); 7) изготовление галантерейных изделий и бижутерии; 8) изготовление искусственных цветов и венков; 9) изготовление, сборку, ремонт мебели и других столярных изделий; 10) изготовление и ремонт ковровых изделий; 11) изготовление и ремонт металлоизделий, заточку режущих инструментов, заправку и ремонт зажигалок; 12) изготовление и ремонт рыболовных приспособлений (принадлежностей); 13) ремонт часов и граверные работы; 14) изготовление и ремонт игрушек и сувениров; 15) изготовление и ремонт ювелирных изделий; 16) изготовление изделий народных художественных промыслов; 17) заготовку шкур и шерсти домашних животных; 18) выделку и реализацию шкур; 19) чистку обуви; 20) фото-, кино- и видеоуслуги; 14 Виды деятельности 21) ремонт бытовой техники, радиотелевизионной аппаратуры, компьютеров; 22) изготовление, установку и ремонт надгробных памятников и ограждений; 23) ремонт и техническое обслуживание автомобилей; 24) парикмахерские и косметические услуги; 25) перевозку пассажиров и грузов на автомобильном и водном транспорте, включая паромную перевозку; 26) мойку автотранспортных средств; 27) музыкальное обслуживание торжеств и обрядов, услуги тамады; 28) ремонт и настройку музыкальных инструментов; 29) выполнение живописных работ (портреты, пейзажи, натюрморты и другие аналогичные работы); 30) услуги переводчика; 31) машинописные работы; 32) копировальные работы; 33) ремонт и обслуживание копировально-множительной техники; 34) звукозапись; 35) прокат и реализацию видео- и аудиокассет, видео- и аудиодисков; 36) услуги нянь, домработниц, услуги по уборке квартир и служебных помещений; 37) услуги по стирке, глажению, химической чистке изделий; 38) ремонт квартир; 39) электромонтажные, строительно-монтажные, сантехнические, сварочно- 15 сантехнические работы; Виды деятельности 40) художественно-оформительские и дизайнерские работы; 41) чертежно-графические работы; 42) переплетные работы; 43) услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома; 44) резку стекла и зеркал; 45) работы по остеклению балконов и лоджий; 46) банные услуги, услуги саун и соляриев; 47) услуги по обучению и репетиторству; 48) физкультурно-оздоровительную деятельность (шейпинг, аэробика, спортивные секции, группы здоровья); 49) тренерские услуги; 50) организацию и ведение кружков и студий; 51) озеленительные работы; 52) выпечку хлебобулочных и кондитерских изделий; 53) сдачу в аренду квартир и гаражей; 54) услуги носильщика; 55) ветеринарное обслуживание; 56) услуги консьержей и сторожей; 57) услуги платных туалетов; 58) ритуальные услуги. 16 Упрощенная система налогообложения для сельскохозпроизводителей (ЕСХН) Налогоплательщики - организации и ИП, являющиеся с/х товаропроизводителями и перешедшие на уплату ЕСХН ЮЛ и ИП, являющиеся с/х товаропроизводителями вправе добровольно перейти на уплату единого с/х налога ЮЛ – плательщики ЕСХН, освобождаются от обязанности по уплате налога на прибыль организаций, налога на имущество организаций и не признаются налогоплательщиками НДС ИП - плательщики ЕСХН, освобождаются от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физлиц (в отношении имущества, используемого для осуществления предпринимательской деятельности) и не признаются налогоплательщиками НДС 17 Общие положения ЕСХН Перешедшие на уплату ЕСХН, не вправе до окончания налогового периода перейти на иные режимы налогообложения. Объектом налогообложения признаются доходы, уменьшенные на величину расходов. Налоговая база - денежное выражение доходов, уменьшенных на величину расходов. Налоговый период - календарный год. Отчетный период - полугодие. Налоговая ставка - 6 %. ЕСХН исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. 18 Особенности ЕСХН Не вправе переходить на уплату ЕСХН: 1) ЮЛ имеющие филиалы и (или) представительства; 2) ЮЛ и ИП, занимающиеся производством подакцизных товаров; 3) ЮЛ и ИП, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса; 4) бюджетные учреждения. Для перехода на ЕСХН в период с 20 октября по 20 декабря года, предшествующего году перехода на уплату ЕСХН, подаётся соответствующее заявление в налоговый орган по своему местонахождению (месту жительства). В заявлении о переходе на ЕСХН указывают данные о доле дохода от реализации произведенной ими с/х продукции 19 Изменения по выплатам страховых взносов Ставка ЕСН до 2010 года составляла 26% для общего режима налогообложения - с 2010 года вместо ЕСН установлены взносы пенсионного, медицинского и социального страхования совокупные платежи по которым составляют 26%. Субъекты упрощенных режимов налогообложения вместо ЕСН уплачивали 14 % пенсионных страховых взносов. За счет этих выплат размер единого налога по упрощенной системе налогообложения мог быть уменьшен на сумму до 50% его ставки. До 2010 года ЕСН имел регрессивную шкалу, снижавшую ставку налога в 26% при 280 тысяч руб. заработной платы на одного человека в год до 2% при заработной плате свыше 600 тысяч руб. в год. На 2010 год предусмотрены ставки, не отличающиеся от существующих, но регрессивная шкала снижения налога в зависимости от размера выплачиваемой заработной платы больше не применяется. Вместо нее используется денежная сумма в размере 415 тысяч руб. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 рублей нарастающим итогом с начала расчетного периода, страховые взносы не взимаются, а с любых сумм, ее не превышающих, взимается фиксированная ставка. В 2011 году, пришедшие на смену ЕСН новые ставки пенсионного, медицинского и социального страхования составят 34%. Упрощенная система налогообложения с 2011 года по выплатам страховых взносов на пенсионное медицинское и социальное страхование приравнивается к общей системе налогообложения. В соответствии с новым законом, вместо 14% пенсионного фонда «Упрощенцы» будут, начиная с 2011 года, выплачивать 34% страховых взносов со всех выплат. 20