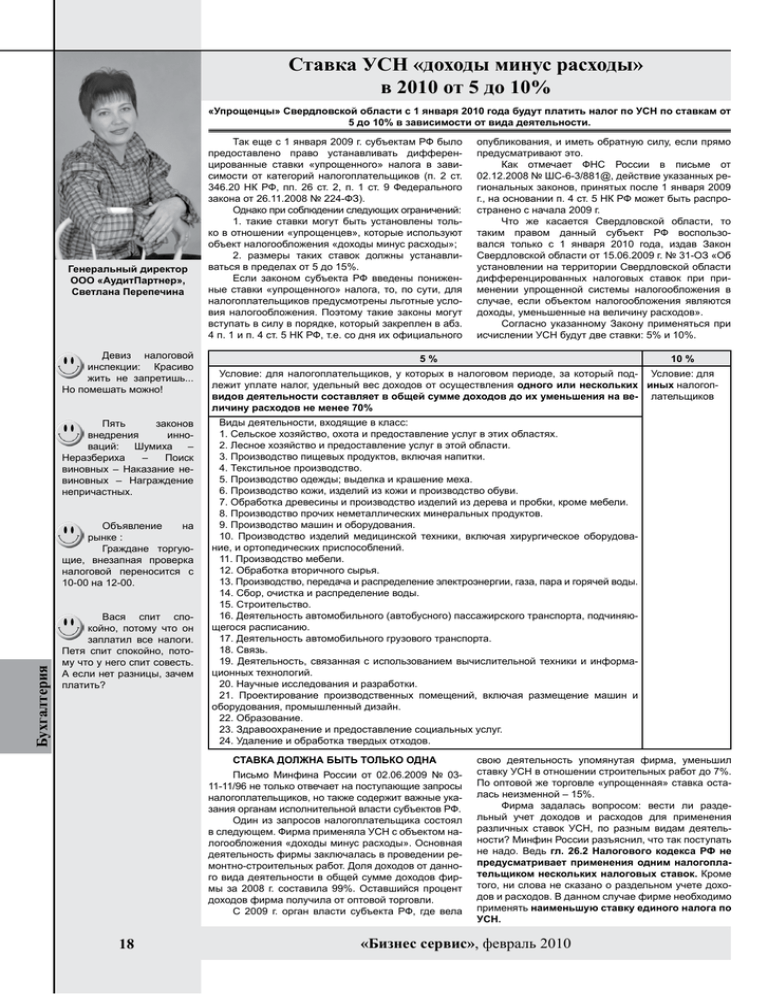

Ставка УСН «доходы минус расходы» в 2010 от 5 до 10%

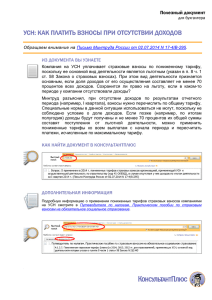

реклама

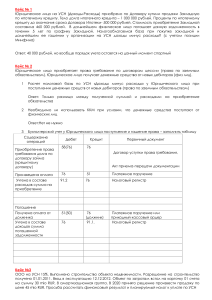

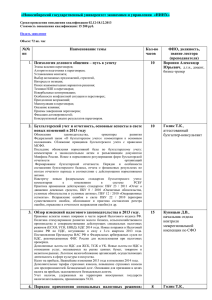

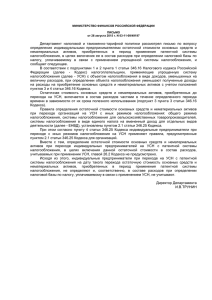

Ставка УСН «доходы минус расходы» в 2010 от 5 до 10% «Упрощенцы» Свердловской области с 1 января 2010 года будут платить налог по УСН по ставкам от 5 до 10% в зависимости от вида деятельности. Генеральный директор ООО «АудитПартнер», Светлана Перепечина Девиз налоговой инспекции: Красиво жить не запретишь... Но помешать можно! Пять законов внедрения инноваций: Шумиха – Неразбериха – Поиск виновных – Наказание невиновных – Награждение непричастных. Бухгалтерия Объявление на рынке : Граждане торгующие, внезапная проверка налоговой переносится с 10-00 на 12-00. Вася спит спокойно, потому что он заплатил все налоги. Петя спит спокойно, потому что у него спит совесть. А если нет разницы, зачем платить? Так еще с 1 января 2009 г. субъектам РФ было предоставлено право устанавливать дифференцированные ставки «упрощенного» налога в зависимости от категорий налогоплательщиков (п. 2 ст. 346.20 НК РФ, пп. 26 ст. 2, п. 1 ст. 9 Федерального закона от 26.11.2008 № 224-ФЗ). Однако при соблюдении следующих ограничений: 1. такие ставки могут быть установлены только в отношении «упрощенцев», которые используют объект налогообложения «доходы минус расходы»; 2. размеры таких ставок должны устанавливаться в пределах от 5 до 15%. Если законом субъекта РФ введены пониженные ставки «упрощенного» налога, то, по сути, для налогоплательщиков предусмотрены льготные условия налогообложения. Поэтому такие законы могут вступать в силу в порядке, который закреплен в абз. 4 п. 1 и п. 4 ст. 5 НК РФ, т.е. со дня их официального 10 % 5% Условие: для налогоплательщиков, у которых в налоговом периоде, за который под- Условие: для лежит уплате налог, удельный вес доходов от осуществления одного или нескольких иных налогопвидов деятельности составляет в общей сумме доходов до их уменьшения на ве- лательщиков личину расходов не менее 70% Виды деятельности, входящие в класс: 1. Сельское хозяйство, охота и предоставление услуг в этих областях. 2. Лесное хозяйство и предоставление услуг в этой области. 3. Производство пищевых продуктов, включая напитки. 4. Текстильное производство. 5. Производство одежды; выделка и крашение меха. 6. Производство кожи, изделий из кожи и производство обуви. 7. Обработка древесины и производство изделий из дерева и пробки, кроме мебели. 8. Производство прочих неметаллических минеральных продуктов. 9. Производство машин и оборудования. 10. Производство изделий медицинской техники, включая хирургическое оборудование, и ортопедических приспособлений. 11. Производство мебели. 12. Обработка вторичного сырья. 13. Производство, передача и распределение электроэнергии, газа, пара и горячей воды. 14. Сбор, очистка и распределение воды. 15. Строительство. 16. Деятельность автомобильного (автобусного) пассажирского транспорта, подчиняющегося расписанию. 17. Деятельность автомобильного грузового транспорта. 18. Связь. 19. Деятельность, связанная с использованием вычислительной техники и информационных технологий. 20. Научные исследования и разработки. 21. Проектирование производственных помещений, включая размещение машин и оборудования, промышленный дизайн. 22. Образование. 23. Здравоохранение и предоставление социальных услуг. 24. Удаление и обработка твердых отходов. Ставка должна быть только одна Письмо Минфина России от 02.06.2009 № 0311-11/96 не только отвечает на поступающие запросы налогоплательщиков, но также содержит важные указания органам исполнительной власти субъектов РФ. Один из запросов налогоплательщика состоял в следующем. Фирма применяла УСН с объектом налогообложения «доходы минус расходы». Основная деятельность фирмы заключалась в проведении ремонтно-строительных работ. Доля доходов от данного вида деятельности в общей сумме доходов фирмы за 2008 г. составила 99%. Оставшийся процент доходов фирма получила от оптовой торговли. С 2009 г. орган власти субъекта РФ, где вела 18 опубликования, и иметь обратную силу, если прямо предусматривают это. Как отмечает ФНС России в письме от 02.12.2008 № ШС-6-3/881@, действие указанных региональных законов, принятых после 1 января 2009 г., на основании п. 4 ст. 5 НК РФ может быть распространено с начала 2009 г. Что же касается Свердловской области, то таким правом данный субъект РФ воспользовался только с 1 января 2010 года, издав Закон Свердловской области от 15.06.2009 г. № 31-ОЗ «Об установлении на территории Свердловской области дифференцированных налоговых ставок при применении упрощенной системы налогообложения в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов». Согласно указанному Закону применяться при исчислении УСН будут две ставки: 5% и 10%. свою деятельность упомянутая фирма, уменьшил ставку УСН в отношении строительных работ до 7%. По оптовой же торговле «упрощенная» ставка осталась неизменной – 15%. Фирма задалась вопросом: вести ли раздельный учет доходов и расходов для применения различных ставок УСН, по разным видам деятельности? Минфин России разъяснил, что так поступать не надо. Ведь гл. 26.2 Налогового кодекса РФ не предусматривает применения одним налогоплательщиком нескольких налоговых ставок. Кроме того, ни слова не сказано о раздельном учете доходов и расходов. В данном случае фирме необходимо применять наименьшую ставку единого налога по УСН. «Бизнес сервис», февраль 2010