СИСТЕМНЫЙ РИСК ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ

реклама

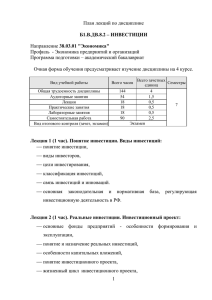

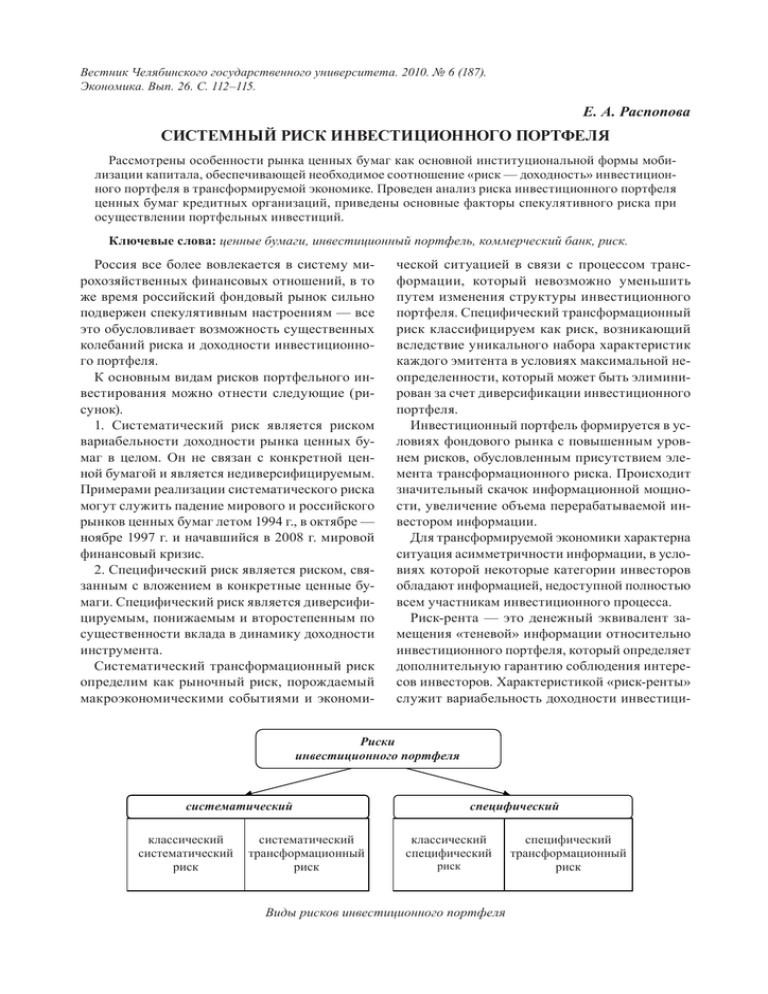

Вестник Челябинского государственного университета. 2010. № 6 (187). Экономика. Вып. 26. С. 112–115. Е. А. Распопова СИСТЕМНЫЙ РИСК ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ Рассмотрены особенности рынка ценных бумаг как основной институциональной формы мобилизации капитала, обеспечивающей необходимое соотношение «риск — доходность» инвестиционного портфеля в трансформируемой экономике. Проведен анализ риска инвестиционного портфеля ценных бумаг кредитных организаций, приведены основные факторы спекулятивного риска при осуществлении портфельных инвестиций. Ключевые слова: ценные бумаги, инвестиционный портфель, коммерческий банк, риск. Россия все более вовлекается в систему мирохозяйственных финансовых отношений, в то же время российский фондовый рынок сильно подвержен спекулятивным настроениям — все это обусловливает возможность существенных колебаний риска и доходности инвестиционного портфеля. К основным видам рисков портфельного инвестирования можно отнести следующие (рисунок). 1. Систематический риск является риском вариабельности доходности рынка ценных бумаг в целом. Он не связан с конкретной ценной бумагой и является недиверсифицируемым. Примерами реализации систематического риска могут служить падение мирового и российского рынков ценных бумаг летом 1994 г., в октябре — ноябре 1997 г. и начавшийся в 2008 г. мировой финансовый кризис. 2. Специфический риск является риском, связанным с вложением в конкретные ценные бумаги. Специфический риск является диверсифицируемым, понижаемым и второстепенным по существенности вклада в динамику доходности инструмента. Систематический трансформационный риск определим как рыночный риск, порождаемый макроэкономическими событиями и экономи- ческой ситуацией в связи с процессом трансформации, который невозможно уменьшить путем изменения структуры инвестиционного портфеля. Специфический трансформационный риск классифицируем как риск, возникающий вследствие уникального набора характеристик каждого эмитента в условиях максимальной неопределенности, который может быть элиминирован за счет диверсификации инвестиционного портфеля. Инвестиционный портфель формируется в условиях фондового рынка с повышенным уровнем рисков, обусловленным присутствием элемента трансформационного риска. Происходит значительный скачок информационной мощности, увеличение объема перерабатываемой инвестором информации. Для трансформируемой экономики характерна ситуация асимметричности информации, в условиях которой некоторые категории инвесторов обладают информацией, недоступной полностью всем участникам инвестиционного процесса. Риск-рента — это денежный эквивалент замещения «теневой» информации относительно инвестиционного портфеля, который определяет дополнительную гарантию соблюдения интересов инвесторов. Характеристикой «риск-ренты» служит вариабельность доходности инвестици- Ɋɢɫɤɢ ɢɧɜɟɫɬɢɰɢɨɧɧɨɝɨ ɩɨɪɬɮɟɥɹ ɫɢɫɬɟɦɚɬɢɱɟɫɤɢɣ ɤɥɚɫɫɢɱɟɫɤɢɣ ɫɢɫɬɟɦɚɬɢɱɟɫɤɢɣ ɪɢɫɤ ɫɢɫɬɟɦɚɬɢɱɟɫɤɢɣ ɬɪɚɧɫɮɨɪɦɚɰɢɨɧɧɵɣ ɪɢɫɤ ɫɩɟɰɢɮɢɱɟɫɤɢɣ ɤɥɚɫɫɢɱɟɫɤɢɣ ɫɩɟɰɢɮɢɱɟɫɤɢɣ ɪɢɫɤ Виды рисков инвестиционного портфеля ɫɩɟɰɢɮɢɱɟɫɤɢɣ ɬɪɚɧɫɮɨɪɦɚɰɢɨɧɧɵɣ ɪɢɫɤ 113 Системный риск инвестиционного портфеля онного портфеля относительно информационных потоков [2]. Модель рисков инвестиционного портфеля должна количественно оценивать «теневую» часть информации, т. е. включать субъективно индивидуальную оценку, в какой мере надежен рациональный прогноз, уже включающий в себя оценку ситуации максимальной неопределенности. Доходность инвестиционного портфеля определена функцией информационной асимметричности: E (rp ) x, (1) где E (rp ) — ожидаемая доходность инвестиционного портфеля; α — показатель, характеризующий вложения в безрисковые активы; β — наклон линии доходности инвестиционного портфеля; х — фактор информационной асимметричности, неопределенности. Опираясь на аксиомы функции полезности Неймана — Моргенштерна [3], рассмотрим уравнение дисперсии инвестиционного портфеля, состоящего из рисковых s и безрисковых f классов активов: 2 2 2 2 2 p p s (1 p ) f 2 p(1 p ) sf , (2) где σs2 и σf 2 — показатели дисперсии вложений в рискованные и в безрисковые активы; σsf — показатель ковариации двух видов активов; p — доля вложений в рискованные активы. В результате существует прямая функциональная взаимосвязь: 2 2 p (E (rp ) E (r f )) 2 (E (rs ) E (r f )) 2 s . (3) Фактор системного риска в целом доминирует в процессе формирования ожидаемой доходности инвестиционного портфеля в трансформируемой экономике. Наличие высокого уровня системного риска инвестиционного портфеля подтверждается значениями β-коэффициента модели оценки капитальных активов У. Шарпа [4], который определяет влияние общей ситуации российского трансформируемого рынка на конечный компонент портфеля. Статистическая значимость гипотезы доминирования системного риска определяется критериями t-Стьюдента и Фишера относительно β-коэффициента, α-коэффициента и коэффициента детерминации R2, значения которых под- тверждают большую степень его влияния на процесс формирования ожидаемой доходности инвестиционного портфеля на российском фондовом рынке. Однако β-коэффициент является не единственным фактором риска, объясняющим доходность инвестиционного портфеля. Если в рамках множественного регрессионного анализа включить корректирующие факторы, то доходность инвестиционного портфеля в трансформируемой экономике удается объяснить еще точнее. В условиях динамичности процессов, протекающих на рынке ценных бумаг, возрастает роль исследований факторов риска и, соответственно, доходности инвестиционного портфеля. Анализ общих особенностей рисков на основе представленных в экономической литературе теорий и гипотез портфельной, неоклассической, кейнсианской и математической экономических школ позволяет выбрать наиболее адекватный вид модели рисков, применимый для трансформируемой экономики. Состояние процесса исследования с точки зрения адекватности применения теорий риска инвестиционного портфеля в современных условиях отражено в таблице [1]. В современных условиях возникновения и распространения мирового финансового кризиса системные риски эмитентов существенно возрастают. Научный интерес представляет их структурное выявление и анализ. Сегодняшний кризис, в отличие от кризиса перепроизводства 1929–1933 гг., с которым все чаще сравнивают текущую ситуацию, можно назвать «кризисом перепроизводства денег». Экзогенные и эндогенные факторы риска оказывают непосредственное влияние на развитие ситуации 2008–2009 гг. в России и в частности на динамику доходности финансовых инструментов российских эмитентов. Часть из них явилась непосредственным источником мирового кризиса, часть — усугубила их. Некоторые факторы риска являются производными от первоначальных и вносят свои коррективы в дальнейшее течение кризиса. Ход развития кризиса в России, как и в других странах, содержит значительную долю неопределенности. Успех преодоления кризиса во многом зависит от адекватности и своевременности принимаемых государством мер. В условиях полномасштабных экономических кризисов особая роль возлагается на государство. 114 Е. А. Распопова Теории риска инвестиционного портфеля Направление Стохастические теории Теории доходности ценных бумаг Поведенческие теории выбора оптимального портфеля ценных бумаг Авторы Г. Марковиц, Дж. Тобин, У. Шарп, Дж. Линтнер, Ж. Моссин и др. Адекватность применения на российском рынке ценных бумаг Практически-нормативная теория, позволяющая теоретически рассчитать возможные результаты финансовых решений на фондовом рынке Теория рациональных ожиданий И. Фишер (гипотеза ожидаи др. ний) Не оправдывается в условиях трансформируемой экономики, где доходность представлена в виде случайных процессов. Справедлива в условиях, когда ожидания инвесторов отвечают свойствам оптимальных линейных прогнозов Теория предпочте- Дж. М. Кейнс ния ликвидности и др. Не объясняет в полной мере возможный отрицательный наклон кривой доходности при высокой краткосрочной доходности инвестиционного портфеля Теория сегментации рынков Дж. Глен, А. Мадхавен Не объясняет в полной мере природу изменения риска и доходности инвестиционного портфеля. Подразумевает обязательное инвестирование в государственные ценные бумаги, что не позволяет получить равновесие на всех сегментах рынка Теория предпочитаемой среды Р. Сатч, Ф. Модильяни и др. Объясняет практические тенденции динамики доходности и природу риска инвестиционного портфеля Факторные модели О. Васичек, Дж. Кокс, Дж. Ингерсолл, С. Росс, М. Бреннан, Е. Шварц Целесообразно использовать, преимущественно, для теоретических фундаментальных исследований фондового рынка в области динамики риска и доходности инвестиционного портфеля Дж. Кокс, С. Росс, Дж. Ингерсолл и др. Целесообразно использовать для теоретических фундаментальных исследований фондового рынка в области динамики доходности и риска в условиях общеэкономического равновесия в экономике. Предпочтительны для объяснения знака и величины премии за риск, причин колебаний уровня доходности портфеля Т. Хо, С. Б. Ли и др. Позволяют лучше прогнозировать динамику доходности финансовых активов с разными сроками до погашения. Могут более широко применяться в практической деятельности Модели общего равновесия Модели с отсутствием арбитража В создавшихся условиях российским правительством в 2008–2009 гг. было предпринято несколько шагов, призванных оказать поддерживающее воздействие на экономику, страдающую от дефицита ликвидности, снижения доходов от внешнеэкономической деятельности и дисбаланса в ряде отраслей вследствие падения цен на нефть, металл и другие материалы. 1. Предоставление ряду крупнейших банков (в первую очередь государственных — Сбербанку, ВТБ, Газпромбанку и ряду других) оборотных средств на погашение долгов по краткосрочным обязательствам перед другими финансовыми институтами; предоставление финансовой помощи крупным промышленным, строительным, добывающим компаниям, именуемым в народе «олигархическими»; предоставление кредитов крупным игрокам продовольственной розницы. 2. Повышение центральным банком РФ резервной ставки с 11 до 12, а затем и до 13 %, что должно было остановить массовый отток финансового капитала за рубеж. Однако вслед за этим ставка была понижена до 12,5% в апреле 2009 г. 3. Ослабление курса рубля с целью поддержки экспортирующих отраслей. 4. Ослабление налоговой нагрузки на экономику. В частности, ставка налога на прибыль в начале 2009 г. был снижена с 24 до 20 %. Такой ход приведет лишь к символическим 115 Системный риск инвестиционного портфеля преимуществам, поскольку в условиях кризиса прибыль большинства эмитентов минимальна либо отрицательна. К положительным последствиям, свойственным любым кризисным периодам, которые способны проявиться в долгосрочном периоде при условии умелого использования создавшейся ситуации российским правительством, а также предпринимателями и инвесторами, можно отнести оздоровление банковской системы, строительства, недвижимости, развитие импортзамещения, развитие производств с высокой добавленной стоимостью. Список литературы 1. Блауг, М. Экономическая мысль в ретроспективе : пер. с англ. 4-е изд. / М. Блауг. М. : Инфра-М, 1994. 2. Воронцовский, А. В. Управление рисками : учеб. пособие / А. В. Воронцовский. СПб. : Изд-во С.-Петерб. ун-та, 2009. 3. Дамодаран, А. Инвестиционная оценка / А. Дамодаран. М. : Альпина Бизнес Букс, 2005. 4. Шапкин, А. С. Управление портфелем инвестиций ценных бумаг / А. С. Шапкин, В. А. Шапкин. М. : Дашков и К, 2008.