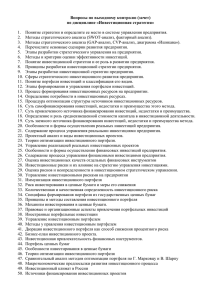

1 План лекций по дисциплине Б1.В.ДВ.8.2 – ИНВЕСТИЦИИ

реклама

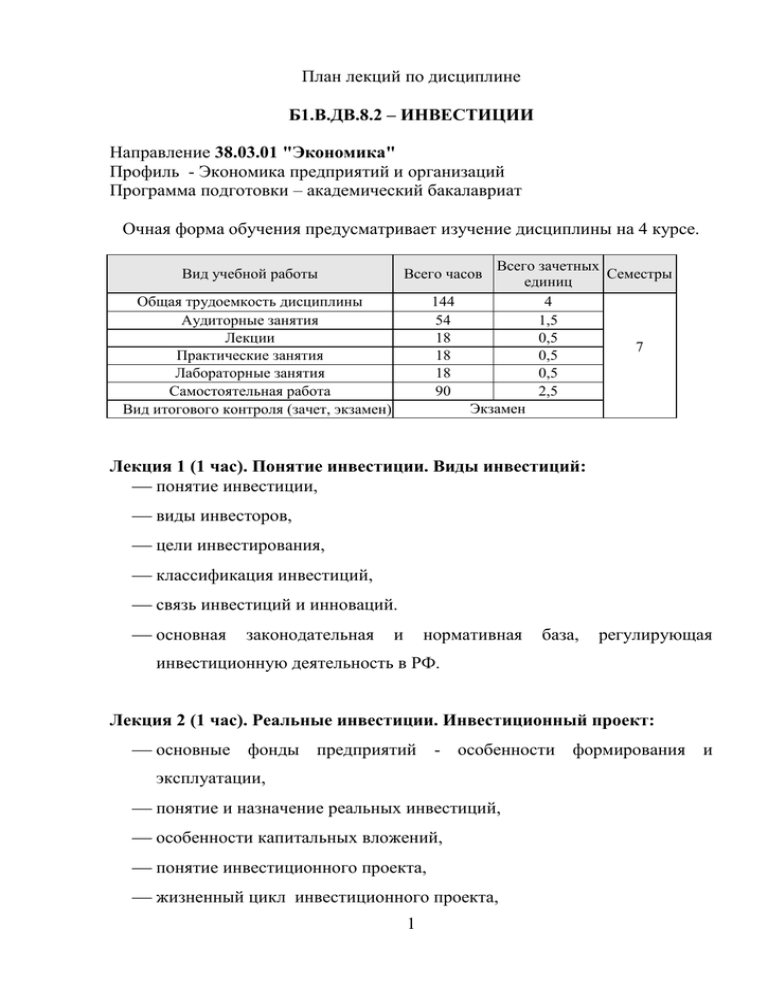

План лекций по дисциплине Б1.В.ДВ.8.2 – ИНВЕСТИЦИИ Направление 38.03.01 "Экономика" Профиль - Экономика предприятий и организаций Программа подготовки – академический бакалавриат Очная форма обучения предусматривает изучение дисциплины на 4 курсе. Всего зачетных Семестры единиц 144 4 54 1,5 18 0,5 7 18 0,5 18 0,5 90 2,5 Экзамен зачет Экзамен, Вид учебной работы Всего часов Общая трудоемкость дисциплины Аудиторные занятия Лекции Практические занятия Лабораторные занятия Самостоятельная работа Вид итогового контроля (зачет, экзамен) Лекция 1 (1 час). Понятие инвестиции. Виды инвестиций: понятие инвестиции, виды инвесторов, цели инвестирования, классификация инвестиций, связь инвестиций и инноваций. основная законодательная и нормативная база, регулирующая инвестиционную деятельность в РФ. Лекция 2 (1 час). Реальные инвестиции. Инвестиционный проект: основные фонды предприятий - особенности формирования и эксплуатации, понятие и назначение реальных инвестиций, особенности капитальных вложений, понятие инвестиционного проекта, жизненный цикл инвестиционного проекта, 1 основные стадии инвестиционного проекта, график прибылей/убытков проекта, виды инвестиционных проектов, бизнес-план инвестиционного проекта. Лекция 3 (1 час). Финансовые инвестиции: хозяйственная и финансовая деятельность предприятий, внешняя среда предприятия, производственные и коммерческие связи предприятия, финансовые инвестиции предприятий - понятие, цели и особенности формирования, прямые и спекулятивные инвестиции, предприятие как консервативный инвестор. Лекция 4 (1 час). Государственные инвестиции: понятие, назначение и особенности государственных инвестиций, федеральные и муниципальные инвестиции, международные инвестиции - назначение и особенности Лекция 5 (1 часа). Виды эффективности инвестиций: понятие эффективности инвестиций, основные принципы оценки эффективности инвестиционного проекта, коммерческая эффективность – понятие и виды, эффективность для предприятия как юридического лица, эффективность для акционеров, как собственников предприятия, социальная, общественная, экологическая, региональная, отраслевая и т.п. эффективность, бюджетная эффективность. 2 Лекция 6 (1 час). Основные способы финансирования инвестиционных проектов предприятия: особенности и порядок финансирования инвестиционных проектов, собственные источники финансирования проектов - амортизационный фонд, фонды развития, прибыль предприятия, внешнее финансирование, заемное финансирование - кредит и лизинг, финансирование за счет выпуска ценных бумаг, венчурное финансирование, поддержка государством инвестиционных проектов предприятия, достоинства и недостатки разных способов финансирования инвестиционного проекта, комбинированное инвестирование. Лекция 7 (1 час). Денежные потоки инвестиционного проекта. Временная теория денег и кредита. Дисконтирование понятие и особенности денежных потоков инвестиционного проекта, виды доходов и расходов проекта, формирование денежных потоков проекта для оценки разных видов эффективности, понятие временной природы денег, текущие и будущие доходы, инвестиции как кредит, понятие дисконтирования, приведение будущих доходов к текущей стоимости, равномерные и неравномерные потоки доходов и расходов по проекту, аннуитетные платежи, однородные и неоднородные проекты - особенности оценки 3 Лекция 8 (1 час). Дисконтные показатели эффективности инвестиционного проекта: особенности оценки инвестиционных проектов в долгосрочном периоде, понятие и расчет ставки дисконтирования, основные дисконтные методы оценки - чистая текущая стоимость (NPV), индекс доходности (PI), внутренняя норма доходности (IRR), дисконтированный срок окупаемости (DPP) - методика расчета, область применения, достоинства и недостатки, понятие портфельного инвестирования, отбор проектов для портфеля, аддитивные и неаддитивные показатели эффективности, формирование портфеля при ограниченном финансировании, делимые и неделимые проекты, разовое и периодичное финансирование. Лекция 9 (1 час). Виды и назначение финансовых инвестиций предприятия: влияние внешней среды на предприятие, взаимодействие предприятий, объединения предприятий, слияния и поглощения, рейдерство, вложения в уставные капиталы других предприятий, защита временно свободных денежных средств предприятия от инфляции, банковские вклады, ПИФы и ОФБУ, долговые ценные бумаги, достоинства и недостатки. Лекция 10 (1 час). Оценка эффективности финансовых инвестиций: курсовая и балансовая стоимость ценной бумаги, 4 основные показатели эффективности финансовых инвестиций доходность, бета-коэффициент, рейтинги и др. основные методы расчета эффективности, информационная база для оценки эффективности. Лекция 11 (2 часа). Основные модели формирования инвестиционного портфеля (финансовые инвестиции): понятие инвестиционного портфеля, состоящего из финансовых инвестиций, соотношение доходности и риска, диверсификация портфеля, модель Марковитца, модель САРМ - сравнительный анализ и область применения, другие модели формирования инвестиционного портфеля. Лекция 12 (1 час). Особенности управления финансовыми инвестициями: особенности обращения ценных бумаг на открытом рынке, биржевая торговля – понятие и особенности, понятие технического анализа, основные цели и принципы, основы фундаментального анализа. Лекция 13 (2 часа). Понятие и учет неопределенности и риска: неопределенность - понятие, виды, влияние неопределенности на результат проекта, риск в инвестиционной деятельности - понятие, виды, влияние рисков на реализацию проекта и размер финансирования, способы уменьшения риска, основные методы учета неопределенности, 5 анализ чувствительности проекта к различным факторам, анализ сценариев развития проекта, критерии учета рисков (критерии Вальда, Сэвиджа, Гурвица и др.). Лекция 14 (1 час). Классические способы страхования рисков: понятие страхования, основные способы страхования рисков, взаимодействие предприятия со страховыми компаниями. Лекция 15 (2 часа). Специальные способы страхования рисков: финансовое страхование - понятие, область применения, производные финансовые инструменты - понятие, виды, особенности обращения, понятие хеджирования, способы хеджирования, расчет результата, выбор инструментов для хеджирования, поручительство и гарантия - понятие, область применения, социальное страхование - понятие, основные способы. 6