Тема. 5. Технология принятия решений на рынке ценных бумаг

реклама

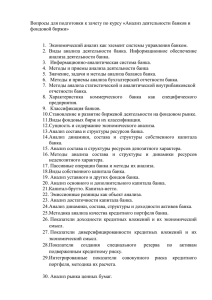

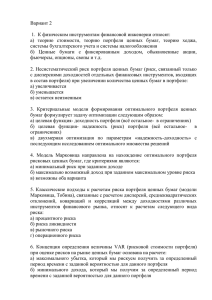

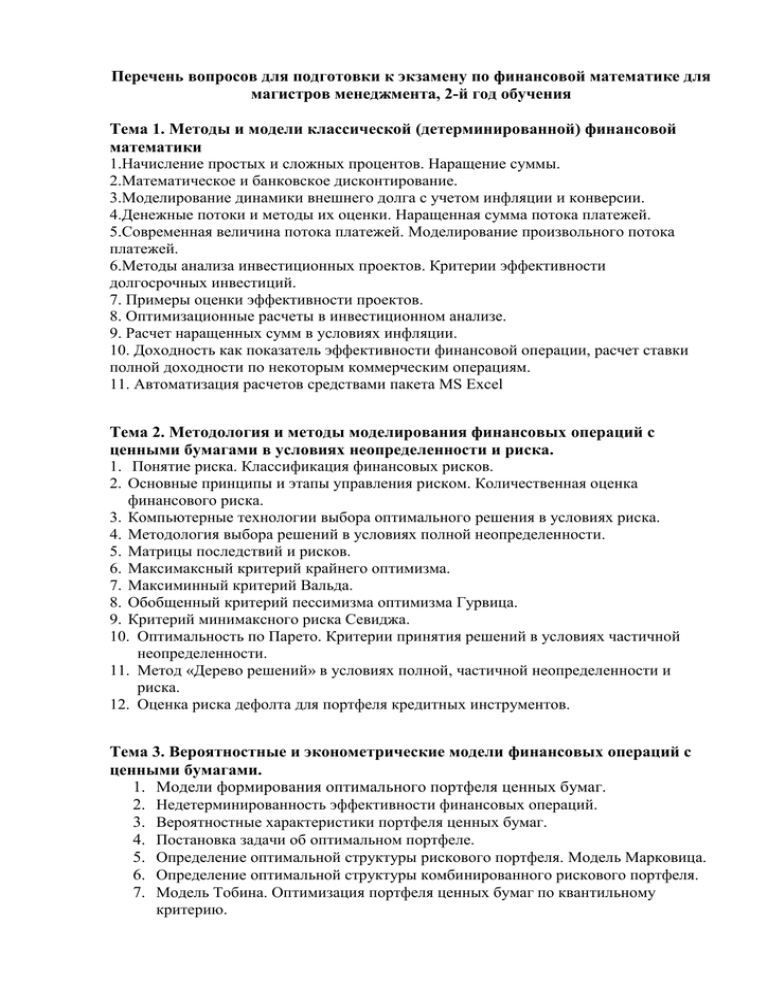

Перечень вопросов для подготовки к экзамену по финансовой математике для магистров менеджмента, 2-й год обучения Тема 1. Методы и модели классической (детерминированной) финансовой математики 1.Начисление простых и сложных процентов. Наращение суммы. 2.Математическое и банковское дисконтирование. 3.Моделирование динамики внешнего долга с учетом инфляции и конверсии. 4.Денежные потоки и методы их оценки. Наращенная сумма потока платежей. 5.Современная величина потока платежей. Моделирование произвольного потока платежей. 6.Методы анализа инвестиционных проектов. Критерии эффективности долгосрочных инвестиций. 7. Примеры оценки эффективности проектов. 8. Оптимизационные расчеты в инвестиционном анализе. 9. Расчет наращенных сумм в условиях инфляции. 10. Доходность как показатель эффективности финансовой операции, расчет ставки полной доходности по некоторым коммерческим операциям. 11. Автоматизация расчетов средствами пакета MS Excel Тема 2. Методология и методы моделирования финансовых операций с ценными бумагами в условиях неопределенности и риска. 1. Понятие риска. Классификация финансовых рисков. 2. Основные принципы и этапы управления риском. Количественная оценка финансового риска. 3. Компьютерные технологии выбора оптимального решения в условиях риска. 4. Методология выбора решений в условиях полной неопределенности. 5. Матрицы последствий и рисков. 6. Максимаксный критерий крайнего оптимизма. 7. Максиминный критерий Вальда. 8. Обобщенный критерий пессимизма оптимизма Гурвица. 9. Критерий минимаксного риска Севиджа. 10. Оптимальность по Парето. Критерии принятия решений в условиях частичной неопределенности. 11. Метод «Дерево решений» в условиях полной, частичной неопределенности и риска. 12. Оценка риска дефолта для портфеля кредитных инструментов. Тема 3. Вероятностные и эконометрические модели финансовых операций с ценными бумагами. 1. Модели формирования оптимального портфеля ценных бумаг. 2. Недетерминированность эффективности финансовых операций. 3. Вероятностные характеристики портфеля ценных бумаг. 4. Постановка задачи об оптимальном портфеле. 5. Определение оптимальной структуры рискового портфеля. Модель Марковица. 6. Определение оптимальной структуры комбинированного рискового портфеля. 7. Модель Тобина. Оптимизация портфеля ценных бумаг по квантильному критерию. 8. Методы управления рыночными рисками. 9. Прогнозирование и оценка рисков доходности ценных бумаг по интервальным прогнозам на основе классических и обобщенных регрессионных моделей. Тема 4. Модели оценки доходности финансовых активов 1. Основные индикаторы финансового рынка. 2. Модель оценки доходности финансовых активов (САРМ). 3. Теория арбитражного ценообразования. 4. Собственный и рыночные риски портфеля. Портфель Шарпа. 5. Линия рынка капитала. Линия рынка ценных бумаг. Тема. 5. Технология принятия решений на рынке ценных бумаг (фундаментальный и технический анализ) 1. Фундаментальный анализ. Факторы, влияющие на движение цен на финансовых рынках. 2. Технический анализ. Графическое представление исходной информации. Графические методы анализа развития показателей финансового рынка. 3. Понятие тренда, его виды. Уровни, линии поддержки и сопротивления. 4. Фигуры продолжения и разворота тренда. 5. Индексы. 6. Простая, взвешенная и экспоненциальная скользящие средние. 7. Осцилляторы (момент, скорость изменения цен, индекс относительной силы). 8. Стохастические линии (%K, %D и %R). Тема 6. Стохастическое моделирование: методология и алгоритмы прогнозирования финансово-экономической деятельности 1. Стохастические модели динамических процессов. Основные понятия. Типы и свойства стохастических процессов. 2. Стохастические модели стационарных процессов. 3. Модель авторегрессии АР(р). 4. Модель скользящего среднего СС(q). 5. Смешанные модели авторегрессии – скользящего среднего. 6. Модели нестационарных процессов с конечным числом параметров. 7. Идентификация финансовых процессов с использованием авторегрессионных интегрированных моделей со скользящей средней (ARIMA). 8. Использование одномерных ARIMA для анализа и прогнозирования финансовых показателей.