Савелова Ю.Д - Финансовый Университет при Правительстве РФ

реклама

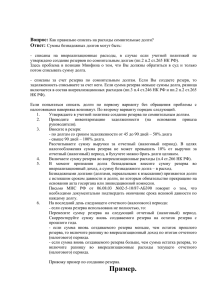

ОПТИМИЗАЦИЯ НАЛОГА НА ПРИБЫЛЬ ПУТЕМ СОЗДАНИЯ РЕЗЕРВОВ OPTIMIZATION OF THE TAX TO PROFIT BY CREATING RESERVES Савелова Ю.Д. студентка Юрьев - Польского финансово-экономического колледжа - филиала ФГОБУ ВПО «Финансовый университет при Правительстве РФ», г. Юрьев-Польский Научный руководитель: Малофеева Т.Л. Аннотация: В данной работе представлены общие понятия оптимизации налога на прибыль и в частности раскрыта схема минимизации налогообложения путем создания резервов: резерва по сомнительным долгам, резерва на ремонт основных средств, резерва на выплату отпускных и ежегодных вознаграждений, резерва по гарантийному ремонту и гарантийному обслуживанию, а также представлено практическое их использование на примере предприятия ОАО «Авангард». Abstract: In this work presents the General concept of the optimization of the profit tax, and in particular disclosed scheme to minimize taxes through the creation of reserves: provision for doubtful debts, provision for repairs of fixed assets, provision for the payment of vacation pay and annual bonuses, provision for warranty repair and warranty maintenance, as well as the practical use of them by the example of the enterprises of OAO «Avangard». Ключевые слова: оптимизация, минимизация, налог, резервы, сомнительный долг, учетная политика. Key words: optimization, minimization of taxes, tax, provisions, doubtful debt, accounting policies. В настоящее время в России сложилась такая экономическая ситуация, при которой организации стремятся оптимизировать и минимизировать налогообложение. Многие организации в настоящее время используют нелегальные или противозаконные способы уклонения от налогов. Использование же резервов является абсолютно законным способом уменьшения или оптимизирования налога на прибыль организаций, что подтверждает актуальность данной темы. В настоящее время пресечение попыток оптимизации и минимизации налогообложения относится к государственной налоговой политике и является основной целью государственных органов. Фирма должна закрепить в учетной политике свое решение о том, будут ли созданы резервы в предстоящем году. Организации могут создавать следующие виды резервов в бухгалтерском и в налоговом учете: по сомнительным долгам; на предстоящую оплату отпусков; на выплату ежегодных вознаграждений за выслугу лет и по итогам работы за год; на ремонт основных средств; на гарантийный ремонт и гарантийное обслуживание. Порядок создания резервов на предприятии определен Налоговым кодексом в главе 25 «Налог на прибыль организаций». Создавать резерв по сомнительным долгам выгодно тем организациям, у которых имеются долги от покупателей. Данный резерв может быть создан по окончании налогового периода по налогу на прибыль или в конце календарного года. При создании резерва будет учтена только задолженность, связанная с реализацией товаров, работ и услуг, которая была просрочена. Сумма резерва полностью будет отнесена на внереализационные расходы в день проведения инвентаризации. В будущем за счет него будут списываться безнадежные долги, то есть обязательства с истекшим сроком исковой давности и долги ликвидированных организаций. Производить резервацию денежных средств под ремонты основных средств следует в начале предстоящего года. Фактически норматив отчислений в резерв определяется с помощью двух показателей: общей (совокупной) стоимости основных средств и максимальной сумме отчислений, которая рассчитывается в соответствии со сметной стоимостью ремонта основных средств. Максимальное же значение равно величине расходов, затраченных на ремонт основных средств в среднем за три предыдущих года. Образованный резерв списывается в течение года или в конце каждого отчетного периода равными частями на прочие расходы. Резерв на выплату отпускных и ежегодных вознаграждений позволяет относить данные расходы равными частями в течение года. Предприятие способно повысить размер данного резерва, увеличив предполагаемую сумму отпускных или уменьшив расходы на зарплату, запланированные в организации. Достаточную выгоду также может принести резервирование денежных средств на ежегодную выплату вознаграждений. При данных действиях организация в течение года может уменьшать свой доход на такие расходы, то есть сумму, которая равна произведению начисленной заработной платы за месяц и процента отчислений в резерв. Резерв по гарантийному ремонту формируется по мере реализации товаров или работ. Достоинство этого резерва выражается в том, что организация может занизить свои доходы на гарантийные расходы, которые в будущем будут произведены или которых вообще не будет. Перечисленные в резерв по гарантийному ремонту средства относятся на прочие расходы, связанные с производством и реализацией. В конце года данные организации обязаны скорректировать сумму резерва в соответствии с фактическими расходами на произведенные за год ремонты. При рассмотрении данных ОАО «Авангард» мной было выявлено, что резерв по сомнительным долгам на предприятии создается ежегодно с 2010 года. Определим сумму налога, которую удалось сэкономить организации за счет использования данного резерва в динамике за три года. Предприятие отразило сумму резерва на начало 2010 года в размере 8 345 827, 13 руб. Рассчитаем сумму налога, не уплаченную организацией из-за использования данного резерва: 8 345 827, 13 x 20% = 1 669 165 (руб.) В 2011 году ОАО «Авангард» получило убыток в размере 12 147 тыс. руб., поэтому текущий налог на прибыль определен в размере 0 тыс. руб. В 2012 году сумма резерва была уменьшена до 6 270 773,01 руб. Экономия налога на прибыль составила: 6 270 773,01 x 20% = 1 254 155 (руб.) Таким образом, ОАО «Авангард» за счет использования резерва по сомнительным долгам сумел значительно минимизировать налог на прибыль, что является положительным фактором для организации. Анализируя порядок создания резервов можно понять, что от основного налогового бремени они не освобождают, хотя значительно понижают текущий налог на прибыль. Таким образом, использование резервов позволяет организации сэкономить значительную сумму денежных средств, которую они могут использовать для обеспечения беспрерывности деятельности или для собственных нужд. Литература 1. Конституция Российской Федерации от 12 декабря 1993 года; 2. Налоговый кодекс Российской Федерации, 2013 г.; 3. Белоусова С.В. – Оптимизация и минимизация налогообложения: практ. рук. – М.: Вершина, 2006. – 128 с.; 4. Вещунова Н.Л., Фомина Л.Ф. – Самоучитель по бухгалтерскому и налоговому учету – 6-е изд., перер. и доп. – М.: Проспект, 2010. - 560 с.; 5. Захарьин В.Р. - Расходы фирмы: бухгалтерский и налоговый учет – М.: ГроссМедиа, 2006. – 368 с.; 6. Российский налоговый курьер – Мякинина О.И. «Пять ошибок по налогу на прибыль, которые часто выявляют аудиторы» - №5, 2012 – 58 с.; 7. Российский налоговый курьер – Курбангалеева О.А. «Что выгоднее с точки зрения налогов: простить долг либо дождаться истечения срока давности» - №11, 2012 – 50 с.; 8. Российский налоговый курьер – Макаркина О.С. «Сложные вопросы использования резерва на оплату отпусков» - №12, 2012 – 16 с.