На прошлой неделе российский рынок акций предпринял

реклама

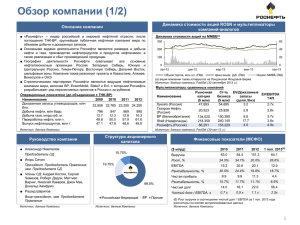

На прошлой неделе российский рынок акций предпринял попытку роста вслед за мировыми фондовыми индексами, однако в последние два торговых дня вновь преобладали продажи, поскольку внешний фон ухудшился из-за слабых квартальных отчетов американских компаний и некоторого разочарования итогами европейского саммита. По итогам недели индекс ММВБ повысился на 1%, индекс РТС прибавил 1,5%, не сумев закрепиться выше 1500 п. Рынок остается слабым - отток средств глобальных фондов из российских акций, по данным EPFR, продолжается вторую неделю и составил $49 млн. (против $28 млн неделей ранее), в то время как в целом в акции развивающихся рынков приток продолжается шесть недель подряд, и на прошлой неделе он составил $1,5 млрд., из которых большая часть инвестиций досталась Китаю. Основные корпоративные события недели на российском рынке – Роснефть подала заявку на приобретение у BP 50% доли BP в ТНК-ВР на общую сумму $28 млрд, и в выходные стало известно, что совет директоров BP одобрил ее, официального объявления пока нет. По информации FT, BP получит за свою долю примерно 19% акций Роснефти и денежные средства (около $11-13 млрд). СМИ сообщают также, что Роснефть ведет переговоры с группой российских акционеров ТНК-ВР (AAR) о приобретении еще 50%. Если Роснефть получит 100% ТНК-BP она может стать крупнейшей публичной нефтегазовой компанией мира с добычей более 4,5 млн бнэ/с. За неделю акции Роснефти подорожали на 2,7%. В пятницу первый вице-премьер РФ И. Шувалов заявил о возможной продаже госпакетов акций Роснефти в 2013-14 гг., что оказало умеренное давление на бумагу (-2,4%). Еще одной неожиданной новостью недели стало несостоявшееся IPO Промсвязьбанка (книга заявок была закрыта по нижней границе диапазона, что не устроило акционеров). Зато долговой рынок сейчас дает банкам хорошую возможность для увеличения регулятивного капитала за счет размещения субординированных евробондов (на прошлой неделе размещения провели Сбербанк, Газпромбанк, ХКФ-банк и Банк Санкт-Петербург). Внешний фон остается нестабильным. В начале недели рост мировых фондовых индексов поддерживался неплохими макроданными из США (рост розничных продаж, промпроизводства превысил прогнозы, особенно неожиданным стал мощный рост строительства новых домов (+15%), объем нового строительства достиг максимума с июня 2008 г.), решением агентства Moody’s не снижать кредитный рейтинг Испании, согласованием Греции с «тройкой» кредиторов основного объема мер для сокращения бюджетного дефицита на 13,5 млрд евро, а также надеждами на саммит ЕС 18-19 октября и на обращение Испании к ESM в эти дни за открытием кредитной линии, что должно разблокировать программу ЕЦБ по выкупу ее гособлигаций. Китайская статистика за сентябрь указала на вероятный разворот в снижении темпов роста экономики и переход к стабилизации экономической активности (в 3Q рост ВВП сократился до минимальных с начала 2009 г. 7,4%, однако в сентябре по сравнению с августом ускорился рост промпроизводства, розничных продаж и экспорта). Реакция рынков была смешанной, поскольку представитель китайского центробанка заявил, что хотя существенное ускорение роста в ближайшее время маловероятно, правительство не планирует предпринимать значительных мер для стимулирования экономики. В то же время экономисты Standard Chartered и Capital Economics на основе анализа динамики энергопотребления и других показателей экономической активности считают официальные данные китайской статистики за сентябрь завышенными под влиянием происходящих в стране политических событий (8 ноября стартует съезд КПК, на котором начнется происходящий раз в 10 лет процесс ротации высшего руководства страны). К концу недели мировые фондовые индексы и сырье развернулись вниз вследствие оказавшихся хуже ожиданий квартальных отчетов ряда американских компаний – прежде всего, технологического сектора (Google, Microsoft, IBM, AMD), а также GE и McDonalds. В целом для почти 70% из 117 компаний S&P500, уже отчитавшихся за 3Q, прибыль превысила консенсус-прогноз, но сами ожидания были очень слабыми: впервые с 3Q09 рынок в конце сентября ждал снижения чистой прибыли компаний, входящих в S&P500, в среднем примерно на 2%. Основным результатом европейского саммита стало решение о поэтапном создании банковского союза (право надзора появляется у ЕЦБ с начала 2013 г., а к началу следующего года он должен осуществлять полноценный надзор над 6000 европейскими банками). Результаты саммита мы оцениваем нейтрально, но рынок был ими скорее разочарован: неясно, с какого момента европейский антикризисный фонд получит право напрямую рекапитализировать проблемные банки, что важно для Испании, чтобы одобренная ЕС помощь ее банковской системе не приводила к увеличению госдолга. Франция надеется, что прямая рекапитализация будет возможна уже с 1 кв. 13 г., но Германия считает это маловероятным. К тому же А. Меркель выступила против того, чтобы Испания смогла перевести одобренную финансовую помощь на рекапитализацию банковского сектора с государства непосредственно на банки в том случае, если эта помощь будет получена до начала функционирования банковского союза. Участников рынка разочаровало нежелание испанского премьера обращаться за помощью для снижения стоимости заимствований (что вполне логично в условиях, когда доходность 10-летних гособлигаций упала до 6-месячного минимума), и отсутствие конкретных решений по очередному кредитному траншу Греции на 31 млрд евро (решение ожидается в первой половине ноября на встрече министров финансов ЕС). В России макростатистика показала значительное замедление годовых темпов роста ВВП в 3Q – по оценке Минэкономразвития, до 2,8% YoY против 4,9% в 1Q и 4,0% во 2Q, что частично объясняется эффектом высокой базы 2П11. В сентябре рост экономики замедлился до 2,5% YoY, а инвестиции в основной капитал после значительного замедления темпов роста в предыдущие месяцы неожиданно сократились год к году (1,3%). В то же время рост розничных продаж незначительно ускорился по сравнению с августом, хотя и существенно замедлился по сравнению с 1П12. В пятницу российский рынок акций потерял в среднем около 1% - давление на рынок оказало отсутствие ожидавшихся с европейского саммита новостей о помощи Испании и Греции, слабая отчетность Google и Microsoft. Во второй половине дня снижение акций усилилось вслед за нефтью и негативным открытием торгов в США. В лидеры снижения вышли Роснефть (-2,4%), Ростелеком (-2,3%), Северсталь (-1,9%), Уралкалий (-1,8%). Мировые фондовые индексы в пятницу заметно снизились – американские индексы потеряли 1,5-2,2% (максимальное дневное падение с июня, больше всего пострадал индекс высокотехнологичных компаний Nasdaq из-за слабых финансовых отчетов компаний сектора). Данные по продажам вторичного жилья в США оказались несколько хуже ожиданий, падение составило 1,7% - однако в целом данные показывают улучшение ситуации на рынке жилья в США. Основные европейские фондовые индексы снизились в пределах 1%, испанский IBEX потерял более 2%. Нефть и металлы подешевели – так, котировки нефтяных фьючерсов упали примерно на 2%. Давление на нефть оказывают опасения слабости мировой экономики и избыток предложения нефти в США (добыча достигла 17-летнего максимума, а потребление в сентябре, по данным API, сократилось до 4-летнего минимума). Возможно, коррекция цен на нефть была связана и с ближневосточным фактором – американские СМИ в конце недели сообщили о готовящихся двусторонних переговорах США и Ирана по ядерной программе Ирана после президентских выборов в США, однако в воскресенье Белый Дом опроверг эту информацию. Сегодня утром внешний фон на открытие российских акций умеренно негативен – еще не отыграно резкое снижение американских фондовых индексов в пятницу, азиатские фондовые индексы снижаются (региональный бенчмарк MSCI Asia Pacific Index потерял 0,4%) на данных о более значительном, чем ожидал рынок, сокращении японского экспорта. В то же время цены на нефть умеренно корретируются вверх после падения в пятницу примерно на 2%, американские фьючерсы в слабом плюсе. На этом фоне мы ожидаем умеренного снижения российских акций на открытие. Значимой макростатистики сегодня не выходит. В ходе встречи президента РФ В. Путин встретится с президентом Украины В. Януковичем вероятно обсуждение спорных вопросов по газовым поставкам. Состоится последний раунд дебатов кандидатов в президенты США Б. Обамы и М. Ромни. Сегодня возможно официальное объявление условий сделки Роснефти и BP. Из корпоративных событий – отчитаются Texas Instruments, Yahoo!, Caterpillar Inc. Пройдет заседание Совета директоров Уралкалия, Челябинский цинковый завод опубликует операционные результаты за 9М12. Основное событие наступившей недели – заседание ФРС (24 октября). После сентябрьского заседания, на котором была объявлена QE3 и продлен период низких процентных ставок, сюрпризы маловероятны, однако с этого времени данные макростатистики США в целом улучшились, поэтому интересно, как это повлияет на оценку американским центробанком экономической ситуации и на параметры программы QE3. 24 октября будут опубликованы германский индекс настроений бизнеса Ifo, предварительные показатели производственной активности в странах еврозоны и в Китае. Из американской статистики в среду выйдут данные по продажам новых домов, в четверг - заказы на товары длительного пользования, а в пятницу – первая оценка ВВП США за 3Q (консенсус предполагает рост на 1,8% после 1,3% во 2Q) и окончательное значение индекса потребительского доверия за октябрь. Продолжится сезон публикации корпоративной отчетности. В ближайшие дни, вероятнее всего, рынок продолжит консолидацию вблизи текущих уровней, возможны попытки роста. В первой половине ноября ожидается несколько важных для рынков событий – выборы президента США (6 ноября), начало конгресса КПК (8 ноября), на котором начнется процесс смены высшего руководства Китая, решение министров финансов ЕС относительно очередного кредитного транша по Греции. Возможно, к этому моменту (12-13 ноября) Испания обратится как за уже одобренной ЕС помощью на рекапитализацию банков (этот вопрос как раз планировалось решать на ноябрьском саммите), так и за поддержкой суверенного долга, что позволит ЕЦБ начать покупку ее облигаций на открытом рынке. Эти события, на наш взгляд, должны оказывать поддержку рынкам в ближайшие недели.