Ипотечное страхование и социальная защита заемщика

реклама

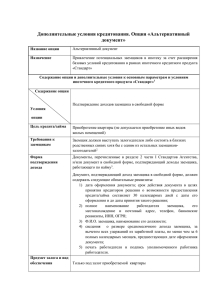

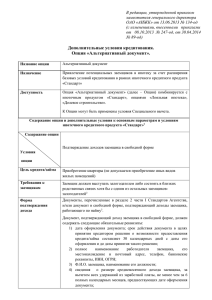

Ипотечное страхование и социальная защита заемщика. заседание комиссии РСПП по страховой деятельности декабрь 2015 Проблемы ипотечного кредитования. № 1 «15-5-0,5» Средний срок ипотечного кредита 15-17 лет Средний срок работы на одном месте 5 лет* Средний срок поиска работы 0,5 года** Лишь 10% заемщиков имеют полугодовую подушку безопасности. Статистика АРИЖК: 80% заемщиков даже в условиях кризиса 2009 года успешно восстанавливали свою платежеспособность. ВЫВОД: 90% ипотечных заемщиков могут трижды в течение срока ипотечного кредита оказаться в состоянии просроченной задолженности 90+, но большая часть из них в состоянии преодолеть временные финансовые сложности. Следствие 1: в России крайне высокая скорость досрочного погашения ипотечных кредитов (CPR 10-15% в год), что очень плохо и для кредиторов, и для инвесторов. Следствие 2: в ипотеку не идут осторожные заемщики. 2 Проблемы ипотечного кредитования. № 2 «Четыре И» В точке 90+ кредитор вправе обратить взыскание на залог. В результате заемщик: «И1» лишается своего первоначального взноса. «И2» лишается всех платежей по ипотеке за период обслуживания долга. «И3» лишается жилья. «И4» зачастую остается должен банку суммы, сопоставимые с размером кредита. ВЫВОД: Дефолт в ипотечном кредитовании приводит к очень тяжелым социальным последствиям Пример из жизни: Магниторгорск, семья распалась. Бывший муж взял ипотечный кредит 1,2 млн по ставке 14% на 20 лет и купил себе однокомнатную квартиру за 1,3 млн руб (своих средств было только 100тыс + страховки + оформление сделки). Ежемесячный платеж 15тыс.руб/мес Год исправно платил (~ 180тыс), долг сократился до 1,190млн, но потом заемщика сократили. На 91-ый день банк подал иск в суд. Два года длился суд, проценты составили 330 тыс (по ставке 14%), еще столько же пени. Итого долг заемщика = 1.190 +330+330 = 1.850.000. Квартира была продана с публичных торгов за 900тыс. Остаток долга заемщика: 950 тыс Заемщик потерял 100тыс первоначального взноса ,180 тыс ежемесячных платежей, потерял жилье и остался банку должен 950 тыс руб. Заемщик вынужден работать в ИЧП, где получает серую зарплату 1 МРОТ, что бы банк не мог списывать средства по исполнительному листу 3 Реструктуризация. Позиция кредиторов Руб Практика преодоления кризисных явлений 2008 года показала: 80% заемщиков успешно преодолевают временные финансовые сложности. Цена залога в момент выдачи Цена торгов с учетом потерь и сложностей Проблема «взять ответственность»: кредитор боится принять решение о возможной реструктуризации кредита (а вдруг убыток, кто ответит)? Время Проблема экономии: Кредитор не пошевелит пальцем и не пойдет на издержки, если заемщик погасил большую часть кредита (не ожидается убыток), заставляя заемщика платить из последних. Период реструктуризации Закон о Банкротстве физических лиц убыточен для кредиторов, но это защитная мера государства от произвола кредиторов. ВЫВОД: кредиторы не будут добровольно проводить [убыточную] реструктуризацию ипотечных кредитов, чем формируют большой очаг социальной напряженности Право заемщика на реструктуризацию В странах с низкой социальной Руб ответственностью кредиторов законодательно вводится право заемщика на реструктуризацию: Кредитор не должен понести убытка (Кредит*/Залог<60%). Заемщик не должен злоупотреблять своим правом Проблема России: свыше 60% кредитов, находящихся на балансах банков могут принести кредитору убыток в случае дефолта заемщика, т.е.такое право не получит большая часть заемщиков. Решение: 1. Компенсационный механизм: активное внедрение ипотечного страхования 2. Понуждение через законодательство Страхование «поднимает» точку безубыточности Точка безубыточности с учетом страхования СС Цена залога в момент выдачи Цена торгов с учетом потерь и сложностей Время Период реструктуризации Мировой опыт: макроэкономические последствия 1. Ипотечное страхование не приводит к росту расходов заемщика: Ниже риск – ниже ставка. Снижение ставки по кредиту обеспечивает для заемщика «окупаемость» оплаты страховки за 2-3 года Ниже ставка – меньше платежная нагрузка на заемщика, реже дефолты, выше доступность ипотечных кредитов. «Прощение долга» заемщика после страховой выплаты. 2. Право заемщика на реструктуризацию: вовлекает в ипотечное кредитование самых надежных (осторожных заемщиков) избавляет государство от необходимости запуска дорогостоящих антикризисных мер по спасению/субсидированию заемщиков 3. Снизит убыточность ипотечных кредиторов и защитит их от втягивания в процедуру банкротства физических лиц. 4. Расширение емкости страхового рынка (+10 млрд/год страховой премии по долгосрочным договорам страхования и совокупным объемом страховых резервов около 50млрд рублей) 6 ВСС и развитие ипотечного страхования Сделано: 1. Обобщена практика применения ипотечного страхования через уточнение закона 102-ФЗ «Об ипотеке» (принято в 2014 году) 2. Проведена частичная интеграция ипотечного страхования в банковское регулирование (Инструкция 139-И и Положение 254-П, внедрено в 2015 году для низкорисковых кредитов) 3. В целях единого понимания риска и обеспечения высокой степени защищенности граждан разработаны и внедрены Типовые Правила Страхования для заемщиков (2014 год ), разработаны Типовые Правила Страхования для кредиторов (декабрь 2015 года, внедрение – 2016) Предстоит: 1. Обратиться к Банку России с просьбой сблизить регуляторную оценку риска для банков (капитал и резервы) с фактической для сегмента высокорисковых кредитов. 2. Провести анализ лучших зарубежных практик по законодательному регулированию права заемщика на реструктуризацию и развитию ипотечного страхования. 7