Причинно-следственная связь между российским суверенным

реклама

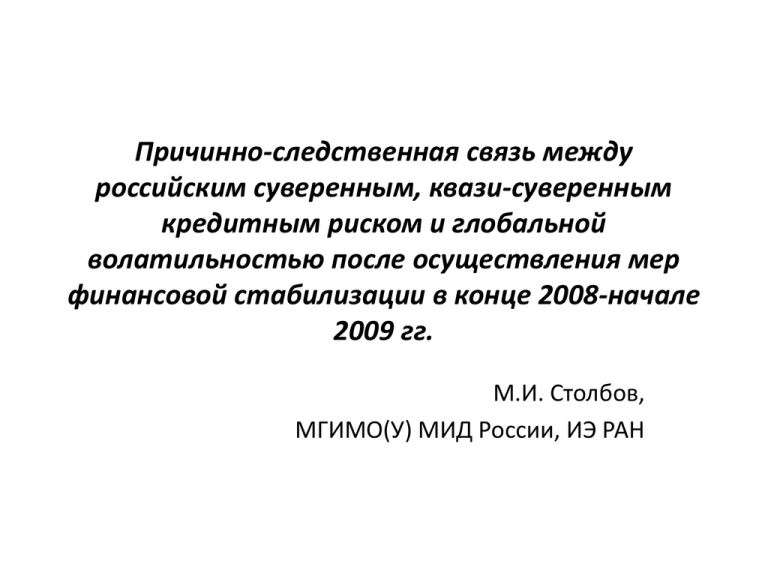

Причинно-следственная связь между российским суверенным, квази-суверенным кредитным риском и глобальной волатильностью после осуществления мер финансовой стабилизации в конце 2008-начале 2009 гг. М.И. Столбов, МГИМО(У) МИД России, ИЭ РАН Мотивация исследования и литература • Переход кредитного риска (credit risk transfer) с корпоративного сектора на суверенов (Acharya et al., 2011; Ejsing and Lemke, 2011) на рынке кредитнодефолтных свопов (CDS) осенью 2008 года • В дальнейшем – взаимное влияние (co-movement) корпоративного и суверенного кредитного рисков, усилившееся в ходе еврокризиса (Mody and Sandri, 2012; Alter and Schuler, 2012) • Моделирование именно взаимного влияния, но не причинности (VAR и VECM) Задачи исследования • Предположив аналогичный переход кредитных рисков в России, выявить направления каузальной связи суверена и ключевых квази-суверенов (Газпром, Сбербанк, ВТБ) на рынке CDS после осуществления мер финансовой стабилизации (май 2009-июль 2013) • Рассмотреть причинно-следственные связи российских CDS c индексом VIX как мерой глобальной волатильности (или неприятия риска инвесторами) 01.05.2009 18.06.2009 05.08.2009 21.09.2009 05.11.2009 22.12.2009 05.02.2010 24.03.2010 10.05.2010 25.06.2010 11.08.2010 27.09.2010 12.11.2010 29.12.2010 15.02.2011 04.04.2011 19.05.2011 06.07.2011 29.08.2011 13.10.2011 29.11.2011 13.01.2012 01.03.2012 17.04.2012 01.06.2012 18.07.2012 03.09.2012 18.10.2012 04.12.2012 18.01.2013 06.03.2013 22.04.2013 07.06.2013 24.07.2013 Динамика котировок российских CDS и индекса VIX (1095 наблюдений) 800 50 700 45 600 40 35 500 30 400 25 300 20 200 15 10 100 5 0 0 VIX Index (right axis) Gazprom Russia Sberbank VTB Методология (вербальная постановка) • Построение тестов на причинно-следственную связь на базе функций перекрестных корреляций (CCF) • Двухшаговый метод, разработанный Cheung and Ng (1996) и Hong (2001): 1) подгонка адекватных GARCH моделей для каждого из рядов (в нашем случае ARMA-GARCH) 2) вычисление тестовых статистик на базе стандартизованных остатков (СО) и квадратов стандартизованных остатков (КСО) полученных моделей 3) статистики, рассчитанные на основе СО, позволяют тестировать causality-in-mean, а основанные на КСО – causality-in-variance Методология (causality-in-mean) t ht (1) where t are residuals of the GARCH model, – mean of the residuals and ht – conditional variance. k S1 T r2 (i ) (2) i 1 where T is the sample size of the residual series, k – the number of lags and r2 i – squared cross-correlation ratio between the standardized residuals and at lag i . S k L Q1 1 N (0,1) (3) 2k Q–statistic is designed to test one–sided causality; upper–tailed standard normal distribution critical values must be used. If the Q–statistic is larger than the critical value of the normal distribution, the null hypothesis of no causality during the first k lags is rejected. Результаты (causality-in-mean) GAZPROM RUSSIA SBERBANK VTB VIX Outgoing linkages GAZPROM RUSSIA + + + + 2 2 SBERBANK VTB + 0 1 VIX + + + + 4 Incoming linkages 1 1 4 3 0 Результаты (causality-in-variance) GAZPROM GAZPROM RUSSIA SBERBANK VTB VIX Outgoing linkages + + 2 RUSSIA + + + 3 SBERBANK VTB + + + + 2 + 3 VIX + + + + 4 Incoming linkages 2 3 3 3 3 Выводы • Значительное влияние глобальной волатильности на котировки российских CDS (как на уровне causality-in-mean, так и causality-in-variance) • Слабое, но статистически значимое влияние со стороны CDS России как суверена, ВТБ и Сбербанка на глобальную волатильность (на уровне causalityin-variance) • Двунаправленные причинно-следственные связи между суверенным CDS и квази-суверенными (как и в странах Еврозоны) • Дальнейшее развитие исследования – проверка устойчивости выводов в случае недельных данных