3 часть. Анализ финансового состояния предприятия

реклама

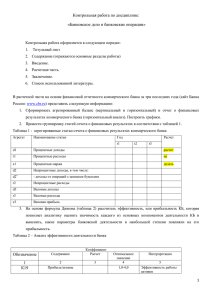

Образовательное учреждение Казанская банковская школа (колледж) Банка России Составитель: Мусаева Р.А. Компьютерная обработка: Ибрагимова Э.М. СОДЕРЖАНИЕ 1. Анализ финансовых результатов предприятия 2. Анализ платежеспособности и устойчивости предприятия 3. Рейтинговая оценка предприятия финансовой Тема 1. Анализ финансовых результатов предприятия Содержание Основные понятия Финансовый результат – обобщающий показатель анализа и оценки эффективности (неэффективности) деятельности хозяйствующего субъекта. Конечным финансовым результатом деятельности организации является чистая (нераспределенная ) прибыль. Чистая прибыль остаётся в распоряжении предприятия сверх возмещённой суммы вложений и характеризует реальный прирост собственного капитала в результате осуществления деятельности. Положительный финансовый результат свидетельствует об эффективном использовании активов организации, ее основного и оборотного капитала. В условиях рыночной экономики получение максимально возможной суммы прибыли является целью любого производства. Задачи и источники анализа Одной из основных задач анализа финансовых результатов предприятия является выявление резервов повышения массы получаемой прибыли. Этому предшествует: Оценка динамики и выполнения плана по прибыли; Определение структуры финансового результата; Выявление и измерение действия различных видов доходов на величину прибыли; Анализ положительных и отрицательных факторов, повлиявших на величину прибыли. Основные источники информации для анализа: 1) Форма №1 «Бухгалтерский баланс»; 2) Форма №2 «Отчет о прибылях и убытках». Доходы и расходы предприятия Доход - поступление активов приводящее к росту величины средств. Предприятие получит прибыль, если его доходы превышают расходы. Доходы предприятия могут содержать следующие статьи: - выручка от реализации продукции, работ и услуг; - плата арендаторов; - проценты к получению; - поступления от продажи имущества; - выплаты получаемые во исполнение судебных решений; -… делятся на группы: - доходы от обычных видов деятельности ; - операционные доходы; - внереализационные доходы; - чрезвычайные доходы. Доходы и расходы предприятия Расходы - выбытие активов или возникновение обязательств, уменьшающих величину средств организации, за исключением уменьшения вкладов в уставный капитал собственников по их решению. Расходы предприятия могут содержать следующие статьи: делятся на группы: - затраты на производство и реализацию товаров, услуг; - расходы от обычных видов деятельности; - операционные расходы; - внереализационные расходы; - чрезвычайные расходы; - налоговые платежи. - резервирование сумм под обесценение, сомнительные долги; - балансовая стоимость проданного имущества, штрафы, неустойки; - потери от стихийных бедствий -… Формирование финансового результата Балансовая прибыль Прибыль от реализации продукции, работ и услуг Объем Структура реализованной реализованной продукции, продукции, работ и услуг работ и услуг Выпуск товарной продукции Остатки нереализованной продукции Цена реализации Полная себестоимость Качество товарной продукции Изменение конъюнктуры рынка Инфляция Прибыль от прочей реализации (операционная) Прибыль от продажи товарноматериальных ценностей Прибыль от реализации фондов, основных фондов, нематериальных активов Внереализационные результаты Прибыль от долевого участия в совместных предприятиях Прибыль от сдачи в аренду основных средств и земли Доходы от ценных бумаг Финансовая помощь от других предприятий и т.д. Убытки от списания дебиторской задолженности Убытки от стихийных бедствий Полученные и уплаченные штрафы Доходы и убытки по валютным операциям Методика анализа Для анализа динамики и выполнения плана по финансовому результату предлагаем использовать следующую таблицу. (тыс.руб.) Показатель Отчётный год План Выручка от реализации продукции, работ и услуг Факт Пред. год Темп роста (в %) Выполнение плана (в %) 50000 55000 300000 110 90,9 Себестоимость проданных товаров 1000 9500 11000 1100 10,5 Управленческие и коммерческие расходы 1500 1400 8900 93,3 107,1 Итого расходов по текущей деятельности 2500 10900 19900 950 22,9 25000 30000 6525 120 83,3 Прочие результаты, в том числе: 4000 5400 4000 135 74 операционные 3500 400 2500 11,4 875 внереализационные 500 5000 1500 10 10 Налогооблагаемая прибыль 250 260 255 104 96,2 81250 101040 330170 124,3 80,4 Прибыль от текущей деятельности Чистая прибыль Влияние факторов Изменение отпускных цен на товары и тарифов на услуги и работы прямо пропорционально влияет на изменение прибыли, то есть с увеличением уровня цен сумма прибыли возрастает, и наоборот. Себестоимость продукции находится в обратной зависимости: увеличение себестоимости снижает прибыль, и наоборот. Объем реализации продукции работ, услуг может оказывать различное воздействие на сумму прибыли. При увеличении объема реализации убыточной продукции сумма прибыли снижается. Изменение структуры и ассортимента выпускаемой продукции также оказывает различное влияние на величину прибыли. С увеличением доли рентабельных изделий в общем объеме ее реализации сумма прибыли возрастает, и наоборот. Динамика себестоимости сама является объектом изучения. Факторная система анализа прибыли от продаж Прибыль организации Факторы первого порядка Прибыль с единицы продукции Объем продаж Прибыль с единицы продукции каждого наименования Структура выпуска Факторы второго порядка Себестоимость продукции каждого наименования Цена продукции каждого наименования Факторы третьего порядка Методика анализа При наличии дополнительной информации о фактическом объёме производства в ценах и по себестоимости базисного года можно вычислить и проанализировать рассмотренные факторы. 1) Влияние изменения отпускных цен на продукцию можно вычислить по формуле: ∆Р(р) = ∑q1p1 - ∑q1p0 , где q1 – количество реализованной продукции в периоде; отчетном р1 – цена реализованной продукции в отчетном периоде; р0 - цена реализованной продукции в базисном периоде. Методика анализа 2) Влияние изменения объёма производства: ∆Р(К1) = Р0*К1 – Р0 = Р0*(К1 – 1), Где ∆Р(К1) – изменение прибыли за счет изменения объема продукции в оценке базисной себестоимости; К1 – коэффициент изменения объема реализованной продукции в оценке по базисной себестоимости; Р0 – прибыль от реализации продукции базисного периода. К 1 = Σ q1 * c0 / Σ q0 * c0 Методика анализа 3) Влияние изменения себестоимости продукции: ∆Р(с) = ∑q1c1 - ∑q1co , где ∆Р(с) – изменение прибыли за счет изменения себестоимости продукции; сo – себестоимость реализованной продукции в базисном периоде; с1 – себестоимость реализованной продукции в отчетном периоде. 4) Изменение в структуре реализованной продукции: ∆Р(К1,К2) = Р0*(К2 - К1) , где ∆Р(К1,К2) – изменение прибыли за счет структурных сдвигов в объеме реализации продукции; К2 – коэффициент изменения объема реализации в оценке по отпускным ценам; К2 = Σ q1 * р0 / Σ q0 * р0 где: q0 - количество реализованной продукции в базисном периоде. Методика анализа При анализе финансовых результатов можно выявить влияние на формирование прибыли изменения структуры затрат на производство и реализацию продукции. С этой целью рассчитывается производственный (операционный) рычаг: Производственный рычаг = Прирост прибыли от текущей деятельности / Прирост выручки от реализации продукции, работ и услуг Показатель характеризует увеличение прибыли при росте объёма реализации на 1 %. Чем выше уровень этого показателя, тем более рациональны издержки, но и выше хозяйственный риск организации, поскольку в случае снижения объема продаж прибыль резко снизится. Анализ рентабельности Экономическая результативность функционирования предприятия оценивается не только абсолютными, но и относительными показателями. Рентабельность – это величина прибыли в процентом отношении к сумме вложений приносящих доход. Предприятие считается рентабельным, если доходы покрывают издержки и образует сумму прибыли, достаточного для нормального функционирования предприятия. Относительная доля образуемой прибыли не зависит от масштабов деятельности и может быть соотнесена с широким перечнем. Задачи и источники анализа Цель изучения рентабельности – определение эффективности на разных участках предприятия. Задачами анализа являются: работы Изучение динамики показателей рентабельности; Факторный анализ рентабельности отдельных изделий и предприятия в целом; Оценка влияния динамики рентабельности отдельных изделий на динамику рентабельности товарной продукции. Основными источниками для анализа рентабельности наряду с информацией о финансовых результатах являются: 1) Форма №1 «Бухгалтерский баланс»; 2) Форма №2 «Отчет о прибылях и убытках»; 3) Форма №5 «Приложение к бухгалтерскому балансу». Методика анализа Р общая = БП / А * 100% где: БП – балансовая прибыль предприятия за рассматриваемый период; А – среднегодовая стоимость активов. Характеризует эффективность использования всех активов предприятия. Р производства = П ред / З ед * 100% где: Пред – прибыль с единицы продукции; Зед – затраты на производство единицы продукции. Используется для оценки прибыльности отдельных видов продукции и показывает размер прибыли на единицу осуществляемых затрат. Методика анализа Р продаж = БП (или ЧП) / В * 100% где: В – выручка от реализации продукции, работ и услуг предприятия за рассматриваемый период; ЧП – чистая прибыль предприятия за рассматриваемый период. Используется для оценки рыночной привлекательности продукции. Показывает объём прибыли, который предприятие получает с 1 рубля выручки от реализации продукции, работ и услуг. Р собственного капитала = ЧП / СК * 100% где: СК – средняя величина рассматриваемый период. собственного капитала за Показывает доход получаемый собственником на единицу вложенного капитала. Факторы рентабельности Общая рентабельность Рентабельность продукции Чистая прибыль Оборачиваемость активов Выручка от реализации продукции, работ и услуг Выручка от реализации продукции, работ и услуг Зарплата Выручка от реализации продукции, работ и услуг Затраты Материалы Платежные средства Постоянные активы Амортизация Запасы Активы Текущие активы Прочие расходы Дебиторская задолженность Вопросы для самопроверки 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. Какие абсолютные показатели характеризуют финансовые результаты деятельности предприятия? Что представляет собой финансовый результат деятельности предприятия, и какие он выполняет функции, как экономическая категория? Что входит в состав балансовой прибыли? По каким направлениям проводится анализ прибыли? Как осуществляется расчет влияния объема структуры и себестоимости реализованной продукции на величину прибыли от реализации? Какое значение для дальнейшего развития предприятия имеет чистая прибыль, остающаяся в его распоряжении? Какие относительные показатели характеризуют результативность деятельности предприятия? Как рассчитать показатели рентабельности: общей, вложенного капитала, реализованной продукции, собственного капитала. В чем различие показателей общей рентабельности предприятия и рентабельности вложенного капитала? Как внешняя среда воздействует на деятельность предприятия в целом и в частности? Содержание Тема 2. Анализ платежеспособности и финансовой устойчивости предприятия Содержание Анализ платежеспособности Платежеспособность – это способность своевременно и полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера. Платежеспособное предприятие характеризуется : Наличием денежных средств на расчётных счетах, краткосрочных финансовых вложений. Эти активы должны иметь оптимальную величину; Отсутствием просроченной задолженности и задержки платежей. Цель и задачи анализа Цель изучения платежеспособности предотвращение проблем обязательств на предприятии. с – погашением Задачами анализа являются: 1. Определение состава и структуры оборотных активов предприятия по критерию ликвидности; 2. Определение состава и структуры краткосрочной задолженности предприятия; 3. Определение соотношения оборотных активов и текущей задолженности и степени покрытия задолженности соответствующими активами. Методика анализа Для анализа платёжеспособности используют методы: предприятий 1. Анализ абсолютных показателей – структура активов сопоставляется со структурой источников средств; 2. Анализ коэффициентов – расчётных показателей, характеризующих платежеспособность предприятия в различных временных горизонтах. Основными источниками информации для анализа платежеспособности являются: 1) Форма №1 «Бухгалтерский баланс»; 2) Форма №5 «Приложение к бухгалтерскому балансу». Основные понятия Структура активов Наиболее ликвидные активы Быстрореализуемые активы Структура активов Медленнореализуемые активы К ним относят активы, для обращения которых в денежные средства требуется определённое время. В эту группу можно включить дебиторскую задолженность клиентов предприятия. К ним относят активы, обращение которых в денежные средства затруднительно. Это большая часть производственных запасов, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчётной даты, прочие оборотные активы. Методика анализа Кпокрытия = Оборотные средства - Расходы будущих периодов / Краткосрочная задолженность Резервы предстоящих расходов - Доходы будущих периодов Этот коэффициент дает возможность установить в какой кратности оборотные средства покрывают краткосрочные обязательства (2 - 2,5). Кликвидности = Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность / Краткосрочная задолженность Резервы предстоящих расходов - Доходы будущих периодов Аналитические службы банков при решении вопроса о целесообразности выдачи кредита предприятию рассчитывают промежуточный коэффициент покрытия или коэффициент ликвидности (0,8 - 1). Методика анализа Кабсолютной = Денежные средства ликвидности Краткосрочные финансовые вложения Краткосрочная задолженность Резервы предстоящих расходов Доходы будущих периодов Этот коэффициент дает ответ на вопрос, какую часть своих краткосрочных кредитов предприятия способно оплатить на день составления баланса. Рекомендуемое значение: 0,2 – 0,25. Анализ финансовой устойчивости предприятия Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Основные понятия Руководители предприятий анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности повышения фирмы. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения. Финансовая устойчивость Финансово устойчивым является такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы, не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. В зависимости от факторов, влияющих на устойчивость предприятия её можно подразделить на: внутреннюю внешнюю общую финансовую Выделяют 4 типа финансовых ситуаций Абсолютную устойчивость Нормальную устойчивость Неустойчивое состояние Кризисное состояние Пути повышения финансовой устойчивости Пополнение источников формирования запасов Оптимизация структуры источников формирования запасов Ускорение оборачиваемости капитала в текущих активах Обоснование снижения уровня запасов Методика анализа Коэффициент автономии = Капитал и резервы / Валюта баланса Оптимальное значение 50%. Продав половину имущества, сформированную за счёт собственных средств, предприятие может погасить свои долговые обязательства даже, если вторая половина, в которую вложены заёмные средства, будет обесценена. Коэффициент финансовой устойчивости = Капитал и резервы + Долгосрочные пассивы / Валюта баланса Оптимальное значение 70%. Чем больше у предприятия собственных средств, тем легче ему справится с неурядицами в экономике, т.е. не оказаться в положении банкротства. Этот коэффициент показывает долю собственного и долгосрочного заёмного капитала в общей валюте баланса. Важнейшие показатели Коэффициент зависимости = Заёмные средства / Собственные средства Оптимальное значение 30%. Характеризует, каких средств у предприятия больше: заёмных или собственных. Допустимый уровень зависимости определяется условиями работы каждого предприятия. Коэффициент маневренности = Собственные оборотные средства / Капитал и резервы Характеризует, какая часть собственных средств не закреплена в ценностях иммобильного характера и находится в форме, позволяющей свободно маневрировать этими средствами. Оптимальное значение 3050%. Коэффициент обеспеченности запасов собственным оборотным капиталом = Собственные оборотные средства / Запасы Оптимальное значение 60%. Характеризует обеспеченность материальных запасов собственными оборотными средствами. Вопросы для самопроверки 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. В чем сущность понятия «платежеспособность»? Какова взаимосвязь платежеспособности (ликвидности) и кредитоспособности? Как рассчитываются показатели ликвидности баланса предприятия? Что в них общего и в чем различия? Как построен актив баланса предприятия с точки зрения ликвидности? Что выступает информационной базой для проведения анализа финансовой устойчивости? Что понимают под финансовой устойчивостью предприятия? Какое значение для коммерческого банка и для самого предприятия имеет анализ финансовой устойчивости? Какие абсолютные показатели характеризуют финансовую устойчивость предприятия? Какие относительные показатели характеризуют финансовую устойчивость предприятия? Тема 3. Рейтинговая оценка предприятия Содержание Рейтинговые методики оценки и обобщения результатов анализа Рейтинг – это численное значение условного показателя, которое вычисляется по установленной методике и следовательно может быть сопоставлено с аналогичными показателями. Рейтинговая оценка предприятий позволяет учитывать любое неограниченное количество факторов, влияющих на деятельность и состояние предприятия в зависимости от целей проведения рейтинговой оценки. Рейтинг позволяет сравнивать предприятия между собой по одному обобщающему показателю и ранжировать их. Порядок проведения рейтинговой оценки состояния предприятия 1. Этап. Определение важнейших сфер (факторов), которые будут учитываться. Пример: 1. Состояние и движение основных средств; 2. Платежеспособность; 3. Финансовая результативность; 4. Финансовая устойчивость (состояние). Примечание: Как правило, используется не более 3х, 4х сфер. Порядок проведения рейтинговой оценки состояния предприятия Этап 2. Определение показателей, характеризующих установленные на этапе 1 сферы проведения анализа. Пример: 1) Коэффициент износа, выбытия, обновления; 2) Коэффициенты покрытия, ликвидности, абс. ликвидности; 3) Рентабельность активов, собственного капитала, продаж; 4) Коэффициент финансовой устойчивости, зависимости, автономии, маневренности, … Порядок проведения рейтинговой оценки состояния предприятия Этап 3. Определение значений и составление шкалы по каждому выбранному для анализа показателю. Шкала составляется с учетом рекомендуемых значений показателей, при этом «хорошим» значениям показателей должны соответствовать низкие значения разрабатываемой шкалы для всех показателей. К тому же количество значений шкалы, которые будут выделены при интерпретации одного показателя, должно быть соответствующим количеству значений шкалы, для других показателей. Порядок проведения рейтинговой оценки состояния предприятия Значения шкалы 1 балл Показатель 2 балла 3 балла Значения показателей Коэффициент абс. ликвидности 0,2 0,2 – 0,1 0,1 Коэффициент ликвидности 0,8 0,8 – 0,5 0,5 Коэффициент покрытия 2 2-1 1 Коэффициент соотношения собственных и заёмных средств 1 1 - 0,7 0,7 0,15 0,15 – 0,5 0,5 Рентабельность продаж Порядок проведения рейтинговой оценки состояния предприятия Этап 4. Создание итоговой модели, суммирующей значения всех показателей в итоговую интегральную оценку. Пример: S = 0,11 * К 1 + 0,05 * К 2 + 0,42 * К 3 + 0,21 * К 4 + 0,21 * К 5, где К 1,2, … 5 – значения шкалы для выбранных коэффициентов. Примечание: Численные коэффициенты устанавливаются в соответствии с важностью выбранных сфер для целей анализа. Интерпретация результатов Полученное значение интегрального показателя представляет собой количественное выражение состояния и результатов деятельности предприятия. Для упрощения принятия управленческих решений может быть разработана шкала перевода результатов комплексной оценки в соответствующие признаки. Пример: Категория заемщика 1 Сумма баллов (S) 1,05 2 1,06 - 2,41 3 2,41 СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Гиляровская Л.Т. Экономический анализ /–М: ЮНИТИ-ДАНА, 2004 г. 2. Любушин Н.А., В.Б.Лещева, В.Г.Дьякова Анализ финансово-экономической деятельности предприятия /–М: ЮНИТИ-ДАНА, 2000 г. Канке А.А. , Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия – М: ФОРУМ, ИНФРА-М, 2005 г. Ковалев А.И , Привалов В.П. , Анализ финансового состояния предприятия –М: Центр экономики и маркетинга, 2000 г. Ковалев В.В , Сборник задач по финансовому анализу –М: Финансы и статистика, 2000 г. Ковалев В.В. , Введение в финансовый менеджмент. –М: Финансы и статистика, 2004 г. Ковалев В.В. , Волкова О.Н. Анализ хозяйственной деятельности предприятия – М. : Проспект, 2006 г. Ковалев В.В. , Финансы предприятий –М: Проспект, 2004 г. Миллер Н.Н. Финансовый анализ в вопросах и ответах - М.: ТК Велби, 2005 г. Прыкина Л.В. Экономический анализ предприятия –М: ЮНИТИ-ДАНА, 2000 г. Савицкая Г.В. Анализ хозяйственной деятельности –М: ИНФРА-М, 2005 г. Савицкая Г.В.Теория анализа хозяйственной деятельности – М: ИНФРА-М, 2006 г. Теория экономического анализа / М.И Баканов, М.В Мельник, А.Д Шеремет –М: Финансы и статистика, 2004 г. Чернышева Ю.Г. , Гузей В.А. Комплексный экономический анализ хозяйственной деятельности. –Ростов: Феникс, 2005 г. Чечевицына Л.Н. , Чуев И.Н. Анализ финансово-хозяйственной деятельности–Ростов: Феникс, 2005 г. Шеремет А.Д. , Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. – М. : ИНФРА-М, 2006 г.