Вектор развития ипотеки: тенденции и ближайшие прогнозы

реклама

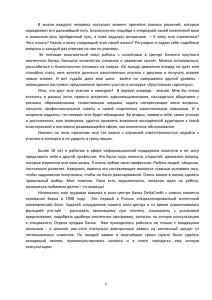

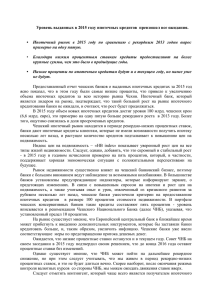

18-12 Прогноз ипотечного рынка на 2012 год 1 000 962,00 Объем рынка ипотеки в РФ 900 800 По итогам 2011 объем выданных ипотечных кредитов составляет 712,96 млрд руб. Относительно 2010, когда было выдано 380 млрд руб., рост составил 88%. 712,96 Млрд руб. 700 655,81 600 556,39 500 380,06 400 300 200 152,50 100 0 2007 2008 2009 2010 2011 Индекс состояния ипотечного рынка DeltaCredit Прог. 2012 2012 = 962.00 1 60 В 2012 ипотечный рынок сделает очередной скачок роста и достигнет 962 млрд руб. по данным Индекса состояния ипотечного рынка DeltaCredit. 1 40 Млрд руб. 1 20 1 00 77,60 80 82,19 76,44 65,23 60 40 В 2011 рынок превысил максимальный результат, достигнутый в 2008. 38,20 20 0 Январь Февраль 201 2 201 2 18 May 2012 М арт 201 2 Апрель 201 2 М ай 201 2 Июнь 201 2 Июль 201 2 Август Сентябрь Октябрь 201 2 201 2 201 2 Ноябрь Д екабрь 201 2 201 2 Источник: данные ЦБ РФ и DeltaCredit 2 Динамика сегментов ипотечного рынка Распределение выданных кредитов на первичном и вторичном рынке недвижимости 1 000,00 100% 9 7, 0 % 9 0 , 5% 900,00 83, 0 % 80 , 0 % 800,00 80% 76 , 0 % 75, 0 % 700,00 Млрд руб. 90% 6 5, 0 % 70% 600,00 60% 500,00 50% 400,00 35, 0 % 24, 0 % 300,00 40% 30% 25, 0 % 20 , 0 % 200,00 20% 1 7, 0 % 100,00 10% 3, 0 % 9 , 5% 0,00 0% 2006 2007 2008 Рынок ипотечных кредитов, млн. руб. 2009 2010 2011 В 2012 году аналитики DeltaCredit прогнозируют значительный рост выдачи ипотечных кредитов на первичном рынке недвижимости. Прог. 2012 В 2011 данный сегмент достиг уровня 2007 года, а в 2012 увеличится до 35%. Доля ипотечных кредитов на первичную недвижимость, % Доля ипотечных кредитов на вторичную недвижимость, % Источник: данные ЦБ РФ и DeltaCredit 18 May 2012 3 1,3 1200 1,440 1,369 1,377 1,364 1,391 1,259 1,250 1,244 1,211 1,172 1,258 1400 1,182 1600 1,314 1,481 1,717 1,792 1,910 1,834 1,771 1800 1,803 2000 1,734 , 2 м. 2012 4 кв. 2011 3 кв. 2011 2 кв. 2011 1 кв. 2011 4 кв. 2010 3 кв. 2010 2 кв. 2010 1 кв. 2010 4 кв. 2009 3 кв. 2009 2 кв. 2009 1 кв. 2009 4 кв. 2008 3 кв. 2008 2 кв. 2008 1 кв. 2008 4 кв. 2007 3 кв. 2007 2 кв. 2007 1 кв. 2007 1000 100% 90% 20% 12% 8% 88% 92% 2008 2009 13% 18% 20% 87% 82% 80% 2010 2011 1 кв. 2012 , 2008 - 12012 200 80% 70% 60% 50% 40% 80% 30% 20% 10% 0% 2007 Без ипотеки 18 May 2012 С ипотекой , 4 12 ( ) Москва Московская область Санкт- Петербург Ленинградская область Нижний Новгород Сам ара Новосибирск Екатеринбург Челябинск Казань Перм ь Уфа Красноярск Тюм ень 1 70 0 0 0 160 000 1 50 0 0 0 1 40 0 0 0 1 30 0 0 0 1 20 0 0 0 110 000 100 000 90 000 80 0 0 0 70 0 0 0 60 000 50 0 0 0 40 0 0 0 1 кв. 2012 4 кв. 2011 3 кв. 2011 2 кв. 2011 1 кв. 2011 4 кв. 2010 3 кв. 2010 2 кв. 2010 1 кв. 2010 4 кв. 2009 3 кв. 2009 2 кв. 2009 1 кв. 2009 4 кв. 2008 3 кв. 2008 2 кв. 2008 1 кв. 2008 1 кв. 2008 1 кв. 2008 30 0 0 0 12(%) 1 2, 0 % 10,0% 8, 0 % 6,0% 4, 0 % 2, 0 % 0,0% - 2, 0 % - 4, 0 % -6,0% Москва Московская область Санкт- Петербург Ленинградская область Нижний Новгород Сам ара Новосибирск Екатеринбург Челябинск Казань Перм ь Уфа Красноярск 1 кв. 2012 4 кв. 2011 3 кв. 2011 2 кв. 2011 1 кв. 2011 4 кв. 2010 3 кв. 2010 2 кв. 2010 1 кв. 2010 4 кв. 2009 3 кв. 2009 2 кв. 2009 1 кв. 2009 4 кв. 2008 3 кв. 2008 2 кв. 2008 1 кв. 2008 - 8, 0 % Тюм ень DeltaCredit 18 May 2012 5 80,00% 72,22% 70,00% 67,26% 59,10% 60,00% 57,51% 52,13% 50,00% 46,24% 40,00% 36,80% 33,26% 29,44% 30,00% 20,00% 27,77% 18,36% 16,43% 12,13% 11,84% 10,00% 9,91% 8,47% 8,26% 3,24% 2,58% 5,55% 2,39% 2,08% 0,00% 1 пол. 2009 3,60% 1,42% 0,27% 2 пол. 2009 Сбербанк 1 пол. 2010 ВТБ 24 Дельтакредит 2,21% 2 пол. 2010 Росбанк 2,62% 2,08% 1 пол. 2011 3,15% 1,68% 2 пол. 2011 Другие банки 18 May 2012 6 (c01032012 03052012) 11% 18 May 2012 Reuters Основные векторы ипотечного рынка 2012 г. Продукты и программы • Масштабируемый, системный подход к созданию продуктов • Сохранение и развитие вариативности в продуктах • Развитие программ лояльности Сервис и технологии • Повышение качества клиентского сервиса как на стадии выдачи кредита, так и в период его обслуживания Параметры • Должны быть востребованы и соответствовать текущему экономическому состоянию Выстраивание бизнес-процессов по типу «ипотечной фабрики» 18 May 2012 8 DeltaCredit 1 2 3 1 4 2 3 - 4 - 5 5 ( ) ( ) 18 May 2012 9 , (2012) 1) , , 2) 18 May 2012 1 0 ОБРАЩЕНИЕ ВЗЫСКАНИЯ (ОТДЕЛЬНЫЕ МОМЕНТЫ) Изменения Влияние на бизнес Судебная составляющая Должник вправе в любое время до реализации предмета залога прекратить обращение взыскания погасив просроченную задолженность Уклонение должника от компенсации Банку убытков, связанных с обращением Банка в суд. Начальная продажная стоимость предмета устанавливается равной 80% от проведенной оценки. Банк примет квартиру на баланс за 60% от ее рыночной стоимости (сейчас Банк принимает на баланс за 75% от рынка). Увеличивается остаток долга, КОТОРЫЙ «ОБНУЛИТСЯ» В СИЛУ П.5 СТ.61 ФЗ «ОБ ИПОТЕКЕ». Обнуление долга с точки зрения 254-П приведет к невозможности после списания долга за счет резервов продолжить взыскание долга, как это было раньше. залога Финансовая составляющая Начальная продажная цена, установленная судом, может быть изменена судебным приставом. Судебный акт может быть изменен судебным приставом уже после его вступления в законную силу (коррупционная составляющая). Несмотря на Разъяснения ФССП (Письмо № 12/01-31629-АП от 23.12.2011 г.) «Обнуление» долга. Снижается целесообразность принятия квартир на баланс, у Банка возникают убытки («обнуленный остаток долга»), Возможен обратный эффект - снижение количества квартир, проданных изпод залога (прежде всего из-за неясных формулировок статьи и неправильной подачи информации об изменениях в СМИ). Бюрократическая составляющая. Дополнительные действия Банка – обязанность предоставлять в Росреестр решение с отметкой о вступлении в законную силу / обязанность направлять судебному приставу ходатайство о реализации предмета залога. Увеличение сроков обращения взыскания, операционные потери. 11 Спасибо за внимание! Готов ответить на ваши вопросы! 18 May 2012