Задание 1 На рынке ценных бумаг имеются безрисковые чисто

реклама

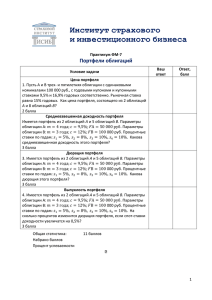

Задание 1 На рынке ценных бумаг имеются безрисковые чисто дисконтные облигации В1, В2, В3 и В4, сроки погашения которых в годах указаны в таблице (1) В1 0,45 В2 1,7 В3 2,5 В4 3,45 Инвестиции, в указанные облигации соответственно равны Р1, Р2, Р3 и Р4. При погашении каждой из дисконтных облигаций обещают выплатить номинальную стоимость А1, А2, А3 и А4 (ТАБ.2) На рынке можно приобрести пятилетнюю купонную облигацию номиналом в 1000 долл., по которой обещают производить ежегодные 6%-ные купонные платежи. Если при выполнении пункта 1 (см. ниже) последовательность r(1), r(2), r(3) возрастает, то текущая стоимость облигации принимается равной 920 долл. Если указанная последовательность убывает, то текущая стоимость данной облигации принимается равной 1020 долл. В остальных случаях текущая стоимость рассматриваемой облигация принимается равной 960 долл. Вид облигации В1 А1 Р1 250 242 В2 В3 В4 В5 А2 Р2 А3 Р3 А4 Р4 А5 f(5)% t 250 222 250 208 200 156 500 10 2 1. Используя методы интерполирования, определите временную структуру годовых процентных ставок, уравнение кривой рыночной доходности на пятилетнем периоде, а также безрисковые процентные ставки инвестирования на 1, 2.3, 4 и 5лет, т.е r(1), r(2), r(3), r(4), r(5). 2. Постройте график кривой рыночной доходности r = r(t). Задание 2 В начальный момент времени t=0 инвестор желает вложить капитал в купонную облигацию В5, по которой обещают производить выплаты 1 раз в год по годовой купонной ставке f5 = 7% в течение 5-и лет, а при погашении выплатить номинальную стоимость облигации A5 = 100 долл. (таб.2, столбцы 10,9) Оцените стоимость инвестиции в данную облигацию, соответствующую временной структуре безрисковых процентных ставок, вычисленных в п. 1. Определите внутреннюю доходность этой облигации. Кроме чисто дисконтных облигаций, указанных в табл. 1, на рынке появились купонные облигации, параметры которых приведены в табл. 2., на рынке появились купонные облигации. КОТОРЫХ ПРИВЕДЕНЫ в табл. 2 (набор облигаций задан в табл. 4 – нужный вариант 12 из 32 - Проведите арбитражную оценку облигаций B5 и B10, используя критерии внутренней доходности и безрисковой ставки. Проведите арбитражную оценку одной из двух облигаций B5 или B10, которая по результатам п. 5 имеет меньшую доходность, с помощью закона одной стоимости, используя облигации B6, B7, B8, B9, а также более доходную другую из облигаций B5 или B10. Опишите арбитражный процесс. Задание 3 Пусть безрисковые процентные ставки инвестирования на все сроки в промежутке времени до 5 лет одинаковы и равны внутренней доходности облигации, найденной в п. 4. Вычислите дюрацию и выпуклость облигации, в которую предполагается вложить капитал в задании 2. Определите (тремя способами) стоимость облигации при изменении безрисковой процентной ставки на величину dr, равную: а) 0,01; b) 0,02; с) -0,005. Предполагается, что в течение 5 лет будут действовать следующие ставки налогов: на купонный доход α=0,3, на прирост капитала β=0,4. За указанный временной период ожидается редний темп прироста инфляции π =5% в год Определите номинальную внутреннюю доходность облигации с учетом выплаченных налогов Определите реальную внутреннюю доходность облигации учетом выплаченных налогов и ожидаемого годового темпа прироста инфляции Задание 4 На рынке имеются облигации трех видов, со следующими характеристиками: Вид облигации, j Номинал. Годовая купонная Частота купонных Срок до Стоимость, Аj, ставка fj, % платежей Mj, в погашения Tj, лет долл год 1 100 10 1 2 2 100 10 1 4 3 100 10 1 5 В момент формирования портфеля безрисковые процентные ставки a все сроки инвестирования одинаковы и равны величине внутренней доходности облигации, найденной в п. 4. Имея 10000 долл., сформируйте портфель из указанных облигаций сроком на 3 года. Рассчитайте стратегию иммунизации портфеля облигаций, если непосредственно после момента времени t = 1 безрисковые процентные ставки на все сроки инвестирования увеличились на 0,02, если rвнутрr(t), а инвестиционный горизонт инвестора равен Т = t+2 года. Доли облигаций в портфеле должны удовлетворять условию wi>0, i=1,2,3.