Ефремова Анна Алексеевна Себестоимость от управленческого

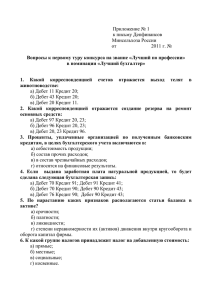

реклама

Ефремова Анна Алексеевна

Себестоимость

от управленческого учета затрат до бухгалтерского учета расходов

Оглавление

От автора

7

Введение

9

От издательства

12

I. Затраты, доходы и расходы в бухгалтерском учете

1.

Понятие расходов и затрат. Их различие 13

Необходимость исчисления расходов

Понятие расходов

13

14

Понятие затрат, различие затрат и расходов

2.

13

17

Классификация затрат для целей бухгалтерского учета 23

Группировка затрат по экономическим признакам

Резервы предстоящих расходов

23

31

Затраты по их месту в производственном процессе

36

Группировка затрат для целей калькулирования

себестоимости

3.

38

Классификация доходов и расходов для целей финансового

учета 42

Доходы и расходы по обычным видам деятельности

43

Операционные доходы и расходы 48

Внереализационные доходы и расходы

49

Деление доходов и расходов по принципу

соответствия 50

Признание затрат расходами в связи с классификацией

расходов

52

Чрезвычайные доходы и расходы 53

Затраты и расходы: текущий период, прошлые и будущие

периоды

53

Связь экономических показателей с данными

бухгалтерского учета

58

Экономические показатели продукции и их

формирование на счетах бухгалтерского учета

Финансовая структура предприятия

58

61

II.

Себестоимость в бухгалтерском учете

6.

Понятие о калькулировании. Последовательность шагов

по формированию себестоимости продукции

68

68

Первичный учет затрат на производство 70

Привязка прямых затрат к объектам калькулирования 72

8.1.

Первичная группировка информации о затратах

по экономическим элементам

8.2.

Первичная группировка информации о затратах

по местам их возникновения

9.

74

76

Способы калькулирования себестоимости продукции

79

Котловой способ калькулирования себестоимости

продукции

81

Позаказный способ калькулирования себестоимости

продукции

83

Попередельный (попроцессный) способ

калькулирования себестоимости продукции

85

Прочие методы формирования себестоимости

продукции

90

Формирование себестоимости продукции

до окончания календарного месяца

(закрытия периода) 95

III.

Распределение по видам продукции затрат вспомогательных

производств, общепроизводственных и общехозяйственных

расходов

98

ГУ. Метод учета неполной себестоимости (директ-костинг)

10.

Бухгалтерский учет с разделением прямых и косвенных

затрат 103

10.1.

Разделение затрат на прямые и косвенные. Понятие

затрат периода. Отличие директ-костинга

от обычного калькулирования

10.2.

103

Учет способом директ-костинг. Влияние выбранного

N способа на оценку показателей бухгалтерской

отчетности

11.

104

Влияние способа формирования себестоимости

продукции на финансовый результат от ее

реализации

105

103

V. Нормативный метод учета себестоимости (стандарт-кост)

12.

Основные особенности учета по нормативной

себестоимости

109

109

Как организовать учет нормативным методом

Какие показатели нормировать

110

111

Контроль за соблюдением норм и внедрение

изменений

112

Порядок расчета отклонений

114

Причины возникновения отклонений

13.

116

Нормативный метод в учете себестоимости производства

и готовой продукции. Счет 40 «Выпуск продукции

(работ, услуг)». Влияние выбранного метода на оценку

показателей бухгалтерской отчетности

117

Схема бухгалтерских записей по счету 40 117

Влияние нормативного метода на показатели

бухгалтерской отчетности 119

Влияние метода учета выпуска продукции на финансовый

результат от ее реализации 120

Аналитический учет по видам продукции 124

Изготовление материалов собственными силами 126

Учет закупок по нормативной себестоимости

17.1. Учет отклонений по материалам

18.

133

Критерии выбора учетной политики по учету

материалов

VI.

128

136

Оценка незавершенного производства

138

19. Способы оценки незавершенного производства

19.1.

138

Оценка незавершенного производства

предшествует оценке стоимости готовой

продукции

19.2.

138

Оценка незавершенного производства осуществляется

после оценки готовой продукции 140

20.

Методы оценки незавершенного производства

по стоимости материалов, по прямым материальным

затратам, по полной производственной себестоимости 143

21.

Критерии выбора учетной политики. Порядок изменения

учетной политики

VII.

145

Особенности формирования себестоимости продукции

предприятиями различных отраслей

147

22.

Общий обзор 147

22.1. Нефтеперерабатывающая и нефтехимическая

промышленность

147

Сельское хозяйство 147

Растениеводство

148

Швейное производство

148

Научно-технические предприятия 149

Издательский бизнес

23.

150

Пример корпоративного Стандарта калькулирования

себестоимости на авиапредприятии

151

Схема перераспределения затрат 155

Калькулирование фактической себестоимости

пассажирских, грузовых и почтовых регулярных

перевозок по типам ВС. Расчет фактической

себестоимости летного часа по типам ВС 158

Закрытие затратных счетов основного производства.

Формирование полной себестоимости

авиаперевозок

161

24.

Себестоимость на предприятиях нефтедобычи

24.1.

Общие требования к применению счетов учета

162

затрат 162

Порядок закрытия (перераспределения) затрат

структурных единиц (участков, цехов) филиала 164

Порядок распределения затрат после закрытия

затрат участков (цехов) филиала

24.4.

170

Состав и порядок учета общехозяйственных

расходов общества 171

Счета учета готовой продукции

172

Порядок калькулирования полной производственной

себестоимости основной продукции

173

Формирование себестоимости валовой и товарной

продукции

175

Приложения.. 177

Приложение 1. ПБУ 18/02 как результат смешения понятий

«затраты» и «расходы»

177

Приложение 2. Числовой пример калькулирования

себестоимости в нефтедобыче

184

Список использованных терминов и сокращений 188

Перечень нормативных документов по теме

201

Список литературы 203

Вашему вниманию предлагается работа, созданная в результате не только

обобщения профессиональных публикаций и периодической печати, но и практического

опыта аудита и консультирования по вопросам внутрикорпоративной регламентации

бухгалтерского

учета,

приобретенного

на

проектах

для

клиентов

Аудиторско-консультационной группы «Развитие Бизнес-Систем».

Несмотря на то что наша компания создана не так давно, в ее активе огромный

профессиональный опыт и выработанные собственные подходы к постановке и

внутрифирменной регламентации не только бухгалтерского, но и управленческого учета,

к разработке интегрированных учетных систем.

Хочется выразить благодарность руководству компании, которое всегда готово

выделить время и все необходимые ресурсы для углубленной творческой разработки

выбранной темы, не ставя автора в жесткие временные или иные рамки. Ну и, конечно же,

отдельная благодарность коллегам-аудиторам, без общения с которыми, без постоянных

обсуждений и дискуссий невозможно представить ни профессионального развития, ни

формирования собственной точки зрения по тем или иным бухгалтерским и налоговым

проблемам.

Если вам понравится данная книга, то в этом будет заслуга не только ее автора, но

и всех тех практикующих бухгалтеров, налоговиков, финансистов, внедрявших в практику

учета сформированные нами рекомендации, а также задававших нам вопросы, ответы на

которые были включены в данную работу. Поэтому и клиенты компании «Развитие

бизнес систем» тоже в определенном смысле стали соавторами предлагаемого вам

материала.

При подготовке данного издания были использованы:

• материалы специалистов Аудиторско-консультационной группы «Развитие

Бизнес-Систем» Н. Ю. Водолагиной (стандарт калькулирования себестоимости на

авиапредприятии)

и

Л.

Ф.

Куликовой

(стандарт

калькулирования

нефтедобывающем предприятии);

материалы публикаций С. А. Николаевой (компания ЦБ А);

материалы публикаций И. Д. Юцковской (компания ФБК).

С благодарностью и наилучшими пожеланиями,

Анна Ефремова

себестоимости

на

Введение

В советском (дореформенном) бухгалтерском учете необходимость составления

точных

и

полных

калькуляций

была

обусловлена

требованиями

системы

государственного централизованного планирования и ценообразования. С развитием

рыночных отношений стала постепенно расширяться самостоятельность предприятий, в

том числе и в вопросах установления цен на свою продукцию с учетом складывающихся

на рынке спроса и предложения. Изменение целей, безусловно, потребовало изменения

применяемых подходов и методов: для установления цены уже не столь важно было знать

себестоимость того, что продается, сколь правильно выбрать наиболее «ходовой» товар и

выставить его на рынке по самой большой цене. Одновременно набирала силу налоговая

система, в которой себестоимость играла уже совсем другую роль: налоговики контролировали как размер, так и сам порядок формирования налоговой себестоимости

продукции, которая учитывалась при исчислении налогооблагаемой прибыли. В

результате изменяются задачи, стоящие перед бухгалтерским учетом и его подсистемой калькулированием. Маятник качнулся в другую сторону: вместо калькулирования фактической себестоимости каждого производимого продукта стали по правилам налогового

законодательства считать общий объем расходов предприятия, который следовало

отразить в декларации по налогу на прибыль.

Появилась и еще одна беда. Уход предпринимательства в так называемые серые и

черные схемы — полулегальный, а иногда и вовсе нелегальный оборот, целью которого

было одно: как можно меньше платить налогов. Очень быстро понятию «управленческий

учет» начали придавать значение учета по фактическим, а не по официальным операциям

и оборотам. Если бухгалтерский учет служил для подготовки официальной отчетности, в

первую очередь налоговой, то этот «управленческий» учет являлся самой большой тайной,

раскрытие которой грозило не только налоговой, но и уголовной ответственностью.

Понятно, что ни о какой научной основе такого «управленческого» учета не стоило даже

говорить.

i£_______mm__m___m__

Введение

Однако развитие экономики — самый мощный стимул развития учетной теории и

практики. Изменение ситуации в стране и поворот в сторону легализации бизнеса, рост

ответственности за уклонение от уплаты налогов потребовали повышения прозрачности

предпринимательской деятельности и отчетности. Новое поколение бизнесменов и

менеджеров уже не стремится вести «на коленке» «управленческий» учет «черных»

оборотов. В наше время стал востребован реальный управленческий учет, под которым во

всем мире понимаются в первую очередь учет затрат предприятия, формирование

себестоимости единицы производимой продукции для целей контроля уровня себестоимости и возможности ее снижения без ущерба качеству и иным потребительским

свойствам.

И в этот момент обнаружилось, что старые, дореформенные кадры уже ушли с

рынка труда либо прочно забыли основы калькулирования, а новые, молодые бухгалтеры

еще не сталкивались с подобной задачей. Только на самых крупных и передовых

предприятиях была сохранена культура расчета себестоимости, ее контроля и анализа.

Малые и средние предприятия оказались в условиях дефицита квалифицированных

кадров.

Для них задача калькулирования — не просто обеспечить исчисление фактической

себестоимости продукции, работ или услуг, а сформировать такие данные о

себестоимости, которые в рыночных условиях работы предприятия были бы полезны его

менеджменту для принятия решений о возможностях управления себестоимостью. При

этом в качестве целей управления себестоимостью можно назвать ее стабилизацию во

времени, оптимизацию структуры затрат, снижение издержек без ущерба качеству товара

и т. д.

Иными словами, сегодня на предприятии нужно так организовать производство,

чтобы фактически обеспечить приемлемый уровень себестоимости и возможность ее

постоянного

снижения.

Поэтому

акценты

в

калькуляционной

работе

должны

переноситься с трудоемких расчетов по распределению косвенных расходов и

определению точной фактической себестоимости на прогнозные расчеты себестоимости,

составление обоснованных нормативных (плановых) калькуляций, организацию контроля

их соблюдения в процессе производства, анализ издержек по местам их возникновения и т.

д.

введение

сферу производственного учета входятразработка и внедрение систем и методов учета производствен

ных затрат;

определение себестоимости по производственным и функцио

нальным подразделениям, центрам ответственности, видам

деятельности, изделиям, территориям, периодам и др.;

прогнозирование и сравнение себестоимости за различные пе

риоды;

сравнение фактических затрат с ожидаемой или нормативной

себестоимостью;

представление и анализ данных о себестоимости как средство

управления и контроля текущих или будущих операций.

Себестоимость продукции является основой для принятия большого числа

управленческих решений:

какую установить цену на продукцию, работы и услуги;

производить или покупать комплектующие изделия;

выпуск какой продукции продолжать, а какой прекратить и т. д.

Планирование и контроль себестоимости, цен на продукцию, работы и услуги,

определение величины предполагаемой прибыли важны для каждой организации.

Большой спрос на знание подходов и методик калькулирования заставил

подготовить семинар-тренинг на эту тему. Данная книга — текст лекций, которые

читаются уже несколько лети соединяют в себе опыт многочисленных проектов по

разработке внутрифирменных регламентов учета затрат и расходов, выполненных для

клиентов Аудиторско-консультационной группой «Развитие Бизнес-Систем» (РБС) —

компании, в которой автор работает все эти годы. Вы увидите в ней отрывки из реальных

корпоративных стандартов и инструкций, которыми с успехом пользуются заказчики.

Себестоимость — пожалуй, самая индивидуальная тема при проектировании

корпоративных стандартов. Иными словами, нельзя придумать инструкцию по расчету

себестоимости продукции, которая подошла бы сразу двум предприятиям. Для этого они

должны быть поистине близнецами: одно сырье использовать и закупать его у одних

поставщиков, производить одну продукцию и сбывать ее

12

одним

Введение

потребителям,

иметь

одинаковые

основные

средства

и

объемы

производственной программы. А самое главное, менеджеры должны ставить одни и те же

задачи и требовать одну и ту же информацию для анализа и принятия решений. Это

действительно невозможно. Поэтому и семинары, и книга построены таким образом,

чтобы не предлагать готовых решений, а раскрыть тот инструментарий, которым будет

пользоваться методолог при проектировании собственной системы учета затрат.

После семинаров слушатели не один раз говорили автору, что получили

достаточно большую информацию для размышления о том, как построить учет

себестоимости на собственном предприятии, какие способы и методы при этом можно

использовать, как настроить автоматизированную систему.

Мы надеемся, что данная книга будет полезна читателям.

От издательства

Уважаемые читатели, ваши замечания, предложения и вопросы по книге, которую

вы держите в руках, можно отправить по адресу электронной почты info@vershinabooks.ru

с пометкой: «В редакцию бухгалтерской литературы».

I. Затраты, доходы и расходы

в бухгалтерском учете

1. Понятие расходов и затрат. Их различие

1.1. Необходимость исчисления расходов

Основная цель бухгалтерского учета — формирование достоверной информации

об имущественном положении и финансовых результатах деятельности организации. В

современных экономических условиях бизнес принято оценивать не столько по

имущественному положению, сколько по результатам деятельности организации.

Действительно, оценка имущественного положения важна, если владелец собирается

реорганизовать либо вообще ликвидировать производство — тогда актуальны данные о

стоимости имущества, о том, сколько можно выручить при его продаже. Напротив,

приобретая с целью развития бизнеса организацию в целом как имущественный комплекс

или только ее акции, принимая решение о выдаче займа, инвестировании средств, выборе

партнеров, пользователь отчетности гораздо более нуждается в информации о

прибыльности организации, о темпах ее роста, о капитализации компании. Эти данные

говорят о возможностях организации заработать больше и не однократно, а постоянно в

обозримом будущем и потому позволяют оценить способности компании по выплате

дивидендов, возврату займов, расчетам с поставщиками и т. д. Не лишним будет

вспомнить основополагающий принцип непрерывности деятельности, закладываемый в

учетную

политику

и

влияющий

на

содержание

отчетности.

Так,

допущение

непрерывности деятельности подразумевает, что учет ведется, а отчетность составляется

исходя из намерения организации продолжать свою деятельность в обозримом будущем.

Полагается, что у нее отсутствуют намерение и необходимость ликвидации или

существенного сокращения деятельности и, следовательно, обязательства как перед

собственниками (в части дивидендов), так и перед кредиторами (в части исполнения

взятых перед ними обязательств) будут погашаться в установленном порядке (п. 6 ПБУ

1/98).

14

Себестоимосшотупр^

Отсюда важнейшая задача бухгалтера - формирование достоверной информации о

финансовых результатах деятельности организации, которая отражается в ее Отчете о

прибылях и убытках (форма № 2).

Международные стандарты финансовой отчетности (пар. 69 разд. «Принципы

подготовки и составления финансовой отчетности»1) также указывают, что элементами,

непосредственно связанными с измерением прибыли, являются доходы и расходы.

Таким образом, формирование достоверного показателя прибыли (убытка)

организации возможно только при условии правильного исчисления ее доходов и

расходов. Однако анализ содержания понятий «доходы» и «активы» не является целью

нашего издания2. На определении понятия «расходы» мы остановимся более подробно.

1.2. Понятие расходов

Определение расходов в ПБУ 10/99 «Расходы организации» (п. 2 ПБУ 10/99)

практически полностью соответствует определению того же термина в МСФО (пар. 70

разд. «Принципы подготовки и составления финансовой отчетности» МСФО).

Определение

Расходы - это уменьшение экономических выгод в течение отчетного периода,

происходящее в форме оттока или истощения активов или увеличения обязательств,

ведущее к уменьшению капитала, не связанных с его распределением между участниками

акционерного капитала.

Однако не для каждого российского бухгалтера это привычно и понятно. Например,

что означает необходимость изменения капитала организации? И какова все же

необходимость понять, что такое расходы для хлелей бухгалтерского учета?

1

Здесь и далее тексты МСФО цитируются по изданию «Международные стан

дарты финансовой отчетности» (М.: Издательство «Аскери», 2004). Необхо

димость обращения к МСФО вызвана еще и тем, что именно в приближении

к МСФО состоит реформа российского бухгалтерского учета (постановление

Правительства РФ от 6 марта 1998 года № 283).

2

Определения понятий «доходы» и «активы» смотри в разделе «Список ис

пользованных терминов и понятий».

I. Затргт^давд^

Безусловно, в данном случае речь идет не об уменьшении уставного, резервного,

добавочного капитала или чистой прибыли, а об определении капитала с точки зрения его

экономического содержания. Ведь в экономической теории под капиталом компании

принято понимать общую стоимость ее активов за вычетом обязательств [ 1, с. 157—159].

А тот факт, что правильное исчисление прибыли возможно только при правильном

отражении доходов и расходов, превращает данный вопрос из теоретического в сугубо

практический.

Поскольку в результате реформы российский бухгалтерский учет должен перейти

на

МСФО,

изменяется

и

порядок

его

регулирования.

На

смену

жесткому

регламентированию учетных действий и процедур нормотворческими органами приходит

подход к регулированию, принятый в экономически развитых странах. Этот подход

предполагает, что роль государства (реализуемая через Минфин как государственный

орган или через некоторый общественный совет по бухгалтерскому учету — не столь

важно) заключается в определении концептуальных основ ведения учета и формирования

отчетности — принципов. В таких условиях усиливается роль профессионального

суждения бухгалтера. Безусловно, подход не только правильный, но и в рыночных

условиях единственно возможный — свобода предпринимательства несовместима со

строгим инструктированием. Однако вопрос в другом: имея перед собой только принципы,

готов ли российский бухгалтер-профессионал самостоятельно выбрать, что ему делать в

той или иной ситуации. Не имея четкой инструкции, какой, например, было «Положение о

составе затрат»1, и не понимая, что такое расходы, бухгалтер в спорных ситуациях не

сможет ни принять правильного решения, ни отстоять своей позиции перед проверяющими органами (аудитором или ревизионной комиссией). А это уже поставит под

сомнение объем отраженной в отчетности прибыли — показателя, который анализируется

пользователями отчетности глубже и тщательнее всех прочих показателей.

1 «Положение о составе затрат по производству и реализации продукции (работ,

услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования

финансовых

результатов,

учитываемых

при

налогообложении

прибыли»

постановлением Правительства РФ от 5 августа 1992 года № 552, утратило силу).

(утв.

16

Себестоимость: от управленческого учета затрат до jigtra/rrepcKoro учета

расходов

Чтобы считаться расходом, отток активов должен уменьшать капитал. Например,

оплату кредиторской задолженности можно принять за отток активов (денег-то стало

меньше):

ДЕБЕТ 60

КРЕДИТ 51.

Но будет ли при этом уменьшен капитал? Очевидно, нет. Поскольку оба показателя

(и активы, и обязательства) уменьшатся на одну и ту же величину, значит, их разность

останется неизменной (см. приведенное выше определение капитала). Получение сырья

означает увеличение обязательств, но капитал при этом опять-таки не уменьшается,

поскольку и обязательства, и активы увеличиваются на одну и ту же величину:

ДЕБЕТ 10

КРЕДИТ 60.

Приходование готовой продукции означает равновеликий прирост одних активов и

уменьшение других, поэтому капитал вновь остается неизменным:

ДЕБЕТ 43

КРЕДИТ 20.

Капитал организации будет уменьшен, если оттоку (истощению) активов не

соответствует адекватное (на ту же самую величину) сокращение обязательств или

поступление других активов либо если обязательства прирастают без адекватного притока

активов.

Рассмотрим примеры.

1.

Отгрузка продукции означает выбытие актива на сумму иную,

чем связанное с ним поступление другого актива — дебиторской

задолженности, так как себестоимость продукции, как правило,

меньше ее цены:

ДЕБЕТ 90 КРЕДИТ 43 ДЕБЕТ 62 КРЕДИТ 90.

2.

Присуждение или признание штрафов означает увеличение

обязательств без поступления каких-либо активов:

ДЕБЕТ 91

3.

КРЕДИТ 76.

Признание отрицательной курсовой разницы отражает умень

шение активов без сокращения обязательств или притока других

активов:

I Затраты, доходы и расходы в бухгалтерском учете

ДЕБЕТ 91

4.

17

КРЕДИТ 52.

Списание дебиторской задолженности с истекшим сроком ис

ковой давности показывает уменьшение активов опять-таки без ка

кого бы то ни было сокращения обязательств или появления других

активов:

ДЕБЕТ 91

5.

КРЕДИТ 62.

Начисление амортизации означает истощение активов (объ

екта основных средств), однако расходом признано быть не может,

поскольку сопровождается равновеликим приростом другого акти

ва — стоимости незавершенного производства:

ДЕБЕТ 20

КРЕДИТ 02.

1.3. Понятие затрат, различие затрат и расходов

В отличие от расходов, затраты в момент их признания не оказывают влияния на

прибыль. Если бы осуществление затрат было связано с показателем прибыли, стал бы

бессмысленным один из наиболее важных бухгалтерских процессов — калькулирование

себестоимости продукции. Результатом калькулирования является себестоимость, которая

формируется в производстве, но признается расходом в момент продажи. Только в момент

продажи продукции могут быть отражены доходы, расходы и прибыль от ее реализации. В

ходе производственного процесса эти показатели не могут быть признаны в силу того, что

характеризуют именно процесс обращения и еще «не существуют» до продажи продукции.

Производственная бухгалтерия как раз и основывается на необходимости исчислить

себестоимость без влияния каких-либо прибылей и убытков, то есть, как указано во всех

учетных стандартах, «по сумме фактических затрат».

^ Важно!

Для разграничения терминов «затраты» и «расходы» важно понять, что

осуществление затрат не уменьшает капитал организации.

Таким образом, осуществление затрат — это уменьшение одних активов с

условием равновеликого прироста других активов либо прирост активов и обязательств на

одну и ту же величину. Это «пере-

18

Себестоимость: от управленческого учета затрат до бухгалтерского учета

расходов

текание» стоимости отражается на калькуляционных счетах. Дадим иное

определение затрат.

Определение

Затраты - это принятая к учету стоимостная оценка использованных ресурсов

различного вида - материальных, финансовых, трудовых и прочих, - стоимость которых

может быть измерена с достаточной степенью надежности1.

Затраты осуществляются в течение определенного периода. Период накопления

затрат может заканчиваться событиями двух принципиально различных типов.

Завершение периода накопления затрат определяется либо тем моментом, когда

соблюдены условия признания активов, ради создания которых были осуществлены

данные затраты, либо когда становится очевидным, что понесенные затраты уменьшают

экономические выгоды организации без создания какого-либо объекта имущества. Таким

образом, по окончании периода накопления затраты приводят к образованию либо

активов, либо расходов.

Затраты могут приводить к образованию активов двух видов — оборотных и

внеоборотных. Затраты, понесенные с целью создания и отнесенные на формирование

стоимости оборотных активов, называются некапитализированными (некапитальными).

Затраты, понесенные с целью создания и формирующие стоимость внеоборотных активов,

называются капитализированными (капитальными).

Примерами осуществления затрат с целью создания оборотных активов можно

считать расходование различных ресурсов в целях производства продукции:

ДЕБЕТ 20

КРЕДИТ 70

- израсходованы трудовые ресурсы;

1 Отметим, что измерение стоимости израсходованных ресурсов само по себе является проблемой бухгалтерского учета. Например, как оценить использованные в

производстве интеллектуальные ресурсы персонала организации, стоимость новых

технологий, которыми она владеет, или стоимость знаний и опыта сработавшейся

команды менеджеров — все это пока не решенные проблемы.

1._3атраты, доходы и расходы в бухгалтерском учете

ДЕБЕТ 20

—

КРЕДИТ 10

израсходованы материальные ресурсы;

ДЕБЕТ 20

—

19

КРЕДИТ 02

использованы основные средства;

или

ДЕБЕТ 20

—

КРЕДИТ 05

использованы нематериальные активы.

При этом создание оборотного актива (готовой продукции) отражается с

одновременным списанием всей суммы накопленных затрат:

ДЕБЕТ 43

КРЕДИТ 20.

Примером осуществления затрат с целью создания внеоборотных активов можно

считать расходование ресурсов при строительстве объекта недвижимости:

ДЕБЕТ 08

—

израсходованы трудовые ресурсы;

ДЕБЕТ 08

—

КРЕДИТ 02

использованы основные средства;

ДЕБЕТ 08

—

КРЕДИТ 10

израсходованы материалы;

ДЕБЕТ 08

—

КРЕДИТ 70

КРЕДИТ 05

использованы нематериальные активы.

При этом создание внеоборотного актива (объекта основных средств) отражается с

одновременным списанием всей суммы накопленных затрат:

ДЕБЕТ 01

КРЕДИТ 08.

К образованию расходов могут приводить как капитализированные, так и

некапитализированные затраты. Причем в первом случае это, как правило, означает

негативный, нежелательный исход, а во втором случае такой исход может быть и

нормальным, ожидаемым.

20

Себестоимость: от управленческого учета затрат до бухгалтерского

учета расходов

Приведем примеры, когда расходами признаются капитализированные затраты.

Ими могут стать затраты по научно-исследовательским, опытно-конструкторским и

технологическим работам, которые не дали положительного результата. Они признаются

внереализационными расходами (п. 7 ПБУ 17/02):

ДЕБЕТ 91

КРЕДИТ 08.

Еще один случай — вложения в создание внеоборотных активов при любом

выбытии этих объектов. Они признаются расходами при продаже, передаче в уставный

капитал, передаче безвозмездно незавершенного строительства, незавершенных НИОКР и

т. д.:

ДЕБЕТ 91

КРЕДИТ 08.

Можно привести примеры признания расходами некапитализи-рованных затрат.

Так, себестоимость выполненных работ, оказанных услуг признается расходом в момент

подписания акта или по мере завершения определенного календарного периода:

ДЕБЕТ 90

КРЕДИТ 20, 23.

Также затраты, понесенные в связи со сдачей основных средств в аренду,

признаются расходами по мере завершения календарного периода:

ДЕБЕТ 90

КРЕДИТ 20.

И, наконец, затраты на производство, не давшее результата, признаются расходами

в случае принятия решения о прекращении производства:

ДЕБЕТ 91

КРЕДИТ 20, 23.

Как правило, для создания актива или выполнения работы, услуги должны быть

израсходованы ресурсы самых различных видов. Именно большое количество операций

по использованию тех или иных ресурсов и длительный период их осуществления

заставляют бухгалтера калькулировать. Если бы на создание продукта расходовался

только один ресурс и только один раз, то и калькулировать было бы нечего. Здесь под

калькулированием мы понимаем выделение и накопление затрат, понесенных для

создания продукта, на определенных кальку-

I. Затраты, доходы и расходы в бухгалтерском учете

21

ляционных затратных счетах: 08 — для капитализированных затрат, 20, 23, 25, 26,

29 - для ^капитализированных1.

Таким образом, мы готовы построить общую схему бухгалтерского учета затрат и

расходов.

Шаг 1. Отражение затрат:

ДЕБЕТ 08

—

КРЕДИТ 10, 70, 60, 02 и др.

израсходованы ресурсы различного рода в целях создания вне

оборотных активов и накопления капитализированных затрат;

ДЕБЕТ 20, 23 и др.

—

КРЕДИТ 10, 70, 60 и др.

израсходованы ресурсы различного рода в целях создания обо

ротных активов, выполнения работ, оказания услуг и накоплены

некапитал тированные затраты;

ДЕБЕТ 20, 23 и др.

—

КРЕДИТ 25, 26

перераспределены накопленные общепроизводственные и об

щехозяйственные затраты по различным оборотным активам, ра

ботам и услугам.

Шаг 2. Признание активов:

ДЕБЕТ 01, 04 и др.

—

КРЕДИТ 08

принят к учету объект внеоборотных активов после завершения

периода накопления капитализированных затрат;

ДЕБЕТ 43

—

КРЕДИТ 20, 23

принят к учету объект оборотных активов после завершения

периода накопления некапитализированных затрат.

Шаг 3. Признание расходов:

ДЕБЕТ 91

—

КРЕДИТ 01, 04 и др.

признан расход в случае выбытия объектов внеоборотных активов;

1 К слову сказать, названия счетов 25 «Общепроизводственные расходы» и 26

«Общехозяйственные расходы», на наш взгляд, не корректны. Более точным было бы

называть счета 25 «Общепроизводственные затраты» и 26 «Общехозяйственные затраты»,

поскольку общепроизводственные и общехозяйственные затраты сами по себе становятся

расходами только при использовании метода директ-костинг. В обычном же порядке (то

есть при использовании метода учета полной себестоимости продукции) эти затраты

становятся расходами только в составе себестоимости реализованной продукции.

22

Себестоимость: от управленческого учета затрат до бухгалтерского учета

расходов

ДЕБЕТ 90

—

КРЕДИТ 41, 43,10 и др.

признан расход в случае выбытия объектов оборотных ак

тивов;

ДЕБЕТ 90

—

КРЕДИТ 20, 23

признан расход в случае списания накопленной себестоимости

работ, услуг;

ДЕБЕТ 91

—

КРЕДИТ 08

списаны капитализированные затраты, не приведшие к призна

нию объекта внеоборотных активов;

ДЕБЕТ 91

—

КРЕДИТ 20, 23

списаны ^капитализированные затраты, не приведшие к при

знанию оборотных активов.

Приведенные бухгалтерские записи позволяют обобщить сказанное выше.

Вывод

Затраты - есть сумма стоимостей использованных ресурсов. Признание затрат

означает «перетекание» одних видов активов в другие либо равновеликое увеличение

активов и обязательств1. Это не уменьшает капитала организации, а поэтому не приводит

к признанию расходов. Окончание периода накопления затрат означает необходимость

признания актива или расхода. Расходом признаются затраты, не приведшие к

образованию оборотного или внеоборотного актива. Также расходом признается списание

оборотного актива, не связанное с его производственным потреблением, или списание

внеоборотного актива по любым причинам.

1 К слову сказать, увеличение активов при равном увеличении обязательств

реализуется только в одном случае — при начислении обязательств перед работниками

или сторонними организациями. Именно в этом случае происходит увеличение валюты

баланса. Но это само по себе является следствием основополагающего процесса, без

которого невозможно функционирование экономики, — процесса создания добавочной

стоимости (не следует путать с налогом на добавленную стоимость, который ничего

общего с этим процессом, кроме названия, уже давно не имеет).

I Затраты, доходы и расходь^__бусгалтерском^учете

?Л

Как мы видим, признание расходов всегда осуществляется на счетах 90 или 91 * —

счетах, на которых доходы «встречаются» с расходами и формируют прибыль. Поэтому

следует подчеркнуть, что расходы отражаются только по дебету этих счетов. Говорить об

отражении расходов на затратных счетах (08,97,15,20 и т. п.) некорректно. Эти счета не

связаны

с

образованием

финансового

результата,

они

находятся

в

начале

производственной цепочки, и лишь по ее окончании приводят к финансовому результату.

Однако и дать определение расходам как суммам, отраженным по дебету счетов 90 или 91,

было бы неверно, поскольку суть определения должна быть противоположной — по дебету указанных счетов могут быть отражены только те суммы, которые «имеют право»

влиять на сумму прибыли, то есть которые признаются расходами, поскольку уменьшают

капитал организации.

2. Классификация затрат для целей бухгалтерского учета

Надо сказать, что классификация затрат для целей бухгалтерского учета является

таковой и для учета управленческого, и для всех иных экономических целей: для

планирования, оценки, анализа этих затрат. Единственная деятельность, где такая

классификация применена быть не может, расчет налогооблагаемой прибыли, поскольку в

Налоговом кодексе РФ для данных целей приводится собственная классификация затрат.

Более того, в Налоговом кодексе не прослеживается и различие затрат и расходов,

поскольку в целях налогообложения «затраты», как мы их определяли выше, вообще

игнорируются. Налогооблагаемую прибыль, так же как и прибыль финансовую, могут

формировать только расходы, но в тексте Кодекса оба этих термина используются как

синонимы, практически не имеющие никаких различий. Это тоже несколько запутывает

бухгалтера.

2.1. Группировка затрат по экономическим признакам

Затраты

могут

классифицироваться

для

разных

целей

по

различным

экономическим признакам (рис. 1).

'

В данном случае чрезвычайные расходы не рассматриваются — о них будем

говорить ниже.

I. Затраты, доходы и расходы в бухгалтерском учете

25

2.1.1. Деление затрат по способу включения в себестоимость: прямые и косвенные

Данное деление затрат целиком зависит от выбора объекта калькулирования.

Объектом калькулирования является некий продукт производственных (технологических)

процессов нашей организации, тот объект, себестоимость которого необходимо

исчислить.

Определение

Затраты называются прямыми, если их можно целиком отнести к одному объекту

калькулирования; косвенными - если они относятся ко всем или к группе объектов.

Для примера представим производство по пошиву зимних и демисезонных пальто.

Прямыми затратами будут стоимость ткани, ниток, пуговиц (поскольку для разных видов

пальто используются разные ткань и фурнитура). Косвенными затратами будет

амортизация швейного оборудования, плата за аренду производственных помещений,

коммунальные платежи за отопление, освещение.

Однако вновь обратим внимание на то, что деление затрат целиком зависит от

выбора объекта калькулирования.

Например, вместо единого объекта «зимнее пальто» организация вводит два

объекта калькулирования — пальто с меховым воротником и без. Тогда в первом случае

заработная плата закройщика зимних пальто будет считаться прямыми затратами и

целиком относиться на один объект калькулирования («зимнее пальто»), а во втором

случае она перемещается в состав косвенных затрат и должна распределяться между

двумя объектами калькулирования («зимнее пальто с меховым воротником» и «зимнее

пальто без мехового воротника»). При этом затраты на ткань, мех и фурнитуру останутся

прямыми.

Если объект калькулирования будет еще более детализирован, то еще одна часть

прямых

затрат

переместится

в

категорию

косвенных.

Например,

амортизация

оборудования по обработке меха. Если объект калькулирования — пальто с меховым

воротником, то она является прямыми затратами и целиком относится на один объект

калькулирования, если объектом калькулирования станет пальто с меховым воротником

модели N, то амортизацию оборудования по обработке

26

Себестоимость: от управленческого учета затрат до бухгалтерского учета

расходов

меха следует считать уже косвенными затратами и распределять по различным

моделям.

Таким образом, чем более агрегирован объект калькулирования, тем большую

долю прямых затрат можно и нужно выделить для целей калькулирования. Чем больше

объектов калькулирования будет выделено, чем больше они будут разукрупнены, тем

сильнее увеличивается доля косвенных затрат при одновременном сокращении перечня

прямых затрат.

Понятно,

что

данное

деление

затрат

имеет

значение

только

для

многономенклатурных производств — для монопроизводств все затраты будут прямыми.

2.1.2. Деление по экономическому составу - основные и накладные затраты

Определение

Затраты

признаются

основными,

если

они

связаны

непосредственно

с

технологическим процессом, накладными - если они связаны с организацией производства

и управлением.

Вернемся к нашему примеру. Стоимость ткани, фурнитуры, амортизация

оборудования, заработная плата закройщиков, скорняков и швей — это основные затраты,

канцелярские и командировочные расходы, стоимость курсов повышения квалификации,

стоимость программы для ведения бухгалтерского учета — это затраты накладные.

Как бы мы ни выбирали объект калькулирования, деление затрат на основные и

накладные останется неизменным. Поэтому прямые затраты нельзя отождествлять с

основными, а косвенные — с накладными. Эти классификации осуществляются по

разным принципам, например:

прямые и основные затраты — стоимость ткани, фурнитуры и иных

основных материалов (то есть затраты, осуществленные в ходе тех

нологического процесса пошива определенной модели пальто);

прямые и накладные - командировочные расходы на поездку

с целью приобретения выкроек и лекал для пошива определенной

модели пальто (то есть затраты на определенную модель пальто,

осуществленные вне технологического процесса ее пошива);

косвенные и основные — амортизация гладильного оборудова

ния, стоимость смазочных, обтирочных и иных вспомогательных

I. Затраты, доходы и расходы в бухгалтерском учете

27

материалов (то есть затраты, осуществленные в ходе технологического процесса

одновременно для нескольких объектов калькулирования);

• косвенные и накладные — амортизация компьютеров и другого офисного

оборудования, затраты на охрану труда, страхование (то есть затраты, осуществленные

вне технологического процесса и связанные с производством в целом или с группой

объектов калькулирования).

2.1.3. Деление по отношению к объему производства -переменные, условно

переменные и условно постоянные затраты

Определение

Затраты признаются переменными, если они напрямую зависят от объемов

производства.

Как правило, зависимость близка к линейной: во сколько раз растет объем

производства, во столько же раз растут переменные затраты; при этом затраты на единицу

продукции остаются практически неизменными.

В основном переменными будут являться прямые основные затраты. В нашем

примере это стоимость ткани и фурнитуры: если на пошив одного пальто требуется 3

метра ткани и 10 пуговиц, то на пошив 2 пальто - 6 метров ткани и 20 пуговиц, 100 пальто

— 300 метров ткани и 1000 пуговиц. Таким образом, во сколько раз растет количество

пошитых пальто, во столько же раз увеличивается и объем переменных затрат, при этом

затраты на единицу продукции не изменяются (рис. 2).

Определение

Условно переменные затраты - затраты, объем которых зависит от объемов

производства, причем зависимость является не прямо пропорциональной, а ступенчатой

(пошаговой): до определенного предела при росте объемов производства объем затрат не

изменяется, при достижении этого предела затраты растут скачкообразно.

К таким затратам относятся многие общепроизводственные затраты (аренда

производственных площадей, оплата коммунальных услуг,

28

Себестоимость: отуправленческогоучетазатр^

содержание ремонтных бригад и т. п.). В нашем примере условно переменными

можно назвать затраты на амортизацию швейных машинок. Пусть производственная

мощность 1 машинки — 100 пальто в месяц. То есть при пошиве от 1 до 100 пальто

затраты будут составлять Z рублей. Если мы захотим изготовить хотя бы 101 пальто, то

придется приобрести еще одну точно такую же машинку: затраты составят 2 х Z рублей, и

эта величина сохранится при производстве от 101 до

пальто. Если же объем производства планируется в размере от

до 300 единиц, то затраты на амортизацию швейных машинок

должны быть увеличены до 3 х Z рублей и т. д.

Определение

Условно постоянные затраты - затраты, объем которых практически не изменяется

при изменении объемов производства.

К таким затратам относятся практически все виды общехозяйственных расходов:

заработная плата аппарата управления, амортизация офисной техники, затраты на охрану

производственных помещений и т. д.

I, Затраты, доходы и расходы в бухгалтерском учете

29

Общепроизводственные и общехозяйственные затраты по своей сути чаще всего

являются накладными (условно переменными или условно постоянными) и образуются в

связи с организацией, обслуживанием производства и управления им. Строго говоря,

абсолютно постоянных затрат быть не может. Просто шаг для них настолько велик, что

прирост производства, достигаемый в практике работы данного конкретного предприятия,

умещается в этот шаг. Например, затраты на получение лицензии на вид деятельности.

Казалось бы, сколько ни производи, эти затраты постоянны. Однако наступает момент,

когда

осуществление

производства

в

рамках

одной

организации

становится

неэффективным (организация огромна и неуправляема, производство и сбыт в других

регионах целесообразнее осуществлять силами самостоятельных предприятий), — тогда

организуется новое предприятие (юридическое лицо), а для него нужна уже собственная

лицензия.

Поэтому условно переменные затраты еще называют затратами с видимым шагом

изменения: затраты на содержание и эксплуатацию машин и оборудования, затраты на

аренду помещений, затраты на содержание аппарата управления и др.

Понятно, что величина условно переменных и условно постоянных затрат на

единицу продукции с ростом объемов производства уменьшается вплоть до наступления

определенного момента. Когда наступает момент недостаточности затрат для данного

объема, они должны быть вновь вложены (куплена лицензия) или увеличены (расширение

площадей производственных помещений), то есть производится очередной шаг в

осуществлении затрат, а величина этих затрат на единицу продукции скачкообразно

увеличивается, чтобы затем постепенно уменьшаться при дальнейшем росте объемов.

2.1.4. Деление затрат по эффективности - производительные и непроизводительные

Если

производительными

называются

затраты,

связанные

с

нормальным

протеканием производственных и сопутствующих производству процессов, то есть

затраты, без которых производство не может быть осуществлено вообще, то

непроизводительными

называют

затраты,

осуществление

которых

не

ведет

производству продукции или оказанию услуг. Это ненужные для производства затраты:

к

—...—-J?e.^CTJ^0CTb: от УпРавле1НЧ.е|(:кого учета затРат Д° бухгалтерского

учета расходов

оплата простоя рабочих, потери от брака, доплата за сверхурочную работу,

уплаченные штрафы, списанные безнадежные долги, потери от аварий.

2.1.5. Деление по составу - одноэлементные и многоэлементные

(комплексные) затраты

Одноэлементные затраты характеризуются наличием затрат, которые могут быть

отнесены к одному элементу: заработная плата, амортизация. Многоэлементные

(комплексные) затраты включают в себя затраты, относящиеся к двум и более элементам:

общецеховые расходы, потери от брака, затраты на подготовку и освоение производства,

затраты на подбор и повышение квалификации кадров.

2.1.6. Деление затрат по отношению к периоду - расходы будущих

периодов, текущие затраты и зарезервированные затраты

Расходы будущих периодов — суммы затрат, признанные (начисленные) в

бухгалтерском учете в соответствии с установленным порядком, но не имеющие

отношения к формированию доходов отчетного периода. Кроме того, затраты признаются

относящимися к будущим периодам и распределяются между последующими периодами в

случае, когда расходы, сформированные этими затратами, обусловливают получение

доходов в течение нескольких отчетных периодов и когда связь между доходами и

расходами не может быть определена четко или определяется опосредованно.

При наступлении периода, когда доходы для выявления финансового результата

могут быть соотнесены с соответствующими им расходами, доходы будущих периодов

признаются в качестве текущих доходов.

Расходы будущих периодов - это отложенные затраты, которые реально понесены,

но еще не участвуют в производстве либо участвуют в нескольких производственных

циклах и должны быть распределены на несколько отчетных периодов. Чаще всего это

предпроизвод-ственные затраты. Например, затраты на приобретение и внедрение

программного обеспечения, на освоение новых производств, пуско-наладочные работы.

Текущие затраты — затраты, относящиеся к текущему периоду, обусловившие

извлечение доходов данного отчетного периода.

I. Затраты, доходы и расходы в бухгалтерском учете

31

Последний вид затрат - зарезервированные затраты, которые фактически не

наступили, реально еще не осуществлены, но уже включены в объем издержек, увеличили

себестоимость. Этими затратами являются все виды резервов предстоящих расходов.

2.2. Резервы предстоящих расходов 2.2.1. Понятие о резервах

Слово «резерв» означает «запас», «сбережение». Иными словами, резерв

представляет собой запас чего-либо, создаваемый и сохраняемый до наступления

определенных событий, с которыми связана необходимость привлечения того, что было

зарезервировано.

В деятельности коммерческих организаций часто возникают ситуации, когда им

требуются дополнительные по сравнению с обычным порядком ведения деятельности

финансовые ресурсы. Это связано с тем, что в будущем произойдет то или иное событие

(уход сотрудника в отпуск, плановый ремонт основных средств и т. д.), наступление которого повлечет за собой необходимость расходования дополнительных средств. А их у

организации может не оказаться в достаточном количестве, либо ей придется отвлекать

средства с других участков и направлений своей деятельности, что скажется на

финансовом положении самым негативным образом. Именно это обусловливает

целесообразность, а в некоторых случаях и необходимость формирования резервов.

Таким образом, создание резервов необходимо для ведения непрерывной работы.

Ведь если организация хочет гарантировать продолжение своей деятельности в

обозримом будущем, то ей нужны источники покрытия расходов и потерь.

С точки зрения теории бухгалтерского учета резервирование — это признание

затратами либо расходами того, что станет таковыми только потенциально. В этом смысле

резервы делятся на три группы: резервы предстоящих расходов, оценочные резервы

(поправки) и резервы по условным фактам хозяйственной деятельности. Суть первых в

том, что они формируются за счет равномерного накопления затрат. Это одновременно

увеличивает и актив, и пассив баланса в промежуточной отчетности, а в годовой

отчетности, как правило, данные суммы обнуляются за счет выравнивания начисленного

резерва

32

Себестоимость: от управленческого учета затрат до бухгалтерского учета

расходов

с фактически понесенными по данной статье затратами. Суть вторых в том, что они,

напротив, в промежуточной отчетности важны гораздо менее, чем в годовой, поскольку

призваны именно уточнять оценки отчетности. В этом случае осуществляется уменьшение

актива баланса на сумму обесценения его отдельных составляющих. При этом для

сохранения баланса необходимо осуществить адекватное уменьшение пассивов, что и

делается за счет признания дополнительных расходов, связанных с формированием

оценочных резервов. В итоге в отчетности, с одной стороны, уменьшаются и оценки

активов, и оценки чистой прибыли организации, а с другой стороны, за счет уменьшения

прибыли накапливается ресурс (резерв) для покрытия возможных убытков, связанных с

обесценением зарезервированных активов.

Различие видов резервов определяет их следующие особенности:

резервы предстоящих расходов формируются по обоснованному

экономическими расчетами решению организации, поэтому сам

факт их образования должен быть закреплен в учетной политике.

Данные резервы, как правило, накапливаются и расходуются

в течение одного финансового года и не имеют в балансе пере

ходящего остатка;

оценочные резервы являются обязательными, поэтому в учетной

политике организации определяются только периодичность и

порядок их формирования. Данные резервы формируются не

реже одного раза в год, непосредственно перед составлением

годовой отчетности (по желанию организации они могут созда

ваться чаще), и должны иметь переходящий остаток (ради чего

они, собственно, и формируются). В течение следующего года

осуществляется расходование созданного резерва, а в конце года

неиспользованный остаток обнуляется с целью создания нового

резерва.

к^ Важно!

Все резервы должны образовываться на основе обоснованного расчета. Одинаково

вредно как занижение, так и завышение создаваемых резервов.

Недостаток зарезервированных средств приводит к отвлечению дополнительных

незапланированных ресурсов при наступлении

I. Затраты, доходы и расходы в бухгалтерском учете

33

событий, на финансирование которых данный резерв создавался.

Излишнее

резервирование

необоснованно

отвлекает

ресурсы

организации,

исключает возможность их более производительного использования.

Резервы предстоящих расходов сглаживают колебания себестоимости, поэтому

являются элементом скорее управленческого учета, а не финансового. Напротив,

оценочные резервы влияют на достоверность отчетности, поэтому относятся к важнейшим

приемам финансового учета. Однако в международной практике они называются

поправками (то есть показателями, которые корректируют значение показателей

отчетности), а собственно резервами считаются только резервы по условным фактам

хозяйственной деятельности.

Но вернемся к зарезервированным затратам — резервам предстоящих расходов.

Как мы уже сказали, в процессе осуществления хозяйственной деятельности каждая

коммерческая организация несет те или иные издержки. Причем на практике всегда

можно выделить такие виды затрат, величина которых весьма сильно колеблется в

зависимости от факторов, не связанных с объемами реализации продукции, оказания

услуг, величиной товарооборота, а обусловлена зависимостью от времени года (сезона)

или наступления некоторого события (отчетной даты — для начисления вознаграждения

по итогам работы за год, поломки оборудования - для затрат по ремонту и т. д.). Размах

таких колебаний может быть весьма существенным, и чем больше доля этих затрат в

общем объеме издержек (себестоимости), тем заметнее изменение уровня издержек во

времени, что может серьезно изменить финансовые показатели деятельности организации.

Рассмотрим эту ситуацию на примере.

Пример 1

.

—

.—,—,—__™_

___™_™

___

При среднем уровне себестоимости за квартал в размере 100 000 руб. организация

в июне провела особо сложный и дорогой ремонт на общую сумму 12 000 руб. Размер

выручки от продажи продукции, работ, услуг при этом достаточно стабилен и составляет

105 000 руб. за квартал (без учета НДС). В этом случае в промежуточной отчетности

организации будут сформированы следующие финансовые результаты:

34

Себестоимость: от управленческого учета затрат до бухгалтерского учета

расходов

?

в I квартале - прибыль 5000 руб. (105 000 руб. - 100 000 руб.);

в I полугодии - убыток 2000 руб. (105 000 руб. х 2 - (100 000 руб. х 2 +

+ 12 000 руб.));

за 9 месяцев - прибыль 3000 руб. (105 000 руб. х 3 - (100 000 руб. х з +

+ 12 000 руб.));

по итогам за год - прибыль 8000 руб. (105 000 руб. х 4 - (100 000 руб. х 4 +

+ 12 000 руб.)).

Очевидно, что при таких колебаниях крайне сложно планировать объем прибыли и

размер связанных с ней показателей — объем возможных капитальных затрат, дивидендов.

Подобные колебания в объеме прибыли, отраженной в промежуточной отчетности,

вызовут недоумение вышестоящих менеджеров и потребуют специальных пояснений с

анализом причин их появления и прогнозов дальнейшей динамики. В нашем примере это

особенно показательно, так как после прибыли за I квартал в отчетности за полугодие

отражается убыток, а в отчетности за 9 месяцев - вновь прибыль. Это, безусловно, будет

воспринято менеджментом как ситуация чрезвычайная и требующая особых мер

воздействия, хотя на самом-то деле ничего чрезвычайного в этой ситуации нет — она

целиком обусловлена некачественным ведением учета. Речь идет о том, что затраты на

ремонт хотя и осуществлены во II квартале, но по своему экономическому содержанию

относятся не только к ним, но ко всему финансовому году в целом. Действительно,

ремонт производится не каждый квартал и обусловлен работой оборудования не только в

том месяце, когда он был выполнен, но и в течение остальных месяцев года тоже.

2.2.2. Резервирование как метод бухгалтерского учета

Для сглаживания этих колебаний в бухгалтерском учете широко используется

метод резервирования затрат. Согласно ему, понесенные затраты включаются в издержки

не напрямую, а финансируются из специального резерва, формируемого за счет

равномерных начислений на счете учета затрат или издержек обращения.

^ Важно!

Метод резервирования применяется только для тех затрат, неравномерность

которых не связана с объемом производства, выручки, товарооборота и других

аналогичных показателей.

I. Затраты, доходы и расходы в бухгалтерском учете

35

В случае резервирования текущих издержек в российском бухгалтерском учете

подобные резервы получили название резервов предстоящих расходов1.

Если вернуться к примеру 1, то организация могла бы сформировать резерв на

ремонт оборудования в размере 12 000 рублей. Тогда в себестоимость каждого квартала

были бы включены не фактические затраты по этим мероприятиям, а отчисления на

формирование резерва в размере 3000 рублей (12 000 рублей : 4 квартала). Таким образом,

каждый квартал организация могла бы получать прибыль в объеме 2000 рублей (105 000 100 000 - 3000). Этот прием позволил бы планировать объемы прибыли, обусловил бы ее

равномерное накопление, исключая завышение в I и занижение во II кварталах.

2.2.3. Цели создания резервов

Целями создания резервов предстоящих расходов являются:

обеспечение накопления источников финансирования крупных

затрат, носящих периодический характер;

равномерное включение затрат в себестоимость во времени (их

распределение);

выравнивание промежуточных финансовых результатов, на

правление их в русло общегодовой тенденции.

Механизм резервирования затрат на ремонт необходим, чтобы исключить

необоснованные колебания себестоимости продукции, когда из-за увеличения стоимости

ремонтных работ возможно резкое увеличение себестоимости единицы продукции,

выпускаемой на основных средствах, которые были в ремонте. Ведь в таком случае

стоимостной объем затрат растет, а натуральный объем выпуска продукции падает за счет

сокращения времени фактической работы оборудования.

Система

нормативного

регулирования

российского

бухгалтерского

учета

определяет строго целевое назначение резервов предсто1 Ранее данные резервы носили название резервов предстоящих расходов и

платежей. Изменение названия объясняется общей тенденцией отказа от применения в

учете кассового метода («по оплате») в пользу исключительно метода начисления.

36

Себестоимость: от управленческого учета затрат до бухгалтерского

учета расходов

ящих расходов. В пункте 72 Положения по ведению бухгалтерского учета (утв.

приказом Минфина России от 29 июля 1998 года № 34н) выделен довольно большой

перечень допустимых резервов:

на предстоящую оплату отпусков работникам;

на выплату ежегодного вознаграждения за выслугу лет;

на выплату вознаграждений по итогам работы за год;

на ремонт основных средств;

на производственные затраты по подготовительным работам

в связи с сезонным характером производства;

на предстоящие затраты по рекультивации земель и осуществле

нию иных природоохранных мероприятий;

на предстоящие затраты по ремонту предметов, предназначен

ных для сдачи в аренду по договору проката;

на гарантийный ремонт и гарантийное обслуживание;

на покрытие иных предвиденных затрат и другие цели, преду

смотренные законодательством Российской Федерации, нор

мативными правовыми актами Министерства финансов Рос

сийской Федерации.

2.3. Затраты по их месту в производственном процессе

По участию в процессе производства затраты делят на предпроизводственные,

производственные, управленческие и коммерческие.

Уже само название предпроизводственных и производственных затрат говорит о

том, что они осуществляются либо до, либо во время производственного процесса. При

этом предпроизводственные затраты являются единовременными и подготовительными,

то есть осуществляются один раз до того, как многократно будет осуществлен

производственный процесс.

Применительно

к

нашему

примеру

с

изготовлением

пальто

пред-производственными будут затраты, связанные с покупкой основных средств,

изготовлением выкроек пальто, настройкой автоматических швейных машин (например,

вышивальных) и т. д. Производственными — затраты по раскрою, пошиву и выполнению

прочих стадий производственного процесса (пришивание пуговиц, этикеток, отглаживание).

L?dTPaLbl' Д°Х„С'ДЬ'И Ра сход bi в бухгалтер с ком учете

37

Из этого перечня видно, что все пред производственные затраты являются

единовременными, то есть осуществляемыми один раз перед началом производства (в

отличие от периодических затрат, которые осуществляются многократно, при каждом

возобновлении производственного цикла).

Предпроизводственные затраты могут быть как капитальными (приводят к

формированию внеоборотного актива), так и некапитальными (являются затратами на

подготовку и освоение производства: наладку и пробный пуск, вскрышные работы при

добыче полезных ископаемых).

Отличие

предпроизводственных

некапитальных

затрат

(расходов

будущих

периодов) от капитальных состоит в том, что в их результате не создается и не

предполагается

создание

объекта

внеоборотных

активов

(основных

средств,

нематериальных активов или НИОКР). Речь идет только о подготовке, наладке, настройке

производства.

Очень часто предпроизводственные затраты связаны с затратами на запуск партии

товара — общей стоимостью работ по подготовке к производству конкретного заказа

(партии) товара. Понятно, что эти затраты практически не зависят от объема партии. Нам

не важно, сколько пальто будет скроено по данным лекалам, важно, что без изготовления

лекал нельзя произвести ни одной единицы пальто данной модели. То есть

предпроизводственные затраты, как правило, являются условно переменными либо

условно постоянными. Тем не менее, чем больше заказов предполагается выполнить, тем

больше будет объем предпроизводственных затрат. Понятно, что чем больше моделей

пальто освоено в производстве, тем больше затрат на изготовление выкроек

потребовалось.

Производственные затраты делятся:

на затраты, непосредственно связанные с технологическим про

цессом: оплата труда рабочих, сырье и материалы;

затраты на обслуживание и эксплуатацию производственного

оборудования;

затраты, связанные с управлением производством: оплата труда

начальников производств, амортизация офисного оборудования

в цехах.

——£^^^^

Коммерческие затраты - затраты, связанные со сбытом продукции: дополнительная

упаковка, осуществляемая после сдачи на склад готовой продукции, транспортировка и

страхование готовой продукции, рекламные и прочие расходы, связанные с продвижением

продукции на рынок. Таким образом, коммерческие затраты осуществляются после

производственных, когда уже завершено калькулирование себестоимости готовой

продукции.

Отдельное место занимают управленческие затраты — затраты, связанные с

управлением организацией в целом. В отличие от затрат на управление производством,

которые чаще всего являются условно переменными, эти затраты, как правило, условно

постоянные. Управление производством — это управление отдельными производственными процессами (нормирование, расчеты, контроль), которое осуществляется

специальными подразделениями, относящимися к производственным: цеховыми бюро

труда и заработной платы, отделами техники безопасности, бригадирами, начальниками

цехов и т. д.

Понятно, что чем больше объемы производства, тем больше требуется таких

единиц и тем больше затраты на их содержание. Управление организацией — это решение

стратегических и тактических задач, относящихся ко всей организации, которое

осуществляется ее аппаратом управления.

2.4. Группировка затрат для целей калькулирования себестоимости

Затраты для целей калькулирования себестоимости продукции, работ или услуг

группируются по двум основным признакам — по элементам и статьям затрат.

2.4.1. Группировка затрат по элементам

Группировка затрат по элементам показывает, какие ресурсы израсходованы на

производство той или иной продукции. На практике выделяются 5 элементов

себестоимости (п. 8 ПБУ 10/99):

материальные затраты;

затраты на оплату труда:

отчисления на социальные нужды;

амортизация;

прочие затраты.

I. Затраты, доходы и расходы в бухгалтерском учете

39

Понятно, что наличие такого элемента, как «прочие затраты», означает

возможность добавления дополнительных элементов — в зависимости от объема и роли в

производственном процессе (например, часто в качестве самостоятельного элемента

выделяются услуги сторонних организаций). С другой стороны, специфика производств

делает

возможным сокращение количества элементов.

автоматизированных

высокотехнологичных

Например, в полностью

производствах

нет

нужды

выделять

заработную плату в качестве самостоятельного элемента себестоимости продукции.

Поэтому данные затраты включаются в элемент «прочие», а вместе с ними теряют

самостоятельное значение и отчисления на социальные нужды. Таким образом, в составе

себестоимости остаются всего 3 элемента (материальные затраты, амортизация и прочие).

Другой пример — аудиторская фирма. У нее отсутствует элемент «материальные

затраты». Затраты на бумагу, картриджи для принтеров и ксероксов и подобные мелкие

затраты отражают обычно как «прочие затраты». Зато выделяются два дополнительных

элемента — «командировочные расходы» и «оплата услуг субподрядчиков».

2.4.2. Группировка затрат по статьям

Группировка затрат по статьям затрат показывает, на что израсходованы затраты,

на какое направление. Номенклатура статей

затрат

определяется организацией

самостоятельно и зависит от ее отраслевой принадлежности (п. 8 ПБУ 10/99).

Типовая группировка затрат выглядит следующим образом:

сырье и материалы;

возвратные отходы (вычитаются);

покупные изделия, полуфабрикаты и услуги сторонних органи

заций;

топливо и энергия (на технологические цели);

заработная плата основных производственных рабочих;

отчисления на социальные нужды;

потери от брака;

расходы на подготовку и освоение производства;

прочие производственные расходы;

5Я__ ._веб.естоимость.:...91 ..УпРавленческ,0ГО Уч^та'затрат до бухгалтерского

учета расходов

Итого цеховая себестоимость;

общепроизводственные расходы;

Итого производственная себестоимость;

общехозяйственные расходы;

Итого себестоимость готовой продукции;

•

расходы на продажу;

Итого коммерческая себестоимость.

Нельзя сказать, что группировка по статьям затрат является продолжением

группировки по элементам, но с более детальным разнесением затрат. Эти группировки не

совпадают между собой. Например, стоимость материалов, израсходованных на контроль

качества выпускаемой продукции. По элементам — это материальные затраты, по статьям

— общепроизводственные расходы.

Рассмотрим

теперь

бухгалтерские

проводки,

сопровождающие

процесс

калькулирования по статьям.

Первая статья — сырье и материалы. Традиционно у нас в России материалоемкие

производства, поэтому это одна из главных, одна из первых статей. Проводка, естественно,

такова:

ДЕБЕТ 20

КРЕДИТ 10,

а если учетная политика предполагает учет с отклонениями, еще и следующая

проводка:

ДЕБЕТ 20

КРЕДИТ 16.

Вторая статья — возвратные отходы. Что же это такое? Это то, что можно

использовать для производства других продуктов или для реализации на сторону:

металлическая стружка, которую мы можем сдать на металлолом, обрезки, деревянная

стружка и опилки, если мы можем реализовать их на сторону и т. д. Возвратные отходы

мы из себестоимости вычитаем, поэтому делается проводка:

ДЕБЕТ 10

КРЕДИТ 20.

Следующая, третья статья — покупные изделия, полуфабрикаты, услуги сторонних

организаций. Четвертая — топливо и энергия на технологические цели. Учитываются эти

элементы проводкой:

I. Затраты, доходы и расходы в бухгалтерском учете

ДЕБЕТ 20

41

КРЕДИТ 10, 60.

Далее — пятая статья — заработная плата основных производственных рабочих.

Проводка:

ДЕБЕТ 20

КРЕДИТ 70.

Шестая статья - налоги и взносы с заработной платы: ДЕБЕТ 20

КРЕДИТ 68.

Седьмая — потери от брака. Потери от брака мы из себестоимости не вычитаем,

ведь фактически — это исправление брака. На величину ресурсов, затраченных на

исправление брака, в бухгалтерском учете делается запись:

ДЕБЕТ 20

КРЕДИТ 10, 70.

Восьмая статья — расходы на подготовку и освоение производства. Это проводка:

ДЕБЕТ 20

КРЕДИТ 97.

Затраты будущих периодов включаются в себестоимость в той доле, в которой они

относятся к текущему (отчетному) периоду. Эта доля определяется в зависимости от

принятой предприятием учетной политики.

И, наконец, девятая - прочие производственные расходы. То есть здесь добавляется

то, что мы собираем на счете 20 прочего, помимо названных выше статей.

Итак, до этого момента мы с вами говорили о прямых расходах на отдельный

объект калькулирования. Здесь мы подводим черту и говорим, что это все цеховая

себестоимость.

К цеховой мы добавляем общепроизводственные расходы:

ДЕБЕТ 20

—

КРЕДИТ 25

то есть косвенные, распределяемые расходы. И получаем про

изводственную себестоимость.

Затем добавляем общехозяйственные расходы:

ДЕБЕТ 20

—

КРЕДИТ 26

и получаем себестоимость готовой продукции. Именно ее мы спи

сываем впоследствии при передаче готовой продукции на склад:

42_

Себестоимость: от управленческого учета затрат до бухгалтерского учета

расходов

ДЕБЕТ 43

КРЕДИТ 20.

И при реализации готовой продукции: ДЕБЕТ 90

КРЕДИТ 43.

Последним этапом добавляем расходы по сбыту: ДЕБЕТ 90

КРЕДИТ 44.

Итого получаем себестоимость реализованной продукции. Расходы на продажу в

совокупности с себестоимостью готовой продукции дают уже полную себестоимость

реализованной продукции, еще ее называют коммерческая себестоимость.

Вывод

Полную себестоимость (коммерческую себестоимость) продукции мы увидим

только по дебету счета 90 «Продажи». А по дебету счета 43 «Готовая продукция» мы

видим готовую продукцию без затрат на продажу.

Из этого следует, что, если общехозяйственные затраты согласно учетной политике

списываются непосредственно на счет учета продаж — это тоже себестоимость нашей

реализованной продукции:

ДЕБЕТ 90

КРЕДИТ 26.

Не надо путаться и говорить, что в случае директ-костинга общехозяйственные

расходы не входят в себестоимость. Входят. Но входят непосредственно в себестоимость

реализованной продукции.

3. Классификация доходов и расходов для целей финансового учета

Согласно действующим российским стандартам бухгалтерского (финансового)

учета, в Отчете о прибылях и убытках организация обязана выделить доходы/расходы по

обычным видам деятельности и прочие доходы/расходы (п. 23 ПБУ 4/99, п. 4 ПБУ 9/99, п.

4 ПБУ 10/99). Выше мы уже отметили, что доходы и расходы — две взаимосвязанные

величины, необходимые для исчисления прибыли. Поэтому, несмотря на то что

классификация доходов нашей целью

I. Затраты, доходы и расходы в бухгалтерском учете

43

не является, нам все же придется говорить об их видах, поскольку классификация

расходов не может быть составлена и понята без классификации соответствующих

доходов.

3.1. Доходы и расходы по обычным видам деятельности

Доходами от обычных видов деятельности являются выручка от продажи

продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг, то

есть доходы по профильной для организации деятельности - тем видам деятельности,

которые приняты организацией в качестве составляющих ее бизнеса.

Расходами по обычным видам деятельности являются расходы, связанные с

изготовлением и продажей продукции (включая управленческие и коммерческие расходы),

приобретением и продажей товаров, а также расходы, связанные с выполнением работ,

оказанием услуг.

3.1.1. Как распознать «обычную» деятельность

Для начала надо понять, что предмет деятельности для целей гражданско-правовых

отношений и вид деятельности для целей бухгалтерского учета и отчетности различны. В

уставе организация декларирует предметы деятельности, которыми предполагает

заниматься. Эта декларация очень часто не совпадает с реальностью: конъюнктура рынка,

вновь открывающиеся возможности и т. п. условия заставляют предпринимателя идти в

новые сферы, отказываясь от тех планов, реализовать которые не удалось. На практике

часто в устав включается фраза о том, что организация будет заниматься любой

деятельностью, не запрещенной законодательством (Гражданский кодекс требует

указывать виды деятельности только для некоммерческих и унитарных предприятий).

Поэтому сегодня искать перечень обычных видов деятельности только в уставе было бы

наивно. Единственный случай, когда такой подход срабатывает безошибочно, — это

лицензируемая деятельность (например, деятельность по оказанию услуг связи, по

проектированию и/или строительству зданий и сооружений, деятельность на рынке

ценных бумаг). Во всех других случаях бухгалтер, занятый формированием перечня

обычных видов деятельности, должен не только заглянуть в устав своего предприятия, но

и выполнить гораздо более сложные процедуры.

44

Себестоимость: от управленческого учета затрат до бухгалтерского

учета расходов

Эти процедуры сложны тем, что перечень обычных видов деятельности на

очередной финансовый год должен быть подготовлен еще до его начала - в противном

случае организация не сможет включить его в учетную политику.

^J Важно!

Информация о видах деятельности является обязательным элементом учетной

политики, поскольку именно смена видов деятельности названа в числе немногих случаев,

при которых изменение учетной политики допустимо (п. 16 ПБУ1/98). Однако применять

избранные способы ведения бухгалтерского учета, закрепленные в учетной политике,