Ответы на вопросы Инвесторов

реклама

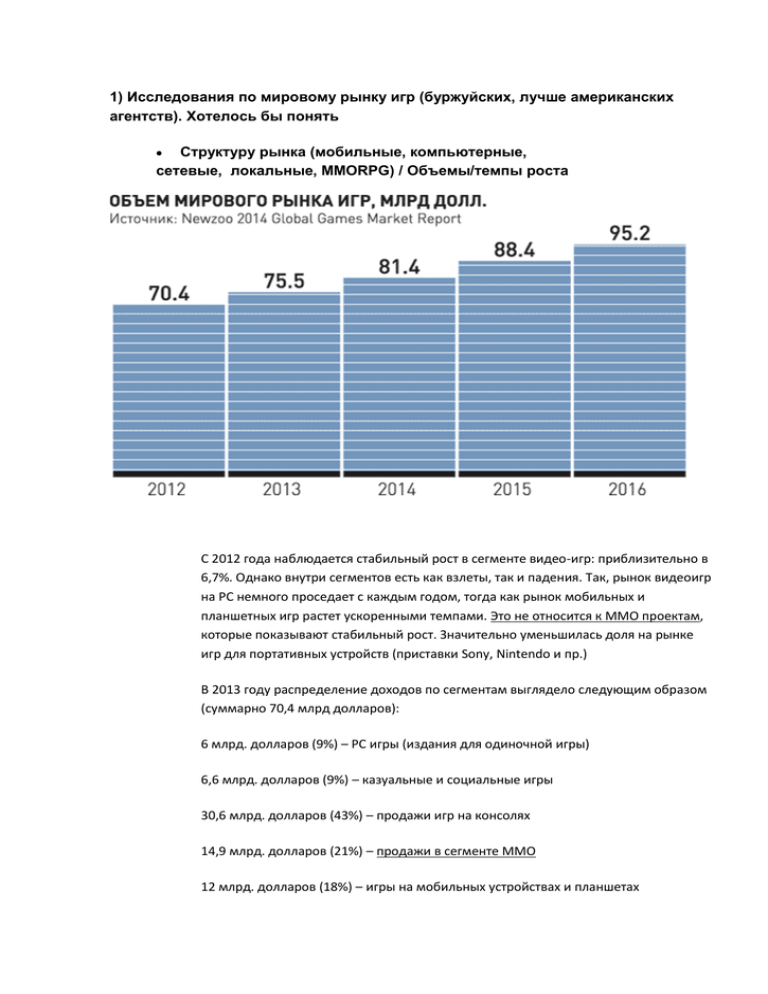

1) Исследования по мировому рынку игр (буржуйских, лучше американских агентств). Хотелось бы понять Структуру рынка (мобильные, компьютерные, сетевые, локальные, MMORPG) / Объемы/темпы роста С 2012 года наблюдается стабильный рост в сегменте видео-игр: приблизительно в 6,7%. Однако внутри сегментов есть как взлеты, так и падения. Так, рынок видеоигр на PC немного проседает с каждым годом, тогда как рынок мобильных и планшетных игр растет ускоренными темпами. Это не относится к MMO проектам, которые показывают стабильный рост. Значительно уменьшилась доля на рынке игр для портативных устройств (приставки Sony, Nintendo и пр.) В 2013 году распределение доходов по сегментам выглядело следующим образом (суммарно 70,4 млрд долларов): 6 млрд. долларов (9%) – PC игры (издания для одиночной игры) 6,6 млрд. долларов (9%) – казуальные и социальные игры 30,6 млрд. долларов (43%) – продажи игр на консолях 14,9 млрд. долларов (21%) – продажи в сегменте MMO 12 млрд. долларов (18%) – игры на мобильных устройствах и планшетах Перспективы развития, прогнозы В 2014 году суммарный доход за видеоигры составил 75,2 млрд долларов. Аналитики прогнозируют 80,5 млрд. долларов на 2015 год и 86,1 млрд. долларов на 2016 год. Место игр Гэрриота на мировом рынке/сравнение с конкурентами Игры Ричарда Гэрриота популярны и любимы во всем мире. Ultima Online Аудитория: около 500 тыс. пользователей (официальные подписчики: 1997-2003 годы – пик ); Прибыль: около $600 млн; Проект до сих пор находится в топ-10 MMORPG. Lineage Аудитория: около 23 млн игроков Прибыль: около $1.8 млрд (c 1998 по 2013); Lineage 2 Аудитория: около 20 млн игроков и продолжает стабильно расти; Прибыль: около $1 млрд (2003 по 2013) и продолжает стабильно расти; Официально, только за 2013г. и только по РФ (издатель: Innova Systems), прибыль $14,4 млн. (в другие какие-то годы чуть больше, в какие-то чуть меньше). Совокупно игры, созданные Ричардом Гэрриотом, заработали больше денег, чем любая другая серия MMORPG. Портрет игроков в каждом сегменте Приблизительно 80% игроков в MMORPG – мужчины, однако тенденция такова, что с каждым годом все больше женщин начинают играть. Средний возраст игрока – 26 лет. 36% от общего числа игроков состоят в браке. 50% игроков – специалисты, 20% - студенты, 20% - учатся и параллельно работают, оставшиеся – безработные. В среднем игрок в MMORPG проводит в игре около 22 часов в неделю. Шаблоны поведения игроков MMORPG (как часто ходят, какая доля что-либо покупает, среднемесячный чек покупающих игроков) Более подробно процесс описан ниже (см. вопросы по России), однако тенденции примерно одинаковы как в России, так и в мире. Из всей массы активных пользователей порядка 20% становятся платящими игроками. Средний чек на платящего игрока в месяц (ARPPU) составляет порядка 10-20$ в зависимости от проекта, с каждым годом эта цифра немного падает (для сравнения – в 2011 году ARPPU был 27$), однако снижение ARPPU компенсируется увеличивающимся притоком новых игроков. Мировые маркетинговые каналы игр Собственные: сайт, Твиттер, Facebook, канал на Youtube, блог разработчика и прочее. Пиар-каналы (публикации, как правило, бесплатны): различные сайты, пишущие об играх и развлечениях, известные блоггеры и стримеры, партнеры, фанаты игры, располагающие собственными информационными ресурсами. Закупка рекламы: статьи на правах рекламы, баннеры на сайтах, развороты в журналах и перебивки перед роликами на ютубе. Сюда же можно отнести SEOоптимизацию сайта, сотрудничество с агрегаторами сайтов и прочие варианты размещения рекламы. 2) Исследование по российскому рынку игр Структура рынка (мобильные, компьютерные, сетевые, локальные, MMORPG) / Объемы/темпы роста Newzoo считает российский рынок крайне перспективным и полагает, что он похож на китайский. Залогом успеха игры в России Newzoo называет грамотную локализацию для местной аудитории. По мнению ведущих мировых аналитиков отрасли, Россия может послужить мостом для выхода на рынок Китая: ведь в случае создания локальных версий речь идет не только о языке, но и о философии дизайна или игрового процесса. Они считают, что партнерство с российскими бизнесменами поможет и на китайском рынке, который должен стать крупнейшим в мире к 2016 году. Объем игрового рынка в России составил 1,8 млрд долл. в 2013 году, увеличившись на 31% по сравнению с прошлогодними результатами, согласно оценкам J’son & Partners Consulting. Доля российского рынка игр в мировом рынке составила 2,4% в 2013 году, и с тех пор показывает стабильный рост. 1. Российский игровой рынок привлекает крупных западных издателей всех типов игр благодаря уверенной динамике роста. 2. Наблюдается рост качества всех типов и жанров игр, выпущенных на рынок, что обосновывается опытом игровой аудитории, которая не готова играть в низкобюджетные и повторяющие друг друга проекты. 3. Киберспортивные турниры набирают популярность в России. 4. За счет взросления игровой аудитории в России наблюдается рост показателя ARPU, но стоит отметить, что Россия пока остается одной из стран с самой низкой долей платящих пользователей игр (средняя температура по больнице по жанру MMORPG: Россия – ок. 20%; КНР – более 30%). 5. Основным драйвером роста игрового рынка является развитие экосистем Android и iOS и взрывной рост популярности мобильных и планшетных игр. Перспективы развития, прогнозы Ожидается, что доля данного сегмента игр будет стремительно расти в ближайшем будущем, на что влияет рост проникновения мобильных устройств, а также увеличение ассортимента мобильных игр. О развитии рынка мобильных игр свидетельствуют данные J’son & Partners Consulting: с 2010 года по 2013 год доля мобильных игр выросла практически в 10 раз. Портрет игроков в каждом сегменте Средний возраст русского игрока составляет 33 года. При этом 46% из них — женщины, большая часть из которых склоняется к social-играм. В компьютерные игры играют в большинстве своем рабочие (24%), школьники и студенты (20%), руководители подразделений (19%) , специалисты с высшим образованием (16%). Меньше всего интереса к данным развлечениям проявляют госслужащие (1%). Шаблоны поведения игроков MMORPG (как часто ходят, какая доля что-либо покупает, среднемесячный чек покупающих игроков) Для примера взята средняя FtP MMO В среднем 6,21% игроков, которые зарегистрировались в первый месяц после релиза, зайдут в игру в течение следующих 360 дней после регистрации. Для сравнения, только 0,63% (в десять раз меньше) игроков, зарегистрировавшихся в течение двенадцатого месяца после релиза, будут играть в следующие 360 дней. Среди игроков, которые начали играть в F2P MMO в месяц её выхода, процент тех, кто продолжит играть на N-й день, уменьшается с течением времени. Интересно, что 83% игроков, зарегистрировавшихся в месяц релиза, вернулись на следующий же день. Лишь 20% игроков, начавших игру в месяц её запуска, вернутся на 30 день. Однако, когда пользователи начинают играть только через 12 месяцев после запуска, процент тех, кто играет на N-й день, убывает ещё быстрее. Почти треть игроков (35%), зарегистрировавшихся через год после запуска, вернулись на следующий день, а спустя 30 дней после регистрации играли всего 3%. Однако спустя 24 месяца после релиза F2P MMO ситуация стабилизируется, что можно объяснить лучшим качеством пользователей, вступающих в игру в этот период. Игроки, которые вступают в мир на третий год после релиза, обычно делают это по чьей-либо рекомендации, то есть принимают взвешенное решение, а не идут наугад или просто от скуки. Поэтому вовлеченность среди таких пользователей довольно высокая. Почти 40% возвращаются через день после своей регистрации, и лишь 2% продолжают играть на 30 день после того, как они впервые зарегистрировались. Если рассматривать более долгие отрезки времени (90, 180 или даже 540 дней), процент вовлечённых игроков уменьшается. Из всей массы активных пользователей порядка 20% становятся платящими игроками. Средний чек на платящего игрока в месяц (ARPPU) составляет порядка 10-20$ в зависимости от проекта. Основные игроки/Конкуренты / Ключевые игроки рынка – компании Mail.Ru, Иннова Системс, Nival, NIKITA ONLINE. Основным драйвером рынка можно назвать появление проекта World of Tanks компании Wargaming.net, поскольку он смог привлечь новую аудиторию, не игравшую до этого в ММО-игры: мужчин (по большей части) и женщин старше 27 лет. Основными игроками рынка казуальных игр являются компании Alawar Entertainment и Nevosoft. Планируемые к изданию в 2015/2016 году игры конкурентов на российском рынке (в том числе издания по лицензии на территории России) Основными конкурентами станут крупные MMORPG проекты, такие как: Black Desert Online (давно ожидаемая корейская игра) Everquest Next (продолжение известных Everquest I&II) Skyforge (российская разработка от создателей Аллодов) Lineage Eternal: Twilight Resistance (наследница именитой серии Lineage) Основные каналы маркетинга/продаж на территории России См. ниже 3) Маркетинговый план Методы 1. Интерактивная работа с играющей аудиторией (реализация их просьб и пожеланий) 2. Привлечение к проекту внимания журналистов, блоггеров, киберспортсменов, лидеров мнений среди игроков. 3. Освещение основных конкурентных преимуществ по сравнению с похожими играми. Инструменты 1. Реклама в профильных изданиях: баннеры, брендирование сайта (фон сайта полостью оформлен в стиле продукта), ролики на ТВ и Youtube, рекламные полосы в журналах. 2. PR: интервью, конкурсы, освещение новостей проекта на профильных площадках. 3. Реклама и PR на популярных площадках (сайты, журналы, TV), посещаемых платежеспособными мужчинами 30+ . 4. SMM: работа с блоггерами (лидерами мнений), формирование лояльного ядра игроков в группах в соц. сетях и на форуме игры, поддержка обозревателей на Youtube (публикующих видео о нашей игре). 5. Сотрудничество с топ-CPA (Cost Per Action) сетями. 6. Кросс-маркетинг с контрагентами связанными с игровой индустрией (производители компьютерного «железа», периферии, мультимедиа). 4) Фин модель с понятными, вытекающими из маркетинга показателями (планами продаж…) Прямого запроса не было, но если что-то будет по пунктам ниже, я думаю, будет здорово, потому что в беседе со мной возникали вопросы и сомнения соответствующие. Исследование по Китаю (основная задача понять их специфику и отличия от России и Америки, есть ли какое-то регулирование правительством этого рынка) Мобильный рынок: Китай — это территория Android, в него верят операторы, Android-девайсами пользуется большинство геймеров. Доля iOS составляет 12.9% на рынке Китая, по данным iiMedia Research, Android — 65%. PC: Что касается, PC игр, то по итогам января-июня 2014 г., поступления от продаж онлайн-игр в Китае достигли $8,04 млрд. Это на 46% больше, чем за аналогичный период 2013 г. За первую половину 2015 года объем продажи компьютерных игр в КНР показал увеличение на 9,8% в годовом выражении. За первые шесть месяцев 2014 г. Прирост продаж видеоигр составил 71,9%. Продажи игровых мобильных приложений выросли почти в четыре раза – на 394,9%. Кроме того, по итогам января-июня 2015 года, продажи оригинальных игр увеличились на 41,3% в годовом выражении. За первую половину 2014 г. объем продажи китайских онлайн-игр за рубежом достиг $800 млн. Это на 66,7% больше, чем годом ранее. По итогам 2012 г., объем рынка онлайн-игр в Китае достиг $9,6 млрд. Это на 28,3% больше, чем годом ранее. В прошлом году количество пользователей сетевых игр в стране достигло 190 млн человек, увеличившись на 18,7% в годовом исчислении, а мобильных онлайн-игр – 80 млн человек с приростом на 63%. В 2012 г. китайские компании отправили на зарубежный рынок компьютерных игр 66 новых игровых продуктов. Доходы Китая от самостоятельно разработанных онлайн-игр за рубежом составили $94,5 млн. Это на 45,7% больше, чем в 2011 г. По России вот неплохое должно быть исследование – содержание мне нравится, но оно старое. Есть у Вас что-то похожее посвежее? http://www.finanalis.ru/market/858/121574.html Исследованиями занимается корпорация Mail.ru, можно посмотреть версию за 2012 год: https://corp.mail.ru/media/files/igrovoj-rynok-v-rossiimail.ru-group2012.pdf Также можно приобрести подробнейшее исследование здесь: http://json.tv/ict_telecom_analytics_view/rynok-igr-v-rossii-i-mire-2010-2016-gg20141121113425 Как рос рынок в 2008-2009 по сравнению с «тучными» годами MMO-сегмент российского рынка в годы кризиса рос благодаря набравшей популярность FtP модели. В то время как продажи розничных копий видеоигр падали, все больше игроков осваивали разнообразные MMORPG. Также росли доходы российских издательств, для которых кризис стал поворотным моментом в переходе из ритейла в цифровую дистрибуцию.