Оценка эффективности предоставления налоговых льгот и

реклама

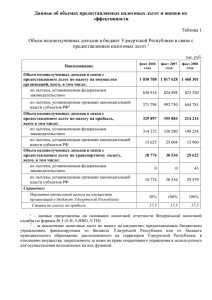

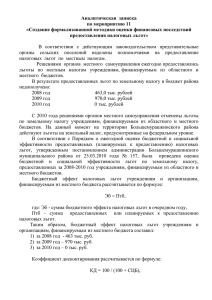

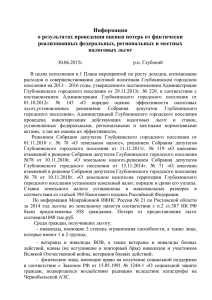

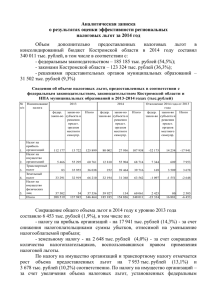

Оценка эффективности предоставления налоговых льгот и преференций и их стимулирующего воздействия на развитие экономики и ее результаты. Постановлением Администрации области от 29.06.2007 № 272 «О методике оценки финансовых последствий предоставляемых налоговых льгот» утверждена Методика оценки финансовых последствий предоставляемых (планируемых к предоставлению) налоговых льгот (далее - Методика). В соответствии с Методикой оценка бюджетной или социальной эффективности предоставления налоговых льгот проводится по следующим критериям: при предоставлении налоговой льготы налогоплательщикам, не получающим финансирование из областного и местного бюджетов, обязательным является наличие бюджетной эффективности; при предоставлении налоговой льготы налогоплательщикам, осуществляющим деятельность, имеющую общественную значимость для области, а также категориям лиц, нуждающимся в мерах социальной поддержки, - наличие социальной эффективности; при предоставлении налоговой льготы налогоплательщикам, полностью или частично финансируемым из областного или местного бюджетов, - оптимизация бюджетных расходов. На территории области действуют два основных закона, предоставляющие льготы налогоплательщикам: - Закон области от 12.10.2005 № 473-ОЗ «О налоговых льготах и государственной поддержке инвестиционной деятельности в Псковской области»; - Закон области о налоговых льготах и ставке налога на прибыль отдельным организациям области, принимаемый ежегодно и предоставляющий льготы социальной направленности. Законом области от 12.10.2005 № 473-ОЗ «О налоговых льготах и государственной поддержке инвестиционной деятельности в Псковской области» осуществляется поддержка крупных инвестиционных проектов области, предоставляются налоговые льготы инвесторам. В соответствии с Перечнем поручений Президента Российской Федерации от 31 января 2013 г. № Пр-144ГС по итогам заседания Государственного Совета Российской Федерации 27 декабря 2012 г. на территории Псковской области осуществляется внедрение Стандарта деятельности органов исполнительной власти субъекта Российской Федерации по обеспечению благоприятного инвестиционного климата в регионе, согласно пункту 4 которого обязательным является принятие нормативного правового акта субъекта Российской Федерации, который, в том числе, устанавливает налоговую поддержку инвестиций. Анализ эффективности предоставления налоговых льгот в соответствии с данным законом проводился с учетом следующего: в ходе реализации инвесторами инвестиционных проектов получение экономического эффекта достигается после завершения действия налоговых льгот; так как эффект достигается за счет поступлений в бюджеты различных уровней нельготируемых налогов, в том числе акцизов, налога на доходы физических лиц, НДС и пр. налогов, то проведение анализа эффективности отдельно по льготируемым налогам является некорректным; в период предоставления налоговой поддержки экономический эффект может быть оценен только объемом инвестиций в основной капитал. По данным УФНС России по Псковской области за 2011-2013 годы: общий объем налоговых льгот, предоставленных 16 инвесторам получателям налоговых льгот в форме снижения платежа по налогу на имущество организаций, составил 38,185 млн. рублей при вложении ими инвестиций в экономику области в размере 1,92 млрд. рублей; объем налоговых льгот, предоставленных по утвержденным инвестиционным проектам 33 инвесторам – получателям налоговых льгот по налогу на имущество организаций составил 428,83 млн. рублей и по налогу на прибыль организаций в части, зачисляемой в бюджет области, – 81,383 млн. рублей, при вложении ими инвестиций в экономику области в размере 7,49 млрд. рублей. Законами области о налоговых льготах устанавливаются льготы по налогу на имущество, транспортному налогу и налогу на прибыль организаций на очередной год. Льготы по налогу на имущество организаций и транспортному налогу предоставляются налогоплательщикам, имеющим социальную направленность (негосударственные образовательные учреждения для детей-сирот, приемные родители, участники ВОВ, инвалиды I и II групп, общественные организации инвалидов). Социальным эффектом от предоставления таких льгот является повышение (сохранение) уровня жизни населения области, сохранение (развитие) социально значимых сфер деятельности, формирование благоприятных условий жизнедеятельности для социально незащищенных слоев населения, обеспечение занятости населения области. Законом предоставляются льготы организациям, получающим финансирование из бюджета области (организации, созданные для отдыха и оздоровления детей, образовательные учреждения, организации СМИ, организации скорой медицинской помощи). Предоставленные льготы указанным категориям налогоплательщиков, нуждающимся в мерах государственной поддержки, позволяют направить высвободившиеся средства на обеспечение стабильного функционирования таких учреждений и направлены на оптимизацию бюджетных расходов. Бюджетная эффективность предоставляемых налоговых льгот определяется организациями, не получающими финансирование из бюджета области. Так в 2011-2013 годах законом области была установлена пониженная ставка по налогу на прибыль (13,5 %) организациям уголовно-исполнительной системы Российской Федерации, расположенным на территории области, при условии направления высвободившихся средств на создание новых рабочих мест для осужденных. В 2011 году указанными учреждениями не было создано новых рабочих мест – льгота не предоставлялась, в последующие два года созданы новые рабочие места (40 + 116) – пониженная ставка налога на прибыль применялась. Кроме того в региональный бюджет поступило налога на прибыль от организаций УФСИН в 2011 году – 1475 тыс.рублей, в 2012 году – 3235 тыс.рублей, в 2013 году – 3177 тыс.рублей, что подтверждает бюджетную эффективность предоставленной льготы. Кроме того налоговые льготы установлены Законом области от 25.11.2003 № 316-ОЗ «О налоге на имущество организаций». От уплаты налога освобождено имущество: 1) негосударственных образовательных учреждений, являющихся некоммерческими организациями и относящихся к типу образовательных учреждений для детей-сирот и детей, оставшихся без попечения родителей, расположенных на территории области; 2) сельскохозяйственных организаций, доля выручки которых от реализации произведенной, произведенной и переработанной ими сельскохозяйственной продукции в общей выручке от реализации продукции за предшествующий год составила не менее 70 процентов. В соответствии с Методикой предоставленные льготы имеют социальную эффективность, направлены на повышение (сохранение) уровня жизни населения области, развитие социально значимых сфер деятельности, формирование благоприятных условий жизнедеятельности для социально незащищенных слоев населения, обеспечение занятости населения области, сохранение или увеличение количества рабочих мест, являющиеся результатом предоставления условий льготного налогообложения.