Письмо Минфина России от 06.04.15 № 03-03

реклама

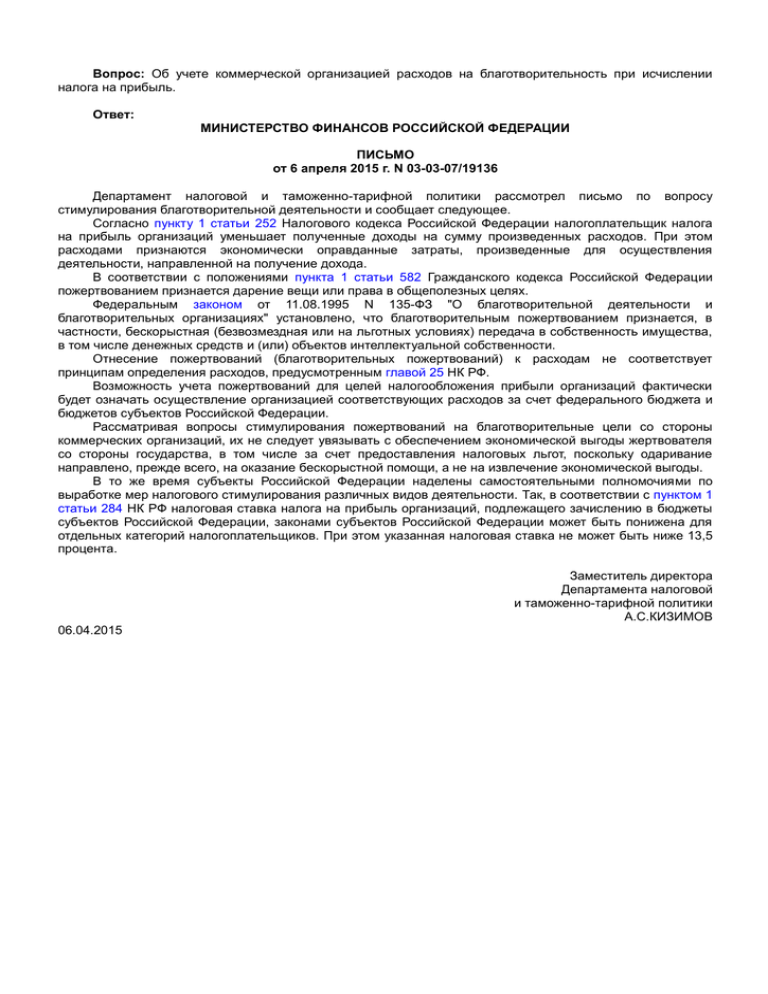

Вопрос: Об учете коммерческой организацией расходов на благотворительность при исчислении налога на прибыль. Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 6 апреля 2015 г. N 03-03-07/19136 Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу стимулирования благотворительной деятельности и сообщает следующее. Согласно пункту 1 статьи 252 Налогового кодекса Российской Федерации налогоплательщик налога на прибыль организаций уменьшает полученные доходы на сумму произведенных расходов. При этом расходами признаются экономически оправданные затраты, произведенные для осуществления деятельности, направленной на получение дохода. В соответствии с положениями пункта 1 статьи 582 Гражданского кодекса Российской Федерации пожертвованием признается дарение вещи или права в общеполезных целях. Федеральным законом от 11.08.1995 N 135-ФЗ "О благотворительной деятельности и благотворительных организациях" установлено, что благотворительным пожертвованием признается, в частности, бескорыстная (безвозмездная или на льготных условиях) передача в собственность имущества, в том числе денежных средств и (или) объектов интеллектуальной собственности. Отнесение пожертвований (благотворительных пожертвований) к расходам не соответствует принципам определения расходов, предусмотренным главой 25 НК РФ. Возможность учета пожертвований для целей налогообложения прибыли организаций фактически будет означать осуществление организацией соответствующих расходов за счет федерального бюджета и бюджетов субъектов Российской Федерации. Рассматривая вопросы стимулирования пожертвований на благотворительные цели со стороны коммерческих организаций, их не следует увязывать с обеспечением экономической выгоды жертвователя со стороны государства, в том числе за счет предоставления налоговых льгот, поскольку одаривание направлено, прежде всего, на оказание бескорыстной помощи, а не на извлечение экономической выгоды. В то же время субъекты Российской Федерации наделены самостоятельными полномочиями по выработке мер налогового стимулирования различных видов деятельности. Так, в соответствии с пунктом 1 статьи 284 НК РФ налоговая ставка налога на прибыль организаций, подлежащего зачислению в бюджеты субъектов Российской Федерации, законами субъектов Российской Федерации может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5 процента. Заместитель директора Департамента налоговой и таможенно-тарифной политики А.С.КИЗИМОВ 06.04.2015