Инвентаризация

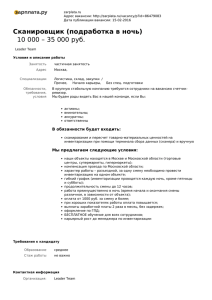

реклама

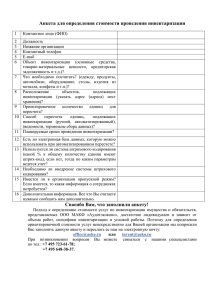

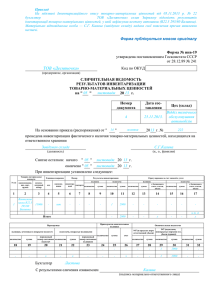

1 Инвентаризация. Все пересчитаем 1. Обязательная инвентаризация 2. Необязательная инвентаризация 3. Результаты инвентаризации Все фирмы обязаны ежегодно проводить инвентаризацию имущества и обязательств. Чем рискует организация, не выполнившая это правило, в каких случаях предприятию выгодно "пересчитывать" товары и на основании каких документов можно списать недостачу на убытки? 1. Обязательная инвентаризация В статье 12 Федерального закона от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" говорится, что инвентаризацию необходимо назначать перед составлением годовой отчетности. Подобную норму мы найдем также в пункте 27 Положения о ведении бухгалтерского учета и бухгалтерской отчетности в РФ. Однако ни в одной статье Налогового кодекса РФ мы не встретим требования сдавать в ИМНС документ, подтверждающий проведение годовой инвентаризации. Значит ли это, что организации могут игнорировать обязательный пересчет имущества и задолженностей, не рискуя при этом заплатить штраф? Статья 120 НК РФ предусматривает санкции за грубое нарушение правил учета доходов и расходов, под которыми, в частности, понимается отсутствие первичных документов. А таковыми как раз и являются акты инвентаризации, и их формы утверждены постановлением Госкомстата России от 18 августа 1998 г. N 88. Однако наказание ждет только ту фирму, которая провела инвентаризацию, но при этом не заполнила и не подписала бланки. Если же не было хозяйственной операции, то и документам, ее подтверждающим, взяться неоткуда, следовательно, штрафовать по 120-й статье налоговики не вправе. Статью 126 НК РФ инспекторы также вряд ли применят, поскольку в ней речь идет о непредставлении сведений, предусмотренных законами о налогах и сборах, ни в одном из которых нет требования инвентаризировать имущество и сообщать в ИМНС о результатах. Руководитель предприятия, не позаботившийся об обязательном ежегодном пересчете материальных ценностей и обязательств, рискует заплатить штраф в размере от 20 до 30 МРОТ за грубое нарушение правил бухучета (ст.15.11 КоАП РФ). Правда, для применения санкции налоговики должны доказать, что такие действия привели к искажению оценки имущества более чем на 10 процентов. А сделать это труда не составит. Ведь в соответствии с подпунктом 6 пункта 1 статьи 31 НК РФ контролеры имеют право организовать "свою" инвентаризацию, и если ее результаты не совпадут с данными бухгалтерской отчетности компании и это расхождение превысит 10 процентов, директору, вероятно, придется платить штраф. 2. Необязательная инвентаризация Многие фирмы используют инвентаризацию для того, чтобы делить операции по товарам, облагаемым налогом по разным ставкам. Бухгалтер сравнивает, сколько единиц товара, облагаемого НДС и налогом с продаж по нужной ставке, числилось на начало периода, а сколько - на конец, и определяет объем реализации. Таким предприятиям сотрудники ИМНС могут доначислить налоги по максимальной ставке и насчитать штрафы. Однако арбитражная практика содержит примеры, когда судьи принимали сторону предприятий. Они считают, что раз законом не регламентирован порядок ведения раздельного учета, организация вольна применять любую удобную ей методику, в том числе формировать базу путем сравнения остатков продукции, не облагаемой и облагаемой налогом (отдельно по каждой ставке) на начало периода, данных о приходе товара и остатков на последнее число месяца или квартала (см., например, постановления ФАС УО от 23 апреля 2003 г. N Ф09-1117/2003-АК, ФАС МО от 2 17 июня 2003 г. N КА-А40/3786-03). Кроме того, в некоторых случаях налогоплательщикам удается извлечь пользу из забывчивости контролеров, не позаботившихся о проведении инвентаризации, с помощью которой можно было бы доказать нарушение. Так, предпринимателю посчастливилось избежать санкции за неприменение ККМ, поскольку ревизоры не сняли остатки денежных средств в кассе и не смогли подтвердить наличие излишков, которые свидетельствовали бы о том, что часть выручки не отражена на ленте контрольно-кассовой машины (постановление ФАС ВВО от 17 апреля 2003 г. N А79-5962/02-СК1-5224). А вот одному из предприятий-импортеров не повезло. Контролеры, проведя инвентаризацию, обнаружили, что в таможенной декларации указано меньшее количество товара, чем на самом деле было ввезено в Россию, и оштрафовали фирму. Заподозрив обман, таможенники воспользовались правом, предоставленным статьей 180 действующего ТК РФ, организовали ревизию на складе импортера, в результате которой были выявлены излишки продукции. Суд подтвердил правоту таможенников и правомерность наказания (постановление ФАС СЗО от 5 мая 2003 г. N А42-8076/02-С4). В новом ТК РФ, вступившим в силу 1 января 2004 года, право таможенников проводить инвентаризацию имущества фирм - участников ВЭД содержится в пункте 4 статьи 376. 3. Результаты инвентаризации Выявленные излишки оборудования, товаров и денежных сумм приходуются по дебету соответствующих счетов и кредиту счета 91 "Прочие доходы и расходы" (п.5.1 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина России от 13 июня 1995 г. N 49). В налоговом учете их надо включать в базу по налогу на прибыль как внереализационные доходы (подп.20 ст.250 НК РФ). В ФАС ЗСО рассматривалось дело, когда комиссия провела инвентаризацию, обнаружила излишки материальных ценностей и занесла их в опись, но бухгалтер не сделал нужных проводок и не начислил налог на прибыль. Аудиторы, проверяя фирму, выявили расхождение отчетных и фактических остатков и по примеру главбуха, не принимая во внимание итоги инвентаризации, "исправили" положение с помощью проводок по дебету счетов 01 и 41 и кредиту счета 60 "Расчеты с поставщиками", так и не начислив налог. Инспекторы расценили это как нарушение и оштрафовали предприятие, а судьи поддержали фискалов (постановление от 7 мая 2003 г. N Ф04/2078-495/А46-2003). Согласно пункту 3 статьи 12 Федерального закона от 21 ноября 1996 г. N 129-ФЗ, недостачи при хранении и транспортировке в пределах норм естественной убыли можно относить на издержки производства. Налоговый кодекс также позволяет уменьшать облагаемую прибыль на такие суммы (подп.2 п.7 ст.254 НК РФ). (Отметим, что Правительство РФ своим постановлением от 12 ноября 2002 г. N 814 поручило соответствующим министерствам до 1 января 2003 года разработать нормы естественной убыли, чего те не сделали до сих пор. Налоговики полагают, что, пока нет норм, нельзя уменьшать облагаемую прибыль на суммы недостач. Тем, кто считает иначе, скорее всего придется спорить с чиновниками в суде. Подробнее об этом можно прочитать в статье "Нормы убыли. И не прибыли... Что делать?" в "ДЗ" N 8, 2003. - Примеч. ред.) Оставшуюся часть недостачи следует вычитать из заработной платы виновных сотрудников, если, конечно, таковые обнаружатся. Бухгалтер должен сделать проводку по дебету счета 73 "Расчеты с персоналом по возмещению материального ущерба" и кредиту 94 "Недостачи и потери от порчи ценностей", а затем по мере удержания списывать нужные суммы с кредита 73-го счета на дебет 70-го. Кроме того, необходимо восстановить НДС, отнесенный ранее на дебет счета 68. Ведь имущество, которого недосчитались при инвентаризации, уже не будет использовано при операциях, облагаемых налогом, предприятие 3 не сможет его перепродать, значит, нарушается условие вычета, изложенное в пункте 2 статьи 171 НК РФ. Сумму восстановленного налога также возмещает виновное лицо. Однако взыскать ущерб с работника в полном объеме сложно. В статье 241 ТК РФ сказано, что сотрудник несет материальную ответственность в пределах своего среднемесячного заработка. Только в некоторых ситуациях (например, если ущерб причинен умышленно или в состоянии опьянения, а также в случае полной материальной ответственности, установленной договором) виновный сотрудник полностью покрывает недостачу (ст.243 ТК РФ). Но так или иначе общий размер всех удержаний с каждой выплаты не должен превышать 50 процентов суммы, причитающейся работнику (ст.138 ТК РФ). Чтобы взыскать ущерб, не превышающий месячной зарплаты, руководитель организации в течение месяца после даты обнаружения убытка должен издать соответствующее распоряжение. Если это будет сделано позднее, сумма "претензии" окажется больше среднемесячного заработка сотрудника или виновный откажется добровольно внести деньги, работодателю придется обращаться в суд (ст.248 ТК РФ). Если же виновных установить не удалось, то, чтобы списать недостачу на убытки и в бухгалтерском, и в налоговом учете, нужно сообщить о краже в милицию и ждать, пока следствие обнаружит вора либо закроет дело из-за недостатка улик. В первом случае, по идее, ущерб должен возместить грабитель. Судьи же по ряду причин могут освободить его от этой обязанности (например, если вором окажется подросток из малоимущей семьи), и такое заключение суда дает право бухгалтеру понизить налогооблагаемую базу на сумму хищения. Если дело закрыто, а виновные по-прежнему не найдены, налог на прибыль также можно уменьшить после получения документа, подтверждающего завершение следствия при отсутствии нарушителей (подп.5 п.2 ст.265 НК РФ), при этом НДС нужно восстановить по дебету счета 91 и кредиту счета 68. Когда следствие не закончено, а только приостановлено, списывать сумму ущерба на облагаемые убытки нельзя, поскольку формально остается надежда на то, что милиция рано или поздно поймает преступника. Также не будет внереализационного расхода у предприятия, которое на основании статьи 240 ТК РФ отказалось от взыскания недостачи с виновных сотрудников или не стало заявлять о факте хищения в правоохранительные органы. В подобной ситуации бухгалтер отнесет величину ущерба и НДС на нераспределенную прибыль, оставшуюся после уплаты налога. ——————————————————————————————————————————————————————————————————————— | Актив | Пассив | |——————————————————————————————————|————————————————————————————————————| |Фирму, где не было обязательной|Если отказ от проведения инвентари-| |инвентаризации, нельзя оштрафовать|зации привел к искажению данных на| |по Налоговому кодексу РФ |10 процентов и более, руководитель| | |заплатит штраф | |——————————————————————————————————|————————————————————————————————————| |Организация может использовать ин-|С помощью инвентаризации таможенники| |вентаризацию для ведения раздель- |могут обнаружить занижение количест-| |ного учета |ва декларируемого товара | | |——————————————————————————————————|————————————————————————————————————| |Если милиция закрыла дело о хище-|Если следствие всего лишь приоста-| |нии, не установив виновных лиц,|новлено, базу по налогу на прибыль| |недостачу можно отнести на убытки |нельзя уменьшать на сумму ущерба | ——————————————————————————————————————————————————————————————————————— "Двойная запись", N 12, декабрь 2003 г.