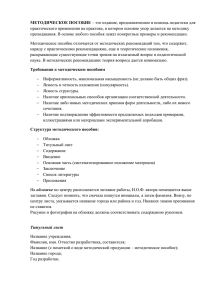

Методическое пособие - Бухгалтерский учет в кредитных

реклама