Инвестиционный портфель Доля каждого - F-M-C.ru

реклама

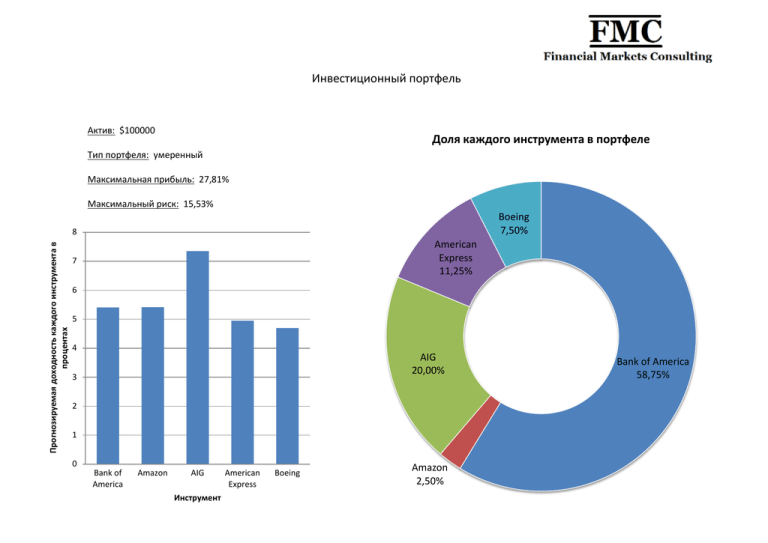

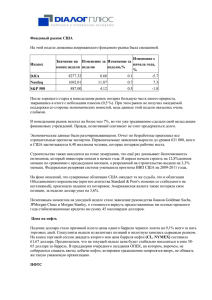

Инвестиционный портфель Актив: $100000 Доля каждого инструмента в портфеле Тип портфеля: умеренный Максимальная прибыль: 27,81% Максимальный риск: 15,53% Boeing 7,50% Прогнозируемая доходность каждого инструмента в процентах 8 American Express 11,25% 7 6 5 4 AIG 20,00% 3 2 1 0 Bank of America Amazon AIG Инструмент American Express Boeing Amazon 2,50% Bank of America 58,75% Структура портфеля Инструмент Bank of America Amazon AIG American Express Boeing Итог Объем, лоты Курс открытия Тип сделки Время инвестиций Потенциальный курс Потенциальная прибыль, $ Потенциальная прибыль, % 47 17,13 Покупка 1 квартал 18,28 5405,00 5,41 2 404,45 Покупка 1 квартал 431,50 5410,00 5,41 16 50,27 Покупка 1 квартал 54,86 7344,00 7,34 9 91,12 Покупка 1 квартал 96,62 4950,00 4,95 6 144,37 Покупка 1 квартал 152,20 4698,00 4,70 80 27807,00 27,81 Инструмент Bank of America Amazon AIG American Express Boeing Итог Ожидаемая доходность портфеля, % 27,81 Возможная просадка до, $ 16,35 385,80 48,19 87,43 141,90 Ожидаемая прибыль по портфелю, $ 27807,00 Акции Bank of America. Прибыль на акцию за четвертый квартал составила 0,29 доллара вместо ожидавшихся 0,26 доллара. У банка снизились операционные расходы и значительно сократились резервы под кредитные потери. Среди других позитивных факторов можно выделить улучшение качества основных кредитных портфелей, повышение дохода от брокерской деятельности, а также улучшение соотношения между объемами средств, предоставляемых в кредит и принимаемых на депозит. Кроме того, банк добился значительного прогресса в укреплении своего баланса. Возможная просадка по портфелю, $ 3666,00 3730,00 3328,00 3321,00 1482,00 15527,00 Необходимый рисковый депозит, % 15,53 Возможная просадка по портфелю, $ 15527,00 Акции Amazon. Amazon.com является крупнейшим в мире интернет-магазином. В третьем квартале компания получила убыток в размере 0,09 доллара на акцию, что и ожидалось. Ее агрессивная политика ценообразования должна привлечь новых клиентов. Текущая инвестиционная политика компании, поддерживаемая сильными финансовыми показателями ее деятельности, должна послужить основанием для новой фазы роста. Акции American International Group. Прибыль на акцию в третьем квартале превысила прогнозы, составив 0,96 доллара. Ожидалось 0,93 доллара. Капитал компании обладает большой гибкостью, и управление активами улучшается. Компания понижает риски своей деятельности, сосредотачиваясь на основной деятельности, поддержании высоких рейтингов и сокращении долгов. Также среди позитивных факторов можно выделить проведение обратного выкупа акций и снижение расходов на страховые возмещения. Акции American Express. Прибыль на акцию в четвертом квартале составила 1,25 доллара. Прогнозировалось 1,26 доллара. Однако результаты деятельности банка оказались лучше, чем за аналогичный период 2012 года. Вызвано это в первую очередь увеличившимися доходами от кредитных карт, снизившимися расходами и резервами на возможные потери. Улучшения есть в чистом процентном доходе и в кредитном портфеле банка. Также среди положительных факторов можно назвать новые бизнес-инициативы, гибкость капитала и стабильные рейтинги. Акции Boeing. Прибыль на акцию за третий квартал составила 1,80 доллара. Ожидалось 1,54 доллара. Компания, как один из крупнейших производителей аэрокосмической техники, получает очень много заказов на свою продукцию. Бизнес компании диверсифицирован, что хорошо, так как, в случае снижения поставок для оборонного сектора, это будет скомпенсировано поставками в сектор гражданской авиации. Финансовая отчетность, в частности отчет о движении капитала, выглядит очень неплохо.

![Инвестиционные идеи [август 2014 года]](http://s1.studylib.ru/store/data/002503883_1-80a8f7bb2181e2a3600f7077d16edbee-300x300.png)