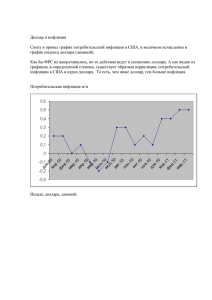

Инвестиционные идеи [август 2014 года]

реклама

![Инвестиционные идеи [август 2014 года]](http://s1.studylib.ru/store/data/002503883_1-80a8f7bb2181e2a3600f7077d16edbee-768x994.png)

Инвестиционные идеи [август 2014 года] Структурный продукт на рост курса доллара с возможностью заработать до 40% годовых за 4,5 месяца! Аналитическая справка Введение санкций, конвертация выплаченных дивидендов, необходимость выплатить по внешним корпоративным долгам примерно 100 млрд долл. являются негативными факторами для рубля. Санкции: после некоторого затишья на первый план вновь выходит ожидание европейских санкций, которые, по ряду сообщений в СМИ, могут быть нацелены на российские банки в части ограничения их доступа к иностранному капиталу. В частности, предлагается запретить европейским инвесторам покупать акции и долговые инструменты российских банков, 50 % акций которых принадлежит государству, то есть под санкции могут попасть Сбербанк, «ВТБ», «ВЭБ» и «Россельхозбанк». Дивиденды: прошел период дивидендных платежей, которые осуществляются в рублях, соответственно, неизбежна конвертация дивидендов нерезидентами обратно из рублей в доллар. По оценкам аналитиков, в июле ожидается выплата 624 млрд руб., а в июне акционерам было выплачено 276 млрд руб. Долги: из-за санкций вероятность рефинансирования долгов резко уменьшается, поэтому их придется возвращать. Есть вариант заменить кредиты китайскими деньгами, но китайцы дают деньги в долг неохотно и только под кабальные условия, например, под будущие поставки нефти и газа по заниженной цене на 20 лет вперед. Просто так давать в долг нашим банкам и компаниям на рыночных условиях, в отличие от западных финансовых институтов, китайцы не будут, так как они дают деньги только в случае, если видят для себя более выгодные варианты. В связи с этим госбанкам ничего не остается, кроме как обратиться за финансированием к ЦБ. Если тренд станет устойчивым, то властям придется включить печатный станок, со всеми вытекающими отсюда негативными последствиями для рубля. Ожидания по курсу доллара можно оценить через фьючерс на декабрь 2014 года, последняя сделка по которому прошла по 37 руб. за доллар. Технически, после пробоя линии нисходящего тренда, рынок развернулся с целью укрепления доллара в области 37 руб. Мы предлагаем реализовать структурный продукт на рост курса доллара с защитой капитала на неограниченный рост и с ограничением роста в 5,5 % (уровень 37 руб. за доллар), но с увеличенным коэффициентом участия. Условия структурных продуктов Данные структурные продукты позволяют получать доход при росте курса доллара, в то же время обеспечивая полную защиту 1 от его ослабления. Ниже приведены значения коэффициентов участия (КоУ) 2 до декабря 2014 года: Срок Декабрь 2014 г. Неограниченный рост КоУ = 75 % Ограничение роста в 5,5 % КоУ = 125 % Расчет коэффициента участия произведен без учета налогов. В следующей таблице даны примеры годовой доходности по окончании действия структурных продуктов в декабре 2014 года: Изменение курса доллара против рубля -10 % -5 % 0% 2,5 % 5% 10 % Неограниченный Ограничение рост роста в 5,5 % 0% 0% 0% 5% 10 % 20 % 0% 0% 0% 8% 16 % 17,5 % Состав продуктов Структурный продукт представляет собой комплексный инструмент инвестирования, средства инвестора распределяются между облигациями/депозитами и опционами. 1 2 Без учета кредитных рисков инструментов с фиксированной доходностью (депозитов, облигаций). Показывает, какой процент от роста курса доллара против рубля выплачивается. Крупным частным и институциональным клиентам мы можем создать структурный продукт с учетом индивидуальных потребностей. Для получения дополнительной информации вы можете заполнить форму обратного звонка: http://www.finam.ru/services/indexing/ Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты либо осуществить какую-либо инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какой-либо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено.

![Инвестиционные идеи [апрель 2015 года]](http://s1.studylib.ru/store/data/002411104_1-54efe3f4eab5dc724be646134c8e7687-300x300.png)

![Инвестиционные идеи [май 2014 года]](http://s1.studylib.ru/store/data/002503788_1-22ae094ce34a270d2912d627f2042dae-300x300.png)