Управление портфелем финансовых активов на основе

реклама

Карачун И.А.

Белорусский Государственный Университет

старший преподаватель

Управление портфелем финансовых активов на основе стохастической

модели рынка

Начало современной портфельной теории было заложено в статьях Г.

Марковица [1], а затем в работах В. Шарпа [2] и Дж. Линтнера [3]. По

Марковицу задача оптимизации портфеля – минимизация риска при заданной

средней доходности (means-variance analysis – MVA). Дж. Тобин [4] показал,

что рыночный портфель, то есть совокупность всех имеющихся в данный

момент у инвесторов ценных бумаг, является эффективным. Более того, любая

комбинация рыночного портфеля с безрисковым активом дает снова

эффективный портфель, имеющий меньший риск, хотя и с меньшим

ожидаемым доходом. Эта идея положила начало пассивному портфельному

менеджменту, согласно которому инвестор при составлении портфеля

ориентируется целиком на рыночный портфель и мало занят изменением

состава

портфеля

после

его

образования.

Пассивный

менеджмент

минимизирует издержки на исследование рынка и формирование самого

портфеля и при этом дает достаточную гарантию получения среднерыночной

доходности.

В 1964 г. начался следующий этап в развитии портфельной теории,

связанный с моделью оценки капитальных активов (САРМ). Учеником

Марковица Шарпом была разработана модель рынка капиталов. Он исходил из

того, что абсолютно надежных акций или облигаций не бывает. Все они в той

или иной степени связаны с риском для корпорации: она может получить

большой доход или остаться без ничего. Развивая подход Марковица, Шарп

разделил

риск

портфеля

ценных

бумаг

на

систематический

и

несистематический, разработал формулу расчета сравнительной меры риска

ценных бумаг на основе линии эффективности рынка заемного капитала, а

также предложил упрощенный метод выбора оптимального портфеля, который

сводил задачу квадратичной оптимизации к линейной. В более простых

случаях, для небольших размерностей, эта задача могла быть решена

практически вручную. Такое упрощение сделало методы портфельной

оптимизации применимыми на практике.

Как показали многочисленные исследования, авторы которых пытались

найти закономерность в изменении цен, что позволило бы прогнозировать

будущие

цены

на

основе

их

прошлых

значений,

цены

меняются

непредсказуемым образом. Вначале такой вывод казался неожиданным, однако,

впоследствии стало очевидно, что случайные движения цены указывают на то,

что рынок хорошо функционирует как система обработки информации, то есть

является эффективным. Прогноз благоприятного будущего поведения курса

приводит к благоприятному текущему его поведению. Как только появляется

новая информация, дающая основания полагать, что цена акций компании ниже

их справедливой стоимости (fair price), возникает большое число желающих

купить эти акции, что приводит к быстрому росту цены. Цены повышаются и

понижаются только в ответ на новую непредсказуемую информацию, так как

информация, которую можно было предсказать, уже нашла свое отражение в

ценах.

Случайные

изменения

цен

являются

результатом

поведения

рациональных инвесторов, борющихся за раннее получение информации,

необходимой для оценки стоимости акций.

Если рынок является абсолютно эффективным, то есть если цена всех

финансовых активов в каждый момент времени отражает всю информацию,

имеющуюся в распоряжении участников рынка, то поиск недооцененных

активов и попытки «переиграть рынок» становятся бессмысленными. Однако

есть основания полагать, что даже развитые рынки не являются эффективными

на все сто процентов. Главная причина этого заключается в том, что получение

информации связано с издержками, и участники рынка получают информацию

не одновременно. Так же огромную роль играют ожидания участников рынка,

которые способны оказывать значительное влияние на цены. Это влияние

особенно заметно, когда ожидания связаны с информацией финансовоаналитического характера. Например, если участники рынка ожидают, что

прибыль будет хорошей (по крайней мере, не ниже прибыли в прошлом

периоде, а возможно, и выше), то интерес к этому активу при прочих равных

условиях вызовет повышение его цены. В дальнейшем, когда станет известна

фактическая величина прибыли, участники рынка посмотрят, совпадает ли этот

результат с их ожиданиями. В случае явного несовпадения ожиданий с

реальностью (что случается достаточно часто) происходит ценовая коррекция.

Поэтому в настоящее время период интенсивного развития переживают

разделы портфельной теории, связанные с использованием стохастического

анализа. Это методы общей теории случайных процессов, которые лучше всех

подходят для адекватного описания эволюции основных (акций и облигаций) и

производных (форвардов, фьючерсов, опционов и др.) ценных бумаг, а также

позволяют ввести в рассмотрение динамику, то есть дополнительный параметр

время.

Первой работой в этом направлении была долгое время неизвестная

диссертация Л. Башелье [5], который дал математическое определение

концепции броуновского движения и использовал еѐ в модели динамики

изменения курса акций, а также вывел формулу инвестиционной стоимости

опциона. Работу в этой области продолжил известный экономист П.

Самуэльсон [6], который предложил геометрическое броуновское движение для

описания курса акции, позволившее исключить из рассмотрения отрицательные

значения. Сейчас эта модель связана с именами Ф. Блека и М. Шоулза [7],

которые в 1973 г. получили точные формулы для вычисления сходной цены

европейских опционов – модель формирования цен на опционы Блека-Шоулза,

которая строится на предположении о том, что процесс изменения цен

рисковых

активов

является

винеровским.

Техника

стохастических

дифференциальных уравнений и принцип безарбитражности позволяют свести

задачу оценки производных инструментов к нахождению решения уравнения

диффузии. Достоинство этой формулы состоит в том, что она основывается

только на наблюдаемых или оцениваемых рыночных показателях.

Теория Блека-Шоулза, вероятно, наиболее важный успех в портфельной

теории прошлого века. Она обобщена в различных направлениях путем

применения разнообразных математических средств стохастического анализа.

Ее построение основывается на следующих предпосылках: торговля активами

производится в непрерывном времени; безрисковая процентная ставка r

постоянна и одинакова для всех сроков погашения; по акциям не

выплачиваются дивиденды; все активы и их производные свободно продаются

и покупаются, нет возможности арбитража. Цена актива изменяется случайным

образом, но колебания достаточно слабые, что позволяет использовать

нормальное распределение. Однако кривая нормального распределения

симметрична относительно центральной оси, то есть имеет положительные и

отрицательные области, хотя цена акции не может опуститься ниже нуля. Более

того, нормальное распределение предполагает равную вероятность подъема и

снижения цены, а в реальной жизни инфляция приводит к постепенному росту.

Поэтому

в

модель

вводится

распределение

натурального

логарифма

доходности акции.

Для

решения

практических

задач

необходимо

смоделировать

соответствующую доходность актива – найти dS . Обобщенная модель делит

S

еѐ на две части. Одна – предсказуемая, детерминированная доходность

(аналогична доходности вложения по безрисковой ставке) – dt . Здесь –

средняя ставка доходности актива. В простейших моделях она полагается

постоянной, а в более усложненных, например, для биржевых ставок, может

быть функцией от S и t.

Вторая часть моделирует изменение цены актива, зависящее от внешних

воздействий, таких, например, как неожиданные новости. Она представлена

случайной компонентой dW , полученной из нормального распределения с

нулевым

математическим ожиданием. Здесь

–

число, называемое

волатильностью, показывающее стандартное отклонение доходности актива. Из

этих двух слагаемых получается дифференциальное уравнение

dS

dt dW ,

S

которое является математическим представлением ценообразования

актива. Элемент dW , содержащий фактор случайности, влияющий на цену

актива, известен как винеровский процесс или броуновское движение. Это

уравнение не может быть решено для получения детерминированной

траектории изменения цены актива, но может дать интересную и полезную

информацию о поведении S в вероятностном смысле.

В реальной жизни курсы котируются на дискретных интервалах времени.

Это означает, что имеется практическая нижняя граница для основного

временного шага случайного блуждания dt . Но если использовать такой

временной шаг для оценки активов, придется иметь дело с огромными, плохо

поддающимися

обработке,

массивами

данных.

Вместо

этого

модель

рассматривается в непрерывном времени при dt 0 . Такой подход позволяет

более эффективно решать дифференциальные уравнения, чем моделирование

случайного блуждания на реальной временной шкале.

Пусть для составления портфеля имеется один безрисковый актив S 0 (t ) с

постоянной процентной ставкой r (это может быть облигация, казначейский

вексель или банковский вклад) и n рисковых активов S i (t ) i 1,..., n, с

ожидаемой доходностью

i

(акций). Динамика облигации описывается

предсказуемой положительной стохастической последовательностью, то есть

при получении всей информации стоимость в момент времени t становится

известна в момент времени t 1. Следовательно, поведение S 0 (t ) описывается

обыкновенным дифференциальным уравнением

dS 0 (t ) rS 0 (t )dt

Курс

i-й

акции

описывается

положительной

(1)

стохастической

последовательностью, однако еѐ стоимость в момент времени t становится

известна

только

в

этот

момент.

Поэтому

динамика

акции

задается

стохастическим дифференциальным уравнением

n

dS i (t ) S i (t ) i dt ij dW j (t ) S i (0) pi

j 1

(2)

где ( 1 ,..., n ) – вектор, составленный из средних доходностей

активов,

ij i , j 1 –

n

волатильность,

W (t )

–

n-мерное

стандартное

броуновское движение (случайный процесс с независимыми нормально

распределенными приращениями). Для упрощения можно предполагать, что

i r , так как только в таком случае инвестору выгодно приобретать рисковые

активы.

В предположении, что стохастический процесс динамики цен является

стационарным и что последовательные изменения цен взаимно независимы,

цены активов, которыми торгуют на конкурентных рынках, должны

подчиняться логнормальному распределению; поэтому относительный доход

тоже должен иметь логнормальное распределение. Однако, поскольку

параметры

этого

распределения

достаточно

сложно

применить

при

статистической оценке, на практике обычно используется непрерывное

начисление процента в сочетании с нормальным распределением. В

соответствии с таким подходом волатильность – это выборочное стандартное

отклонение логарифма отношения последней цены к цене предыдущей,

пересчитанное на год. Очевидно что, для расчета волатильности таким методом

следует рассмотреть достаточно большое количество интервалов изменения

цен.

Например,

для

расчета

однодневной

волатильности

желательно

использовать не менее чем трехмесячную выборку однодневных изменений

цен. Также следует учитывать, что расчѐт волатильности по значительному

историческому массиву приводит к «запаздыванию» оценки, так как изменения,

произошедшие в течение последних дней или недель, не будут отражены

полностью. С другой стороны, резкие скачки, имевшие место в прошлом, могут

привести к неадекватному изменению текущей волатильности.

Теперь, зная динамику рыночных активов, можно определить портфель

инвестиций. Пусть X (t ) – капитал инвестора в момент времени t (стоимость

портфеля), а N i (t ) – число единиц i-го актива в этот момент. Тогда состояние

n

инвестора оценивается как X (t ) N i (t ) S i (t ) . Надо отметить, что величины

i 0

N i (t ) могут быть отрицательными. Это означает короткую продажу1 актива

(продажа актива, которого у продавца в наличии нет, осуществленная в

ожидании падения цен).

В таких предположениях капитал инвестора X (t ) в каждый момент

времени будет состоять из сумм, вложенных в акции и в облигации.

Соответственно, величина его изменения будет складываться из изменений

этих элементов. Поэтому динамика портфеля описывается стохастическим

дифференциальным уравнением

n

dX (t ) N 0 (t )dS 0 (t ) N i (t )dS i (t ),

(3)

i 1

при условии X (0) x0 – стартовый капитал инвестора. Правая часть

уравнения состоит из: прибыли или убытка от инвестиций в акции (см.

уравнение (2)) и прибыли или убытка от инвестиций в облигации (см. (1)).

Обозначим через i (t ) долю каждого рискового актива в портфеле. Тогда

случайный вектор 1 (t ) n (t ) называется портфелем или стратегией

инвестора. Условия, наложенные на все процессы, означают, что инвестор не

может заранее знать будущий курс акции, таким образом исключается

инсайдерская торговля2.

Теперь уравнение капитала инвестора (3) можно переписать в виде

dX (t ) X (t )((1 1)r )dt X (t )dW (t ), X (0) x0 ,

1

(4)

Короткая продажа – продажа актива, которого у продавца в наличии нет, осуществленная в ожидании

падения цен.

2

Инсайдерская торговля – использование конфиденциальной информации для получения прибыли от

рыночных сделок, во многих странах мира – совершение сделок на основе не подлежащей публикации

информации, полученной от лица, располагающего ею в силу своего служебного или привилегированного

положения, уголовно наказуемо.

где 1 (1,...,1) – n-мерный единичный вектор.

Оптимальное управление портфелем на основе VaR-методики

Value-at-Risk (VaR), возможно, самая известная мера для оценки риска

портфеля. Еѐ появление было особенно важно для кредитных институтов, так

как она легла в основу акционерных инвестиционных технологий. Например,

Bank of International Settlements (BIS) применяет VaR в качестве основы при

установлении нормативов величины собственного капитала относительно риска

активов.

В настоящее время для термина «Value-at-Risk» общеупотребительного

русского аналога нет, наиболее часто встречаются термины «стоимость,

подверженная риску», «концепция инвестиций с учетом риска», «рисковая

стоимость», в данной работе мы будем использовать английскую аббревиатуру

VaR. Методика VaR сводит все риски, связанные с неопределенностью

колебаний рыночной конъюнктуры (цен, курсов, процентов, и т.д.), к единому

показателю оценки риска. В этом плане VaR позволяет производить сравнение

рисков как по различным портфелям, так и по отдельным финансовым

инструментам на протяжении определенного периода времени. Такой оценкой

является предел потерь в стоимости портфеля (финансового инструмента) за

определенный период времени с заданной вероятностью, выраженный в

денежных

единицах.

Он

определяется

тремя

факторами:

временным

горизонтом (заданный период времени), ассоциацией с вероятностью,

фактической величиной в денежном выражении.

Для определения нестрессовой оценки рыночного риска из рассмотрения

исключается небольшая доля (обычно 5% или 1%) самых неблагоприятных

случаев, то есть сужается интервал возможных значений случайной величины.

Оценкой риска считается убыток, который возникнет в самом неблагоприятном

из оставшихся 95% или 99% случаев. Ширина интервала, а, следовательно, и

оценка риска, зависит от длины временного горизонта и от доли отброшенных

неблагоприятных

случаев,

то

есть

заданной

вероятности

того,

что

предсказанное значение попадет в этот интервал. Значение нижней границы

интервала является мерой риска, VaR. Считается, что с вероятностью, равной

разности между 100% и принятой долей отброшенных неблагоприятных

случаев, убытки портфеля не превысят значения VaR. В качестве длины

временного горизонта может считаться срок, определяемый выбранной

стратегией управления портфелем, или срок, за который портфель можно

реализовать на рынке. Таким образом, в значении VaR можно учесть риск

ликвидности.

По определению VaR – это разность между ожидаемым доходом

портфеля и его минимальной возможной стоимостью с заданной вероятностью

α. Следовательно, сначала надо определить эту минимальную стоимость при

уровне

значимости

1

–

α,

называемую

α-квантиль.

Обозначим

k ( ) : inf{x P( X x) } α-квантиль окончательного капитала инвестора. Для

нормально распределенной случайной величины Z он равен E[Z ] k D[Z ] ,

где k – α-квантиль стандартного нормального распределения N(0,1). Мы

будем полагать 0.5 , а следовательно k 0 .

Как было указано ранее, стоимость портфеля инвестиций описывается

уравнением (4). Решение этого дифференциального уравнения находится с

помощью формулы Ито [8]:

1

2

X (t ) x0 exp ( r 1) r t W (t ) .

2

Здесь – евклидова норма в Rn . Далее, используя тот факт, что W (t ) –

стандартное броуновское движение, а X (t ) логнормально распределен, можно

найти ожидаемое значение, вариацию портфеля и α-квантиль X (T ) :

2

k ( ) x0 exp ( ( r 1) r

)T k

2

T ,

то есть P( X (T ) k ( )) , как правило, α равно от 1% (требования

Базельского комитета) до 5% (стандарт RiskMetrics).

Стоимость, подверженная риску (VaR) – это разность между ожидаемым

доходом портфеля и его минимальным возможным значением:

VaR( ) E[ X (T )] k ( ) x0 exp{( ( r 1) r )T }

1 exp k

Решим

задачу

максимизации

T

2

2

ожидаемой

.

стоимости

портфеля

с

ограничением на размер VaR в конце инвестиционного горизонта:

maxn E[ X (T )] maxn x0 exp ( ( r 1) r )T maxn ( r 1)T

R

R

R

при условии VaR( ) C , : b 0 .

Граничное условие задачи можно переписать следующим образом:

C

2

( r 1)T ln

b rT l (b).

x 1 exp k b T

0

2

Теперь исходную задачу можно разбить на две части:

( r 1)T

max

,b

( r 1)T l ( b )

max

b

b ( r 1)T l ( b )

max ( r 1)T .

(5)

Решение первой задачи методом множителей Лагранжа имеет вид

b 1 ( r 1) T при b b

( )1 ( r 1)

.

1 ( r 1)

Вторая задача требует решения нелинейного уравнения

b 1 ( r 1) T l (b) .

Здесь левая часть стремится к нулю при b стремящемся к нулю, и

бесконечно возрастает при b стремящемся к бесконечности. Правая часть,

бесконечно возрастает при b стремящемся к нулю и стремится к ln(C x) rT

при b стремящемся к бесконечности, а решение b – единственная точка

пересечения левой и правой части равенства, которую можно найти, например,

при помощи пакета Mathematica.

VaR портфеля, содержащего рисковые активы, постоянно возрастает

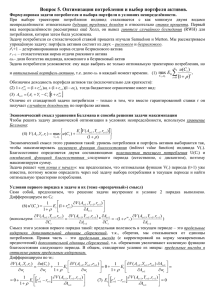

относительно Т (см. рис.1).

Рисунок 1 – VaR портфеля, содержащего одну облигацию и две акции

Поэтому решение задачи оптимизации с ограничением на размер VaR при

больших Т может привести к тому, что доля рисковых активов в портфеле

будет ничтожно мала. Это противоречит статистическим исследованиям рынка,

которые показывают, что вложение в акции на длительных промежутках

времени выгоднее безрисковых инвестиций.

Оптимальное управление портфелем на основе CaR-методики

Капитал под риском (Capital-at-Risk – CaR) – величина финансовых

средств, которую инвестор готов потерять при заданном уровне риска. Он

равен разности между доходом от портфеля, состоящего только из безрисковых

инвестиций, и α-квантилем окончательного капитала:

2

CaR( ) x0e k ( ) x0e 1 exp ( ( r 1)

)T k

2

rT

rT

T .

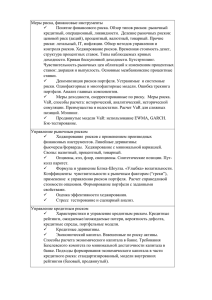

Если рассматривать CaR как функцию от Т, можно использовать этот

параметр для определения периода владения активом, определив свою

оптимальную величину рискового капитала (рис. 2).

µ = 0.1

µ = 0.15

µ = 0.2

Рисунок 2 – CaR портфеля, содержащего один рисковый актив, для

различных доходностей

Очевидно, что чем больше доходность актива, при прочих равных

условиях, тем выгоднее инвестировать в него на длительное время (на рис. 2

это график для 0.2 ), так как капитал под риском с течением времени не

только уменьшается, но и становится отрицательным. Такое определение CaR

ограничивает возможность того, что потери превысят капитал от безрисковых

инвестиций.

Следует отметить, что существование по крайней мере одной акции,

средняя

доходность

которой

отлична

от

безрисковой,

подразумевает

существование портфеля, состоящего из акций и облигаций, с отрицательным

CaR при больших Т. То есть в таких условиях инвестирование только в

облигации не является оптимальным. С одной стороны этот факт соответствует

эмпирическим данным фондового рынка, с другой стороны он показывает

существенное различие между поведением CaR, VaR и вариации как мер риска.

Независимо от периода времени и рыночных коэффициентов портфель из

облигаций

всегда

является

оптимальным

относительно

вариации,

соответствующей капиталу инвестора. Все это говорит о том, что даже в

классической задаче оптимизации портфеля Марковица в качестве ограничения

предпочтительнее использовать CaR.

Решим задачу максимизации ожидаемой стоимости портфеля при

ограничении капитала под риском:

maxn E[ X (T )] при условии CaR( ) C.

R

Константа С не должна превышать капитал от безрисковых инвестиций,

который равен максимальному значению CaR. В противном случае такое

ограничение не будет иметь смысла.

Граничное условие задачи можно преобразовать следующим образом:

( r 1)T ln(1

C rT

b2

e ) T k b T . (6)

x0

2

Аналогично предыдущим задачам, линейная функция

достигает максимума b 1 ( r 1) T

при b b

( r 1)T

( )1 ( r 1)

. Остается

1 ( r 1)

найти max b 1 ( r 1) T по всем b 0 . Подставив это выражение в левую

часть неравенства (6), преобразуем его следующим образом:

b2

C

T k T 1 ( r 1) T b ln(1 e rT ) 0 .

2

x0

Так как максимизируемая функция линейна, очевидно, что достаточно

найти наибольшее b , удовлетворяющее квадратному неравенству. Им будет

наибольший корень квадратного уравнения

b2

C

T k T 1 ( r 1) T b ln(1 e rT ) 0

2

x0

2

k

k 2

C

b ( r 1) 1 ( r 1) ln(1 e rT ) .

x0

T

T T

1

Тогда

opt

2

k

k

2

C

1

1

rT

( r 1)

( r 1)

ln(1 x e )

T

T T

0

.

( ) 1 ( r 1)

.

1 ( r 1)

Применение стохастических моделей на практике

В качестве примера рассмотрим портфель, который на 20 июня 2008 г.

состоит из безрискового актива и двух акций – Walt Disney Company (DIS),

Walt Disney Company (MCD), Hewlett-Packard Company (HPC). Из информации

о торговых сделках можно почерпнуть следующие данные3 (табл.1):

Таблица 1 – Расчетные данные

Ковариация ({ }ij )

DIS

3

DIS

0.0521

MCD

0.0240

HPC

-0.0327

Ожидаемая

доходность ( i )

Волатильность ( i )

0.0883

0.2284

Источник данных: www.finance.yahoo.com, www.wsj.com, www.reuters.com

MCD

HPC

0.0240

-0.0327

0.0379

-0.0221

-0.0221

0.0845

0.2696

0.0731

0.1947

0.2908

Построим оптимальный портфель для различных периодов владения, а

именно, T1 0.5 года, T2 1 год, T4 10 лет. Для каждого из них надо

рассчитать безрисковую ставку доходности, например, можно использовать

приводимые в «The Wall Street Journal» котировки казначейских векселей с

соответствующими сроками исполнения, в то время как данные о доходности,

представленные там же, не подходят для данной модели. Это исчисленные по

методу

простых

(а

не

сложных)

процентов

показатели

доходности,

базирующиеся на данных о дисконте при продаже казначейских векселей.

Поэтому необходимо найти годовую ставку дохода по казначейским векселям

при непрерывном начислении по методу сложных процентов: r1 0.0213 ,

r2 0.0244 , r3 0.0425 .

Определим состав портфеля инвестора при условии, что стартовый

капитал x 100 000 у.е., а размер потерь не превышает C 1000 у.е. с

вероятностью 95%, т.е. p 0.05 . Проведя расчеты в системе Mathematica, на

основе этих данных можно получить следующие результаты (табл. 2):

Таблица 2 – Оптимальная структура портфеля при использовании

различных методик

0

T1 0.5

T2 1

T3 10

VaR 0.9463

CaR 0.8515

VaR 0.9630

CaR 0.6949

VaR 0.9928

CaR -8.5628

1

2

3

-0.0078

-0.0217

-0.0058

-0.0483

-0.0017

-2.3260

0.0493

0.1364

0.0345

0.2851

0.0074

9.9712

0.0121

0.0336

0.0082

0.0682

0.0014

1.9177

Ожидаемая

Ожидаемый

стоимость (у.е.)

доход

101 709

3.4%

102 848

5.7%

103 361

3.4%

110 069

10.1%

155 546

4.5%

14

894%

9.4286610

Очевидно, что недостатком использования методики VaR является

слишком большая доля безрискового актива в портфеле, что существенно

снижает его будущую стоимость. Следовательно, можно сделать вывод о

предпочтительности использования CaR-методики, особенно при долгосрочном

инвестировании.

Заключение

Методология VaR позволяет интегрировать стоимостные, вероятностные

и временные характеристики риска, что выгодно отличает еѐ от традиционных

мер риска (например, стандартного отклонения доходности, коэффициента

вариации и т.д.). С еѐ помощью можно оценить риск различных сегментов

рынка и определить наиболее рисковые позиции, например, посредством

гибкости формирования портфеля. Эта концепция наиболее полезна на

ликвидных рынках с большим объемом операций и может использоваться для

предоставления информации и установления ограничений на торговлю.

Для применения методик, основанных на концепции VaR необходимо

знать текущую рыночную стоимость финансового инструмента, волатильность,

предполагаемый инвестиционный горизонт и необходимый доверительный

уровень. Само значение VaR опирается на накопленную базу фактических

данных, и его можно посчитать только для рисков, измеряемых количественно.

Поскольку для каждого компонента портфеля необходимо иметь большой

массив данных, хотя для финансовых инструментов, с которыми проводятся

небольшие объемы операций на рынке, тяжело собрать необходимую

информацию или постоянно отслеживать их рыночную стоимость. Трудности

также связаны с тем, что покрытие инвестиционной позиции в ухудшающихся

рыночных

условиях

может

повлечь

дополнительные

потери,

не

предусмотренные VaR.

Библиографический список

1.

Markowitz H. Portfolio Selection // Journal of Finance. 1952. Vol.7.

№1. P. 77–91.

2.

Sharpe W., Capital Asset Prices: A Theory of Market Equilibrium under

Conditions of Risk // Journal of Finance. 1964. P. 425–442.

3.

Lintner J. The valuation of risk assets and the selection of risky

investments in stock portfolios and capital budgets // Review of Economics and

Statistics. 1965. 47 (1). P. 13–37.

4.

Tobin J. Liquidity Preference as Behavior Towards Risk // The Review

of Economic Studies. 1958. Vol. 25. No. 2. P. 65–86.

5.

Bachelier L. The Random Character of Stock Market Prices / L.

Bachelier. Cambridge : MIT Press, 1964. 510 p.

6.

Samuelson P.A. Lifetime Portfolio Selection by Dynamic Stochastic

Programming // Review of Economics and Statistics. 1969. Vol. 51. № 3. P. 239–

246.

7.

Black F., Scholes M. The Pricing of Options and Corporate Liabilities //

Journal of Political Economy. 1973. Vol. 81. P. 637–654.

8.

Oksendal B.K. Stochastic differential equations: an introduction with

applications / B.K. Oksendal. 6th ed. Springer-Verlag Berlin Heidelberg, 2003. 363 p.