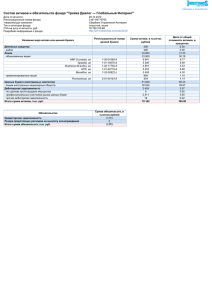

Основные положения Учетной политики ОАО МГТС для целей

реклама