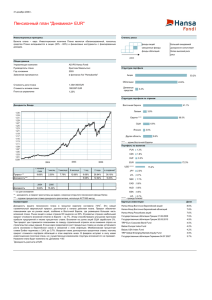

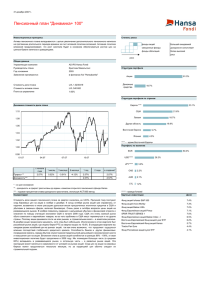

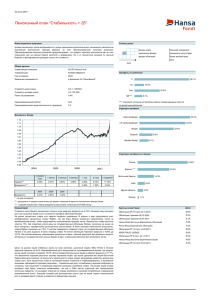

Инвестиционный план Ханса пенсий "Динамика"

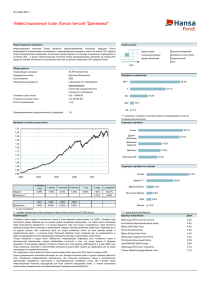

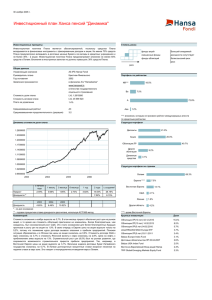

реклама

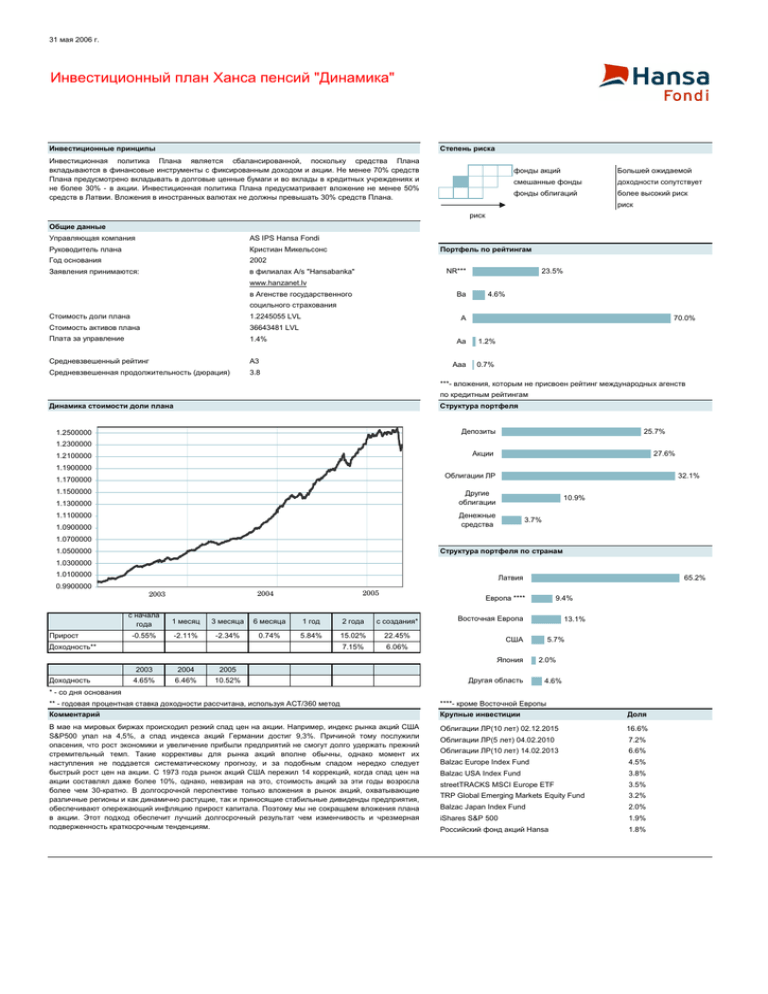

31 мая 2006 г. Инвестиционный план Ханса пенсий "Динамика" Инвестиционные принципы Степень риска Инвестиционная политика Плана является сбалансированной, поскольку средства Плана вкладываются в финансовые инструменты с фиксированным доходом и акции. Не менее 70% средств Плана предусмотрено вкладывать в долговые ценные бумаги и во вклады в кредитных учреждениях и не более 30% - в акции. Инвестиционная политика Плана предусматривает вложение не менее 50% средств в Латвии. Вложения в иностранных валютах не должны превышать 30% средств Плана. фонды акций Большей ожидаемой смешанные фонды доходности сопутствует фонды облигаций более высокий риск риск риск Общие данные Управляющая компания AS IPS Hansa Fondi Руководитель плана Кристиан Микельсонс Год основания 2002 Заявления принимаются: в филиалах A/s "Hansabanka" Портфель по рейтингам NR*** 23.5% www.hanzanet.lv в Агенстве государственного Ba 4.6% социльного страхования Стоимость доли плана 1.2245055 LVL Стоимость активов плана 36643481 LVL Плата за управление 1.4% Средневзвешенный рейтинг A3 Средневзвешенная продолжительность (дюрация) 3.8 A 70.0% Aa 1.2% Aaa 0.7% ***- вложения, которым не присвоен рейтинг международных агенств по кредитным рейтингам Динамика стоимости доли плана Структура портфеля Депозиты 1.2500000 25.7% 1.2300000 Акции 1.2100000 1.1900000 27.6% Облигации ЛР 1.1700000 1.1500000 32.1% Другие облигации 1.1300000 10.9% Денежные средства 1.1100000 1.0900000 3.7% 1.0700000 1.0500000 Структура портфеля по странам 1.0300000 1.0100000 0.9900000 Прирост 2005 2004 2003 1 месяц 3 месяца 6 месяца 1 год 2 года с создания* -0.55% -2.11% -2.34% 0.74% 5.84% 15.02% 22.45% 7.15% 6.06% Восточная Европа 2004 2005 4.65% 6.46% 10.52% 13.1% 5.7% США Япония 2003 9.4% Европа **** с начала года Доходность** Доходность 65.2% Латвия Другая область 2.0% 4.6% * - cо дня основания ** - годовая процентная ставка доходности рассчитана, используя АСТ/360 метод ****- кроме Восточной Европы Комментарий Крупные инвестиции Доля В мае на мировых биржах происходил резкий спад цен на акции. Например, индекс рынка акций США S&P500 упал на 4,5%, а спад индекса акций Германии достиг 9,3%. Причиной тому послужили опасения, что рост экономики и увеличение прибыли предприятий не смогут долго удержать прежний стремительный темп. Такие коррективы для рынка акций вполне обычны, однако момент их наступления не поддается систематическому прогнозу, и за подобным спадом нередко следует быстрый рост цен на акции. С 1973 года рынок акций США пережил 14 коррекций, когда спад цен на акции составлял даже более 10%, однако, невзирая на это, стоимость акций за эти годы возросла более чем 30-кратно. В долгосрочной перспективе только вложения в рынок акций, охватывающие различные регионы и как динамично растущие, так и приносящие стабильные дивиденды предприятия, обеспечивают опережающий инфляцию прирост капитала. Поэтому мы не сокращаем вложения плана в акции. Этот подход обеспечит лучший долгосрочный результат чем изменчивость и чрезмерная подверженность краткосрочным тенденциям. Облигации ЛР(10 лет) 02.12.2015 16.6% Облигации ЛР(5 лет) 04.02.2010 7.2% Облигации ЛР(10 лет) 14.02.2013 6.6% Balzac Europe Index Fund 4.5% Balzac USA Index Fund 3.8% streetTRACKS MSCI Europe ETF 3.5% TRP Global Emerging Markets Equity Fund 3.2% Balzac Japan Index Fund 2.0% iShares S&P 500 1.9% Российский фонд акций Hansa 1.8%