составляет 50%, а степень загруженности пред го ассортимента хлебобулочных изделий. По

реклама

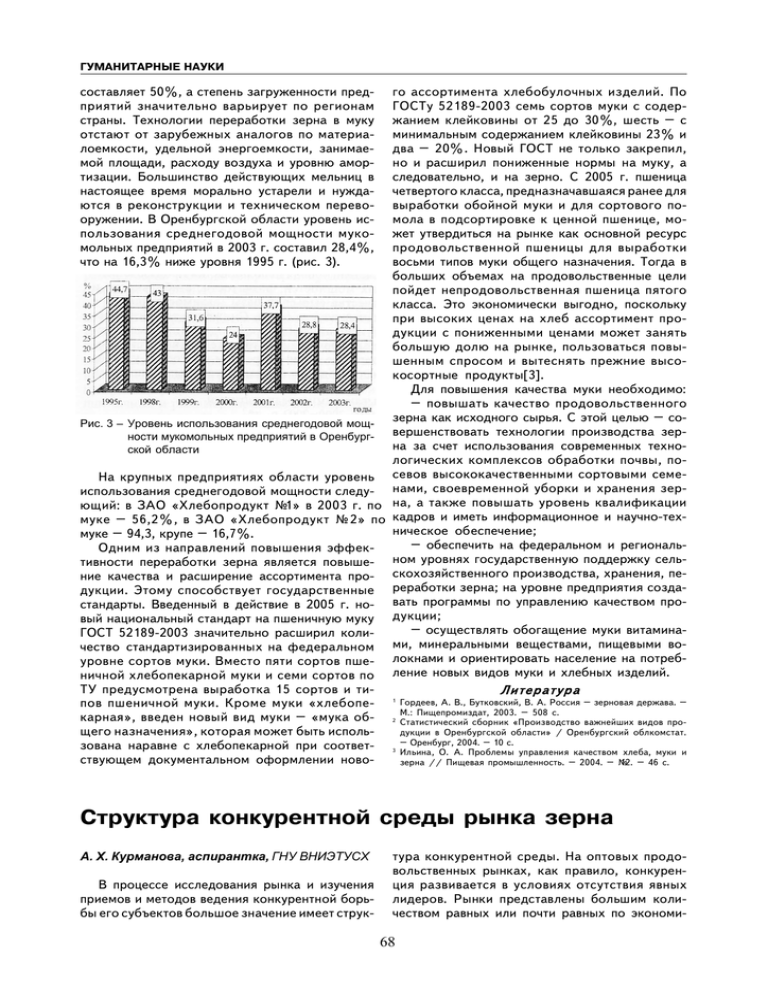

ГУМАНИТАРНЫЕ НАУКИ го ассортимента хлебобулочных изделий. По ГОСТу 521892003 семь сортов муки с содер жанием клейковины от 25 до 30%, шесть – с минимальным содержанием клейковины 23% и два – 20%. Новый ГОСТ не только закрепил, но и расширил пониженные нормы на муку, а следовательно, и на зерно. С 2005 г. пшеница четвертого класса, предназначавшаяся ранее для выработки обойной муки и для сортового по мола в подсортировке к ценной пшенице, мо жет утвердиться на рынке как основной ресурс продовольственной пшеницы для выработки восьми типов муки общего назначения. Тогда в больших объемах на продовольственные цели пойдет непродовольственная пшеница пятого класса. Это экономически выгодно, поскольку при высоких ценах на хлеб ассортимент про дукции с пониженными ценами может занять большую долю на рынке, пользоваться повы шенным спросом и вытеснять прежние высо косортные продукты[3]. Для повышения качества муки необходимо: – повышать качество продовольственного зерна как исходного сырья. С этой целью – со Рис. 3 – Уровень использования среднегодовой мощвершенствовать технологии производства зер ности мукомольных предприятий в Оренбургна за счет использования современных техно ской области логических комплексов обработки почвы, по На крупных предприятиях области уровень севов высококачественными сортовыми семе использования среднегодовой мощности следу нами, своевременной уборки и хранения зер ющий: в ЗАО «Хлебопродукт №1» в 2003 г. по на, а также повышать уровень квалификации муке – 56,2%, в ЗАО «Хлебопродукт № 2» по кадров и иметь информационное и научнотех ническое обеспечение; муке – 94,3, крупе – 16,7%. – обеспечить на федеральном и региональ Одним из направлений повышения эффек тивности переработки зерна является повыше ном уровнях государственную поддержку сель ние качества и расширение ассортимента про скохозяйственного производства, хранения, пе дукции. Этому способствует государственные реработки зерна; на уровне предприятия созда стандарты. Введенный в действие в 2005 г. но вать программы по управлению качеством про вый национальный стандарт на пшеничную муку дукции; – осуществлять обогащение муки витамина ГОСТ 521892003 значительно расширил коли чество стандартизированных на федеральном ми, минеральными веществами, пищевыми во уровне сортов муки. Вместо пяти сортов пше локнами и ориентировать население на потреб ничной хлебопекарной муки и семи сортов по ление новых видов муки и хлебных изделий. ТУ предусмотрена выработка 15 сортов и ти Литература пов пшеничной муки. Кроме муки «хлебопе 1 Гордеев, А. В., Бутковский, В. А. Россия – зерновая держава. – Пищепромиздат, 2003. – 508 с. карная», введен новый вид муки – «мука об 2 М.: Статистический сборник «Производство важнейших видов про дукции в Оренбургской области» / Оренбургский облкомстат. щего назначения», которая может быть исполь Оренбург, 2004. – 10 с. зована наравне с хлебопекарной при соответ 3 – Ильина, О. А. Проблемы управления качеством хлеба, муки и ствующем документальном оформлении ново зерна // Пищевая промышленность. – 2004. – № 12. – 46 с. составляет 50%, а степень загруженности пред приятий значительно варьирует по регионам страны. Технологии переработки зерна в муку отстают от зарубежных аналогов по материа лоемкости, удельной энергоемкости, занимае мой площади, расходу воздуха и уровню амор тизации. Большинство действующих мельниц в настоящее время морально устарели и нужда ются в реконструкции и техническом перево оружении. В Оренбургской области уровень ис пользования среднегодовой мощности муко мольных предприятий в 2003 г. составил 28,4%, что на 16,3% ниже уровня 1995 г. (рис. 3). Структура конкурентной среды рынка зерна А. Х. Курманова, аспирантка, ГНУ ВНИЭТУСХ В процессе исследования рынка и изучения приемов и методов ведения конкурентной борь бы его субъектов большое значение имеет струк тура конкурентной среды. На оптовых продо вольственных рынках, как правило, конкурен ция развивается в условиях отсутствия явных лидеров. Рынки представлены большим коли чеством равных или почти равных по экономи 68 ческому потенциалу предприятий. Такое поло жение складывается и на рынке зерна. Определение границ рынка является необ ходимым условием корректности последующих аналитических процедур. Для проведения ана лиза выбран рынок зерна восточной зоны Орен бургской области. Расчеты коэффициентов сви детельствуют о высокой концентрации рынка, где присутствует множество небольших продав цов схожего товарного ассортимента, среди ко торых выделяются более крупные. Одним из инструментов анализа конкурент ной среды рынка является построение конку рентной карты. Она позволяет выявить занима емые рыночные позиции предприятия относи тельно своих конкурентов, определить соотно шение сил на рынке и наметить рекомендации по выбору основных стратегий развития кон курентных преимуществ и повышения конку рентоспособности продукции. Для построения конкурентной карты исполь зована методика Г. Азоева и А. Челенкова, ос нованная на анализе рыночных долей конкурен тов. Фактическая рыночная доля субъекта от ражает наиболее важные результаты конкурент ной борьбы – степень его доминирования на рынке. Ее величина может рассчитываться по объемам продаж в натуральном выражении, а также по стоимостным показателям (расчет рыночной доли, взвешенной по цене), где ис комая величина определяется по выручке от реализации продукции. В связи с изменчивостью конъюнктурной ситуации на рынке при построении конкурент ной карты необходимо учитывать тенденцию изменения рыночной доли (темп прироста) и связанное с ней изменение конкурентной по зиции предприятия. Распределение рыночных долей позволяет выделить ряд стандартных позиций на рынке: лидер на рынке – с максимальными значения ми рыночных долей; аутсайдер – занимающий самые скромные позиции; промежуточные группы (сильная и слабая конкурентная пози ция). Для оценки степени изменения конкурент ной позиции по величине роста его рыночной доли выделены типовые состояния субъектов: улучшение, быстрое улучшение, ухудшение и быстрое ухудшение конкурентной позиции. Для определения границ групп аутсайдеров, предприятий со слабой, сильной конкурентной позицией и лидеров рынка рассчитано макси мальное (Dmax = 6,94), минимальное значение (Dmin = 0,00) рыночной доли среди предприя тий и среднеарифметическое значение рыноч ной доли (Dm = 1,52) для предприятий, находя щихся на анализируемом рынке. По результа там расчетов, совокупность предприятий рас сматриваемого рынка поделена на два секто ра, для которых значение рыночных долей боль ше и меньше среднего значения. Количество предприятий с сильными позициями N1 = 25, слабыми позициями N2 = 41. Значение средних рыночных долей по каждой группе Dm' = 3,05 и Dm'' = 0,64. Процесс разделения на группы по темпам прироста рыночной доли аналоги чен предыдущему. В результате Тmах = 6,68, Tmin = 0,96, Td = 0,20, Td' = 1,11, Td" = 0,12. Конкурентная карта рынка зерна восточной зоны Оренбургской области представлена в виде матрицы, в которой по столбцам расположены предприятия в зависимости от занимаемой ими рыночной доли (D), а по строкам – в зависи мости от темпов прироста рыночной доли (Td). Согласно рассчитанным для каждого предпри ятия рыночным долям и темпам прироста ры ночной доли выделены 16 типовых позиций, каждой из которой соответствуют значения Di и Ti (табл. 1). На рынке зерна восточной зоны Оренбург ской области в 2003 г. лидерами были 10 сельс кохозяйственных предприятий (рыночная доля более 3,1%): ЗАО «Комсомольское» (6,94), ООО «Медь Пром Агро» (5,34), ЗАО «Юбилейное» (4,85), ЗАО «Майский» (4,77), ЗАО «Обильное» (4,47), ЗАО «Степное» (3,63), СПК «Теренсай ский» (3,53), ГОНО ОПХ «Советская Россия» (3,51), ЗАО «Аниховское» (3,47), ЗАО «Восточ ное» (3,17%). На фоне увеличения объемов поставок товар ного зерна в 2003 г., в сравнении с предыдущим периодом, произошло изменение рыночных по зиций отдельных предприятий. Так, например, доля рынка ЗАО «Обильное» Адамовского рай она в 2002 г. составляла 5,36%, а в 2003 г. – 4,47%. Напротив, позиции ООО «Медь Пром Агро» Гайского района существенно улучшились – доля рынка возросла с 2,28% в 2002 г. до 5,34% в 2003 г. Сильные конкурентные позиции на рынке зерна имеют 15 предприятий (рыночная доля более 1,5%): ЗАО «Шильдинское» (2,8), СПК «Кульминский» (2,75), СХА (колхоз) «Тобольс кий» (2,55), ЗАО «Брацлавское» (2,42), СПК кз «Уральский» (2,26), СПК СХА (колхоз) «Озер ный» (2,22); ЗАО племзавод «Спутник» (2,2), ООО «МельникВосток» (2,05), СПК кз «Рас свет» и СПК «Родник» (1,96), СПК «Будамшин ский» (1,9), СПК кз «Зауральный» (1,88), СПК «Новорский» (1,86), СПК «Новооренбургский» (1,69), СПК колхоз «Приморский» (1,55%). Анализ деятельности зернопроизводящих хозяйств Оренбургской области позволяет сде лать вывод о том, что более крупные из них об ладают существенными преимуществами. Они способны формировать технологически обосно ванную структуру производственных фондов, свободно маневрировать имеющимися матери 69 ГУМАНИТАРНЫЕ НАУКИ 1. Конкурентная карта рынка зерна восточной зоны Оренбургской области альнотехническими ресурсами, применять про грессивные технологии, рационально исполь зовать современную дорогостоящую технику, обеспечивать высокий уровень товарности про изводства, продавать продукцию без привлече ния посреднических структур, своевременно реагировать на изменение ситуации на зерно вом рынке. Группы предприятий со слабыми рыночны ми позициями образуют хозяйства с умеренным и слабым потенциалом конкурентоспособнос ти. Доля рынка предприятийаутсайдеров варь ирует от 0,01 до 0,54%. Рыночная доля предпри ятий со слабой конкурентной позицией не пре вышает 1,48%. Отсутствие долгосрочного кре дитования и собственных средств у данной группы сельскохозяйственных предприятий снижает технический и технологический уров ни сельскохозяйственного производства. Низ кий уровень информированности хозяйствую щих субъектов не позволяет гибко управлять организационными и производственными структурами и оперативно принимать управлен ческие решения в соответствии с конъюнкту рой рынка. В зависимости от занимаемой позиции орга низации на рынке зерна могут применяться раз личные стратегии развития конкурентных пре имуществ и повышения конкурентоспособнос ти продукции. Выбор стратегий необходимо производить на основе оценки конкурентной среды, анализа сильных и слабых сторон своей производственнохозяйственной, сбытовой де ятельности, а также деятельности основных кон курентов. Основными стратегиями создания и развития конкурентных преимуществ в зерно вом производстве являются: повышение каче ства, снижение себестоимости продукции, ори ентация на потребности рынка, внедрение ин новационных ресурсосберегающих технологий, дифференциация продукции (возделывание оп ределенных сортов зерновых культур). Главная задача данных стратегий – обеспечить опреде ленные рыночные (конкурентные) преимуще ства своим товарам перед товарамиконкурен тами. Лидеры рынка имеют, как правило, извест ную репутацию и доказанную практикой стра тегию ведения конкуренции. Главная задача поиска конкурентных преимуществ в основном сводится к тому, каким образом данная орга низация будет сохранять и улучшать имеющие ся конкурентные позиции. Для этого необхо дима проработка ряда таких вопросов, как: до статочно ли ресурсов у предприятиялидера для продолжения инноваций, направленных на сни жение себестоимости, дифференциацию про дукции, совершенствование каналов ее сбыта. Формирование возможных конкурентных преимуществ аутсайдеров рынка в первую оче 70 редь должно быть ориентировано на возвраще ние бизнеса в нормальное состояние. С этой целью возможны следующие направления по иска конкурентных преимуществ: – снижение издержек и всемерная экономия через усиление контроля за используемыми ресурсами; – радикальная реорганизация предприятия аутсайдера, которая может базироваться на ре визии внутренней среды для изыскания возмож ных резервов улучшения положения, а также на слиянии с другой организацией. Предприятиям с сильной и слабой конкурент ной позицией необходима проработка вопро сов, направленных на определение реальных шансов повысить свою позицию на рынке пу тем применения различных конкурентных стра тегий. Быстрое реагирование на потребности рынка, внедрение инновационных технологий при производстве зерна, повышение произво дительности труда и уровня квалификации про изводственного, технического, коммерческого персонала, низкая себестоимость продукции, высокое качество производимой продукции создают потенциальные условия для развития преимуществ и укрепления конкурентных по зиций субъектов рынка. Литература 1 2 3 4 Азоев, Г. Л., Челенков, А. П. Конкурентные преимущества фир мы. – М.: ОАО «Типография «Новости», 2000. – 256 с. Баранчеев, В., Клейменов, К. Маркетинговые цепочки ценно стей и конкурентное преимущество компании // Маркетинг. – 2001. – № 4 (59). – С.23–31. Данные годовых отчетов сельскохозяйственных предприятий восточной зоны Оренбургской области за 2001–2003 гг. Реализация продукции растениеводства в 2003 году: стат. сборник / Оренбургский облкомстат. – Оренбург, 2004. – С.5–34. Лизинговые услуги – государственная поддержка материально3технической базы сельского хозяйства Т. Ю. Соколова, аспирантка, Оренбургский ГАУ Проблема обновления основных фондов и развития материальнотехнической базы стоит перед большинством российских предприятий. Однако часто компании не обладают достаточ ным объемом собственных средств. В резуль тате необходимо развитие новых финансовых инструментов реального инвестирования, в ча стности, лизинга. Для сельского товаропроизводителя лизинг одновременно решает две важнейшие пробле мы: приобретение техники и ее финансирова ние. Агролизинг – это передача машин и обору дования потребителям с отсрочкой платежа. По существу, агролизинг представляет собой пере дачу потребителю техники в долговременную аренду с оплатой ее стоимости по частям в те чение двух и более лет. Пользователь (аренда тор) выплачивает владельцу машин (лизингода телю) определенный процент за кредит, выпол няет нормативную прибыль, а также стоимость оказанных услуг[1]. Все больше перерабатывающих предприятий начинают вкладывать средства в развитие сель скохозяйственного производства. Но в то же время серьезно беспокоит продолжающееся снижение производственного потенциала сель ского хозяйства. Прежде всего необходимо осуществить тех ническое перевооружение сельскохозяйствен ных предприятий всех форм собственности. Ничего нового предложить нельзя. В нынеш них условиях, когда у сельхозтоваропроизводи телей нет свободных денежных средств, это можно сделать только с помощью лизинговой продажи сельскохозяйственной техники. Цель одна – увеличить объемы кредитования сельс кого хозяйства по лизингу. Минимальная по требность в них в 2005 г. – 26 млрд. руб. В эту сумму вошли платежи только за три типа тех ники на продажу: зерноуборочные, кормоубо рочные комбайны и тракторы. Если ежегодно заменять не 10–12% от наличия техники, как того требуют нормативы, а всего 4%, то для та кой минимальной замены и потребуются 26 млрд. руб. На эту сумму, по нынешним ценам, сельхозтоваропроизводители смогли бы приоб рести по лизингу всего 6 тыс. зерноуборочных комбайнов, 11 тыс. тракторов и 1 тыс. кормо уборочных комбайнов[2]. С 1990 г. технические параметры выпускае мых в России сельскохозяйственных машин остаются неизменными, а цены на них непре рывно растут. Ряд лет машиннотракторный парк катастрофически сокращается (табл. 1)[4]. Из таблицы видно, что за 1985–2003 гг. парк тракторов и основных сельхозмашин в хозяй ствах систематически уменьшался, и ситуация превращалась в национальное бедствие. Если численность тракторов и зерноуборочных ком 71