Новые условия совершения маржинальных/необеспеченных

реклама

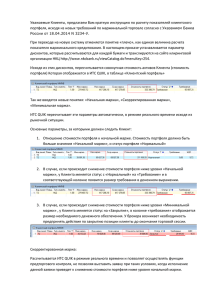

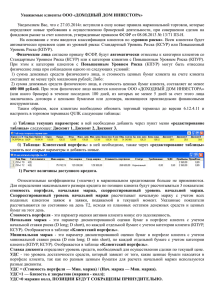

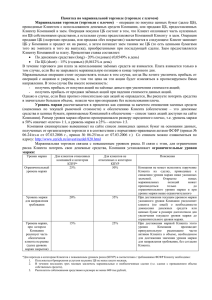

Новые условия совершения маржинальных/необеспеченных сделок (непокрытых сделок). В соответствии с требованиями приказа ФСФР №13-71/пз-н от 08.08.2013г. «О Единых требованиях к правилам осуществления брокерской деятельности при совершении отдельных сделок за счет клиентов». С 27. 03. 2014 года изменяются условия совершения маржинальных/необеспеченных сделок. Порядок расчета. С целью контроля рисков, возникающих при совершении непокрытых сделок, Брокер осуществляет расчет стоимости портфеля клиента и расчет показателей риска по каждому портфелю клиента. В качестве абсолютных показателей риска используются размер начальной маржи и размер минимальной маржи. Размер начальной маржи величина рассчитываемая Брокером в отношении каждого Портфеля исходя из стоимости каждой ликвидной ценной бумаги по цене последней сделки и начальной ставки риска. Размер минимальной маржи величина рассчитываемая Брокером в отношении каждого Портфеля исходя из стоимости каждой ликвидной ценной бумаги по цене последней сделки и минимальной ставки риска. Стоимость портфеля (величина обеспечения) – это стоимость плановых позиций в портфеле клиента по денежным средствам и по ценным бумагам, входящим в Список ликвидных ценных бумаг, определенная по ценам спроса и предложения. Расчет показателей стоимости портфеля, размера начальной маржи, размера минимальной маржи, осуществляется Брокером в режиме он-лайн по всей совокупности клиентских счетов. Данные показатели предоставляются клиентам через торговый терминал ИТС QUIK версии не ниже 6.11.0. Определение ставок риска Базовые ставки риска назначаются Национальным клиринговым центром (НКЦ) для каждой ценной бумаги; Ставки в QUIK: «Торговля»-«ЦК»-«Параметры рыночных рисков» (ставки 1 уровня) Начальные и минимальные ставки риска назначаются Брокером для каждой категорий клиентов, исходя из базовых ставок риска (НКЦ) по формулам, приведенным в приказе 13-71/пз-н. Ставки в QUIK : «Лимиты»-«Клиентский портфель» (правой кнопкой мыши) Таблица «Купить/Продать» Ставки риска понижения и повышения цены могут отличаться для одной и той же бумаги. Выставление заявок в QUIK. Открытие Клиентом новых позиций возможно только в случае, если Стоимость его портфеля выше размера начальной маржи. При снижении Стоимости портфеля ниже размера начальной маржи, Брокер удерживает позиции Клиента, но не позволяет открывать новых позиций, увеличивающих его риск, т.е. позиций ведущих к увеличению размера начальной маржи. Также, при снижении стоимости портфеля ниже размера начальной маржи, Брокер направляет Клиенту Уведомление (margincall), показывающее состояние его счета и возможные последствия при неблагоприятном движении рынка. В качестве одного из возможных последствий может быть принудительное закрытие его позиций при снижении стоимости портфеля ниже размера минимальной маржи. При снижении стоимости портфеля ниже размера минимальной маржи, Брокер в обязательном порядке принудительно закрывает все или часть позиций Клиента до восстановления стоимости портфеля до размера не ниже начальной маржи. При выставлении заявки в QUIK происходит расчет скорректированного размера начальной маржи с учётом предполагаемого исполнения вашей заявки. Если стоимость портфеля выше скорректированной начальной маржи, заявка выставляется. Начальная, минимальная и скорректированная маржа указаны в соответствующих полях таблицы «Клиентский портфель». Эти поля нужно добавить в таблицу (Редактировать таблицу). Чтобы посмотреть сумму свободных средств: «Лимиты» → «Клиентский портфель»: Поле «НаПокупкуНеМаржин». Чтобы посмотреть, сколько ЦБ можно купить/продать по цене последней сделки: «Лимиты» → «Клиентский портфель» → Таб. «Купить/ Продать»: Поля «Покупка», «Продажа». Следующие поля таблицы «Клиентский портфель» становятся неактуальными и их можно убрать из таблицы: Ур.маржи, На покупку, На продажу, ДостТекЛим Список ликвидных ценных бумаг Список ликвидных ценных бумаг, принимаемых брокером в качестве обеспечения непокрытой позиции по денежным средствам и по непокрытым позициям в ЦБ, с соответствующими ставками риска публикуется на сайте Брокера. Категории клиентов по уровням риска. Клиенты с целью контроля рисков делятся на три категории: Клиенты стандартного уровня риска (КСУР), Клиенты повышенного уровня риска (КПУР), И клиенты особого уровня риска (КОУР).(только для юридических лиц) По умолчанию клиент относится брокером к категории клиентов со стандартным уровнем риска. Клиент-физическое лицо может быть отнесён Брокером к категории клиентов с повышенным уровнем риска на основании заявления при соблюдении одного из следующих условий: 1) Стоимость активов клиента составляет не менее 3 000 000 (трех миллионов) рублей по состоянию на день предшествующий дню, с которого это лицо считается отнесенным к категории КПУР; либо 2) Стоимость активов клиента составляет не менее 600 000 (шестисот тысяч) рублей по состоянию на день предшествующий дню, с которого это лицо считается отнесенным к категории КПУР. При этом Клиент является клиентом брокера (брокеров) в течение последних 180 дней, предшествующих дню принятия указанного решения, из которых не менее пяти дней за счет этого лица брокером (брокерами) заключались договоры с ценными бумагами или договоры, являющиеся производными финансовыми инструментами. Дополнительную информацию об условиях обслуживания вы можете получить, обратившись в клиентский отдел компании или к персональному менеджеру. Адрес: 115054, Россия, Москва, Павелецкая площадь д. 2 стр. 2, этаж 22 Тел/факс: +7 (495) 727-00-77 Email: info@c-g-i.ru