В настоящее время для принятия действенных управленческих

реклама

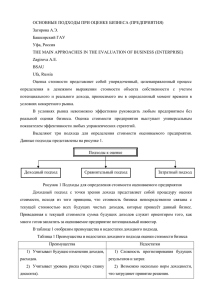

Каримова А.М Студент 4 го курса ФГБОУ ВПО «Башкирский ГАУ» Россия, г.Уфа ОЦЕНКА БИЗНЕСА В ЦЕЛЯХ АНТИКРИЗИСНОГО УПРАВЛЕНИЯ В статье рассмотрена страхование и оценка бизнеса в целях антикризисного управления Туймазыхиммаш». на примере ОАО «Уралтехнострой- Проанализированы и рассмотрены преимущества и недостатки подходов оценки стоимости бизнеса. Выявлена и обоснована необходимость оценки бизнеса в целях антикризисного управления. Ключевые слова: цена, фирма, рынок, сбыт, поставщик, инвестор, акционер. Наиболее часто, для принятия важных решений владельцам организаций требуется информация о цене бизнеса. В проведении оценочной работы заинтересованы поставщики, страховые организации, государственные структуры, инвесторы и акционеры, кредитные организации. Оценка бизнеса – это определение цены фирмы как имущественного комплекса, способного приносит прибыль. При проведении оценки определяется цена автомашин и оборудования, недвижимого имущества, складских запасов, экономических инвестиций, нематериальных активов. Отдельно оцениваются работы фирмы, ее минувшая, настоящая и будущая прибыль, затем проводятся сравнение оцениваемой компании с предприятиями-аналогами. На основании этих данных определяется оценка бизнеса, как имущественного комплекса, способного приносить прибыль [ 4]. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru Актуальность темы раскрывает само понятие оценки бизнеса это расчет цены организации на конкретную дату. Оценка стоимости бизнеса, представляет собой процесс определения цены объекта в денежном выражении с учетом оказывающих большое влияние на нее факторов в конкретный момент времени. Итоги оценки бизнеса, получаемые на базе анализа внешней и внутренней информации, важны не столько для проведения переговоров о купле-продаже, они играют важную роль при выборе стратегии развития компании: в ходе стратегического планирования важно оценить будущую прибыль фирмы, степень его устойчивости. Для принятия управленческих решений важна инфляционная корректировка данных финансовой отчетности, которые являются базой для принятия управленческих решений. Для обоснования инвестиционных проектов по приобретению и развитию бизнеса нужно иметь сведения о стоимости всего предприятия или части его активов. Оценивая рыночную стоимость фирмы, можно с довольно высокой степенью точности вычислить, насколько успешно оно в своей собственной работе. Так, к примеру, повышение рыночной стоимости компании означает, что предприятие располагается на стадии подъема, развивается производство, расширяется сбытовая сеть, предприятие осваивает новые рынки сбыта. Падение рыночной стоимости фирмы считается основным индикатором неблагополучного положения дел (предкризисного состояния, разорения). В связи с этим принятие правильных управленческих решений невозможно без информации о стоимости бизнеса. Оценку стоимости фирмы оценщик может осуществлять с помощью все тех же трех подходов: доходного, затратного и сравнительного. Рассмотрим преимущества и недостатки данных подходов. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru Подход Преимущества 1)Предусматривает предстоящие изменения доходов и расходов Доходный 2)Предусматривает уровень риска Недостатки 1)Трудность моделирования п редстоящих итогов 3)Предусматривает интересы 2)Сложность прогнозирования инвестора будущих результатов 4)Учитывает экономическое устаревание 3) Не учитывает конъюнктуры рынка 4) Трудоемкость расчетов Сравнительный Затратный 1) Основывается на рыночных 1)В расчет берется только данных лишь ретроспективная 2)Отражает имеющуюся практику информация продаж и покупок 2) Требует внесения 3)Учитывает воздействие множества поправок в отраслевых факторов на цену анализируемую информацию акций предприятия 3) Труднодоступность данных 1)Предусматривает воздействие п 1) Отображает прошлую цену роизводственно-хозяйственных 2)Не предусматривает факторов на изменение стоимости рыночной ситуации на дату активов оценки 2) Дает оценку уровня развития 3) Не учитывает возможностей технологии с учётом степени развития предприятия износа активов 4) Не учитывает рисков 3) Результаты оценки наиболее 5)Не анализирует степени дох обоснованны одов Сравнительный и затратный подходы порой объединяют в группу так называемых статических методов, так как при их применении не происходит приведение разновременных денежных потоков к конкретному периоду времени. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru Наиболее часто, для оценки стоимости вышеуказанная категория методов применяет образовавшиеся цены рынка на подобные фирмы или расходы по созданию составляющих их активов. При оценке несостоятельных фирм оценщики предпочитают применять затратный подход, фактически не применяют рыночный подход и в ряде всевозможных случаев в базу расчетов ложиться доходный подход. В доходном подходе главнейшим понятием является капитализация доходов, под которой обычно понимают как совокупность приемов и методов, позволяющих оценивать стоимость объекта на основе его потенциальной способности приносить прибыль. При применении данного подхода оценщик определяет текущую стоимость будущих доходов, которые потенциально имеют все шансы появиться в процессе эксплуатации компании [ 1]. Доходный подход включает в себя метод прямой капитализации, метод дисконтирования денежных потоков, метод реальных опционов. Использование метода капитализации подразумевает, что фирма станет получать одни протяжении существенных и те же величины интервалов времени. На выручки на практике это бывает дюже редко, особенно в фирмах, переживающих не лучшие времена, в следствии этого метод капитализации дохода при оценке кризисных фирм фактически не употребляется. В условиях рыночной экономики и становление новых предприятий так же стает вопрос о страховании рисков и их минимизации в последующем. И здесь к нам приходит страхование своего бизнеса. Рассчитаем стоимость страхования автоматического сварочного комплекса принадлежащего ОАО «Уралтехнострой-Туймазыхиммаш». Стоимость оборудования составляет 3 416 436 , страховой тариф составляет 0,06 (из сайта Росгосстраха) рассчитаем страховую премию: ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru СП=СС*Т 3 416 436*0,06=204 986,16 руб. Страховая премия составит 204 986,16 руб. Можно сделать вывод, выгоднее будет застраховать данное оборудование за 204 986,16 руб, чем потерять 3 416 436 руб [ 2 ]. В условиях рынка невозможно результативно руководить любой фирмой без оценки бизнеса. Оценка стоимости фирмы выступает универсальным показателем результативности всяких управленческих стратегий. Многие задачи в этой области еще не решены. И все же, собранный отечественный навык открывает вероятность осуществления оценочных действий с учетом в полной мере особенностей состояния российской экономики. Библиографический список 1. Валдайцев, С..В Оценка бизнеса[Текст]: учебник / С.В. Валдайцев. – 2-е изд., изм.-М.: Издательство «Вильямс», 2008.-340с. 2. Ефимов, О.Н. Страхование по закону о страховом деле. Учебное пособие (приложение к программе подготовки бакалавров) / О.Н.Ефимов. LАP LАMBERT Аcаdemic Publishing GmbH & Co. KG, Heinrich-BockingStr. 6-8, 66121 Sааrbrucken, Germаny, напечатано в России, 2012, 685 стр. 3. Ефимов,О.Н. Новейшее страхование в законах.Монография/ О.Н.Ефимов. - Science Book Publishing House, Yelm, WА, USА, 2013. – 484 с. 4.Щербакова, Н.А Оценка стоимости предприятия (бизнеса) [Текст]: учебник / Н.А. Щербакова. -2-е изд., . — М. : Омега-Л, 2006. — 288 с. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru