О проблеме соотношения административной ответственности в

реклама

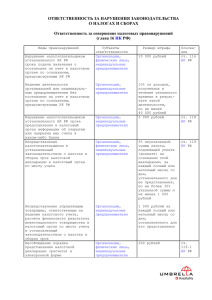

О проблеме соотношения административной ответственности в сфере налогов и сборов и налоговой ответственности Фатьянов А.А., профессор кафедры "Государственно-правовые дисциплины" Финансового университета при Правительстве Российской Федерации, академик РАЕН, доктор юридических наук, профессор В отечественной теории права достаточно давно и однозначно сложилась классификация юридической ответственности, среди которой говоря об ответственности карательного характера, практически все авторы выделяют уголовную и административную. В целях упорядочения привлечения к данным видам юридической ответственности разработаны достаточно подробные нормативные процессуальные системы, сформирован комплекс принципов и теоретических воззрений. В связи с указанным выглядело довольно странным появление в связи с принятием части первой Налогового кодекса Российской Федерации обособленной системы налоговой ответственности и установления отдельного процессуального порядка привлечения к ней. Цель данного небольшого исследования состоит в уяснении, насколько обоснована с теоретической точки зрения данная позиция законодателя. Вся совокупность норм, связанных с налоговыми правонарушениями и порядком привлечению к данному виду юридической ответственности, сконцентрирована в разделе VI части первой Налогового кодекса Российской Федерации1. Начнем с определения понятия "налоговое правонарушение". В соответствии со ст. 106 НК РФ "налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое настоящим Кодексом установлена ответственность". 1 СЗ РФ, 1998. № 31. Ст. 3824. 2 В понятии "административное правонарушение", определенном ст. 2.1 КоАП РФ, единственным отличием от вышеприведенной дефиниции является отсутствие указания на нарушение норм специального законодательства и перечисление специальных субъектов, т. к. административная ответственность возникает за нарушение весьма существенного по объему числа нормативных правовых актов, среди которых определенное место занимают акты публичной администрации. Однако не все так просто. Статья 1 НК РФ довольно широко определяет понятие "законодательство о налогах и сборах", устанавливая, что под ним следует понимать "законы и другие нормативные правовые акты", то есть собственно НК РФ, федеральные законы о налогах и сборах, соответствующее законодательство субъектов Российской Федерации, а также нормативные правовые акты муниципальных образований. Можно ли полагать указанные различия столь существенными, чтобы обособлять правонарушения в отдельный, так сказать, класс со специфическим регулированием? Полагаю, что этого недостаточно хотя бы на том основании, что можно привести множество примеров, когда административная ответственность наступает непосредственно за нарушение законодательных норм. Обратимся теперь к существу объективной стороны некоторых правонарушений. Статья 116 НК РФ устанавливает юридическую санкцию в виде штрафа в размере 10 тысяч рублей за следующее деяние: "Нарушение налогоплательщиком установленного настоящим Кодексом срока подачи заявления о постановке на учет в налоговом органе по основаниям, предусмотренным настоящим Кодексом". В КоАП РФ предусмотрена практически идентичная норма (ст. 15.3): "Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе", предусматривающая административную санкцию в виде предупреждения или наложения административного штрафа в размере от пятисот до одной тысячи рублей. 3 Основная разница заключается в определении субъекта правонарушения: за налоговое правонарушение несет ответственность налогоплательщик, которым в соответствии со ст. 19 НК РФ признается организация и физическое лицо, "на которых в соответствии с настоящим Кодексом" возложена обязанность уплачивать налоги; за административное правонарушение несет ответственность должностное лицо, развернутое определение которого приведено в примечании к ст. 2.4 КоАП РФ. Среди прочих лиц там поименованы руководители организаций в разных вариациях. Казалось бы, различение найдено: в одном случае это сама организация (юридическое лицо), в другом – должностное лицо (в том числе руководитель). Но различение это искусственное, приводящее порой к казусным ситуациям. Например, так называемая "компания одного лица", где единственный учредитель (акционер) и руководитель исполнительного органа совпадают в одном лице. В случае одновременного применения санкций, установленных ст. 116 НК РФ и ст. 15.3 КоАП РФ такой гражданин фактически будет наказан дважды. Здесь, конечно, можно возразить, указав, что юридическое лицо обособлено от своего учредителя и у данного физического лица "раздвоенный статус". Но кошелек у этого гражданина один и он будет платить из него дважды. Практически идентичными по смыслу можно признать и положения ст. 118 НК РФ и ст. 15.4 КоАП РФ. Речь идет о нарушении установленного срока представления в налоговый орган информации об открытии или закрытии счета в банке. Различие в том, что, в НК идет речь только о банках, а в КоАП – о банках и иных кредитных организациях. Однако это в рамках рассматриваемого вопроса можно признать частностью. Как полагает автор, приведенных примеров (а их перечень можно продолжить) вполне достаточно, чтобы сформулировать принципиальное доктринальное суждение: правовая природа налоговых правонарушений является административной, а целый ряд определенных законодателем их составов совпадает с аналогичными составами административных правонаруше- 4 ний до степени смешения. Более того, в ряде случаев не исключается ситуация, при которой одно и тоже лицо понесет двойное наказание за фактически одно и то же деяние, хотя и НК РФ, и КоАП РФ декларируют исключение повторности привлечения к ответственности. Теперь о главном. Наличие двух параллельно действующих, нормативно обособленных, но постоянно пересекающихся систем юридической ответственности усложняет как само законодательное регулирование, так и правоприменительную практику. Например, в одном случае лицо подлежит ответственности только за нарушение срока представления сведений об открытии счета в банке, в другом – в банке или иной кредитной организации. И так далее. Такая игра в нюансы подвластна для понимания только искушенным специалистам, но не широкому слою предпринимателей, которые неизбежно запутаются в этих юридических дебрях. Но и специалистам не все здесь понятно. В законодательстве об административных правонарушениях основным актом, фиксирующим факт и описывающим событие административного правонарушения, является протокол об административном правонарушении. Применительно к налоговому правонарушению "основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившего в силу". Что это за решение? Как следует, в частности, из Определения Высшего Арбитражного Суда Российской Федерации от 29.09.2008 № 10802/08 по делу № А40-31243/07-139-1641 им может быть акт выездной налоговой проверки. Но ведь это не процессуальный акт. Впрочем, если исходить из положений п. 4 ст. 108 НК РФ, согласно которым и допускается возможность двойной юридической ответственности, на должностное лицо организации может быть составлен протокол об административном правонарушении должностным лицом налогового органа и тем же налоговым органом данный субъект может быть привлечен к административной ответственности. 1 База правовой информации Консультант плюс. 2011. 5 Отсюда следует, что один и тот же налоговый орган и, в сущности, за одни и те же деяния вынужден применять две процессуальные системы привлечения к юридической ответственности. Как представляется автору, это обременительно и для самого налогового органа. Что же послужило причиной возникновения такого дуализма? Как полагает автор. первоначально это было связано с запоздалой разработкой и принятием нового КоАП РФ. КоАП РСФСР в силу иных доктринальных основ формирования его норм был не в состоянии решать новые задачи, стоящие перед институтом административной ответственности, и законодатель принял решение включить рассматриваемый комплекс норм в текст части первой НК РФ, которая был введена в действие с 01.01.1999 г. Примерно такая же ситуация возникла и в связи с принятием таможенного кодекса Российской Федерации 1993 г. 1, где были даже довольно подробно определены правила административного разбирательства по делам о нарушении таможенных правил, но в связи с принятием КоАП РФ 2002 г. регулирование данных отношений осуществлялось по общим административно-процессуальным правилам и в Таможенный кодекс Российской Федерации 2003 г.2 положения, связанные с привлечением к административной ответственности за таможенные правонарушения уже включены не были. Какие выводы следуют из вышеизложенного? На данный момент времени в законодательстве образованы две почти не различимые между собой системы санкций за деяния, имеющие одинаковую правовую природу, которые применяются одновременно одним и тем же федеральным органом исполнительной власти. Такое положение создает дуализм не только в практическом правоприменении, но и "размывает" доктрину, подвигая искусственно искать основания для обособления налоговой ответственности от административной, хотя они, в сущности, отсутствуют. Эти научные усилия целесообразно было 1 2 Ведомости СНД и ВС РФ. 1993. № 1. Ст. 1224. СЗ РФ. 2003. № 22. Ст. 2066. 6 направить в более позитивное и рациональное русло, то есть на совершенствование системы административной ответственности в области налогов и сборов. Применение единых подходов к формулированию материальноправовых и процессуально-правовых норм, по мнению автора, не только упорядочит эти отношения, но и позволит в большей мере реализовать в данной сфере общественных отношений важнейший общеправовой принцип – принцип законности, одной из граней которого является концентрация совокупности санкций единой правовой природы в крупном кодифицированном акте, применение общих подходов к дифференциации санкций в зависимости от тяжести содеянного, формирование общей теории таких отношений, общего категориального аппарата и т.п.