показатели эффективности

реклама

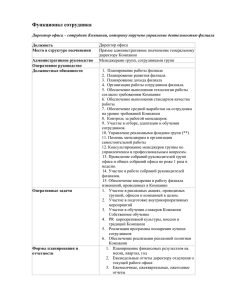

Управление филиальной сетью коммерческого банка: показатели эффективности Management branch network of commercial banks: performance indicators Тян Нина Сергеевна - к.э.н., ст. преподаватель каф. «Банковское дело» Новосибирский Государственный Университет Экономики и Управления Tyan Nina - Ph.D., Art. Lecturer Department "Banking" Novosibirsk State University of Economics and Management Аннотация В данной статье анализируются основные направления деятельности филиальной сети банка. Определение факторов и параметров, влияющих на эффективное управление ею, позволяет понимать сущность необходимых изменений в управлении системы и предлагать наиболее эффективные методы ее совершенствования. Abstract This article analyzes the main activities of the bank's branch network. Identification of factors and parameters affecting its effective management, allows you to understand the nature of necessary changes in management systems and offer the most effective ways to improve it. Качественное и количественное расширение филиальной сети в последние годы является одним из приоритетов развития российских банков. Однако на протяжении последних трех лет в банковской сфере страны наблюдается тенденция сокращения количества не только банков, но и количества их филиалов1, причинами которой возможно послужили либо последствия экономического кризиса, либо неэффективное управление ими в условиях изменяющегося рынка банковских услуг. Такие факторы, как конкуренция между розничными банками, 1 Согласно данным Бюллетеня банковской статистики (www/cbr.ru) развитие электронной коммерции и внедрение IT-технологий влияют на себестоимость новых банковских продуктов и услуг. Оптимизация затрат и повышение эффективности управления филиалами являются ключевыми задачами для банков. В условиях роста экономики развернутая сеть филиалов является неоспоримым преимуществом в конкурентной борьбе за долю рынка и одним из основных источников прибыли. Но в условиях нестабильной экономики, при отсутствии надлежащего управления и контроля может не только замедлить рост, но и принести убытки. Актуальность темы вытекает из необходимости повышения эффективности управлении филиальной сетью и оптимизации ее структуры с учетом региональных особенностей и потребностей клиентов. Критерии эффективного управления филиальных сетей банков в настоящее время находятся в центре внимания ведущих российских экономистов, занимающихся проблемами развития коммерческих банков. Оптимизация движения потоков кредитно-финансовых ресурсов позволит провести сокращение излишней и неэффективной численности персонала, а также позволит принимать оперативные управленческие решения по всем аспектам финансово-экономической и кредитной деятельности банка и его филиалов. Система совершенствования деятельности филиальной сети основана на процессе увеличения прибыли при минимизации затрат. Оптимизация филиальной сети рассматривается в форме укрупнения филиала банка в целях совершенствования работы расчетной системы, внедрения современных технологий и средств автоматизации, повышения эффективности управления активами и пассивами, а также персоналом, применяя политику сокращения административно-управленческого персонала. Оптимизация расходов на содержание филиальной сети (внедрение стандартов обслуживания, изменение режима работы филиала и т.д.) проводится с учетом экономических и социальных факторов, включая оценку показателей плотности и численности населения в регионе, количества клиентов и их потребностей в получении отдельных банковских продуктов и услуг. Важным условием, обеспечивающим устойчивое и эффективное функционирование филиальной сети банка, является соответствующая современным условиям система его управления: стратегия/концепция, планирование, управление процессами, анализ, регулирование и контроль. Выделим схематично основные блоки эффективной системы функционирования филиальной сети и представим их на рис. 1. Блок 1. Концепция филиальной сети Блок 7. Управление кадрами Блок 2. Планир-ие, анализ, регулир-ие, контроль Блок 6. Управление финансами Блок 5. Ценообразование Блок 3. Система продвижения банковских услуг на региональном рынке Блок 4. Управление кредитным/депозитным портфелем Рис. 1 – Блоки эффективной стратегии функционирования филиальной сети Следует назвать особенности деятельности филиала банка: 1) в балансе филиала отсутствуют собственные средства; 2) вся прибыль, полученная филиалом, переводится в головной офис; 3) деятельность филиала базируется на привлеченных и заемных средствах, участвующих в качестве источника для активных операций; 4) планирование активных операций филиалом осуществляется на основе установленных головным офисом лимитах. Филиалам предоставляется возможность использования собственной методики контроля над соблюдением установленных лимитов. Размеры лимитов кредитования для каждого кредитного продукта каждый филиал определяет в зависимости от количественных и качественных параметров кредитного портфеля и от параметров привлеченного капитала. Важной группой при оценке эффективности деятельности филиала являются финансовые показатели: - выполнение филиалом плана финансового результата; - непревышение сметы фонда оплаты труда; - выполнение плана по размеру кредитного и депозитного портфеля; - доходность продукта; - доходность филиала. Поскольку деятельность региональных филиалов направлена в основном на привлечение средств с последующей передачей в головной офис, основными показателями оценки их деятельности являются не показатели прибыли и капитала, а объемные показатели привлеченных средств и их структуры. Эффективность деятельности может оцениваться на основе расчета показателей: доля работающих активов, доля кредитных вложений в структуре работающих активов, доля срочных привлеченных средств, коэффициент развития клиентской базы, коэффициент мгновенной ликвидности, коэффициент кредитного риска, доля комиссионных доходов в операционном доходе филиала, коэффициент структурной прибыли, процентная маржа, спрэд. Важнейшими показателями измерения доходности деятельности филиала банка являются: – спрэд по собственным вложениям филиала: Ксп = (Дпроц – Двнутрпроц)/ (Араб – Авнутрраб) – Рпроц / Об, где Двнутрпроц – процентные доходы по внутрисистемным операциям; Авнутрраб – внутрисистемные работающие активы филиала; – процентная маржа: Кпм = (Д1проц – Р1проц ) / Араб. – данный коэффициент характеризует степень рентабельности активных операций. Поскольку не все активы приносят филиалу банка доход, то для выявления реального уровня рентабельности при расчете данного коэффициента корректируется знаменатель: вся сумма активов уменьшается на сумму активов, не приносящих доход. Тем самым определяется размер прибыли на 1 денежную единицу доходных активов. Вышеназванный коэффициент используется в основном для целей внутреннего банковского контроля. С его помощью можно оценить вклад отдельных подразделений банка в формировании банковской прибыли. О востребованности услуг филиала банка свидетельствуют следующие показатели: динамика объемов продаж в расчете на одного менеджера по продажам в зависимости от вида продукта в филиале; рост показателя эффективности продаж в торговых сетях; рост объемов продаж нецелевых кредитов, карт; положительная динамика количества клиентов в год. Оценка доходности банковских продуктов основана на анализе себестоимости и финансового планирования. Определяется себестоимость банковских продуктов на базе традиционной методики распределения расходов. В качестве абсолютных показателей доходности банковских продуктов предлагается использовать различные виды доходов: доход, чистый процентный доход, чистый доход. В качестве относительных показателей доходности банковских продуктов используются две группы показателей: коэффициенты, отражающие степень отдачи от реализации ресурсных (процентных) продуктов, и коэффициенты, характеризующие эффективность произведенных затрат по безресурсным (комиссионным) продуктам. Используется система группировки расходов банка в разрезе его структурных подразделений. Все прослеживаемые расходы разносятся простым механическим путем по центрам финансовой структуры, все непрослеживаемые общебанковские расходы относят на специальный центр под названием «Банк». Управление доходностью в разрезе отдельных банковских продуктов предполагает использование целого ряда экономических методов: - применение способов оценки доходности банковских продуктов, - финансовое планирование доходов, расходов и прибыли филиала банка по продуктам, - расчет, анализ и контроль себестоимости в разрезе конкретных продуктов. Анализ себестоимости является одним из основных инструментов в системе управления доходностью банка, который позволяет изучить тенденции изменения уровня себестоимости, установить отклонение фактических затрат от бюджетных показателей и их причины, выявить резервы снижения себестоимости и, следовательно, находить резервы для повышения доходности банковской деятельности. Анализ доходов и расходов дает возможность оценить эффективность работы филиала с количественной и качественной стороны. На основе полученной информации принимаются решения об изменениях направлений активных и пассивных операций, которые будут способствовать не только максимизации прибыли, но и лучшей защите филиала банка от риска за счет повышения доли ее стабильных источников. Рассмотрим следующие уравнения: 1) СД = СР (прибыль равна 0) 2) СД = РА* %РА + ДПр 3) СР = РО+РП = П*%П + РП Из определения процентной маржи безубыточное состояние можно выра- зить: 4) %РА = %П + МПМ, процент размещения работающих активов больше процента привлечения ресурсов на величину минимальной процентной маржи. Следовательно, филиал не имеет убытков, когда выполняется условие: РА* (%П + МПМ) + ДПр = П*%П+РП, следовательно МПМ= (П*%П+РП-ДПр) / РА - %П Если предполагается получение прибыли, то необходимая процентная маржа (НПМ) может быть рассчитана по формуле: НПМ =(П*%П+РП-ДПр+Прибыль)/РА -%П Ставка размещения ресурсов в работающие активы может быть рассчитана по формуле: Минимальная ставка размещения - (%РАmin)=%П+МПМ Необходимая ставка размещения - (%РАнеобх)=%П+НПМ, где: СД - совокупные доходы филиала; СР – совокупные расходы филиала банка; РА - работающие активы; %РА – ставка размещения работающих активов; ДПр – прочие доходы; П – пассивы; %П –ставка стоимости ресурса; РО – условно-переменные расходы; РП – условно- постоянные расходы; ПМ – процентная маржа; МПМ - минимальная процентная маржа. Таким образом, при сохранении стоимости ресурсов и структуры баланса банка на прежнем уровне, для получения прибыли в сумме Х рублей, филиалу банка достаточно кредитовать своих клиентов по ставке Y % годовых. Аналогично, зная рыночную ставку размещения и затраты, связанные с функционированием филиала, можно определить максимально возможную стоимость привлечения ресурса не предполагающую отрицательный финансовый результат. На основании расчета реальной цены ресурса и достаточ- ной маржи определяется необходимая средняя процентная ставка по банковским операциям. Ее дифференциация зависит от срока размещения ресурса, кредитоспособности клиента, вида кредита, качества залога и гарантий. Эффективное управление филиальной сетью банка предполагает изучение прибыли и затрат каждого филиала и факторов, влияющих на них. Это позволит руководству решить вопрос совершенствования процесса ценообразования, выбора адекватного метода управления филиалами, планирование деятельности новых региональных филиалов и/или закрытие старых. Для определения чистой прибыли и факторов, ее определяющих представим формулу: Прибыль до Операци Чистая уплаты онные прибыль налогов доходы Активы Чистая прибыль Rcк Прибыль Операци Активы Акцио до онные нерный уплаты доходы капитал налогов Дадим факторам изменения чистой прибыли условные обозначения: ЧП Rcк Эн Эз Эа Эр , Эн – эффективность управления налогами; Эз – эффективность управления затратами; Эа – эффективность управления активами; Эр – эффективность управления ресурсами. Далее производится факторный анализ чистой прибыли. 1) Определение влияния эффективности управления налогами: ЧП (Эн) Эн Ак1 Эз0 Эа0 Эр0 2) Определение влияния эффективности управления затратами: ЧП (Эз ) Эз Ак1 Эн1 Эа0 Эр0 3) Определение влияние эффективности управления активами: ЧП (Эа ) Эа Ак1 Эн1 Эз1 Эр 0 4) Определение влияние эффективности управления ресурсами: ЧП (Эр ) Эр Ак1 Эн1 Эз1 Эа1 Таким образом, определение факторов и степени ее влияния на прибыль филиала, позволяет понимать сущность необходимых изменений в управлении системы и предлагать наиболее эффективные методы ее совершенствования. Литература: 1. Жуков Е.Ф. Деньги. Кредит. Банки. М.: Юнити, 2010. 783 с. 2. Коробов Ю.И. Банковская конкуренция на современном этапе // Банковское дело. 2010. №11. С.13-16. 3. Обзор банковского сектора Российской Федерации (www.cbr.ru). 5. Пронина А.М., Стрих А.Н. Стратегические перспективы развития рынка банковских услуг в России на фоне финансового кризиса // Банковское дело. 2010. №1. С. 61-65. 6. Ракша А.Д. Конкуренция в банковской сфере // Банковское дело. 2010. №11. С.25-27. 7. Тавасиев А.М. Банковское дело: управление кредитной организацией. М.: Дашков и К, 2009. 640 с.