Информационная система инвестора для оценки и анализа

реклама

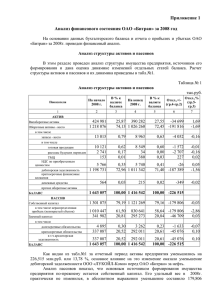

ИНФОРМАЦИОННАЯ СИСТЕМА ИНВЕСТОРА ДЛЯ ОЦЕНКИ И АНАЛИЗА ЭКОНОМИЧЕСКОГО ПОТЕНЦИАЛА ПРЕДПРИЯТИЯ НА ОСНОВЕ ДАННЫХ БУХГАЛТЕРСКОГО УЧЕТА Важдаев А.Н. Юргинский технологический институт Томского политехнического университета (Юрга) Под экономическим потенциалом предприятия обычно понимают его возможности в сфере экономики или способность предприятия достигать поставленные цели, используя имеющиеся в наличии материальные, трудовые, финансовые и другие виды ресурсов. В составе экономического потенциала предприятия принято выделять финансовый и имущественный потенциал. Первый представляет собой совокупность средств предприятия, находящихся под его контролем, второй же есть характеристика финансового положения и финансовых возможностей предприятия. Имущественный потенциал характеризуется в первую очередь размером, составом и состоянием активов, которыми владеет и распоряжается предприятие для достижения своих целей. При анализе имущественного потенциала рассматриваются не предметновещностные или функциональные характеристики, а его оценка в денежной форме (финансовая оценка), представленная в активе баланса. Величина имущественного потенциала зависит от действия ряда факторов, а его динамика определяется прежде всего достигаемыми предприятием финансовыми результатами. Финансовый потенциал предприятия также связан с достигнутыми им финансовыми результатами. Кроме того, он описывается в активных и пассивных статьях баланса и соотношениями между ними. Значения финансового потенциала связаны с составом и структурой привлекаемых источников финансирования и характером их использования, а его анализ может проводиться с позиций как краткосрочной, так и долгосрочной перспективы. В первом случае рассматриваются такие показа- тели, как ликвидность и платежеспособность, во втором – финансовая устойчивость. Финансовый и имущественный потенциалы тесно взаимосвязаны. Так, более рациональная структура имущества может привести к улучшению финансового положения предприятия, и наоборот, а их взаимосвязи (и смысл методики анализа) может быть представлена схемой (рисунок 1). начало периода конец периода ЭП0 ЭП1 ФР ИП0 ФП0 ИП1 ФП1 Рисунок 1 – Взаимосвязь финансового и имущественного потенциалов Необходимо дать пояснения некоторых обозначений рисунка: ЭП 0 и ЭП1 – экономический потенциал организации на начало и конец периода соответственно, ИП 0 и ИП1 – имущественный потенциал организации на начало и конец периода соответственно, ФП0 и ФП1 – финансовый потенциал организации на начало и конец периода соответственно, ФР - финансовые результаты за отчетный период. 1.1 Основы анализа имущественного потенциала Анализ имущественного потенциала начинается с общей оценки имущества предприятия по данным актива баланса. В активе балансa отражаются, с одной стороны, производственный потенциал, который обеспечивает возможность осуществления основной (производственной или коммерческой) деятельности предприятия, а с другой - активы, создающие условия для инвестиционной и финансовой деятельности. Баланс позволяет проследить изменения имущества, выделить в его составе оборотные и внеоборотные активы, изучить динамику структуры имущества, т. е. соотношения отдельных групп имущества и статей внутри этих групп. Анализ дает возможность установить размер абсолютного и относительного прироста (уменьшения) всего имущества предприятия и отдельных его видов. Прирост (уменьшение) актива в общем случае может рассматриваться как показатель расширения (сужения) деятельности предприятия. Анализ обычно строится в следующей логической последовательности: - расчет и интерпретация общих показателей, характеризующих имущество предприятия в целом (суммы хозяйственных средств, находящихся на балансе предприятия, темпов роста совокупных активов и т.д.); - расчет и анализ частных показателей, позволяющих детально изучить состояние, движение и причины изменения в разрезе каждого вида имущества предприятия (в рамках этого этапа можно выделить такие направления, как анализ состояния основных средств и иных внеоборотных активов, анализ состояния запасов и затрат, анализ состояния расчетов с дебиторами, анализ движения денежных средств). В процессе оценки имущественного потенциала применяются как обобщающие показатели, так и частные, касающиеся отдельных его составляющих (наибольший удельный вес в этой группе занимают, как правило, показатели, характеризующие основные средства предприятия). 1.2 Основные принципы анализа деятельности предприятия Существует множество рекомендаций методического характера, которым рекомендуется следовать при проведении анализа. Ниже приведены основные принципы, применяемые при анализе предприятия: - принцип осторожности, в соответствии с которым «результаты любых аналитических процедур следует рассматривать как субъективные оценки, которые не могут служить неоспоримым аргументом для принятия управленческого решения»; - требование наличия «четкой программы анализа, предшествующей его проведению, включая проработку и однозначную идентификацию целей, желаемых результатов и доступных ресурсов»; - принцип построения схемы анализа от общего к частному, с выделением наиболее существенных моментов и отбрасывания несущественных; - принцип тщательного анализа отклонений от нормативных или плановых значений показателей, даже, в том случае, если они имеют позитивный характер; - требование тщательного выбора используемых аналитических методик и обоснованности применения определенной совокупности критериев и показателей; - принцип соответствия сложности привлекаемого аппарата целям исследования, в соответствии с которым «выбор математического аппарата должен основываться на идее целесообразности и оправданности, поскольку сама по себе сложность аппарата вовсе не гарантирует получение более качественных оценок и выводов»; - требование отказа от безоговорочного стремления к точности оценок: «наибольшую ценность представляет выявление тенденций и закономерностей, а не получение каких-то мифически «точных» оценок, которые чаще всего таковыми не могут быть в принципе». 1.3 Основные показатели оценки экономического потенциала Доля активной части основных средств. Данный коэффициент показывает, какую часть основных средств предприятия составляют активы, непосредственно задействованные в производственно-технологическом процессе. Он рассчитывается по формуле: d te SА S ОС ,(1) где SA - стоимость активной части основных средств, SОС – стоимость основных средств. Коэффициент износа. Коэффициент характеризует долю стоимости основных средств, списанную на затраты в предшествующих периодах, в первоначальной (восстановительной) стоимости. Он рассчитывается по формуле: k de A S осн , (2) где А – накопленная амортизация, Sосн – первоначальная (восстановительная) стоимость основных средств. Показатель величины собственных оборотных средств. Данный показатель характеризует часть собственного капитала предприятия, служащую источником покрытия его текущих активов. Значение этого показателя зависит от структуры как активов, так и источников средств предприятия. С ростом объемов производственной деятельности показатель, как правило, увеличивается, причем основным источником его увеличения выступает прибыль. Показатель величины собственных оборотных средств рассчитывается по следующей формуле: WC CA CL , (3) где СА - оборотные активы, CL - краткосрочные пассивы (обязательства). Коэффициент текущей ликвидности. Коэффициент характеризует общую ликвидность предприятия, выражая меру обеспечения текущих обязательств предприятия его текущими активами. Другими словами, он показывает, сколько денежных единиц оборотных средств (текущих активов) приходится на одну денежную единицу краткосрочных пассивов (текущих обязательств). Здесь и в приводимых ниже формулах под краткосрочными пассивами понимаются все статьи раздела баланса «Краткосрочные обязательства» без подразделения на наиболее срочные и краткосрочные обязательства. Формула расчета коэффициента такова: k тл ТА КДО , (4) где kтл – коэффициент текущей ликвидности, ТА – стоимость всех текущих оборотных активов, КДО – краткосрочные долговые обязательства. Коэффициент абсолютной ликвидности (платежеспособности). Данный коэффициент является наиболее жестким критерием ликвидности предприятия. Он показывает, какую часть краткосрочной задолженности предприятие может погасить незамедлительно за счет имеющихся денежных средств: k ла ДС КДО , (5) где kла – коэффициент абсолютной ликвидности, ДС – денежные средства предприятия, КДО – краткосрочные долговые обязательства (пассивы) предприятия. Коэффициент обеспеченности текущей деятельности собственными оборотными средствами. Коэффициент обеспеченности текущей деятельности собственными оборотными средствами показывает, какая часть оборотных активов финансируется за счет собственных средств предприятия. Он рассчитывается следующим образом: kW C ОбСсоб ОА , (6) где kWC – коэффициент обеспеченности текущей деятельности собственными оборотными средствами, ОбСсоб – собственные оборотные средства, ОА – оборотные активы. Коэффициент маневренности собственного капитала. Представляет собой показатель, характеризующий мобильность собственных источников средств с финансовой точки зрения. Данный коэффициент показывает, какая часть собственного капитала используется для финансирования текущей деятельности предприятия, а какая часть капитализирована: kW C ОбСсоб СК , (7) где kWC – коэффициент маневренности собственного капитала, ОбСсоб – собственные оборотные средства, СК – собственный капитал. Индекс постоянного актива. Индекс находится в функциональной зависимости от коэффициента маневренности собственного капитала. Он показывает долю собственного капитала, вложенного во внеоборотные активы: k ПА ВА СК , (8) где kПА – индекс постоянного актива, ВА – внеоборотные активы предприятия, СК – собственный капитал предприятия. Коэффициент маневренности собственных оборотных средств. Данный показатель характеризует долю собственных оборотных средств, находящихся в наиболее ликвидной, то есть в денежной форме. Коэффициент рассчитывается по формуле: МК ДС ОбСсоб , (9) где МК – коэффициент маневренности собственных оборотных средств, ДС – денежные средства предприятия, ОбСсоб - собственные оборотные средства предприятия. Коэффициент финансовой зависимости капитализированных источников. Данный коэффициент находится по формуле: kdtc ДДО СК ДДО , (10) где kdtc – коэффициент финансовой зависимости капитализированных источников, ДДО – долгосрочные долговые обязательства, СК – собственный капитал. Коэффициент финансовой независимости капитализированных источников. Данный коэффициент находится по формуле: kdtc СК СК ДДО , (11) где kdtc - коэффициент финансовой независимости капитализированных источников. 1.4 Описание входной и выходной информации Спроектированная информационная система для расчета вышеописанных показателей анализирует входную информацию, преобразуя ее в исходящую, которую инвестор (внутренний или внешний по отношению к предприятию) анализирует. Таким образом, назначение данного программного продукта и заключается в преобразовании с помощью заданных алгоритмов обработки входной информации в выходную. Входной информацией для описываемой информационной системы является: - сведения о предприятии (наименование, ИНН, основной вид деятельности, информация о руководителе и главном бухгалтере, юридический адрес); - информация об основных средствах предприятия (наименование, первоначальная стоимость, дата приобретения, срок полезного использования, группа основных средств, амортизационная группа); - информация об оборотных средствах предприятия (наименование, отчетный период, сумма); - информация о краткосрочных пассивах предприятия (наименование, отчетный период, сумма); - информация о внеоборотных активах (наименование, отчетный период, сумма); - сведения о накопленной амортизации основных средств (сумма накопленной амортизации по каждому элементу основных средств). Документами-основаниями для ввода данных в программу является Бухгалтерский баланс (Форма 1) и Отчет о прибылях и убытках (Форма 2). Выходной информацией являются коэффициенты оценки экономического потенциала предприятия, которые были описаны выше. Данные коэффициенты объединены в один обобщающий отчет, который затем окончательно анализируется инвестором. 1.5 Описание информационной системы Для разработки автоматизированной информационной системы оценки и анализа экономического потенциала предприятия была выбрана среда 1С. 1С: Предприятие представляет собой систему прикладных решений, построенных по единым принципам и на единой технологической платформе. В системе 1С сочетается стандартизация решений и учет индивидуальных потребностей. За счет своей универсальности система 1С может быть использована для автоматизации самых разных участков экономической деятельности предприятия. Основной особенностью системы 1С является ее конфигурируемость. Собственно система 1С представляет собой совокупность механизмов, предназначенных для манипулирования различными типами объектов предмет- ной области. Конкретный набор объектов, структуры информационных массивов, алгоритмы обработки информации определяет конкретная конфигурация. Концепция настраиваемости системы обусловливает необходимость наличия встроенного языка. Синтаксис встроенного языка 1С вполне отвечает стандартам высокоуровневых языков Язык 1С является предметно-ориентированным. Он поддерживает специализированные типы данных предметной области, определяемые конфигурацией системы. Работа с этими типами данных в языке организована с использованием объектной техники. Язык ориентирован на пользователей различной квалификации. В частности, его отличает мягкая типизация данных (обеспечивающая быстрое написание программных модулей) и жесткий контроль синтаксических конструкций, уменьшающий вероятность ошибок. Так как система сочетает в себе визуальные и языковые средства конфигурирования, использование встроенного языка в системе имеет событийно-зависимую ориентацию, то есть языковые модули используются в конкретных местах для обработки отдельных алгоритмов, настраиваемых в процессе конфигурации.