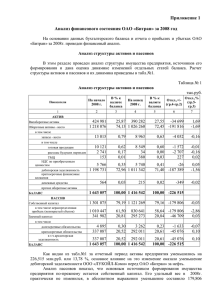

СОДЕРЖАНИЕ ТЕОРЕТИЧЕСКАЯ ЧАСТЬ ................................................................................................................... 2 ВВЕДЕНИЕ.............................................................................................................................................. 2 Общая оценка деловой активности организации ..................................................................................... 3 1.1. Финансовая устойчивость организации ......................................................................................... 3 1.2. Платежеспособность ООО "КАСПИКО"....................................................................................... 4 1.3. Рентабельность деятельности ......................................................................................................... 5 1.4. Показатели деловой активности (оборачиваемости) .................................................................... 6 Расчет и анализ финансового цикла .......................................................................................................... 7 Бухгалтерский баланс ......................................................................................................................... 7 Отчет о финансовых результатах ...................................................................................................... 7 ПРАКТИЧЕСКАЯ ЧАСТЬ ......................................................................................................................... 8 2.1 Анализ имущественного положения и источников финансирования предприятия. .................. 8 Таблица 1 ................................................................................................................................................. 8 Таблица 2 ................................................................................................................................................. 9 Таблица 3 ...............................................................................................................................................10 Таблица 4 ...............................................................................................................................................11 Таблица 5 ...............................................................................................................................................11 Таблица 6 ...............................................................................................................................................12 Таблица 7 ...............................................................................................................................................13 Таблица 8 ...............................................................................................................................................15 Таблица 9 ...............................................................................................................................................16 Таблица 10 .............................................................................................................................................17 Таблица 11 .............................................................................................................................................18 Таблица 12 .............................................................................................................................................19 Таблица 13 .............................................................................................................................................21 Таблица 14 .............................................................................................................................................21 Таблица 15 .............................................................................................................................................23 1 ТЕОРЕТИЧЕСКАЯ ЧАСТЬ ВВЕДЕНИЕ Деловая активность — это показатель динамики хозяйственной или социальной деятельности участника экономики: компании, отрасли, региона или всей страны в целом. Высокая деловая активность означает, что бизнес растёт: заключает сделки, увеличивает прибыль и активы, участвует в отраслевых событиях. Низкая указывает на застой или регресс: сокращаются или прекращаются коммерческие операции, падают показатели и доходы, уменьшается или останавливается участие в социальных и экономических процессах. Оценка деловой активности помогает определить, что у компании идёт хорошо, а где есть проблемы. Информация также нужна, чтобы правильно управлять компанией, делать бизнес более конкурентоспособным и добиваться поставленных целей. Цель курсовой работы – дать общую оценку деловой активности организации и сделать расчет и анализ финансового цикла. 2 Общая оценка деловой активности организации 1.1. Финансовая устойчивость организации Отраслевые показатели, 2022 г. Показатели Коэффициент автономии ООО "КАСПИКО", 2022 г. Существенно хуже среднего Среднеотраслевое значение Существенно лучше среднего 0 ≤0,03 0,1 ≥0,29 Значение коэффициента автономии намного ниже среднеотраслевого, как минимум ¾ аналогичных организаций имеют бо́льшую долю собственных средств в капитале. Сильная зависимость от заемного капитала снижает финансовую устойчивость. Рекомендуем увеличить собственный капитал на 3930 тыс. руб., чтобы он составил 10% от общего капитала организации. Коэффициент обеспеченности собственными оборотными средствами -0,16 Коэффициент обеспеченности запасов - Коэффициент покрытия инвестиций 0 ≤-0,32 0 ≥0,16 Отрицательное значение коэффициента вызвано тем, что величина внеоборотных активов организации превышает собственный капитал. Соответственно, часть внеоборотных и все оборотные активы профинансированы за счет заемного капитала. - - - Коэффициент обеспеченности запасов показывает степень покрытия имеющихся у организации материально-производственных запасов собственными средствами.У ООО "КАСПИКО" в "Бухгалтерском балансе" отсутствуют запасы, поэтому коэффициент не рассчитан. ≤0,07 0,3 ≥0,61 Малая доля собственного и долгосрочного заемного капитала обусловили значение коэффициента покрытия инвестиций значительно хуже среднего по отрасли. 3 1.2. Платежеспособность ООО "КАСПИКО" Отраслевые показатели, 2022 г. Показатели ООО "КАСПИКО", 2022 г. Существенно хуже среднего Среднеотраслевое значение Существенно лучше среднего ≤1 1,09 ≥1,49 Коэффициент 0,86 текущей ликвидности Соотношение оборотных активов и краткосрочных обязательств значительно хуже, чем у подавляющего большинства (не менее 75%) аналогичных организаций. Это угрожает платежеспособности организации в долгосрочной и среднесрочной перспективе. ≤0,75 1 ≥1,36 Коэффициент 0,86 быстрой ликвидности Краткосрочные обязательства покрыты ликвидными активами в меньшей степени, чем в среднем по отрасли, что сохраняет риск утраты платежеспособности в среднесрочной перспективе. ≤0,01 0,04 ≥0,16 Коэффициент 0,07 абсолютной ликвидности Доля краткосрочных обязательств, обеспеченных высоколиквидными активами организации, выше, чем у большинства аналогичных предприятий. Это снижает риск перебоев в текущих расчетах с контрагентами. 4 1.3. Рентабельность деятельности Отраслевые показатели, 2022 г. Показатели Рентабельность продаж ООО "КАСПИКО", 2022 г. Существенно хуже среднего Среднеотраслевое значение Существенно лучше среднего 1,07% ≤0,3% 1,52% ≥4,42% Прибыль от продаж в каждом рубле выручки ниже, чем у большинства аналогичных организаций. Рентабельность продаж по EBIT 0,78% Норма чистой прибыли 0,62% ≤0,31% 1,34% ≥4,11% ≤0,18% 1,02% ≥2,74% Ниже среднего. Норма чистой прибыли показывает, сколько копеек чистой прибыли получает организация в каждом рубле выручки.У ООО "КАСПИКО" этот показатель хуже, чем у большинства аналогичных организаций. Коэффициент покрытия процентов к уплате - Рентабельность активов 4,58% - - - У организации в 2022 году отсутствовали расходы в виде процентных платежей. ≤0,69% 4,02% ≥14,5% Отдача от использования всех активов вышесреднеотраслевой. Рентабельность собственного капитала - Фондоотдача 32,1 - - - Отрицательная среднегодовая величина собственного капитала в 2022 году не позволяет рассчитать его рентабельность. ≤3,72 16,7 ≥105 Фондоотдача показывает, сколько рублей выручки приходится на каждый рубль стоимости основных фондов организации. Для фондоемких отраслей этот показатель ниже, чем для материалоемких. Фондоотдача организации выше среднеотраслевой. 5 1.4. Показатели деловой активности (оборачиваемости) Отраслевые показатели, 2022 г. ООО "КАСПИКО", 2022 г. Существенно хуже среднего Среднеотраслевое значение Существенно лучше среднего Оборачиваемость оборотных активов, в днях 38,1 ≥151 67,9 ≤36,1 Оборачиваемость дебиторской задолженности, в днях 34 Оборачиваемость активов, в днях 49,4 Показатели Организации требуется меньше дней для получения выручки, равной величине оборотных активов, чем аналогичным предприятиям. Это положительно характеризует деловую активность организации. ≥103 48,6 ≤22,7 Управление дебиторской задолженностью поставлено лучше, чем в аналогичных организациях. ≥227 103 ≤42,7 Организация распоряжается всеми имеющимися активами эффективней, чем большинство других сопоставимых хозяйствующих субъектов. 6 Расчет и анализ финансового цикла Бухгалтерский баланс Код строки Наименование показателя На 31 декабря 2020 года На 31 декабря 2019 На 31 декабря 2018 года года АКТИВ Материальные внеоборотные активы (включая основные средства, незавершенные 1150 капитальные вложения в основные средства) 15 246 13 851 6 884 Запасы 1210 0 - 37 Финансовые и другие оборотные активы (включая дебиторскую задолженность) 1230 12 071 12 268 10 724 Денежные средства и денежные эквиваленты 1250 1 153 776 2 773 БАЛАНС 28 470 26 895 20 418 Капитал и резервы (Целевые средства, Фонд недвижимого и особо ценного движимого 1300 имущества и иные целевые фонды) -2 187 2 910 2 398 Долгосрочные заемные средства 1410 2 732 - 353 Краткосрочные заемные средства 1510 2 442 2 542 1 687 Кредиторская задолженность 1520 25 483 21 443 15 981 БАЛАНС 1700 28 470 26 895 20 418 1600 ПАССИВ Отчет о финансовых результатах Наименование показателя Код строки 2110 Выручка (за минусом налога на добавленную стоимость, акцизов) Расходы по обычной деятельности (включая себестоимость продаж, коммерческие 2120 и управленческие расходы) Прочие доходы 2340 Прочие расходы 2350 Чистая прибыль (убыток) 2400 За 2020 За 2019 год год 110 785 114 313 (117 088) (113 208) 2 170 (822) -4 955 523 (1 232) 396 7 ПРАКТИЧЕСКАЯ ЧАСТЬ 2.1 Анализ имущественного положения и источников финансирования предприятия. Анализ структуры источников формирования имущества предприятия проводится для выявления причин неудовлетворительного финансового состояния или низкого его уровня, а также с целью установления зависимости предприятия от внешних источников финансирования (Таблица 1). При этом определяется дефицит (или достаточность) собственных источников финансирования имущества и необходимость привлечения долгосрочных и краткосрочных кредитов и займов. Таблица 1 Показатели Анализ динамики и структуры имущества предприятия На началого года На конец года Изминение(+;-) Сумма, Удельный Сумма Удельный Сумма, Удельный тыс.руб вес (%) тыс.руб вес (%) тыс.руб вес (%) 1.Внеоборотные активы, всего в том числе нематериальные активы основные средства финансовые вложения 2.Оборотные активы, всего в том числе запасы налог на добавленную стоимость по приобритенным ценностям финансовые вложения денежные средства прочие оборотные активы Валюта баланса 1024 57595 34992 0,22 12,58 7,64 17294 1024 56145 42655 0,23 12,66 9,62 0 -1450 7663 0,0073 0,0812 1,9756 3,776551489 19822 4,46904451 2528 0,69249 7055 92945 208694 1,540625116 20,29672593 45,57324138 14041 3,16566713 100000 22,5458809 105081 23,6914371 6986 7055 -103613 1,62504 -21,8818 38332 457931 8,370693401 100,00 104772 23,6217703 443540 100,00 66440 -14391 15,2511 0 8 Наибольший удельный вес в структуре имущества организации на начало и на конец периода имели оборотные активы – 61,95%. Это говорит о том, что предприятие активно использует в производственном процессе оборотные средства. Однако, сумма оборотных активов снижается к концу года и удельный вес оборотных и внеоборотных активов практически сравнивается, что говорит о том что предприятие стало хуже использовать оборотные средства. Анализ состава и структуры пассива баланса позволяет установить виды, структуру и специфику источников финансирования. В состав собственного капитала входит уставный и накопленный капитал (резервный, добавочный, нераспределенная прибыль, прочие поступления). Заемный капитал включает кредиты банков и финансовых компаний, займы и кредиторскую задолженность. Заемный капитал подразделяется на долгосрочный (более года) и краткосрочный (до года). В процессе был проведен анализ, который представлен в таблице 2. Таблица 2 Анализ динамики и структуры пассивов Показатели На начало года На конец года Сумма Удел. Вес. Сумма Удел. тыс.руб. тыс.руб. Вес. Изменение Сумма Удел. Вес. тыс.руб. 1.Капитал и резервы, всего: В том числе: уставный капитал добавочный капитал 2.Долгосрочные обязательство, всего: В том числе: заемные средства 3.Краткосрочные обязательство, всего: 10 0,0021837 74759 16,325385 96990 21,180047 10 0,002255 74759 16,85508 0 0 0 7,085E-05 596 0,5296898 0 -21,18005 9 Кредиторская задолжность прочие краткосрочные обязательства Валюта баланса 251172 333664 54,849311 75,22749 82492 20,378177 35000 35107 7,6430729 457931 100 7,915182 443540 100 107 0,2721095 -14391 0 Из таблицы 2 видно, что в структуре пассивов преобладают краткосрочные обязательства (54,84% валюты баланса на начало и 75,22% на конец года). При этом его величина в отчётном периоде увеличилось на 82492 тыс. руб. или на 20,71% Таблица 3 Показатели 1. Запасы 2. Налог на добавленную стоймость по приобритенным ценностями Анализ состава и структуры оборотных активов На начало года На конец года Изминение (+-) Сумма, Удельный вес Сумма Удельный Сумма, Удельный вес тыс.руб (%) тыс.руб вес (%) тыс.руб (%) 17294 4,74692578 19822 5,7669704 2528 1,020044626 7055 1,936484409 14041 4,0850586 6986 2,148574186 3. Финансовые вложения 4. Денежные средства и денежные эквиваленты 92945 25,5119126 100000 29,093787 7055 3,581874127 208694 57,28315766 105081 30,572042 -103613 -26,71111563 5. Прочие оборотные активы 38332 10,52151954 104772 30,482142 66440 19,96062269 Итого оборотные активы 364320 100 343716 -20604 0 100 Оборотные активы в течении года снижаются на 20604 тыс. руб. В составе оборотных активов наибольший удельный вес на начало года занимает прочие оборотные активы 10,52, на конец года ситуация меняется и наибольший удельный вес приходится уже на прочие оборотные активы 19,96. 10 Таблица 4 Анализ состава и структуры оборотных активов На начало года На конец года Изминение (+-) Сумма, Удельный Сумма Удельный Сумма, Удельный тыс.руб вес (%) тыс.руб вес (%) тыс.руб вес (%) Нематериальные 1024 1,0938885 1024 1,0258054 0 -0,0680831 активы основные 61,525889 56,243989 -5,2818996 средства 57595 56145 -1450 Долгосрочные 37,380222 42,730205 5,34998275 финансовые вложения 34992 42655 7663 Итого внеоборотных активы 93611 100 99824 100 6213 0 Показатели Внеоборотные активы в течении года повышаются на 6213 тыс. руб. В составе внеоборотных активов наибольший удельный вес на начало года занимают основные средства 61,53, на конец года ситуация не меняется и наибольший удельный вес так же занимают основные средства 56,24. Таблица 5 № п/п 1. 2. 3. 4. 5. 6. 7. 8. 9. Анализ чистых активов предприятия Показатели На начало периода 1. Активы Нематериальные активы Основные средства Финансовые вложения Запасы Налог на добавленую стоймость по приобритенным ценостям Финансовые вложения (за исключением денежных эквивалентов) Денежные средства и денежные эквиваленты Прочие оборотные активы Итого активы применяемые к расчету (сумма данных пунктов 1-8) На Измeнения конец периода 1024 57595 34992 17294 7055 1024 56145 42655 19822 14041 92945 100000 208694 38332 105081 104772 -103613 66440 457931 443540 -14391 2. Пассивы 10. 11. 12. 13. Уставный капитал Добавочный капитал Заемные средства Кредиторская задолжность 0 -1450 2528 6986 7055 0 10 74759 96990 251172 10 74759 -96990 333664 11 14. 15. 16. Прочие обязательства Итого пассивы применяемые к расчету (сумма данных пунктов 10-14) Стоимость чистых активов акционерного общества (итого активы, принимаемые к расчету (стр 9), минус итого пассивы, принимаемые к расчету (стр 15)) 35000 35207 457931 443640 -14291 915862 887180 -28682 На основании данных таблицы 5 можно сделать вывод о том, что на конец года уменьшилась эффективность использования чистых активов. Итого активы, принимаемые к расчету, уменьшились на 14391 рублей, это произошло из-за того, что увеличились прочие оборотные активы на 66440 рублей. Итого пассивы, принимаемые к расчету, уменьшились на 14291 рублей в связи с краткосрочными обязательствами по заемным средства. В связи с этим организация стала получать меньше чистой прибыли. Таблица 6 Показатели Анализ финансовый устойчивости предприятия На начало На конец Абсолютное периода, руб. периода, руб отклонение, руб 1. Источники собственных средств (Ис) 2. Внеоборотные активы 3. Собственные оборотные средства (Ес) 1-2 4. Долгосрочные кредиты (Кт) 5. Наличие собственных оборотных средств и долгосрочных заемных источников для формирования (Ет) 3+4 Темп роста, % 74769 74769 0 100 93611 -18842 99824 -25055 6213 -6213 106,6370405 132,9742066 0 -18842 0 -25055 0 -6213 0 132,9742066 6. Краткосрочные кредиты и займы (К1) 7. Общая величина основных источников финансирования запасов и затрат (Е) 5+6 383162 368871 -14291 96,27024601 364320 343816 -20504 94,37198068 8. Величина запасов и затрат (Z) 9. Излишек (недостаток) собственных обороныхсредств для формирования запасов и затрат (+-Ет) 3-8 17294 -270709 19822 -243992 2528 26717 114,6177865 90,13073078 12 10. Излишек (недостаток) собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат (+-Ет) 5-8 11. Излишек (недостаток) общей величины основных источников формирования запасов и затрат (+-Е) 7-8 12. Трехмерный показатель типа финансовой устойчивости 9;10;11 -36136 -44877 -8741 124,1891742 347026 323994 -23032 93,36303332 3 3 Из вышеприведённой таблицы можно увидеть что на конец года положение организации на много лучше чем на начало, так как на конец года тип финансовой устойчивости относится к нормальной. Это говорит о том что организация использует для покрытия запасов не только собственные оборотные средства, но и долгосрочные привлечённых средства. На начало года ситуация ухудшается и организация оказывается в кризисном финансовом состоянии. Это говорит о том, что предприятие находится на грани банкротства, так как дебиторская задолженность не покрывает кредиторскую задолженность. Таблица 7 Показатели финансовой устойчивости Показатели На начало На конец периода периода Коэффициент капитализации, КК Коэффициент обеспеченности собственными источниками финансирования, КО Коэффициент автономии, КА Коэффициент финансирования, КФ Коэффициент финансовой устойчивости, КФУ Изминение 5,124610467 4,933475103 -0,191135364 0,109181489 0,16327569 0,093431787 -0,015749702 0,168573297 0,005297607 0,195136783 0,202696878 0,007560095 0,16327569 0,168535299 0,005259609 Коэффициент капитализации —показатель, отражающий соотношение между долговыми обязательствами и собственным капиталом компании, 13 нормальное значение ≤ 1. По данным таблицы на начало года и на конец года коэффициент капитализации равен соответственно 5,12 и 4,93. Высокий коэффициент капитализации может означать, что увеличиваются риски в периоды экономической нестабильности и кризисов. Коэффициент обеспеченности собственными источниками финансирования показывает какая часть оборотных активов финансируется за счет собственных средств, нормативное значение больше 0,6 - 0,8 . Чем меньше значение коэффициента, тем неустойчивее финансовое состояние организации. Организация достигает критического финансового состояния, когда коэффициент имеет значение 0,1. Так как на начало и на конец года значения показателя отрицательные, можно сказать, что финансовое состояние организации находится в критическом состояние. Коэффициент автономии показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования), нормативное ограничение Ка > 0.5. На начало и на конец года значения меньше нормы. Кроме того, к концу года значение показателя приобретает отрицательное значение. Это говорит о возможности прироста активов, приобретенных в долг и о неустойчивом финансовом положение. Коэффициент финансирования показывает, в какой степени активы предприятия сформированы за счет собственного капитала, и насколько предприятие независимо от внешних источников финансирования. Рекомендуемое значение коэффициента финансирования более 1. Kф > 1. На начало и на конец года коэффициент финансирования равен 0,19 и 0,20 соответственно; что может говорить об опасности неплатежеспособности и затруднить получение кредита. Коэффициент финансовой устойчивости - показатель, который отражает, какая часть активов компании финансируется за счет устойчивых источников, таких как собственный капитал и долгосрочные заемные 14 средства, нормативное значение >0,8. На начало и на конец года коэффициент финансовой устойчивости меньше 0,8 и составляет 0,16 и 0,17 соответственно. Это означает, предприятие зависит от внешних источников финансирования и может отразится на рисках неплатёжеспособности. Таблица 8 Классификация уровня финансового состояния организации Показатели На начало года На конец года финансового Фактическое Количество Фактическое Количество состояния значение баллов значение баллов коэффицентов коэффицентов Коэффициент абсолютной ликвидности 0,79 14,00 0,56 11,80 Коэффициент <<критической оценки>> 0,89 8,80 0,84 7,80 Коэффициент текушей леквидности 0,95 19,00 0,93 0,00 0,80 10,00 0,77 10,00 0,11 10,70 0,09 12,50 5,12 0,00 4,93 0,00 0,16 0,00 0,17 0,00 0,16 3 0,00 62,50 0,17 3 0,00 42,10 Доля оборотных средств в активах Коэффициент обеспеченности собственными источниками финансирования Коэффициент капитализации Коэффициент финансовой независимости Коэффициент финансовой устойчивости Границы классов На основе данных из таблицы 8 можно сделать вывод о том, что на начало года организация имеет неустойчивое финансовое состояние, что соответствует неудовлетворительной структуре капитала, и платёжеспособности на нижней границе допустимых значений. На конец года положение предприятия ухудшается и оно находится в кризисом 15 финансовом состоянии, это говорит о том, что у предприятия неустойчивое финансовое состояние, оно неплатежеспособно, что может привести к банкротству. Таблица 9 Групировка активов по уровню ликвидности и обязательств по срочной оплате Групировка активов Сумма, тыс. руб На начало года Наиболее ликвидные активы (А1) Быстро реализуемые активы (А2) Медленно реализуемые активы (А3) Трудно реализуемые активы (А4) Валюта баланса Групировка пассивов На конец года 301639 205081 38332 104772 59341 76518 Сумма, тыс. руб. На начало года Наиболие срочные обязательства (П1) Краткосрочные обязательства (П2) Долгосрочные обязательства (П3) На конец года 251172 333664 131990 35207 0 0 Собственный капитал (П4) 58619 457931 57169 443540 Валюта баланса 74769 74769 457931 443640 Назвать организацию абсолютно ликвидной можно в том случае, если она соответствует следующему неравенству. А1 > П1 А2 < П2 А3 > П3 А4 < П4 В рассматриваемой организации показатели активов и пассивов не соответствую формуле абсолютной ликвидности. На начало года На конец года А1 > П1 А1 < П1 А2 < П2 А2 > П2 А3 > П3 А3 > П3 А4 < П4 А4 < П4 По данным из таблицы 9 можно сделать вывод, что на начало года ликвидность баланса не соответствует нормам, так как у организации недостаточно средств для покрытия наиболее срочных обязательств, но 16 быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем. На конец года ситуация ухудшается у организации могут быть собственные средства от продаж, но так как продаж нет она не является платежеспособной, это свидетельствует о том, что предприятие находится на грани банкротства. Таблица 10 Показатель Показатели ликвидности На На начало конец года года Изминение Оценка тенденции (<+>положительная,<>- отрицательная) 1. Коэффицент текущей ликвидности 2. Коффицент критической ликвидности (промежуточная покрытия) 0,95 0,93 -0,02 - 0,89 0,63 -0,26 - 3. Коэффицент абсолютной ликвидности 0,79 0,16 0,84 0,56 0,17 0,83 -0,23 0,01 -0,01 + - 1,30 -0,25 0,00 -0,34 -1,30 -0,08 - 0,00 0,00 0,00 - 0,16 0,17 0,01 + 0,00 0,00 0,00 -1,09 -1,26 -0,17 - 1,25 1,34 0,08 + 0,00 0,00 0,00 -0,05 -0,07 -0,02 - 1,30 0,00 -1,30 - 0,95 0,93 -0,02 - 4. Коэффицент автономии 5. Коэффицент финансовой зависимости 6. Коэффицент соотношения заемного и собственного капитала 7. Коэффицент маневренности 8. Коэффицент привлечения долгосрочных кредитов и займов 9. Коэффицент независимости капитализированных источников 10. Коэффицент структуры покрытия долгосрочнных вложений 11. Коэффицент обеспечения материальных запасов 12. Коэффицент соотношения внеоборотных активов и собственного капитала 13. Коэффицент структуры привлеченного капитала 14. Коэффицент обеспечения оборотных средств собственными оборотными средствами 15. Коэффицент соотношения собственных и заемных средств 4. Покрытия (непокрытие) суммой оборотных активов суммы краткосрочных обязательств (+;-), тыс.руб 17 Коэффициент текущей ликвидности на начало года 0,95; на конец года 0,93. Значение выше 1, что говорит о низком финансовом риске, - предприятие в состоянии стабильно оплачивать текущие счета. Коэффициент критической ликвидности (промежуточная) на начало года 0,89; а на конец года 0,63. На начало года значение больше 1, означает улучшение платежеспособности предприятия, ускорение оборачиваемости собственных средств, вложенных в запасы. Нижнего критического значения меньше 0.7 к концу года предприятие не достигает, что не делает критической отношение инвесторов к нему, но отрицательная динамика показателя говорит об ухудшении работы предприятия. Коэффициент абсолютной ликвидности на начало и на конец года равен 0,02 и 0,01 соответственно. Значение Меньше 0,2 означает что предприятие не в состоянии оплатить немедленно обязательства за счёт денежных средств всех видов, а также средств, полученных от реализации ценных бумаг. Коэффициент автономии показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования), нормативное ограничение Ка > 0.5. На начало и на конец года значения меньше 0,5. Причём в конце года оно отрицательное. Это говорит о возможности прироста активов, приобретенных в долг и о неустойчивом финансовом положение. Таблица 11 Показатель А 1. Доходы Всего В том числе Показатели состава, структуры и динамики доходов и расходов Состав доходов и расходов тыс. руб. Состав доходов и расходов % Предыдущий Отчетный Изменение Предыдущий Отчетный Изменение год год (-;+) год год (-;+) 1 2 3 4 5 6 100 100 18 1.1 выручка от продаж 1.2 проценты к получению 1.3 доходы от участия в других организациях 1.4 прочие доходы 2. Расходы Всего В том числе 2.1 себестоимость проданных товаров, продукции, работ, услуг 2.4 проценты к уплате 2.5 прочие расходы 2.5 налог на прибыль 3. Коэффициент соотношения доходов и расходов 289133 430677 141544 46,8435642 49,01470292 2,17113868 2760 377 -2383 0,44715836 0,042905804 -0,4042526 0 0 0 18271 15073 -3198 0 0 0 0 2,96015592 1,715435505 -1,2447204 100 100 261518 410490 148972 42,3695505 46,71725075 4,34770029 4054 6695 2641 0,65680434 0,761947901 0,10514356 33641 9119 -24522 5,45030953 1,037819702 -4,4124898 7854 6238 -1616 1,27245715 0,709937417 -0,5625197 617231 878669 261438 100 100 0 По данным из таблицы 11 можно сделать вывод, на доходы и расходы за отчетный год превышают предыдущий на 141544 тыс. руб. и на 148972 тыс. руб. соответственно, причём доходы превышают расходы, правда превышение незначительно. Доходы уменьшаются из-за увеличения прочих доходов на 3198 тыс. руб. Таблица 12 Показатели Показатели рентабельности организации (%) Базисный год Отчетный год Изменение (-;+) 1. Рентабельность капитала 2. Рентабельность собственного капитала 3. Рентабельность продаж 0,041434284 0,154943894 0,11350961 4,143428426 1,071479215 15,49438939 2,689950938 11,35096096 1,618471722 4. Рентабельность продукции 5. Рентабельность основных фондов 6. Рентабельность оборотных средств 4,18785705 4,34188409 0,15402704 5,378939144 20,63407249 15,25513335 0,850351339 3,370515193 2,520163853 Рентабельность собственного капитала — отношение чистой прибыли бизнеса к размеру собственного капитала. Показывает, сколько копеек 19 возвращает каждый рубль, вложенный собственником в бизнес. Из таблицы 12 можно сказать, что на базисный город значение выше, чем на отчетный год, на ---, но данные значения низкие. Для увеличения рентабельности капитала, нужно обратить внимание на рентабельность продаж и оборачиваемость активов. Рентабельность продаж — это отношение прибыли к выручке. Рентабельность продаж показывает, сколько прибыли получает бизнес с каждого заработанного рубля. Из таблицы 12 видно, что на отчетный год большее значение, чем на базисный город, разница на ---%. Рентабельность продукции— это отношение прибыли к себестоимости товаров или услуг бизнеса. Она показывает, сколько прибыли получает бизнес с каждого рубля, потраченного на производство товаров/услуг. Значение на базисный город выше отчётного на ---. Рентабельность основных фондов — это коэффициент, который отражает размер чистой прибыли, которую приносят компании основные средства (недвижимое имущество, транспорт, оборудование и т. д.). Значение базисного города превышает значение отчетного периода на ---%, низкая рентабельность, говорит о убыточной работе предприятия. Рентабельность оборотных средств — отношение прибыли бизнеса к стоимости его активов. Она показывает, сколько копеек приносит каждый рубль, вложенный в активы. По данным из таблицы 12, можно сказать, что значение уменьшилось в отчетном году на ---%. Чтобы увеличить рентабельность оборотных средств, нужно увеличивать прибыль компании и оптимизировать активы. Например, можно продать ненужную технику, попросить дебиторов об оплате долгов, увеличить цены на свою продукцию. 20 Таблица 13 Оценка структуры баланса На начало На конец Наименование показателей года года Коэффициент текущнй ликвидности 0,95 0,93 Коэффициент обеспеченности собственных средств 0,04 0,05 Коэффициент восстановления платежеспособности 0,41 0,41 Коэффициент утраты платежеспособности 0,89 0,89 Норматив коэффициентов Не менее 2 Не менее 0.1 Не менее 1 Не менее 1 Коэффициент текущей ликвидности на начало года 0,95, на конец года 0,93. Значения меньше норматива, равного 2, следовательно будут существовать трудности в покрытие обязательств, необходимо сокращать кредиторскую задолженность и увеличивать оборотные активы. Коэффициент обеспеченности собственных средств на начало года 0,04 , а на конец года 0,05. Отрицательное значение говорит о неустойчивом финансовом положение. Коэффициент восстановления платежеспособности равен 0,41, что говорит о том, что предприятие в критическом состояние и не сможет восстановить платежеспособность за 6 месяцев. Коэффициент утраты платежеспособности, принимающий значение меньше 0, рассчитанный на период, равный 3 месяцам, свидетельствует о том, что реальной возможности у предприятия не утратить платежеспособность практически нет. Таблица 14 Система показателей деловой активности предприятия Показатели Выручка от реализации (V) Чистая прибыль (Pt) Фондоотдача производственных фондов (Ф) Коэффициент общей оборачиваемости капитала (Ок) Прошлый год Отчетный год Отклонение 289133 3098 430677 11585 141544 8487 28797,5 28072,5 -725 0,32 0,48 0,15701448 21 Коэффициент оборачиваемости оборотных средств (Ооб) 0,79 1,25 0,459378741 Коэффициент оборачиваемости материальных оборотных средств (Омср) 4,97 7,40 2,431526146 Продолжительность оборота дебиторской задолжености (Сдз) 0 0 0 Средний срок оборачиваемости дебиторской задолженности (Одз) Средний срок оборота материальных средств (См ср) 73,48652696 49,33483794 -24,15168902 Средний срок оборачиваемости кредиторской задолженности (Окз) 4,50197 12,67300 8,171028638 81,08 28,80 -52,27415151 0,97 2,88 1,913296286 4,97 7,40 2,431526146 -76,11 -21,40 54,70567765 4,14 15,49 11,35096096 оборачиваемости оборотных Продолжительность оборота кредиторской задолженности (Скз) Коэффициент оборачиваемости собственного капитала (Оск) Продолжителность операционного цикла (Цо) Продолжительность финансового цикла (Цф) Коэффициент устойчивости экономического роста (кур) Коэффициент 0 0 0 средств, показывает увеличение скорости, что может привести к увеличению потребности предприятия в оборотных средствах Коэффициент оборачиваемости материальных средств больше 1, следовательно предприятие можно считать рентабельным, однако снижение коэффициента к концу года свидетельствует об относительно увеличение производственных запасов и о снижение спроса на готовую продукцию. Снижение длительности оборачиваемости дебиторской задолженности говорит о грамотной кредитной политики организации по отношению к покупателям. Падение срока оборачиваемости кредиторской задолженности в данной компании свидетельствует о том, что она финансирует собственную деятельность главным образом своими средствами. 22 Снижение коэффициента устойчивости экономического роста говорит о снижении возможности развития организаций за счёт чистой прибыли Таблица 15 Определение рейтинговой оценки состояния организации Нормативное значение Предыдущий год Отчетный год Изменение % Коэффициент обеспеченности собственными средствами (КО) >=0,1 -0,05 -0,07 -0,02 Коэффициент общего покрытия (Кn) >=2 1,04 1,05 0,01 Коэффициент оборачиваемости оборотных средств (Кu) >=2.5 0,79 1,25 0,46 0,10 0,04 -0,05 >=2,0 0,04 0,15 0,11 1 1,92 2,42 0,51 Коэффициент организацией (рентабельности продаж) (Км) Рентабельность собственного капитала (Кр) Рейтинговое число (R.) Итоговая рейтинговая оценка финансового состояния на начало года составила 1,92; на конец года 2,42. При соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число должно быть равно единице. Значение итогового показателя на конец года R≥1 значит финансовой состояние организации можно считать удовлетворительным, хотя к концу года оно снижается. 23