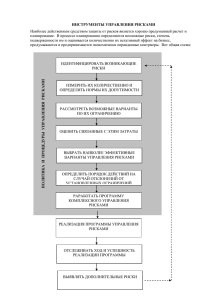

КУРСОВАЯ РАБОТА " Современные механизмы управления риском" Содержание Введение . Теоретические основы управления рисками .1 Понятие и классификация рисков .2 Система управления рисками . Методы управления рисками .1 Классификация методов управления рисками .2 Особенности выбора метода управления рисками . Инструменты риск-менеджмента в технологии управления рисками . Расчётная часть Заключение Список литературы Введение Риск является неотъемлемой частью любой человеческой деятельности и необходим для достижения успеха. Он представляет собой потенциальную опасность, которая может возникнуть из-за различных факторов и видов деятельности. В экономическом смысле риск означает возможное событие, которое может произойти или не произойти. Результатом такого события могут быть нулевые, отрицательные или положительные экономические последствия. Управление риском непосредственно связано с принятием эффективных и обоснованных управленческих решений. Это позволяет минимизировать негативные последствия и достичь положительных результатов. Полное устранение риска в деятельности руководителя невозможно, так как реальная ситуация редко соответствует запланированным параметрам. Однако, путем выявления и контроля сфер повышенного риска, можно ограниченно управлять рисками или предотвращать их возникновение. Это позволяет значительно снизить уровень риска и уменьшить его отрицательные последствия. Современная российская экономика характеризуется нестабильным спросом и предложением, усиливающейся конкуренцией, быстрым развитием техники и технологии, резкими изменениями валютных курсов, неконтролируемой инфляцией и другими негативными факторами. В таких условиях нельзя гарантировать успех коммерческой операции. Основным условием нормального функционирования и развития любой современной организации является умение её высшего руководства на строго научной основе осуществлять прогнозирование, профилактику и управление рисками. Преодоление неопределённости в ситуации неизбежного выбора связано с риском, где есть возможность количественно и качественно оценить вероятность достижения предполагаемого результата, неудачи и отклонения от цели. Управление риском включает совокупность приёмов и мероприятий, которые позволяют прогнозировать наступление рисковых событий и принимать меры к исключению или снижению отрицательных последствий таких событий. В условиях риска, вызванных различными факторами, принимается большинство управленческих решений. Отсутствие полной информации, наличие противоречивых тенденций и случайные элементы играют роль в этом. В результате возникает неопределенность и недостаточная уверенность в достижении ожидаемого конечного результата. Возможность появления дополнительных затрат и потерь становится все больше. Исследование технологии управления рисками является целью данной курсовой работы. Для достижения этой цели необходимо решить следующие задачи: В данной работе фокусируется внимание на классификации рисков и их понимании. Также рассматривается система управления рисками и изучаются различные методы управления ими. Особое внимание уделяется выбору подходящего метода управления рисками. В заключении представлены основные инструменты риск-менеджмента. Методы управления рисками являются объектом исследования, а совокупность теоретических вопросов по изучению основных методов управления рисками является предметом исследования. Структура работы определяется поставленными задачами и включает введение, три главы, последовательно раскрывающие тему, заключение, расчетную часть и список литературы. В условиях неопределённости, риск представляет собой обобщённую характеристику ситуации и процесса принятия решений. Вероятность возникновения неблагоприятных последствий в форме потери дохода или капитала в финансово-хозяйственной деятельности предприятия, согласно профессору И.А. Бланку, относится к риску. Опасность потерь, связанная с конкретными явлениями природы и видами деятельности человека, определяет риск в самой общей форме, по мнению профессора Балабанова. Возможность совершения события, которое может привести к трем основным экономическим результатам - отрицательному, нулевому или положительному, представляет собой риск с экономической точки зрения, как подчеркивает он. Б. Мильнер считает, что риск означает вероятность неблагоприятного исхода, когда компания не достигает ожидаемого результата. О.А. Грунин и С.О. Грунин отмечают, что в бизнесе фактор риска понимается как причина, движущая сила, способная создать опасность или причинить ущерб и убыток. Наличие риска в экономической сфере связано с социальными, политическими и правовыми факторами. Финансово-хозяйственная деятельность организации или индивидуального предпринимателя подвержена неопределенности. Информация о текущем состоянии хозяйствующего субъекта и его внешней среде может быть отсутствующей, неполной или недостоверной. Основные тенденции развития рыночной ситуации невозможно прогнозировать с абсолютной точностью. Конкретные коммерческие операции могут привести к прямым убыткам. Отсутствие прибыли - это возможность получить нулевой результат от коммерческой деятельности; Положительный результат, то есть прибыль, можно получить, но это не гарантировано; Необходимо иметь в виду, что точно определить экономический результат планируемой коммерческой операции невозможно. Характеристики риска, представленные на рисунке 1, описывают его структуру. Опасность представляет потенциальную угрозу возникновения ущерба или других негативных последствий, которые зависят от объекта, ситуации риска и природы ущерба. Эта характеристика отражает взаимодействие двух основных элементов: Оценивается риск, как носитель, то есть объект или субъект, относительно которого этот риск является. Реализация риска может быть провоцирована окружающей средой, где обитает носитель риска. Ключевая характеристика риска - опасность, которая определяет подверженность риску. Характеристика ситуации, чреватой возникновением ущерба или другой формы реализации риска - это подверженность риску. Рисунок 1 - Характеристики риска Взаимодействие риска с другими факторами представляет собой значительное воздействие на риск. Исследование взаимосвязи между рисками предполагает анализ группы рисков и их влияния на объекты. При этом, уязвимость объекта выражает степень возможного ущерба, который может произойти в результате опасности. Она зависит от различных факторов и может быть пропорциональна времени наблюдения объекта, подверженного риску. Анализ взаимодействия рисков имеет важное значение для понимания и выявления опасностей, с которыми сталкиваются исследуемые объекты. На рисунке 2 представлены различные виды риска, которые необходимо учитывать при анализе и планировании. Они играют ключевую роль в принятии аккуратных и обоснованных решений. Эти виды риска не только позволяют оценить возможные потери и неудачи, но и предоставляют возможности для роста и развития. Поэтому важно не только идентифицировать и изучить эти виды риска, но и составить стратегии и планы для их минимизации и контроля. Откройте глаза на новые возможности преодоления риска и исследуйте истинный потенциал вашего бизнеса. Не бойтесь рисковать, потому что только так вы сможете обрести успех и достичь больших высот. Разобраться с видами риска, как показано на рисунке 2, поможет вам сделать осознанные и обоснованные шаги вперед к достижению ваших целей и мечтаний. Рисунок 2 - Виды риска Осуществление любых видов производственной деятельности сопряжено с определенными рисками, которые могут возникнуть на разных этапах производственного процесса. Различают несколько видов производственных рисков в зависимости от специфики процесса: производственно-хозяйственный, производственно-технический, производственно-технологический. Однако современный бизнес не может обходиться только производственными рисками. Важной составляющей в современной экономике являются инновации. И, естественно, ими также сопряжены определенные риски. Инновационные риски возникают при вложении предприятием средств в создание новых товаров и услуг, а также при разработке и внедрении новых технологий и организационных решений. Но и финансовые риски также занимают важное место в деятельности предприятий. Они связаны с вероятностью потерь денежных средств в процессе осуществления финансовых операций. Предприятия вынуждены брать на себя определенные риски, чтобы достичь финансовых целей и обеспечить свою стабильность и развитие. Таким образом, понимание и управление разными видами рисков является важной задачей для предприятий и организаций. Эффективное управление рисками позволяет минимизировать потери и обеспечить устойчивое развитие бизнеса. Коммерческие риски, занимающие особое место в системе классификации, имеют огромное значение в сфере бизнеса. Они возникают во время продажи товаров и услуг и связаны с возможной утратой ресурсов, потерей доходов или появлением дополнительных затрат в результате коммерческих операций, а также влияют на конкуренцию и изменения спроса. Информационные риски, в свою очередь, обусловлены опасностью потери из-за ошибок при сборе, анализе, контроле и регулировании информационной базы деятельности предприятия. В современном информационном обществе такие риски становятся все более значимыми, поскольку информация является ключевым активом любого предприятия. Социальные риски, с другой стороны, связаны с проблемами в организации социальной инфраструктуры и неэффективностью ее функционирования, а также недостаточной безопасностью работников. Эти риски могут нанести серьезный ущерб деловой репутации предприятия и вызвать социальные конфликты. Поэтому для успешного бизнеса необходимо не только уметь управлять коммерческими рисками, но и принимать меры по предотвращению информационных и социальных рисков. Это может включать в себя регулярное обновление системы безопасности информации, улучшение социальных условий труда и активное участие в социальных программ и проектах. На первом месте в списке экологических проблем стоят нарушения установленных норм и нормативов по охране окружающей среды и безопасности нашей жизнедеятельности. В то же время, политические риски относятся к внешней среде и могут включать в себя такие факторы, как валютные колебания и налоговые изменения. Эти проблемы могут серьезно повлиять на экономическую стабильность страны. Однако, помимо экологических и политических факторов, существует также классификация рисков. На рисунке 3 представлена данная классификация, которая позволяет лучше понять и исследовать различные типы рисков. Учитывая определенные объекты, можно выделить риски, связанные с собственностью. Такие риски затрагивают имущество и встречаются довольно часто. Главное отличие в данном случае заключается в том, что оценка риска происходит на основе реальной стоимости собственности. Недвижимое и движимое имущество, а также нематериальные активы могут представлять различные риски, обусловленные их спецификой и ценностью. Таким образом, наличие экологических и политических рисков, а также рисков, связанных с собственностью, имеет существенное влияние на нашу жизнедеятельность. Эти факторы требуют постоянного мониторинга и адекватной реакции со стороны общества и государства. Новые предложения в начале: Одной из важных сфер, связанных с рисками, являются риски, связанные с доходами. В настоящее время существуют различные специфические риски, которые возникают только в контексте создания доходов или их распределения. Оценка таких рисков является сложной задачей, поскольку они требуют сравнения различных альтернатив возможного получения доходов в будущем. Новые предложения в середине: Для более полного анализа рисков, связанных с доходами, необходимо учесть также риски, связанные с персоналом. Часто эти риски имеют внеэкономическую природу и их сложно оценить в денежной форме. Оценка таких рисков основывается на оценке величины потенциальных финансовых последствий. Новые предложения в конце: Кроме того, следует обратить внимание на риски, связанные с ответственностью. Эти риски возникают из-за возможного нанесения ущерба лицам, которые на момент оценки риска еще не известны. Такая неопределенность делает оценку данных рисков еще более сложной. Однако в современном мире оценка и управление рисками являются неотъемлемой частью успешного управления любым бизнесом или организацией. Переписанный текст с более подробным развитием темы: Одной из важных сфер, связанных с рисками, являются риски, связанные с доходами. В настоящее время существуют различные специфические риски, которые возникают только в контексте создания доходов или их распределения. Оценка таких рисков является сложной задачей, поскольку они требуют сравнения различных альтернатив возможного получения доходов в будущем. Например, в инвестиционной сфере необходимо учитывать возможные риски, связанные с колебаниями на рынке ценных бумаг, изменениями в экономическом положении страны или отрасли, а также ситуациями, связанными с финансовым состоянием компании. Для более полного анализа рисков, связанных с доходами, необходимо учесть также риски, связанные с персоналом. Часто эти риски имеют внеэкономическую природу и их сложно оценить в денежной форме. Оценка таких рисков основывается на оценке величины потенциальных финансовых последствий. Например, в компаниях, где работники выполняют ответственные и опасные задачи, существуют риски случайного травмирования или заболевания, что может привести к увольнению работника, медицинским расходам и прочим негативным последствиям. Кроме того, следует обратить внимание на риски, связанные с ответственностью. Эти риски возникают из-за возможного нанесения ущерба лицам, которые на момент оценки риска еще не известны. Такая неопределенность делает оценку данных рисков еще более сложной. Например, в медицинской сфере существуют риски возникновения медицинских ошибок, которые могут привести к непредвиденным последствиям для пациентов и юридической ответственности для медицинских работников и организаций. Однако в современном мире оценка и управление рисками являются неотъемлемой частью успешного управления любым бизнесом или организацией. Понимание и анализ различных рисков, связанных с доходами, персоналом и ответственностью, позволяет разработать соответствующие стратегии и меры, которые помогут минимизировать потенциальные убытки и улучшить финансовое положение. Поэтому практическое применение методов оценки и управления рисками является важным аспектом устойчивого развития и успеха любого предприятия или организации. Риски представляют собой незавершенные исходы, которые могут иметь как положительные, так и отрицательные последствия. В зависимости от состава этих исходов, риски могут быть классифицированы как чистые и спекулятивные. Чистый риск означает, что все исходы, кроме сохранения текущей ситуации, могут иметь только негативные последствия. С другой стороны, спекулятивный риск предполагает, что его исходы могут быть как положительными, так и отрицательными. Однако риски также можно классифицировать по месту их возникновения. Внутренние риски связаны с организацией работы конкретной фирмы или деятельностью определенного лица. Это могут быть проблемы с производством, управлением или финансами. С другой стороны, внешние риски определяются внешними обстоятельствами, которые могут повлиять на фирму или лицо. Это могут быть экономические, политические или социальные факторы, которые могут создать угрозы или возможности. Таким образом, понимание различных типов рисков и их места возникновения поможет организациям и лицам более эффективно управлять ими и разрабатывать соответствующие стратегии и меры предосторожности. Риски, возникающие на уровне отдельного хозяйствующего объекта (фирмы), также могут быть классифицированы в зависимости от степени зависимости ущерба от исходного события. Первичные риски, непосредственно связанные с неблагоприятным исходным событием, могут причинить значительный ущерб фирме, а вторичные риски, обусловленные последствиями этого события, также могут иметь негативные последствия. Однако риски не ограничиваются отдельными фирмами. Они могут возникать на разных уровнях экономики и иметь различные причины и последствия. Например, риски, возникающие на уровне народного хозяйства, могут быть связаны с общими экономическими условиями или глобальными финансовыми кризисами. Они могут повлиять на все хозяйствующие субъекты и иметь далеко идущие последствия. Административно-хозяйственные и региональные образования также не являются иммунными к рискам. Неблагоприятные события на уровне этих образований могут привести к ряду проблем и вызывать риски для всех хозяйствующих субъектов, находящихся в данной территориальной зоне. Например, решение о введении новых налогов или изменении законодательства может повлиять на деятельность фирм и причинить им значительный ущерб. Таким образом, классификация рисков может служить важным инструментом для понимания и анализа потенциальных угроз и возможностей, с которыми может столкнуться различные уровни экономики. Неразрывная связь между первичными и вторичными рисками подчеркивает важность принятия соответствующих мер по управлению и снижению рисков для обеспечения устойчивого и успешного функционирования фирм и экономики в целом. Структурные подразделения в организации часто сталкиваются с различными рисками, которые имеют свои особенности и уровни воздействия. Однако, помимо этих рисков, существуют также риски, связанные с отдельными рабочими местами. Таким образом, риск может возникать как на уровне структурных подразделений, так и на уровне конкретных мест работы. Интересно, что существует классификация рисков по степени учета временного фактора. Некоторые риски не имеют временных ограничений и носят бессрочный характер. В то же время, другие риски имеют временную привязку и могут быть классифицированы как долгосрочные или краткосрочные и срочные. Это говорит о том, что время играет важную роль в анализе и планировании рисков. Кроме того, риски могут быть статическими или динамическими в зависимости от их уязвимости к времени. Статические риски - это те, которые не меняются во времени и имеют постоянное воздействие. В то же время, динамические риски изменяются во времени и могут быть подвержены различным влияниям и факторам. Важно отметить, что риски могут воздействовать на различные объекты и субъекты. Некоторые риски могут оказывать влияние на финансовое состояние организации, другие - на безопасность и здоровье работников, а некоторые могут затронуть репутацию компании. Поэтому, важно учитывать все аспекты и характеристики рисков при их анализе и управлении. Общий риск - это неизбежная часть жизни, который может иметь различные последствия для нас. Иногда эти последствия могут быть негативными и нежелательными. В то же время, частный риск - это риск, который явно затрагивает отдельные объекты или лица, и может иметь индивидуальные последствия. Однако, степень предсказуемости риска может значительно варьироваться. Здесь можно выделить две категории: предсказуемые (прогнозируемые) риски и непредсказуемые (непрогнозируемые) риски. Предсказуемые риски, вполне логично, можно предвидеть исходя из экономической теории или хозяйственной практики. Тем не менее, никто не может точно предсказать момент, когда эти риски проявятся и принесут свои последствия. С другой стороны, непредсказуемые риски остаются загадкой для нас. Пока мы не обладаем информацией о них, не можем оценить степень их влияния на общий риск. Эта неопределенность вносит определенную неуверенность в нашу жизнь и подчеркивает важность адаптивности и готовности к неожиданностям. В зависимости от возможности страхования, выделяют следующие виды рисков: страхуемые риски, которые могут быть покрыты страховой компанией, и накрываемые ущербы; редкие риски, для которых характерна малая частота реализации риска, делая их менее предсказуемыми; риски средней частоты, которые имеют среднюю вероятность наступления и могут повлечь за собой значительные потери; и частые риски, которые встречаются часто и могут причинить большой ущерб. Вопрос страхования является ключевым аспектом при анализе рисков. То, что может быть покрыто страховкой, обладает обратной зависимостью с частотой возникновения риска. Если риск является редким и имеет низкую вероятность, то он может быть страхуемым. Однако частые риски, которые возникают с высокой частотой, не всегда могут быть страховыми. Это связано с тем, что страховая компания может не быть готова покрывать ущербы, которые возникают так часто. Понимание различных видов рисков и их частоты является необходимым для оценки потенциальных ущербов и принятия соответствующих мер предосторожности. Для редких рисков, которые могут быть страхуемыми, подходящим решением может быть приобретение соответствующей страховки. Однако для частых рисков, возникающих с высокой частотой, необходимо разработать эффективные стратегии предотвращения и управления, чтобы снизить возможные потери. Кроме того, средние риски требуют более детального исследования, чтобы понять их особенности и выработать подходящие меры по управлению рисками. Таким образом, различные виды рисков имеют разную частоту возникновения и потенциальные уровни ущерба. Понимание этих факторов позволяет оценивать и объявлять стоимость страховых премий, принимать решения о приобретении страхования и применять соответствующие стратегии управления рисками. Нестрахуемые риски - это факты или события, которые не могут быть застрахованы в рамках стандартных страховых полисов. Такие риски могут быть связаны с различными аспектами жизни, включая здоровье, бизнес, путешествия и т.д. Данный тип рисков обычно возникает из-за неопределенности или высокой вероятности непредсказуемых событий. Некоторые нестрахуемые риски могут быть связаны с непредвиденными природными катастрофами, такими как землетрясения, ураганы или наводнения. В подобных случаях, страховые компании не могут предложить полисы, которые в полной мере покрывали бы потери или ущерб, связанные с такими катастрофами. В результате, люди и бизнесы, сталкиваются с нестрахуемыми финансовыми рисками, которые могут иметь серьезное влияние на их имущество и финансовое положение. Другой пример нестрахуемых рисков может быть связан с непредсказуемыми экономическими ситуациями. Например, страховые компании не могут предложить полисы, которые обеспечат защиту от потерь, связанных с общим экономическим кризисом или обвалом фондового рынка. Такие ситуации, в сочетании с недостаточной финансовой подготовкой, могут нанести существенный урон как частным лицам, так и компаниям. В заключение, нестрахуемые риски представляют собой факты или события, которые не могут быть полностью застрахованы стандартными полисами. Их влияние может быть серьезным и привести к значительным финансовым потерям для людей и бизнесов. Важно иметь понимание и готовность к таким рискам, разрабатывая соответствующие стратегии и резервы для обеспечения финансовой защиты в сложных ситуациях. Система управления рисками - это комплекс мер, применяемых субъектом управления, с целью минимизации негативных последствий и достижения желаемых результатов в условиях неопределенности и несоответствия поставленным целям. Она включает в себя управляющие воздействия, состоящие из анализа, оценки, контроля и управления рисками. Субъект управления, основываясь на информации о состоянии объекта управления и внешней среды, принимает решения, направленные на уменьшение вероятности возникновения рисков и управление уже имеющимися. Система управления рисками также предусматривает стратегическое планирование, разработку мероприятий по предотвращению и снижению рисков, а также мониторинг и контроль их реализации. Объектом управления в данном случае выступают различные аспекты деятельности организации - финансовые риски, операционные риски, риски в области безопасности и др. Таким образом, система управления рисками не только позволяет предупредить потенциальные угрозы и неблагоприятные ситуации, но и способствует устойчивому развитию организации и достижению ее стратегических целей. Без эффективной системы управления рисками, организация может оказаться неспособной эффективно реагировать на изменение внешней среды и обеспечивать безопасность своих интересов. Одна из важнейших задач в экономике - это управление рисками. Этот процесс включает в себя несколько взаимосвязанных шагов, включая идентификацию рисков, их анализ и принятие решений для максимизации положительных и минимизации негативных последствий. В то же время, процесс управления рисками также предполагает воздействие на объект управления с целью снижения степени неопределенности и уменьшения количества неблагоприятных исходов. Воздействие на объект управления характеризуется относительностью, наличием обратной связи, непрерывностью, общностью и согласованностью. Для успешного управления рисками также необходим сбор, переработка и передача информации, которая будет использоваться для принятия осознанных решений. Управление рисками включает несколько ключевых этапов. Первый этап - определение целей управления. Это важный шаг, на котором устанавливаются цели и задачи, к которым будет стремиться организация в своей деятельности. Далее следует этап выработки и принятия управленческих решений. На этом этапе происходит анализ тенденций поведения управляемого объекта, изучение рисковых событий и разработка стратегии по их предотвращению или снижению последствий. Затем переходим к организации исполнения принятого решения. Важно создать эффективные механизмы и структуры, которые обеспечат реализацию решений и достижение поставленных целей. На последнем этапе осуществляется контроль за исполнением решения. Цель контроля - получение информации о ходе реализации решения и идентификация необходимости в принятии нового управленческого решения. Под управлением риском понимается комплексный подход, включающий различные методы и инструменты. Он позволяет не только прогнозировать возникновение рисковых событий, но и принимать меры для их предотвращения или минимизации отрицательных последствий. Управление рисками необходимо во всех сферах деятельности, так как риски могут возникать в различных аспектах организации, от финансовых и операционных до технических и социальных. Важно отметить, что управление рисками является динамичным и непрерывным процессом. Компания должна постоянно анализировать изменения во внутренней и внешней среде, а также учитывать новые виды рисков, связанные с быстро меняющимися технологиями и требованиями рынка. Однако, успешное управление рисками может принести множество выгод, включая повышение надежности и стабильности деятельности организации, минимизацию потерь и увеличение конкурентоспособности. Для успешного управления рисками нужно акцентировать внимание на нахождении оптимального баланса между риском и доходностью. При реализации проекта, чем больше потенциальная прибыль, тем выше степень риска. Однако, следует помнить о том, что рисковать больше, чем позволяет собственный капитал, не рекомендуется. Анализировать возможные последствия риска также является важным принципом управления рисками. Важно отметить, что рисковать многим ради малого нецелесообразно. Поэтому при выборе стратегии следует руководствоваться принципом максимума выигрыша при приемлемом риске. Алгоритм управления риском предусматривает не только достижение оптимального сочетания выигрыша и величины риска, но и минимизацию последнего при заданном уровне выигрыша. Для эффективного управления риском необходимо строго следовать определенным этапам. Начать следует с постановки целей управления риском, которые должны быть четко определены и выверены с учетом всех факторов технической, финансовой и организационной природы проекта или бизнеса. Далее необходимо провести анализ риска на основе собранной информации. Качественный анализ предполагает систематическое выявление источников и причин риска, а также идентификацию этапов и работ, на которых возникает риск. Также важно выявить практические выгоды и негативные последствия, связанные с реализацией или не реализацией проекта или бизнеса. После качественного анализа следует провести количественный анализ риска. Это включает определение вероятности наступления риска и его последствий. Допустимый уровень риска может быть определен на основе статистических методов и экспертных оценок. При этом необходимо учитывать особенности и специфику проекта или бизнеса, а также целевую аудиторию. Таким образом, эффективное управление риском требует не только поддержания оптимального соотношения выигрыша и величины риска, но и проведения систематического и всестороннего анализа риска на основании собранной информации. Только таким образом можно минимизировать риски и обеспечить максимальную защиту проекта или бизнеса. Процесс управления риском - это достаточно сложная сфера деятельности менеджеров, в которой требуется учитывать множество внешних и внутренних факторов при принятии управленческих решений. Один из важных аспектов этого процесса - выбор метода воздействия на риск с целью снижения его уровня. Менеджерам необходимо оценивать различные способы управления риском и выбирать наиболее эффективные из них. При выборе методов управления риском, менеджерам необходимо учитывать различные факторы, такие как виды и степени риска, доступные ресурсы, а также ожидаемые результаты. Основные методы воздействия на риск включают разнообразные стратегии, такие как избегание риска, перенос риска, снижение риска и самоутверждение риска. После определения наиболее эффективных методов управления риском, менеджерам необходимо анализировать эффективность принятых решений. Это происходит путем сравнения полученного уровня риска с приемлемым уровнем. Если уровень риска оказывается выше приемлемого уровня, менеджеры должны определить корректирующие цели для снижения рассогласования между фактическим уровнем риска и приемлемым. Давайте рассмотрим более подробно четыре принципа управления риском, представленные на рисунке 4. Обратим внимание на то, что эти принципы являются основой эффективного руководства рисками и играют важную роль в обеспечении безопасности и успешного функционирования организации. Первый принцип - идентификация рисков. В этом этапе выявляются и оцениваются потенциальные угрозы, анализируются их возможные последствия и вероятность возникновения. Это позволяет принять соответствующие меры предосторожности и разработать планы реагирования на возможные происшествия. Второй принцип - анализ и оценка рисков. Здесь проводится глубокий анализ всех выявленных угроз, определяется их потенциал для причинения ущерба организации, а также оценивается возможности обеспечения защиты от рисков. Результаты этой оценки помогают в принятии решений о разделении рисков и распределении ресурсов для минимизации потерь и максимизации выгод. Третий принцип - планирование и реализация мер по управлению рисками. На основе полученных данных и анализа рисков, разрабатывается и внедряется план действий, включающий в себя конкретные меры по предотвращению и управлению рисками. Такой подход позволяет принять необходимые меры заранее и быть готовыми к возможным происшествиям. Четвертый принцип - мониторинг и обновление. Важно постоянно отслеживать изменение ситуации и обновлять свои планы и меры по управлению рисками в соответствии с новыми угрозами или изменением контекста организации. Это помогает оставаться гибкими и адаптивными к новым условиям, сохраняя высокий уровень безопасности и здоровья организации. В целом, эти четыре принципа управления риском формируют твердый фундамент для успешной борьбы с рисками и обеспечения устойчивости организации. Рисунок 4 - Принципы управления риском Управление риском, основанное на принципе оптимизации соотношений выгоды и ущерба, имеет целью повышение благосостояния общества и обязательную обоснованность практической деятельности. Практическая деятельность может быть признана справедливой только в том случае, когда положительные последствия превышают негативные для общества в целом. Защита от опасности, основанная на принципе оптимизации, предназначена для эффективного распределения ограниченных материальных ресурсов для уменьшения риска от различных видов опасности, которым подвержены люди и окружающая среда. Это помогает сохранить безопасность и благополучие общества. Важно иметь баланс между затратами на защиту и достижением желаемых результатов. Кроме того, принцип оптимизации защиты от опасности позволяет эффективно управлять риском, предугадывать потенциальные угрозы и принимать меры предосторожности, чтобы обезопасить людей и окружающую среду. Это требует выделения ресурсов на научные исследования, разработку технологий, обучение специалистов и создание соответствующих систем безопасности. Ключевым аспектом принципа оптимизации защиты от опасности является учет различных факторов, включая социальные, экологические и экономические аспекты. Например, основываясь на анализе стоимости и пользы, можно определить наиболее эффективные меры предосторожности, которые не только снизят риск, но и принесут выгоду обществу. В итоге, принцип оптимизации защиты от опасности играет важную роль в создании безопасной и благоприятной среды для общества, где выгода превышает ущерб и достигается уровень благосостояния для всех. Это требует постоянного анализа и оценки рисков, принятия соответствующих мер предосторожности и эффективного управления ресурсами для достижения наилучших результатов. Важным аспектом управления риском является принцип региональности, который заключается в том, что весь спектр опасностей, характерных для данного региона, должен быть учтен и включен в планы по управлению риском. Это означает, что необходимо анализировать и оценивать все возможные события и ситуации, которые могут привести к негативным последствиям для региона и его жителей. Однако, этот принцип требует также максимальной доступности информации о принимаемых решениях и мерах, принимаемых в области управления риском. Только если население будет полностью осведомлено о ходе действий и принятых решениях, можно обеспечить их поддержку и доверие к процессу управления риском. Кроме того, важным принципом является экологический императив, который предполагает, что экономика должна быть способна удовлетворить потребности и желания каждого человека и общества в целом. При этом, приоритетом должна быть безопасность и сохранение окружающей среды. В условиях повышения уровня безопасности, необходимо принимать меры, которые минимизируют риски и обеспечивают устойчивое развитие региона. На рисунке 5, представлены этапы процесса управления риском. Этот процесс включает в себя анализ опасностей, оценку рисков, разработку планов предотвращения и смягчения последствий, а также контроль и регулярное обновление данных. Эффективное управление риском требует системного подхода и взаимодействия всех заинтересованных сторон. Рисунок 5 - Структура процесса управления рисками промышленных предприятий. С одной стороны, чтобы начать внедрение комплексной системы управления рисками, промышленное предприятие должно признать необходимость такого управления и оценить состояние своей текущей системы. Поскольку практически нет предприятий, где бы не было управления рисками, этот этап является первым и дает возможность изучить уже имеющиеся меры управления рисками. Однако этим шагом управление рисками не ограничивается. Далее необходимо поставить или скорректировать цели управления рисками. Для этого применяются методы анализа и прогнозирования экономической конъюнктуры, а также выявляются возможности и потребности предприятия в рамках его стратегии и текущих планов развития. Только таким образом можно гарантировать, что риск будет управляемым и не повредит предприятию в будущем. Управление рисками включает несколько этапов, включая идентификацию рисков и оценку их влияния. Чтобы эффективно управлять рисками, необходимо распределить ресурсы таким образом, чтобы было возможно идентифицировать новые риски и оперативно реагировать на них. На третьем этапе процесса управления рисками - идентификации организация должна активно отслеживать и анализировать индикаторы возникновения новых рисков. Гибкая и оперативная структура организации позволит быстро реагировать на риски и принимать соответствующие меры. Четвертый этап - оценка риска - включает в себя систематический анализ рисков, сбор информации о источниках риска и определение масштабов возможных последствий. Важно также определить роль каждого источника риска в общем профиле риска организации, чтобы определить его величину и разработать стратегии управления. Таким образом, управление рисками - это сложный и многогранный процесс, который требует постоянного отслеживания и анализа новых рисков, а также разработки эффективных стратегий для их управления. В развивающемся бизнесе необходимо провести эффективную оценку рисков, чтобы успешно справиться с ними в будущем. Для этого необходимо рассмотреть значимость рисков для предприятия и заинтересованных сторон, оценить последствия рисков, вероятность и корреляции в отношении стратегии и целей предприятия. Однако оценка рисков сама по себе недостаточна. Важным шагом в управлении рисками является воздействие на риск и формирование программы управления рисками. На этом пятом этапе управления рисками определяются группы рисков, для которых будут применены соответствующие методы управления. Возможно, это будет использование страхования, разработка процедур минимизации рисков или создание более гибкой бизнес-модели. Окончательным постоянный шестым мониторинг этапом результатов управления и рисками является совершенствование системы управления рисками. Это включает в себя регулярное измерение и оценку эффективности выбранных методов управления рисками, а также их адаптацию к изменяющимся условиям и требованиям бизнеса. Помните, что управление рисками не является одноразовым процессом, а является постоянной работой, которая должна быть внедрена в культуру и стратегию предприятия. обеспечить стабильность Правильное и управление устойчивость рисками предприятия, помогает а также минимизировать возможные потери и проблемы в будущем. Для обеспечения эффективности программы управления рисками необходимо не только разработать план действий, но и постоянно контролировать его выполнение. Реальные процессы могут отличаться от тех, которые были запланированы, поэтому мониторинг выполнения программы является неотъемлемой частью процесса. Этот мониторинг может осуществляться как в режиме реального времени, так и на основе периодических проверок. Это позволяет поддерживать гибкость и адаптивность в управлении рисками, обеспечивая динамический характер этого процесса. В результате, организация имеет возможность быстро реагировать на изменения внешних условий и эффективно управлять рисками, минимизируя потенциальные угрозы. 2. Методы управления рисками Современная организация, которая стремится к успешному долгосрочному развитию, не может обойтись без внедрения инновационных проектов. Однако, реализация инноваций неотъемлемо сопряжена с повышенным уровнем риска. Чтобы добиться успеха, любое инновационно активное предприятие должно эффективно управлять рисками. Именно от этого зависят результаты всего инновационного проекта. Создание эффективной системы риск-менеджмента требует глубокого понимания доступных методов воздействия на риск. Нужно исследовать различные стратегии и приемы, которые современная организация может использовать для минимизации возможных угроз и оптимизации возможностей. Кроме того, важно учесть, что каждый инновационный проект имеет свои особенности и потребности в управлении рисками. Поэтому, конкретные методы и подходы должны быть адаптированы под конкретные условия и задачи организации. Многие компании прибегают к использованию традиционных методов риск-менеджмента, таких как оценка вероятности и воздействия риска. Однако, в современной инновационной среде это может не быть достаточно эффективным. Для справления с возникающими вызовами и обеспечения надежной защиты от риска, организация должна быть готова принимать новаторские и нетрадиционные подходы, такие как анализ макроэкономических тенденций, прогнозирование рыночной конъюнктуры и учет изменений в социальных и политических сферах. Инновационные проекты требуют от организаций гибкости и адаптивности, чтобы противостоять переменам и реагировать на новые вызовы. Вместе с тем, не следует забывать о важности учета международного контекста и глобальных экономических тенденций при разработке системы риск-менеджмента. Только такая система сможет обеспечить устойчивое развитие и успешную реализацию инновационных проектов. Основные методы управления рисками представлены на рисунке 6. Рисунок 6 - Методы управления рисками Сокращение степени риска представляет собой стратегию, в рамках которой либо уменьшаются размеры возможного ущерба, либо понижается вероятность наступления неблагоприятных событий. Отказ от реализации мероприятия, связанного с риском, является наиболее радикальным и простым путем избежать риска. Это позволяет полностью избежать возможных потерь и неопределенности. Принятие (сохранение) риска означает, что предприниматель оставляет за собой всю или часть риска и несет за него ответственность. Сохранение риска не обязательно означает отказ от действий, направленных на компенсацию ущерба, но такая возможность предусмотрена. Методы предупреждения и снижения риска представлены на рисунке 7. Среди самых распространенных способов снижения рисков является страхование. Это соглашение, при котором страховщик берет на себя обязательство возместить убытки страхователю за определенную плату. Убытки могут быть вызваны опасностями или случайностями, указанными в страховом договоре, и могут затронуть страхователя или его имущество. Риски финансовых операций, связанные с изменениями курса валют, цен на товары и процентных ставок, могут быть исключены или ограничены путем использования хеджирования - системы мер, которая предоставляет возможность страхования имущественных интересов. В рамках этой системы, предприниматель создает отдельные фонды для возмещения убытков, используя часть своих собственных оборотных средств. Часто такой подход к снижению риска рассматривается как альтернатива страхованию, особенно в случаях, когда затраты на резервирование оказываются ниже стоимости страховых взносов. Сознательное распределение активных средств между различными направлениями или способами является способом обеспечения снижения риска. Диверсификация основана на понимании системного принципа взаимосвязи и взаимозависимости в сложной системе. Этот процесс представляет собой распределение инвестируемых средств между несвязанными объектами вложения. Лимитирование, с другой стороны, является мягкой формой избегания риска. Оно включает установление ограничений как сверху, так и снизу, чтобы уменьшить степень риска. На рисунке 8 представлена классификация методов управления рисками, которая разделяет их на две группы: методы принятия решений и методы воздействия на риск. Знание этих методов позволяет определить их применимость в конкретной ситуации и выбрать оптимальный набор методов воздействия на риск для успешной реализации инновационного проекта, учитывая особенности организации. Методы риск-менеджмента, направленные на параметры риска, могут быть классифицированы в одну из трех категорий: воздействие на вероятность возникновения риска, воздействие на размер риска и воздействие на предсказуемость риска и толерантность к нему. Один из методов воздействия на предсказуемость риска инновационного проекта - метод наращивания информационного покрытия, который обеспечивает предсказуемость риска путем получения дополнительной информации об изучаемом объекте. Однако при реализации инновационного проекта его применение всегда будет ограничено. Источники риска, объект риска, канал риска и эффект риска - все эти методы подразделяются на методы, которые воздействуют на среду риска. Методы воздействия на источники толерантности будут методами повышения толерантности к риску. Перемена стратегии реализации инновационного проекта влияет на предсказуемость рисков. Отказ от риска не изменяет вероятность или размер риска как экономического явления, но может значительно изменить его проявление в рамках проекта. Методы защиты и активного воздействия на риск влияют на вероятность и размер риска. Одним из путей управления рисками является направленное воздействие на элементы его среды. Такое воздействие может быть сконцентрировано на источнике риска или на причине, которая может привести к появлению источника (фактор риска). Применение метода ограничено возможностью или невозможностью воздействия на объективные и субъективные причины, которые создают риск и способствуют его реализации. Экономическому субъекту доступно только прямое воздействие на ту группу факторов, которыми он может управлять. Защита объекта от рисков и подготовка к их восприятию являются основными методами воздействия на объект риска. Также можно придать объекту качества, которые помогут изначально отторгнуть риск. Методы управления могут быть направлены либо только на защиту объекта, либо на придание ему гибкости в отношении риска. Воздействие на канал передачи риска может осуществляться путем его устранения или защиты. Для обеспечения эффективной реакции на реализовавшуюся опасность необходимо воздействовать на эффект риска. Группа методов направлена на последствия реализации рисковой ситуации. Методы риск-менеджмента разделяются на превентивные и репрессивные по их способности воздействовать на риск. Превентивные методы стремятся создать условия, чтобы опасность не произошла, в то время как репрессивные методы обеспечивают своевременное и адекватное покрытие ущерба, причиненного риском. Методы нейтрального и активного воздействия выделяются в зависимости от их воздействия на профиль риска проекта. Нейтральные методы не прямо влияют на объективную совокупность рисков проекта, а только на его составляющие. Генеральный подрядчик может выступать в качестве активного участника, которому передается соответствующая группа рисков вместе с функциями и обязанностями по управлению проектом. Методы риск-менеджмента могут быть разделены на спектральные и точечные в зависимости от масштаба их воздействия. Спектральные методы охватывают все риски в целом, в то время как точечные методы непосредственно воздействуют на конкретный риск или объект. С другой стороны, методы риск-менеджмента могут быть классифицированы как прямые и косвенные по направленности их воздействия. Применение прямых методов влияет только на выбранный объект, в то время как косвенные методы также воздействуют на связанные с ним риски. Наконец, методы риск-менеджмента могут быть разделены на прибыльно-нейтральные и прибыльно-содержащие в зависимости от возможности получения дополнительной прибыли. Реализация риска может привести к получению дополнительной прибыли при использовании прибыльно-содержащих методов, таких как система хеджирования. Это позволяет предприятию извлечь выгоду из рискованных событий. С другой стороны, прибыльно-нейтральные методы не предоставляют такой возможности и ограничиваются созданием резервов для компенсации последствий реализации риска. Что касается степени планированности, выделяют методы планового воздействия и экстренного реагирования, которые могут быть использованы в различных ситуациях. В системе спекулятивных рисков чаще используются прибыльно-содержащие методы. Методы планового воздействия, включенные в рамках целевой программы, представляют собой один из способов риск-менеджмента. В случае непредвиденных изменений, которые не могли быть предсказаны или не были учтены при разработке плана процедур и мероприятий рискменеджмента, возникает необходимость в экстренном реагировании. Существуют две категории методов управления рисками, различающихся по степени покрытия последствий рисковых событий: методы с частичным покрытием и методы с полным покрытием. Различают два варианта обеспечения частичного покрытия риска. Первый вариант предусматривает заранее оговоренную сумму или долю участия предприятия или третьего лица в покрытии риска. Это позволяет справиться с ситуацией, когда объем средств, выделенных на управление риском, недостаточен для полного покрытия потенциального риска. Второй вариант - передача всего риска третьему лицу, участнику проекта, который берет на себя всю ответственность за покрытие ущерба. Методы управления рисками можно разделить на две категории: систематические и точечные, или разовые. Важно применять систематические методы на протяжении всего проекта. К ним относятся страхование и самострахование. Разовые методы, напротив, не зависят от времени рисковой ситуации и должны быть реализованы однократно. Это может быть удаление работника, замена партнера или другой элемент инновационного проекта. Все методы риск-менеджмента можно разделить на радикальные и нерадикальные в зависимости от степени их воздействия на риск. Радикальные методы меняют рископрофиль проекта кардинально. Методы управления рисками могут включать перевод проекта в другую систему рисков или удаление конкретного риска. Однако такие методы могут исключать позитивное использование возможностей, связанных с рисковой ситуацией. Методы, направленные на устранение причин, рекомендуются только для процессных рисков. Существуют методы управления рисками, которые обязательно должны быть применены, условно-обязательные и необязательные. Законодательство строго регламентирует процедуры и методологию управления рисками, требуя обязательного применения. .2 Особенности выбора метода управления рисками Главную роль на этапе выбора метода управления рисками играет финансовый менеджер, который имеет два важных права: право выбора и право ответственности за принятые решения. Право выбора дает возможность принимать решения, необходимые для достижения цели рискового вложения капитала. Важно отметить, что решение должно быть принято менеджером самостоятельно, так как коллективное принятие решения никогда не гарантирует его выполнение. Коллективные решения, в свою очередь, могут быть более субъективными из-за психологических особенностей каждого участника, в отличие от решений, принимаемых одним специалистом. Специализированные группы людей создаются для управления риском, чтобы принять коллективное решение и принять его большинством голосов, будь то простое или квалифицированное. Однако окончательное решение о выборе риска и рискового вложения капитала принимает один человек, который берет на себя ответственность за это решение. При выборе стратегии и методов управления рисками финансовый менеджер часто прибегает к определенным стереотипам, сформированным на основе его опыта и знаний. Эти стереотипы позволяют менеджеру быстро действовать в типичных ситуациях. Однако, если типичные ситуации отсутствуют, финансовый менеджер должен искать оптимальные решения, отклоняясь от стереотипов. Многовариантность риск-менеджмента проявляется в гибкости и нестандартности решений, которые принимаются на разных уровнях управления предприятием. Эти уровни - стратегический, тактический и оперативный, изображенные на рисунке 9. Подходы к управлению рисками могут быть разнообразными, поэтому риск-менеджмент не имеет непререкаемого стандарта и требует адаптации к конкретным финансовым колебаниям и хозяйственным ситуациям. Рисунок 9 - Принятие решений по уровням менеджмента В риск-менеджменте наиболее важным фактором является правильная установка цели, которая соответствует экономическим интересам управляемого объекта. Интуиция и инсайт играют ключевую роль в решении задач, связанных с рисками. Менеджеры, обладающие интуицией, способны найти верное решение проблемы без необходимости в логическом анализе. Интуитивное решение приходит как внезапное озарение, которое раскрывает суть изучаемого вопроса. Инсайт, в свою очередь, представляет собой осознание решения определенной проблемы. Субъективно инсайт воспринимается как неожиданное просветление. В момент самого инсайта решение становится ясным, но часто эта ясность не продолжительна и требует сознательной фиксации. Выбор того или иного приёма управления риском осуществляется на основании ряда правил, разработанных теорией и практикой управления риском. На рисунке 10 представлены основные из этих правил. Одно из таких правил - правило максимума выигрыша. Оно заключается в выборе из возможных вариантов решений, содержащих риск, того, который обеспечивает максимальный результат при минимальном и приемлемом для предпринимателя риске. Рисунок 10 - Правила приёма управления риском Практически более рисковые варианты часто оказываются более прибыльными. В таких случаях используется правило оптимальной комбинации дохода и риска. Суть этого правила заключается в выборе из всех вариантов, которые предоставляют приемлемый уровень риска для предпринимателя, того, у которого соотношение между доходом и потерями является наибольшим. Основная идея правила оптимальной вероятности результата заключается в выборе из всех вариантов, которые предоставляют приемлемую вероятность получения положительного результата для предпринимателя, того, у которого выигрыш является максимальным. Сравнение различных методов управления риском основывается на выборе критерия оценки эффективности. Существует два основных подхода к определению таких критериев: контроль критического параметра, чтобы он не выходил за пределы допустимых значений, и учет экономической выгоды. Решение о выборе подхода зависит от эффективности и ресурсоемкости каждого метода управления риском. Важными вопросами, на которые должен ответить менеджер, являются следующие: Когда сталкиваешься с бюджетными ограничениями, необходимо определить наиболее эффективные методы управления риском. Кроме того, важно учесть, как изменится общий суммарный риск при использовании выбранных методов для управления отдельными рисками. При выборе метода управления риском следует учитывать его эффективность в условиях финансовых ограничений и его влияние на общий риск. Выбор методов управления риском можно рассматривать как задачу оптимизации, учитывая различные критерии, такие как финансово-экономические, технические и социальные. Финансово-экономические критерии позволяют оценить затраты и выгоду, технические критерии учитывают технологические возможности снижения риска, а социальные критерии связаны с приведением уровня риска к приемлемому для общества уровню. Определение оптимальной комбинации методов управления рисками для конкретного предприятия требует анализа нескольких факторов. Важно учитывать сложность инновационного проекта, уровень надежности предприятия, наличие свободных средств, вероятность, размер и характер риска, предсказуемость риска, этап реализации проекта, а также качество и возможности участников. Чтобы определить эффективность выбранного метода, необходимо оценить потенциальный ущерб, который может быть причинен экономическому субъекту в случае возникновения опасной ситуации. Оценка ущерба, нанесённого имуществу предприятия, является важным аспектом. Также необходимо учесть ущерб, связанный с потерей прибыли предприятия из-за снижения или остановки производства. Безусловно, ущерб, затрагивающий жизнь и здоровье персонала, не может быть пренебрежен. Не меньшую роль играет ущерб, причинённый окружающей среде, а также третьим лицам. Отметим также ущерб, связанный с недопоставкой услуг. Однако, при оценке риска для предприятия необходимо учитывать не только текущую потерю дохода, но и её потенциальный размер в будущем. Все составляющие ущерба должны быть оценены с точки зрения их влияния на совокупный доход предприятия в перспективе. Пакет методов управления рисками может быть сформирован организацией на основании оценки параметров и характеристик. Этот пакет будет зависеть от стадии проекта, характеристик риска, стоимости метода и наличия средств. При выборе конкретного метода управления рисками, рискменеджер должен руководствоваться следующими принципами: нельзя рисковать больше, чем это может позволить собственный капитал; нельзя рисковать многим ради малого; следует предвидеть последствия риска. В зависимости от вероятности возникновения рисковых ситуаций и потенциальных потерь, осуществляется выбор методов и инструментов управления рисками для каждого риска. Выбирая из всех доступных вариантов, предоставляющих приемлемую вероятность успеха, предприниматель должен остановиться на том, который обещает максимальный выигрыш. Иногда рискованные варианты оказываются более прибыльными, и в таких случаях следует придерживаться правила оптимальной комбинации дохода и риска. Основная идея этого правила заключается в том, чтобы выбрать вариант с наибольшим соотношением между доходом и возможными потерями, при условии, что риск остается на приемлемом уровне для предпринимателя. Когда возникают финансовые ограничения, менеджер должен определить наиболее эффективные методы управления риском, исходя из выбора критерия оценки эффективности. Для этого необходимо применять два основных подхода: контроль критического параметра, чтобы он не выходил за пределы допустимых значений, и учет экономической выгоды. Выбор подхода зависит от эффективности и ресурсоемкости каждого метода управления риском. При принятии решения о выборе метода управления риском необходимо учесть, как изменится общий суммарный риск при использовании выбранных методов для управления отдельными рисками. Оптимизация выбора методов управления риском предполагает учет различных критериев, таких как финансово-экономические, технические и социальные. Финансово- экономические критерии позволяют оценить затраты и выгоду, технические критерии учитывают возможности снижения риска с технологической точки зрения, а социальные критерии связаны с приведением уровня риска к приемлемому уровню для общества. Важно также учитывать эффективность метода управления риском в условиях финансовых ограничений и его влияние на общий риск. Ущерб, причиненный имуществу предприятия, является важным аспектом, который необходимо оценить. Также важно учесть убытки, связанные с потерей прибыли предприятия вследствие сокращения или полной остановки производства. Жизнь и здоровье персонала не могут быть пренебрежены, так как влияют на ущерб. Имеет значение ущерб, причиненный окружающей среде и третьим лицам. Также ущерб, вызванный недопоставкой услуг, не следует забывать. Однако, при оценке риска для предприятия необходимо учитывать не только текущие потери дохода, но и их потенциальный размер в будущем. Все компоненты ущерба должны быть оценены с учетом их влияния на общий доход предприятия в перспективе. Выбор методов и инструментов управления рисками осуществляется в зависимости от вероятности возникновения рисковых ситуаций и потенциальных потерь. Организация формирует пакет методов управления рисками на основе оценки параметров и характеристик. Этот пакет зависит от стадии проекта, характеристик риска, стоимости метода и наличия средств. При выборе конкретного метода управления рисками, риск-менеджер руководствуется следующими принципами: собственный капитал не должен быть рискован больше, чем это возможно; малого не стоит рисковать ради многого; следует предвидеть последствия риска. 3. Инструменты риск-менеджмента в технологии управления рисками На самом начальном этапе развития общетеоретического менеджмента уже проявлялись первые признаки научного интереса к управлению рисками. Фредерик Тейлор, Генри Гант, супруги Гилберт, Генри Форд, представители школы научного управления, активно обсуждали риск возникновения сбоев и брака в процессе производственной деятельности. Однако, риск-менеджмент как самостоятельное направление исследований в области теоретического управления только начинает свое формирование. Его основная цель снижение вероятности возникновения неблагоприятного результата и минимизация возможных потерь проекта, вызванных его реализацией. Долгосрочное прогнозирование, стратегическое планирование и разработка обоснованной концепции и программы - все это наука и искусство управления риском в системе управления предприятием. Именно такие исследователи, как И.А. Бланк, О.А. Грунин и С.О. Грунин, В.И. Лукашин, В.П. Мак-Мак, В.А. Швандар, Г.Б. Поляк, Е.С. Стоянова, занимаются изучением проблем риск-менеджмента на современном этапе. Они строят стратегию и тактику риск-менеджмента, которые позволяют избегать или минимизировать негативное влияние на результаты деятельности и достигать высокой прибыли, учитывая неопределенность системы и условия окружающей среды. Достижение долгосрочных целей является основной задачей стратегии риск-менеджмента. В процессе формирования стратегии учитывается неопределенность ситуации, а также применяются эффективные методы для достижения целей в течение длительного времени. Стратегия определяет тактику, которая представляет собой совокупность приемов и методов, используемых в конкретных условиях функционирования предприятия с целью достижения поставленных целей, не противоречащих долгосрочным целям. Для реализации стратегии и тактики риск-менеджмента необходимо создание определенной структуры на предприятии, которая направлена на внедрение системы управления рисками. Максимальная эффективность управления рисками хозяйственной организации - основная цель риск-менеджмента. Она определяется как отношение полученного эффекта к затратам, понесенным в процессе деятельности. Формула для определения эффективности риск-менеджмента следующая: где ЭРМ - эффективность риск-менеджмента; Э - эффект, полученный в результате управления рисками; З - затраты, понесённые в процессе осуществления риск-менеджмента. Причём эффект (Э) представляет собой разницу между совокупной выгодой (СВ), полученной в результате управления рисками, и понесёнными при этом затратами (З). Для определения эффекта риск-менеджмента используют следующую формулу: Для достижения цели системы риск-менеджмента требуется выполнение различных задач. Эти задачи включают выбор стратегии управления риском, разработку адаптивного режима деятельности предприятия, организацию реализации этого режима, создание подсистемы управления риском на предприятии, разработку методологии оценки и управления рисками, а также контроль реализации адаптивного режима. Все эти мероприятия направлены на достижение основной цели риск-менеджмента. Организационная функция риск-менеджмента является одной из важнейших. В процессе организации управления рисками, осуществляется подготовительный этап и основной этап. Оценка воздействия рисков и выбор методов их управления, направленных на снижение негативного воздействия, являются задачами, которые включают в себя более конкретные вопросы. Для оценки воздействия рисков необходимо проанализировать факторы и выявить их причины, а также определить основные виды рисков, характерные для конкретных условий и видов деятельности. Количественная оценка рисков осуществляется с помощью различных методов. Анализ факторов и причин рисков, оценка их воздействия, определение целей управления риском - все это происходит на подготовительном этапе организации управления риском. Получение прибыли является основной целью этого управления. Выбор методов управления рисками и разработка адаптивного режима функционирования предприятия являются основными задачами организации системы управления риском. Определение целей, задач и функций риск-менеджмента является основой для построения его системы в рамках деятельности предприятия. Функциональная структура риск-менеджмента представлена функциями, выполняемыми в рамках данной подсистемы. Экономические отношения предприятия с другими хозяйствующими агентами, действия сотрудников на предприятии, технологические процессы и информационные потоки - все это является объектом управления риском. Субъектом управления является специальная группа людей, которая анализирует информацию, использует различные методы и теории риска и разрабатывает меры для минимизации негативного воздействия риска. На рисунке 11 представлена общая схема функциональной структуры риск-менеджмента, которая состоит из двух уровней - исполнительного и координирующего. Рисунок 11 - Функциональная структура риск-менеджмента предприятия. Основные функции исполнительного уровня включают контроль риска функционирования предприятия и управление риском, связанным с процессом принятия решений на предприятии. Целью этих функций является обеспечение выполнения процедур анализа и оценки рисков при подготовке новых важных решений. Контроль воздействия рисков на процесс функционирования нежелательного негативных предприятия направлен развития событий и последствий. Главная задача на выявление последующую состоит в тенденций нейтрализацию своевременном обнаружении существенного изменения воздействия риска и определении его причины. Подготовка стратегических, тактических и операционных решений включает в себя процедуры анализа рисков, связанных с функцией управления рисками. Риск-менеджмент позволяет оценить, как изменится воздействие риска и выявить факторы риска, которые станут более вероятными или существенными после принятия решения. На координирующем уровне осуществляется согласование деятельности и работы всех звеньев подсистемы управления риском в соответствии с целями предприятия. Формирование системы риск-менеджмента связано с выполнением функции "координация процессов риск-менеджмента". Для эффективного выполнения этой функции требуется: - Определить сроки проведения работ, форму представления результатов и их объем; - Задать порядок выполнения работ по анализу и оценке риска, а также определить их состав; - Подготовить необходимую нормативную и справочную информацию; - Собрать актуальные данные; - Запустить процесс разработки мероприятий по снижению негативного влияния риска; - Представить разработанные предложения руководству предприятия, а после их утверждения организовать реализацию мероприятий, направленных на снижение негативного воздействия рисков. Разработка системы мер для предупреждения и профилактики рисков одно из трех основных направлений риск-менеджмента, которое можно применять как в теории, так и на практике. Кроме того, важным аспектом является минимизация негативных последствий, которые могут возникнуть в результате рисков для хозяйственной организации. И наконец, третье направление связано с возможностью получения дополнительных доходов или коммерческих преимуществ в ситуациях риска. Сочетая эти три направления вместе, руководитель организации сможет разработать понастоящему эффективную систему управления рисками. Контроль над негативными событиями и уменьшение их влияния основное преимущество риск-менеджмента, которое представлено на рисунке 12. При осуществлении предпринимательской деятельности, снижение фактора неопределенности достигается через конкретные действия, направленные на сокращение вероятности возникновения негативных событий. Благодаря адекватному планированию и подготовленности, организация может достичь необходимой устойчивости даже в случае непреодолимых событий. Оценка вероятности наступления благоприятных последствий в рисковых ситуациях - это еще одна перспективная возможность, которую предоставляет риск-менеджмент. Поиск перспектив становится более эффективным, когда сотрудники осознают риски и обладают необходимыми навыками для их управления. Рисунок 12 - Основные преимущества риск - менеджмента Осуществление более эффективного планирования и повышение эффективности деятельности возможно благодаря наличию объективных данных об организации, ее операциях, целевых показателях и перспективах. Это в свою очередь способствует более взвешенному планированию и улучшению деятельности, а также позволяет использовать благоприятные перспективы и сократить негативные последствия. Особое внимание уделяется вопросам экономической целесообразности проведения бизнес-операций, что позволяет экономить ресурсы. Путем учета объема существующих ресурсов и повышения ликвидности активов достигается не только избежание дорогостоящих ошибок, но и увеличение прибыли от производственной деятельности. Выработка двустороннего диалога между руководством и заинтересованными внешними и внутренними сторонами компании является ключевым процессом в управлении рисками. Такой коммуникационный канал позволяет компании получать информацию о том, как изменения в ее деятельности будут восприняты заинтересованными сторонами. Это способствует улучшению взаимоотношений между ними. Повышение точности информации и анализа, необходимых для принятия стратегических решений на различных уровнях управления, является результатом процесса риск-менеджмента. Это ведет к повышению качества информации, которая используется при принятии решений и позволяет принимать более осознанные и обоснованные стратегические шаги. Организации, которые успешно управляют своими финансовыми и производственными рисками, пользуются большим доверием со стороны инвесторов, кредиторов, страховых компаний, поставщиков и клиентов. Благодаря своей деловой репутации, эти организации становятся предпочтительными партнерами на рынке. Качественное управление рисками также помогает учредителям компании поддерживать авторитет, так как оно позволяет им иметь полную базу данных о потенциальных рисках и продемонстрировать контролируемые условия функционирования предприятия. Вопросы, связанные с мониторингом и измерением параметров бизнеспроцессов, привлекают особое внимание в процессе риск-менеджмента. Это позволяет обеспечить четкий контроль реализации инвестиционных программ и контроль производственного процесса. В условиях невозможности рассчитать риск, принятие рисковых решений использованием эвристики - совокупности методологических правил для отыскания осуществляется логических истины и приемов с и теоретического исследования. Риск-менеджмент имеет свою систему эвристических правил для принятия решений в условиях риска. Думать о последствиях риска необходимо, чтобы не рисковать больше, чем это может позволить собственный капитал. Важно помнить, что нельзя рисковать многим ради малого, поэтому принятие положительного решения возможно только при отсутствии сомнений. Если же есть сомнения, то лучше принять отрицательное решение. Важно понимать, что всегда существует не только одно решение. Для реализации первого правила финансовому менеджеру необходимо определить максимально возможный объем убытка по данному риску перед принятием решения о рисковом вложении капитала. При анализе объема вложенного капитала необходимо сопоставить его с собственными финансовыми ресурсами и определить, возможно ли банкротство инвестора при потере этого капитала. Чтобы выполнить второе правило, финансовый менеджер должен знать максимально возможный уровень убытка, оценить риск и принять решение: отказаться от риска, взять его на себя или передать другому лицу. При страховании особенно важно учитывать третье правило, которое определяет передачу риска. Для финансового менеджера важно выбрать соотношение между страховым взносом и страховой суммой, которое будет приемлемым для него. Если убыток относительно велик по сравнению с экономией на страховом взносе, то риск не должен быть удержан. При реализации остальных правил, сначала нужно попытаться найти другие решения, если имеется только одно. Если анализ показывает, что других решений нет, то следует действовать по правилу "в расчёте на худшее". То есть, если возникают сомнения, следует принимать отрицательное решение. Таблица 1 содержит возможные виды внутреннего и внешнего риска хозяйственной деятельности экономического агента, который занимается производством компьютерной техники. Задание 1 включает в себя анализ риска и построение соответствующей схемы. Таблица 1 - Виды внутреннего и внешнего риска экономического агента, производящего компьютерную технику Внутренние риски 1. Уровень деловой активности руководства предприятия 2. Выбор оптимальной маркетинговой стратегии, политики и тактики 3. Производственный потенциал 4. Техническое оснащение 5. Уровень производительности труда Внешние риски 1. Риск падения спроса на производимую компьютерную технику, тем самым уменьшение числа покупателей 2. Риск, связанный с конкуренцией 3. Технический прогресс 4. Нарушение партнерами согласованных графиков поставки каких-либо запчастей, необходимых для производства компьютерной техники 5. Устаревание патента на используемую технологию Организация должна знать, какие методы воздействия на риск может использовать, чтобы создать эффективную систему риск-менеджмента. Эти методы определяются основными элементами классификации рисков, такими как время возникновения, основные факторы возникновения, характер учета и сфера возникновения. Риск - это деятельность, которая связана с преодолением неопределенности в ситуации выбора и позволяет оценить вероятность достижения предполагаемого результата как количественно, так и качественно. Существует несколько способов управления рисками, включая избежание, удержание, передачу и снижение. Избежание риска означает простое отказ от осуществления мероприятий, связанных с ним. Удержание риска предполагает, что инвестор остается ответственным за риск. Передача риска подразумевает передачу ответственности за него другому лицу. Для снижения риска используются различные методы, такие как диверсификация, получение дополнительной информации о выборе и результатах, а также установление лимитов. Эти методы являются наиболее распространенными. Анализ рисков и принятие решений - это процессы, связанные с управлением рисками, которые направлены на максимизацию позитивных последствий и минимизацию негативных результатов возможных рисковых событий. Финансовый менеджер играет главную роль на этапе выбора метода управления рисками. Менеджер по риску должен обладать двумя правами: правом выбора и правом нести ответственность за свой выбор. Риск связан с неопределенностью, которая проявляется в непредсказуемых результатах действий и неизвестной степени влияния факторов на эти результаты. Оценка совокупности факторов, таких как вероятность, размер и специфика риска, предсказуемость риска, этап реализации проекта, качество и возможности участников, необходима для выбора оптимальной совокупности методов управления рисками в предприятии. Оценка эффективности методов управления риском зависит от критерия, используемого для сравнения. Теория и практика управления риском разработали несколько основополагающих принципов: ограничение риска собственным капиталом, учет последствий риска и избегание риска многого ради малого. В процессе управления рисками осуществляется воздействие на объект управления с целью уменьшения степени неопределенности и снижения числа неблагоприятных исходов. Это включает в себя сбор, обработку и передачу информации, которая используется для принятия решений. Одной из основных задач в управлении рисками является поиск оптимального сочетания риска и дохода, учитывая, что чем выше потенциальная прибыль проекта, тем больше риск его реализации. Выбор методов и инструментов управления рисками определяется для каждого риска в зависимости от возможных потерь и вероятности возникновения ситуаций риска. Реализация риск-менеджмента представляет собой управленческий процесс, включающий принятие и выполнение решений, направленных на снижение вероятности возникновения негативных последствий и минимизацию потерь, связанных с осуществлением проекта. Система управления рисками включает в себя разработку и реализацию мероприятий, направленных на достижение поставленных целей. Для управления рисками применяются две основные группы методов: методы принятия решений и методы воздействия на риск. Различные подходы к управлению рисками предлагают разнообразные решения для управленческих задач. Основной принцип риск-менеджмента заключается в правильной постановке цели, которая соответствует экономическим интересам управляемого объекта. Важную роль в решении рисковых задач играют интуиция и инсайт менеджера. Координирующий и исполнительный уровни составляют функциональную структуру риск-менеджмента, которая имеет основную цель - уменьшение негативных последствий нежелательного развития событий и предотвращение ошибочных решений. В условиях, когда невозможно рассчитать риск, принятие рисковых решений осуществляется с использованием эвристики. Эта совокупность логических приемов и методологических правил позволяет решать сложные задачи и отыскивать истину. Система эвристических правил для принятия решений в условиях риска - это часть риск-менеджмента. В списке литературы содержатся следующие источники: 1. Книга "Общая теория риск" авторов Вишнякова Я.Д. и Радаева Н.Н. 2. Работа "Управление рисками в предпринимательстве" автора Воробьева С.Н. 3. Публикация "Интегрированный риск-менеджмент" автора Кудрявцева А.А., выпущенная СПбГУ, экон. Факультетом. 4. Учебное пособие "Управление рисками" автора Мамаевой Л.Н. 5. Книга "Разработка управленческого решения" автора Ременникова В.Б. 6. Труд "Понятие рисков и их классификация как основной элемент теории рисков" автора Романова В.С. 7. Работа "Анализ и управление рисками организации" автора Рыхтиковой Н.А. 8. Труд "Управление рисками предприятия" автора Уродовских В.Н. В учебнике "Риск-менеджмент" автором Фомичевым А.Н. рассматривается вопрос управления рисками. Учебное пособие "Управление риском" написано Хохловым Н.В. и предлагает свои методы и подходы к управлению рисками. В Санкт-Петербурге Черешкин Д. занимается управлением рисками и безопасностью. Г.В. Чернова в своей работе "Управление рисками" также предлагает свои методы и стратегии рискменеджмента. Шапкин А.С. и Шапкин В.А. в своей книге "Экономические и финансовые риски: оценка, управление, портфель инвестиций" рассматривают вопросы оценки и управления рисками в инвестиционной деятельности. Автором Юкаевой В.С. написано произведение, которое также затрагивает тему управления рисками.