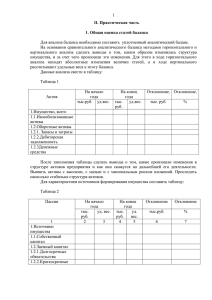

УТВЕРЖДЕНО приказом ректора №_02-УВП от «11» января 2016 г. ______________ О.А. Зайцева Автономная образовательная некоммерческая организация высшего образования «Институт менеджмента, маркетинга и финансов» Школа Бизнеса Дополнительная профессиональная программа профессиональной переподготовки ФИНАНСЫ И КРЕДИТ Рабочая программа дисциплины Анализ финансовой отчетности Составитель: канд. экон. наук, доц. Хвостикова В. А. ВОРОНЕЖ 2016 Пояснительная записка Рабочая программа дисциплины (РП) «Анализ финансовой отчетности» дополнительной профессиональной программы профессиональной переподготовки «Финансы и кредит» (далее – ДПП) разработана и утверждена организацией с учетом потребностей регионального рынка труда, установленных квалификационных требований, отраслевых требований на основе федеральных государственных образовательных стандартов высшего образования по соответствующему направлению подготовки, а также согласно нижеперечисленным нормативно-правовым документам. Нормативно-правовую базу разработки РП составляют: Федеральный закон от 29 декабря 2012 г. № 273-ФЗ «Об образовании в Российской Федерации»; Приказ Министерства образования и науки Российской Федерации от 1 июля 2013 г. № 499 «Об утверждении Порядка организации и осуществления образовательной деятельности по дополнительным профессиональным программам»; «Квалификационный справочник должностей руководителей, специалистов и других служащих», утвержденный Постановлением Минтруда России от 21.08.1998 г. № 37 (в действующей редакции); Федеральный государственный образовательный стандарт высшего образования (ФГОС ВО) по направлению подготовки 38.03.01 Экономика (квалификация (степень) «бакалавр»), утвержденный приказом Министерства образования и науки Российской Федерации от 12 ноября 2015 года № 1327; - Положение о порядке разработки и реализации образовательных программ Школы Бизнеса АОНО ВО «Институт менеджмента, маркетинга и финансов», утвержденное приказом Ректора от 16.11.2015 г. № 67-УВП. 2 Цель и задачи дисциплины Целью изучения дисциплины является приобретение слушателями необходимых компетенций в области оценки финансового состояния предприятия (организации). Задачи: изучить сущность и специфику анализа финансовой отчетности; ознакомиться с содержанием бухгалтерской отчетности организации; изучить методику проведения экспресс-анализа финансовой деятельности организации; изучить методику оценки финансового состояния организации; изучить методику анализа финансовых результатов деятельности организации; ознакомиться с методами прогнозирования финансового состояния организации. Планируемые результаты обучения Изучив дисциплину, слушатель должен: иметь представление: о способах преобразования бухгалтерской отчетности в аналитическую; о методиках выявления проблем в управлении финансовохозяйственной деятельностью организации; о методиках выбора направлений инвестирования капитала; о методах прогнозирования отдельных показателей и бухгалтерской отчетности в целом; знать: общие закономерности и тенденции развития экономики, проявление общих, специфических и частных экономических законов в практике предприятия; сущность основных понятий, используемых при проведении анализа финансово-хозяйственной деятельности организации; содержание бухгалтерской отчетности организации; технические способы аналитического исследования; методики проведения анализа финансового состояния и финансовых результатов деятельности организации. уметь: 3 ориентироваться в специфической терминологии и самостоятельно работать с учебной литературой; собирать, группировать и анализировать факты действительности с целью выявления тенденций и закономерностей развития организации в целом и отдельных ее направлений деятельности; выбирать и применять методы и модели для исследования тех или иных фактов и тенденций; осуществлять углубленный анализ основных форм финансовой отчетности с определением причин изменения показателей, факторов и условий, вызывающих эти изменения; делать самостоятельные выводы по проблемам изучаемой дисциплины на основе проведенного анализа и интерпретации его результатов. владеть навыками: преобразования бухгалтерской отчетности в аналитическую; расчета и анализа основных финансово-экономических показателей, характеризующих финансовое состояние и финансовые результаты деятельности организации; выполнения экономических расчетов в сфере экономического обоснования принимаемых решения при осуществлении финансовоэкономической деятельности; прогнозирования основных форм финансовой отчетности на основе использования разных методов. Характеристика формирующихся и (или) подлежащих совершенствованию компетенций Компетенции обучающегося, формируемые в результате освоения дисциплины: профессиональные (ПК): (ПК-1) - способен собрать и проанализировать исходные данные, необходимые для расчета экономических и социально-экономических показателей, характеризующих деятельность хозяйствующих субъектов. (ПК-2) - способен на основе типовых методик и действующей нормативно-правовой базы рассчитать экономические и социально-экономические показатели, характеризующие деятельность хозяйствующих субъектов. (ПК-7) - способен анализировать и интерпретировать финансовую, бухгалтерскую и иную информацию, содержащуюся в отчетности предприятий различных форм собственности, организаций, ведомств и использовать полученные сведения для принятия управленческих решений. 4 Объем дисциплины в часах в соответствии с учебным планом Наименование разделов и тем Лекции 1 Тема 1. Сущность и содержание анализа финансового состояния организации Тема 2. Бухгалтерская отчетность как источник информации для проведения анализа финансового состояния Тема 3. Оценка имущественного положения организации Тема 4. Анализ ликвидности и платежеспособности Тема 5. Анализ финансовой устойчивости Тема 6. Анализ деловой активности Тема 7. Анализ финансовых результатов деятельности организации и рентабельности Тема 8. Анализ денежных потоков Тема 9. Методика анализа кредитоспособности организации по данным бухгалтерской отчетности Тема 10. Прогнозирование возможного банкротства организации Тестирование с применением дистанционных технологий. ИТОГО ПО ДИСЦИПЛИНЕ 2 Количество часов Семинар. Самост. занятия работа 3 4 Всего по теме 5 0,25 - - 0,25 0,25 - - 0,25 0,25 1 - 1,25 0,5 1 - 1,5 0,5 0,25 1 1 - 1,5 1,25 0, 5 2 - 2,5 0, 5 1 - 1,5 0,5 1 - 1,5 0,5 2 - 2,5 - - 2 2 4 10 2 16 Календарный учебный график. Лекции 1 рабочий день Практические занятия Самостоятельная работа по 4 часа в день выходной день 10 часов Промежуточное и итоговое тестирование 2 часа с применением дистанционных технологий во временных рамках изучения дисциплины Всего: - 5 16 часов Ключевые слова (тезаурус) Активы, активы оборотные, активы чистые, бухгалтерская отчетность, деловая активность предприятия, заемный капитал, заемные финансовые ресурсы, капитал, краткосрочные финансовые обязательства, ликвидность, Ликвидность активов, ликвидность баланса предприятия, ликвидность предприятия, ликвидность ценной бумаги, отчетность бухгалтерская (финансовая), платежеспособность, прибыль, прибыль от реализации продукции, работ, услуг, прибыль чистая, производственный цикл, собственные оборотные активы, срочная дебиторская задолженность, текущая дебиторская задолженность (краткосрочная), финансовый год, финансовая устойчивость, финансовое состояние, финансовый актив, чистые оборотные активы, экономический эффект, экономическая эффективность, экспресс-анализ финансовой отчетности. Содержание разделов дисциплины Тема 1. Сущность и содержание анализа финансового состояния организации Сущность финансового анализа. Цели и задачи финансового анализа. Методы и способы анализа финансового состояния: горизонтальный, вертикальный анализ, трендовый финансовый анализ; сравнительный финансовый анализ; анализ финансовых коэффициентов (R-анализ); факторный финансовый анализ Нормативная и законодательная база для проведения анализа финансового состояния организации Структура отчета по анализу финансового состояния организации Тема 2. Бухгалтерская отчетность как источник информации для проведения анализа финансового состояния Состав и содержание бухгалтерской отчетности. Порядок составления финансовой отчетности. Бухгалтерский баланс. Классификация хозяйственных средств согласно бухгалтерскому балансу. Хозяйственные факторы, характеризующие изменения в средствах и источниках их формирования. Отчет о прибылях и убытках. Содержание статей отчета о прибылях и убытках. Состав прочих доходов и расходов Отчет об изменениях капитала. Содержание и порядок составления 6 Отчет о движении денежных средств. Порядок отражения сведений о поступлении и расходовании денежных средств в разрезе текущей, инвестиционной и финансовой деятельности. Приложение к бухгалтерскому балансу. Содержание информации Взаимосвязь форм бухгалтерской отчетности. Проверка правильности составления бухгалтерской отчетности Тема 3. Оценка имущественного положения организации Экспресс-анализ имущественного положения организации. Общая оценка имущественного положения организации. Составление по данным бухгалтерского баланса аналитической таблицы. Анализ динамики состава и структуры имущества предприятия на основании сравнения отчетных данных бухгалтерского баланса за ряд периодов. Горизонтальный анализ активных статей баланса: определение абсолютных и относительных изменений. Вертикальный анализ активных статей баланса: определение структуры имущества и причин ее изменений, установление удельных весов отдельных статей по отношению к валюте баланса, по отношению к стоимости внеоборотных и оборотных активов. Анализ динамики состава и структуры источников финансирования на основе данных пассива баланса. Горизонтальный анализ статей пассива баланса: определение абсолютных и относительных изменений. Вертикальный анализ статей пассива баланса: определение структуры источников финансирования и причин ее изменений, установление удельных весов отдельных статей по отношению к валюте баланса, по отношению к величине собственного капитала, по отношению к величине заемного капитала. Анализ состояния запасов. Анализ дебиторской задолженности. Сравнительный анализ дебиторской и кредиторской задолженности. Определение неудовлетворительной структуры баланса и возможности утраты (восстановления) платежеспособности организации на основе «Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса»]. Тема 4. Анализ ликвидности и платежеспособности Сущность ликвидности и платежеспособности. Характеристика показателей оценки платежеспособности и ликвидности предприятия. Анализ ликвидности баланса предприятия. Группировка активов организации по степени их ликвидности. Группировка пассивов организации по степени срочности их оплаты. 7 Расчет и оценка коэффициентов ликвидности организации: коэффициент текущей платежеспособности, коэффициент промежуточной платежеспособности и ликвидности, коэффициент абсолютной ликвидности, показатель обеспеченности обязательств активами, степень платежеспособности по обязательствам за счет выручки. Чистый оборотный капитал. Коэффициент соотношения денежных средств и чистого оборотного капитала. Коэффициент соотношения запасов и чистого оборотного капитала. Коэффициент соотношения запасов и краткосрочной задолженности. Коэффициент соотношения дебиторской и кредиторской задолженности. Тема 5. Анализ финансовой устойчивости Сущность финансовой устойчивости организации, ее типы, подходы к оценке. Расчет относительных показателей финансовой устойчивости: коэффициент автономии, коэффициент заемного капитала, мультипликатор собственного капитала, коэффициент финансовой зависимости, коэффициент долгосрочной финансовой зависимости, коэффициент структуры долгосрочных вложений, коэффициент обеспеченности собственными оборотными средствами, коэффициент маневренности, коэффициент покрытия процентов. Расчет абсолютных показателей финансовой устойчивости (обеспеченности запасов источниками финансирования): величина излишка (недостатка) собственных оборотных средств, величина излишка (недостатка) собственных и долгосрочных источников финансирования запасов, величина излишка (недостатка) общих источников финансирования запасов; трехкомпонентный показатель финансовой устойчивости. Тема 6. Анализ деловой активности Расчет показателей деловой активности. Оборачиваемость активов. Оборачиваемость запасов. Фондоотдача. Оборачиваемость дебиторской задолженности. Время обращения дебиторской задолженности. Средний возраст запасов. Операционный цикл. Финансовый цикл. Оборачиваемость готовой продукции. Оборачиваемость оборотного капитала. Оборачиваемость собственного капитала. Оборачиваемость общей задолженности. Оборачиваемость привлеченного финансового капитала. 8 Тема 7. Анализ финансовых результатов деятельности организации и рентабельности Анализ финансовых результатов деятельности организации: исследование изменений показателей финансовых результатов за текущий период (горизонтальный анализ); исследование структуры финансового результата и их изменений (вертикальный анализ); изучение динамики показателей за ряд отчетных периодов; исследование влияния факторов на прибыль. Расчет показателей рентабельности: рентабельность активов, рентабельность собственного капитала, рентабельность реализации, рентабельность текущих затрат, рентабельность инвестированного капитала, рентабельность инвестиций. Формула Du Pont и ее применение в анализе влияния факторов на рентабельность активов и собственного капитала. Тема 8. Анализ денежных потоков Исследование динамики общего объема денежного оборота предприятия. Удельный объем денежного оборота на единицу используемых активов. Удельные денежный объем на единицу реализуемой продукции. Продолжительность денежного оборота по операционной деятельности. Продолжительность совокупного денежного оборота предприятия. Исследование динамики объема и структуры формирования положительного денежного потока в разрезе различных источников. Коэффициент участия операционной, инвестиционной и финансовой деятельности в формировании положительного денежного потока. Анализ динамики объема и структура отрицательного денежного потока по различным направлениям расходования денежных средств. Коэффициент участия инвестиционной деятельности в формировании отрицательного денежного потока. Сбалансированность положительных и отрицательных денежных потоков. Динамика формирования изменения чистого денежного потока. Уровень чистого денежного потока. Коэффициент достаточности чистого денежного потока. Равномерность формирования денежных потоков по отдельным интервалам анализируемого периода. Среднеквадратическое отклонение денежных потоков. Коэффициент вариации денежных потоков. Синхронность формирования положительных и отрицательных денежных потоков. Коэффициент корреляции денежного потока. 9 Ликвидность денежных потоков. Эффективность денежного потока. Коэффициент эффективности денежного потока. Коэффициент реинвестирования чистого денежного потока. Тема 9. Методика анализа кредитоспособности организации по данным бухгалтерской отчетности Сущность кредитоспособности. Отличия в понятиях «кредитоспособность» и «платежеспособность». Аналитические методы, применяемые займодавцами в отношении заемщиков. Показатели кредитоспособности заемщиков. Классы кредитоспособности. Тема 10. Прогнозирование возможного банкротства организации Сущность, виды и причины возникновения банкротства. Характеристика стадий банкротства. Скрытая финансовая неустойчивость. Явное банкротство. Особенности анализа финансового состояния организации при процедурах банкротства. Методики прогнозирования возможного банкротства. Различные подходы к прогнозированию возможного банкротства, основанные на оценке финансового состояния предприятия. Зарубежная практика прогнозирования вероятности банкротства. Организационно-педагогические условия Виды занятий и методики обучения Приобретение и совершенствование имеющихся компетенций у обучающихся осуществляется в ходе лекционных и практических занятий, анализа практических ситуаций, решения индивидуальных и групповых заданий, тестирования и самостоятельной работы, которая предполагает изучение элементов курса, промежуточную самопроверку и интерактивное общение с преподавателями посредством дистанционных образовательных технологий. Практические занятия проводятся в форме круглого стола с привлечением в качестве выступающего специалиста – практика, имеющего опыт работы в области профессиональной деятельности, соответствующей данному направлению. 10 Квалификация педагогических кадров Реализацию образовательного процесса обеспечивают: преподаватели, имеющие профильное образование и стаж преподавательской деятельности не менее 3-х лет; специалисты-практики, имеющие опыт работы в области профессиональной деятельности, соответствующей направленности ДПП; представители предприятий и организаций, деятельность которых связана с направленностью реализуемой программы для проведения «круглых столов», деловых игр и мастер-классов; Материально-технические условия Аудиторный фонд Компьютерные классы Программное обеспечение Оснащены мультимедийными проекторами и ПЭВМ с выходом в интернет, флипчартами, наглядными пособиями. Учебные кабинеты (компьютерные классы) на 11 компьютеров в каждом (10 рабочих мест слушателя и рабочее место преподавателя). Все компьютеры объединены в локальную сеть с доступом в Интернет по выделенному каналу пропускной способностью 30 Мб/с. Каждое рабочее место оснащено эргономичной компьютерной мебелью, включая кресла с регулировками. Классы соответствуют нормам освещенности, оснащены системами кондиционирования воздуха. Компьютеры представлены системами на базе 2х, 4-х ядерных процессоров Intel и др; объем оперативной памяти 2-8 Гб, современные видеокарты, широкоформатные жидкокристаллические сенсорные мониторы Dell, NEC, Samsung с диагоналями 19 – 22 дюйма. Некоторые рабочие места оснащены webкамерами с микрофонами и гарнитурами, необходимыми для работы в сети Skype. Операционная система Microsoft Windows 7/8.1, Mac OS, пакет офисного П.О. Microsoft Office, Kaspersky. По необходимости устанавливается программное обеспечение из msdn подписке. Все программное обеспечение представлено лицензионными копиями. 11 Информационные и учебно-методические условия Слушателям предоставляется бесплатный доступ к ресурсам библиотеки Института и электронно-библиотечной системе «КнигаФонд», http://www.knigafund.ru/. При использовании электронных изданий каждый слушатель во время самостоятельной подготовки обеспечивается рабочим местом в компьютерном классе или в читальном зале библиотеки с выходом в Интернет, в соответствии с объемом изучаемых дисциплин. Помимо рекомендованной литературы в библиотеке имеется электронная версия конспектов лекций по курсу. Каждый слушатель на время занятий обеспечивается комплектом учебнометодических материалов, содержащим электронные и печатные информационные разработки, учебные видеофильмы (тиражируются по требованию). Слушатели обеспечиваются раздаточным материалом, необходимым для изучения дисциплин. Самостоятельное обучение осуществляется с помощью дистанционного учебного портала, размещенного на сайте http://bus.immf.ru/. Образовательные технологии (виды занятий и методика обучения) Вид учебной работы Лекции Образовательные технологии, которые используются при проведении учебной работы Обозначение теоретических и практических компонентов рассматриваемых вопросов. Установление междисциплинарных связей в ходе разъяснения учебного материала. Компьютерные презентации, наглядные пособия, раздаточные материалы Семинарские и Групповая работа, решение задач, деловые игры, тренинпрактические за- ги, мастер-классы. Методика «case-study» позволяет развивать умение анализировать бизнес-ситуации и успешно нятия осуществлять поиск решений для них. У слушателей есть возможность закреплять полученные знания на проводимых в очной форме семинарах и тренингах. Отнесение информации к личному опыту слушателей, их профессиональной деятельности. 12 Самостоятельная работа Итоговая аттестация Работа с литературой, дополнительными материалами, выполнение тестов для самопроверки, интерактивная работа на дистанционном обучающем портале, размещенном на сайте http://buz.immf.ru/ Слушателям предоставляется бесплатный доступ к электронно-библиотечной системе «КнигаФонд», http://www.knigafund.ru/ и рабочее место в компьютерном классе или читальном зале библиотеки с выходом в Интернет. Комплексное изучение учебных дисциплин предполагает овладение материалами лекций, учебной литературой, творческую работу слушателей в ходе проведения практических и интерактивных занятий, а также систематическое выполнение заданий для самостоятельной работы. В ходе лекций раскрываются основные вопросы в рамках рассматриваемой темы, делаются акценты на наиболее сложные и интересные положения изучаемого материала, которые должны быть приняты слушателями во внимание. Материалы лекций являются основой для подготовки слушателей к практическим и интерактивным занятиям. Основной целью практических и интерактивных занятий является контроль степени усвоения пройденного материала, хода выполнения обучающимися самостоятельной работы и рассмотрение наиболее сложных и спорных вопросов в рамках темы практического занятия. Ряд вопросов дисциплины, требующих авторского подхода к их рассмотрению, излагаются слушателями в форме реферативных обзоров с последующей их оценкой преподавателем и кратким изложением на практическом занятии или заслушиваются на практических занятиях в виде сообщений (10-15 минут) с обсуждением их слушателями группы. На практических занятиях разбирается методика решения типовых задач. Занятия проводятся в форме круглого стола с привлечением в качестве выступающего специалиста-практика, имеющего опыт работы в области профессиональной деятельности, соответствующей данному направлению. В процессе обучения сочетаются как активные, так и интерактивные формы проведения занятий (вебинары, деловые игры, интернет-форум, мастер-классы). При проведении занятий в аудитории используется интерактивное оборудование (компьютер, мультимедийный проектор). 13 Формы аттестации Текущий контроль знаний и навыков слушателей осуществляется при помощи выполнения индивидуальных и групповых заданий и тестирования. Тестовые задания, предложенные для самоконтроля, даны к каждой теме. Формой итоговой аттестации является зачет, который проводится в форме электронного тестирования. Оценочные материалы Перечень вопросов для подготовки к зачету 1. Назовите качественные характеристики бухгалтерской отчетности. 2. Каковы основные направления совершенствования информации бухгалтерской отчетности? 3. Охарактеризуйте влияние изменений в подходах к формированию бухгалтерской отчетности в соответствии с МСФО на методику анализа отчетности. 4. Что понимают под «существенной» информацией? 5. Каковы основные требования к достоверной информации отчетности? 6. Что такое сопоставимость информации и как выполнение требования сопоставимости влияет на достоверность результатов анализа? 7. Назовите основные приемы искажения бухгалтерской отчетности. Каковы их последствия для результатов анализа бухгалтерской отчетности? 8. Назовите основные инструменты анализа бухгалтерской отчетности. 9. Что собой представляет горизонтальный и вертикальный анализ баланса? 10. Назовите условия признания активов. Почему соблюдение этих условий важно для оценки имущественного и финансового состояния организации? 11. Информационная база анализа обязательств. Достаточно ли для такого анализа информации, отраженной в разделах IV, V бухгалтерского баланса? 12. Что такое аналитический баланс и какова техника его составления? 14 13. Что понимают под капиталом организации? Основные направления анализа капитала. 14. Каково аналитическое назначение деления активов на оборотные и внеоборотные (долгосрочные)? 15. Что такое ликвидность активов баланса? 16. Что такое баланс платежеспособности? 17. Каково информационное обеспечение анализа финансовых результатов? 18. Принципы группировки доходов и расходов в отчете о прибылях и убытках. Аналитические возможности информации отчета о прибылях и убытках. 19. Аналитическое назначение отчета о прибылях и убытках. 20. Критерия отнесения доходов и расходов к обычной деятельности. 21. Что характеризуют показатели рентабельности продаж и каковы основные влияющие на них факторы? 22. Охарактеризуйте аналитические возможности отчета о движении денежных средств. 23. Укажите денежные потоки, раскрываемые в разделах текущей, инвестиционной и финансовой деятельности отчета о движении денежных средств. 24. Почему результат изменения денежных средств от текущей (операционной) деятельности является ключевым показателем отчета. 25. Назовите достоинства и недостатки прямого метода раскрытия информации о денежных потоках от текущей деятельности? 26. Назовите достоинства и недостатки косвенного метода раскрытия информации о денежных потоках от текущей деятельности. 27. Возможности использования результатов анализа отчета для прогнозирования денежных потоков. 28. Какое влияние оказывают изменения цен на показатели бухгалтерской отчетности? 29. Назовите основные недостатки учета в ценах приобретения в условиях инфляции. 30. Типы изменения цен и последствия их влияния на информацию о финансовом состоянии и финансовых результатах. 31. Цель и основное содержание метода общей покупательной способности (GPP). 32. Цель и основное содержание метода текущих затрат (ССА). 33. Что такое прибыль от владения активами? 34. Как при использовании метода ССА оцениваются активы в балансе? 15 35. Не нарушают ли корректировки, выполняемые в соответствии с методом ССА, балансовое равновесие? 36. Назовите достоинства и недостатки метода GPP. 37. По какой стоимости должны быть показаны в балансе дебиторская и кредиторская задолженность при расчетах в текущих ценах? 38. Назовите основные группы финансовых коэффициентов и их взаимосвязь. 39. Что характеризуют показатели текущей платежеспособности? Информационная база анализа текущей платежеспособности. 40. Для чего рассчитывают коэффициенты деловой активности? 41. Объясните, почему управление оборачиваемостью рассматривается как составная часть механизма управления потребностью в финансировании? 42. Что представляет собой система показателей оборачиваемости? 43. Что такое общая и частная оборачиваемость? 44. Что характеризуют коэффициенты долгосрочной платежеспособности и структуры капитала? 45. Что такое рентабельность собственного капитала и каков механизм влияния на нее рентабельности продаж, оборачиваемости активов и структуры пассивов? 46. Назовите основные факторы, влияющие на рентабельность активов. 47. Показатель прибыль на акцию и его аналитическое значение. 48. Что такое базовая и разводненная прибыль на акцию? 49. Что понимают под сегментами бизнеса? 50. Объясните необходимость отражения информации об отдельных сегментах бизнеса. 51. Назовите количественные критерии выделения отдельных сегментов бизнеса. Какие проблемы возникают при обосновании решения о выделении отдельного сегмента? 52. Что такое географические и операционные сегменты бизнеса? 53. Что включает в себя первичная и вторичная информация о сегментах? 54. Что относится к доходам, расходам, активам, обязательствам сегмента? 55. Объясните роль пояснительной информации бухгалтерской отчетности. 56. Функции пояснительной информации. 57. Место пояснительной информации в системе информационного обеспечения анализа бухгалтерской отчетности. 16 58. Основные направления раскрытия информации бухгалтерской отчетности. 59. Объясните, почему изучение пояснительной информации является необходимым элементом подготовки данных бухгалтерской отчетности к расчету финансовых коэффициентов? 60. Как изменение учетной политики скажется на результатах анализа бухгалтерской отчетности? Как обеспечить корректность проведения анализа бухгалтерской отчетности в случае, когда учетная политика отчетного периода отличается от учетной политики предыдущего периода? Итоговый тест 1. Горизонтальный метод финансового анализа – это: а) сравнение каждой позиции отчетности с предыдущим периодом; б) определение структуры итоговых финансовых показателей; в) определение основной тенденции динамики показателей. 2. Вертикальный финансовый анализ – это: а) сравнение каждой позиции отчетности с предыдущим периодом; б) определение структуры составляющих элементов финансовых показателей с выявлением удельного веса каждой позиции в итоговых значениях; в) сравнение каждой позиции отчетности с рядом предшествующих периодов и построение тренда показателя. 3. Вертикальный анализ баланса направлен: а) на изучение структуры баланса и причин ее изменения; б) на изучение соотношения между внеоборотными и оборотными активами; в) на изучение темпов изменения активов, капитала и обязательств. 4. Горизонтальный анализ баланса направлен на изучение: а) структуры баланса; б) на изучение соотношения между внеоборотными и оборотными активами; в) на изучение темпов изменения активов, капитала и обязательств. 5. С целью оценки динамики основных показателей финансовой отчетности организации аналитик осуществляет: а) вертикальный анализ; б) горизонтальный анализ; 17 в) сравнительный анализ. 6.Отчет о прибылях и убытках предоставляет информацию для оценки: а) ликвидности и платежеспособности компании; б) эффективности использования ресурсов компании; в) потребностей компании в денежных средствах. 7. К внеоборотным активам относятся: а) запасы; б) основные средства; в) краткосрочные финансовые вложения; г) денежные средства. 8. Статьи пассива баланса структурированы по: а) принадлежности капитала; б) продолжительности использования капитала; в) степени ликвидности. 9. К оборотным активам относятся: а) запасы; б) долгосрочные финансовые вложения; в) нематериальные активы; г) основные средства. 10. Выделяется ___ типа финансовой устойчивости: а) 3; б) 4; в) 5; г) 2 11. Мобильные средства предприятия: а) нематериальные активы б) ценные бумаги в) основные средства 12. Иммобилизованные средства предприятия – это: а) запасы товарно-материальных ценностей; б) наличные деньги; в) нематериальные активы; 18 г) дебиторская задолженность. 13. Более высокой доле внеоборотных активов в составе активов организации должен соответствовать: а) больший удельный вес собственного капитала и других долгосрочных заемных источников финансирования в составе совокупных пассивов; б) больший удельный вес уставного капитала в составе совокупных активов; в) меньшая доля собственного капитала в составе совокупных пассивов. 14. Использование основных средств признается эффективным, если: а) относительный прирост физического объема продукции превышает относительный прирост стоимости основных средств; б) относительный прирост стоимости основных средств превышает относительный прирост физической стоимости одной акции в) относительный прирост стоимости основных средств превышает относительный прирост физического объема продукции. 15. Активы предприятия в бухгалтерском балансе преимущественно сгруппированы: а) в порядке убывания ликвидности; б) в порядке возрастания ликвидности; в) в порядке возрастания срочности оплаты; г) хаотично. 16. Для оценки ликвидности фирмы используется показатель: а) коэффициент маневренности; б) коэффициент текущей ликвидности; в) рентабельность продаж. 17. Из оборотных средств наименьшую ликвидность имеют: а) денежные средства; б) краткосрочные финансовые вложения; в) материально-производственные запасы. 18. Понятие «ликвидность активов» означает: а) способность активов организации приносить доход, достаточный для покрытия всех расходов, связанных с производством и реализацией продукции, работ, услуг; 19 б) период, в течение которого имущество предприятия полностью изнашивается и подлежит ликвидации; в) способность превращения активов в денежную форму в короткий срок и без существенного снижения их стоимости; г) способность работы предприятия без привлечения банковских кредитов и других заемных средств. 19. Коэффициент финансовой зависимости рассчитывается как отношение: а) заемного капитала к собственному; б) заемного капитала к активам; в) активов к заемному капиталу. 20. Понятие «финансовая устойчивость» означает: а) способность работы предприятия без привлечения банковских кредитов и других заемных средств; б) определенные уровни обеспеченности материальных запасов собственными оборотными средствами и соотношения заемных и собственных средств, гарантирующие платежеспособность организации в перспективе; в) определенные уровни показателей ликвидности активов организации; г) уровни эффективности деятельности, при которых организация способна в полной мере производить отчисления в государственный бюджет и внебюджетные фонды. 21. Коэффициент соотношения собственных и заемных средств определяется: а) по данным актива баланса; б) по данным актива и пассива баланса; в) по данным пассива баланса. 22. Коэффициент финансовой независимости определяется как: а) соотношение собственного капитала и валюты аналитического баланса; б) доля уставного капитала в итоговой сумме по разделу баланса «Капитал и резервы»; в) соотношение внеоборотных активов и валюты баланса. 23. Коэффициент, характеризующий финансовую независимость предприятия: а) коэффициент маневренности собственного капитала; б) коэффициент автономии; в) коэффициент финансирования. 20 24. Скорость оборота капитала, непосредственно участвующего в производстве, характеризует показатель: а) оборачиваемость перманентного капитала; б) оборачиваемость функционирующего капитала; в) оборачиваемость собственного капитала. 25. Эффективность использования оборотных активов характеризуется: а) показателями оборачиваемости оборотных активов; б) показателями ликвидности; в) структурой оборотных активов. 26. Ускорение оборачиваемости активов способствует: а) уменьшению рентабельности активов; б) росту рентабельности продукции; в) росту рентабельности активов. 27. Чему равна выручка от реализации продукции, если средняя цена текущих активов составляет 3 540 тыс. руб., а их оборачиваемость - 3,5 раза: а) 12 390 руб.; б) 12 500 руб.; в) 8 890 руб. 28.Коэффициент оборачиваемости средств предприятия есть: а) частное от деления выручки от реализации на среднюю за период величину средств; б) частное от деления выручки от реализации на прибыль; в) частное от деления прибыли на среднюю за период величину средств; г) частное от деления выручки от реализации на среднюю за период величину основных производственных фондов. 29. Коэффициент способности активов генерировать прибыль (экономическая рентабельность) равна отношению: а) прибыли до выплаты процентов и налогов к выручке; б) прибыли до выплаты процентов и налогов к активам; в) чистой прибыли к активам. 30. Рентабельность активов равна: а) произведению рентабельности продаж по чистой прибыли на коэффициент оборачиваемости активов; 21 б) произведению рентабельности собственного капитала на оборачиваемость активов; в) произведению рентабельности продаж на коэффициент оборачиваемости активов. 31. Рентабельность продаж рассчитывается как отношение: а) прибыли до выплаты процентов и налогов к выручке; б) чистой прибыли к выручке; в) прибыли до налогообложения к затратам на производство и реализацию продукции. 32. Рентабельность собственного капитала равна: а) произведению рентабельности продаж на коэффициент оборачиваемости активов; б) произведению рентабельности активов на мультипликатор капитала; в) произведению рентабельности активов на коэффициент оборачиваемости активов. 33. При составлении отчета о движении денежных средств косвенным методом увеличение статьи «Денежные средства» будет показано: а) со знаком «плюс» при расчете денежного потока от финансовой деятельности; б) со знаком «плюс» при расчете денежного потока от операционной деятельности; в) корректировка не найдет отражения в отчете. 34. При анализе движения денежных потоков исследуют: а) притоки и оттоки денежных средств от основной деятельности; б) потоки денежных средств от основной деятельности и финансовой; в) потоки средств, вызываемые изменением в статьях бухгалтерского баланса. 35. Повышенный риск кредитования соответствует: а) первому классу заемщиков; б) второму классу заемщиков; в) третьему классу заемщиков; 36. Кредитоспособность предприятия – это: 22 а) наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения; б) правовая и финансовая возможность предприятия привлекать заемные средства, а также его желание и способность в условиях неопределенности возвратить полученный кредит с процентами в срок, установленный договором; в) его платежеспособность. 37. Кредиторская задолженность предприятия – это: а) переплата по налогу на прибыль; б) депонентская задолженность; в) задолженность по расчетам с поставщиками (на условиях последующей оплаты). 38. Отчет о движении денежных средств используется а) для контроля за кассовой и расчетно-платежной дисциплиной; б) для ведения счетов по учету денежных средств; в) в целях анализа движения денежных средств и оценки платежеспособности. 39. К труднореализуемым активам относятся: а) денежные средства; б) внеоборотные активы; в) оборотные активы; г) НДС по приобретенным ценностям. 40. При анализе финансовых предпосылок несостоятельности (банкротства) предприятия коэффициент восстановления платежеспособности рассчитывается, если: а) коэффициент обеспеченности собственными средствами на конец отчетного периода больше 0,1, а коэффициент текущей ликвидности больше 2; б) если хотя бы один из этих коэффициентов меньше установленного нормативного значения; в) если имеет место отрицательная динамика внеоборотных активов; г) если имеет место отрицательная динамика оборотных средств. 41. Кризисное финансовое состояние предприятия имеет место тогда, когда: 23 а) запасы меньше собственных оборотных средств плюс кредиты банка под товарно-материальные ценности; б) запасы больше собственных оборотных средств плюс кредиты банка под товарно-материальные ценности; в) запасы равны собственным оборотным средствам плюс кредиты банка под товарно-материальные ценности; 42. Коэффициент обеспеченности оборотных активов собственными оборотными средствами рассчитывается: а) итог 3 раздела баланса делится на итог 2 раздела баланса; б) итог 3 раздела баланса делится на строку 210 баланса; в) (итог 3 раздела баланса + строки 640 и 650 баланса – итог 1 раздела баланса) / итог 1 раздела баланса; г) ни один из приведенных ответов не является верным. 43. Коэффициент, характеризующий одномоментное погашение краткосрочных заемных обязательств, называется коэффициентом: а) покрытия; б) текущей ликвидности; в) абсолютной ликвидности. 44. Коэффициент текущей ликвидности уменьшился с 1,2 в предыдущем году до 1,1 в отчетном году. Это означает: а) ухудшение финансового состояния и платежеспособности, более высокий относительный рост краткосрочных обязательств; б) отсутствие собственных средств в составе источников формирования оборотных активов; в) увеличение оборотных активов. 45. Документом, характеризующим имущественное положение организации и источники формирования этого имущества, является: а) отчет об изменении капитала; б) отчет о движении денежных средств; в) бухгалтерский баланс; г) пояснительная записка. 46. Абсолютное отклонение по статье «оборотные активы» можно рассчитать как: 24 а) (оборотные активы на конец периода) – (оборотные активы на начало периода); б) ((оборотные активы на конец периода) + (оборотные активы на начало периода)) / 2; в) (оборотные активы на начало периода) – (оборотные активы на конец периода); г) (средняя величина оборотных активов) / (валюта баланса). 47. Нормальная финансовая устойчивость определяется: а) достаточностью собственных и долгосрочных источников финансирования запасов; б) достаточностью собственных источников финансирования запасов; в) достаточностью собственных и долгосрочных источников финансирования оборотных активов. 48. Внеоборотные активы компании равны 14000 тыс. руб., оборотные активы – 13500 тыс. руб., краткосрочные обязательства – 26000 тыс. руб. При этом коэффициент текущей ликвидности: а) больше нормативного значения; б) меньше нормативного значения; в) равен нормативному значению. 49. При определении степени использования заемных средств для финансирования различных активов может использоваться: а) финансовый рычаг; б) рентабельность активов; в) коэффициент автономии 50. Информация о капитальных вложениях в основные средства, на увеличение оборотных средств содержится: а) в «Отчете о прибылях и убытках»; б) в «Отчете о движении денежных средств»; в) в «Отчете об изменениях капитала» ВТОРОЙ БЛОК 1. Дебиторская задолженность равна 1300 тыс. руб., краткосрочные финансовые вложения — 900 тыс. руб., денежные средства — 500 тыс. руб., запасы – 2850 тыс. руб. Краткосрочные обязательства составляют 16000 тыс. руб. Коэффициент срочной (быстрой) ликвидности будет равен: 25 А. 0,17; Б. 0,33; В. 0,16. 2. Капитал и резервы составляют 1200 млн. руб., долгосрочные обязательства — 100 млн. руб. Внеоборотные активы равны 700 млн. руб. Краткосрочные обязательства — 600 млн. руб. Собственный оборотный капитал равен: А. 300; Б. 400; В. 700. Г. 500 3. Валюта баланса составляет 1000 тыс. руб., в том числе итог раздела «Капитал и резервы» равен 250 тыс. руб. Рентабельность активов — 15%. Рентабельность собственного капитала равна: А. 6%; Б. 37,5%; В. 60%. 4. Дебиторская задолженность равна 98 000 тыс. руб. Денежные средства – 450 тыс. руб. Выручка от продаж 1 190 000 тыс. руб. Себестоимость проданных товаров 900 000 тыс. руб. Коэффициент оборачиваемости дебиторской задолженности составит: А. 0,08 Б. 12,14 В. 9,18 5. Оборотные активы составляют 28 000 тыс. руб., в том числе запасы 30 %. Внеоборотные активы 14 500 тыс. руб. Удельный вес запасов в структуре активов и их величина составляют: А. 8,4 тыс. руб.; 19,77 % Б. 12,75 тыс. руб.; 30 % В. 8,4 тыс. руб.; 65,88 % 6. Оборотные активы равны 5320 тыс. руб., итог раздела «Капитал и резервы» — 6300 тыс. руб., долгосрочных обязательств нет, общий объем хозяйственных средств организации — 9880 тыс. руб. Коэффициент текущей ликвидности будет равен: А. 1,85; Б. 1,53; 26 В. 1,49. 7. Оборотные активы составляют 5530 тыс. руб., краткосрочный кредит — 1200 тыс. руб., материально-производственные запасы — 2800, краткосрочные обязательства — 3800 тыс. руб. Величина чистого оборотного капитала равна: А. 3330; Б. 1630; В. 3430; Г. 1730 8. Компания обладает хозяйственными средствами в размере 15 000 тыс. руб., рентабельность активов — 20%. Объем продаж, чтобы обеспечить рентабельность продаж 10%, должен быть равен: А. 3 000 Б. 300 В. 30 000 9. Запасы составляют 45 000 тыс. руб. Дебиторская задолженность 18 000 тыс. руб. Денежные средства – 450 тыс. руб. Выручка от продаж 90 000 тыс. руб. Себестоимость проданных товаров 78 тыс. руб. Коэффициент закрепления оборотных активов составляет: А. 0,70 Б. 0,65 В. 1,54 10. Коэффициент текущей ликвидности на начало года составляет 1,53; на конец 1-го полугодия 2,05. Коэффициент восстановления платежеспособности составляет: А. 1,155; восстановление платежеспособности возможно Б. 1,285; восстановление платежеспособности возможно В. 1,155; восстановление платежеспособности невозможно Г. 1,285; восстановление платежеспособности невозможно 11. Валюта баланса равна 9870 тыс. руб., оборотные активы равны 5324 тыс. руб., итог раздела «Капитал и резервы» — 6300 тыс. руб. Коэффициент обеспеченности собственными оборотными средствами равен: А. 0,53; Б. 0,35; В. 0,33. 27 12. Предприятие обладает совокупным капиталом в 100 млн.руб., рентабельность активов — 20%. Выручка от продаж 300 млн. руб. Каков уровень рентабельность продаж: А. 6,67%; Б. 33,3%; В. 60%. 13. Наиболее ликвидные активы 50 тыс.руб. Быстро реализуемые активы 67 тыс.руб. Медленно реализуемые активы 89 тыс.руб. Кредиторская задолженность 45 тыс. руб. Краткосрочные кредиты 36 тыс.руб. Коэффициент абсолютной ликвидности равен: А. 1,11 Б. 0,62 В. 1,65 Г. 0,7 14. Запасы составляют 45 000 тыс. руб. Дебиторская задолженность 10 000 тыс. руб. Денежные средства – 450 тыс. руб. Выручка от продаж 90 000 тыс. руб. Себестоимость проданных товаров 78 тыс. руб. Коэффициент оборачиваемости оборотных активов составляет: А. 0,75 Б. 1,62 В. 1,54 15. Уставный капитал 10 тыс. руб. Добавочный капитал 55 тыс. руб. Нераспределенная прибыль 170 тыс. руб. Долгосрочные обязательства 30 тыс. руб. Краткосрочные обязательства 240 тыс. руб., в том числе доходы будущих периодов 6 тыс. руб. Собственный капитал составляет: А. 241 Б. 235 В. 243 Г. 515 16. Оборотные активы составляют 6024 тыс. руб., валюта баланса равна 9870 тыс. руб., итог раздела «Капитал и резервы» — 6400 тыс. руб. Долгосрочных обязательств нет, производственные запасы — 3000 тыс. руб., дебиторская задолженность — 1300 тыс. руб. Коэффициент абсолютной ликвидности будет равен: А. 0,5; 28 Б. 1,53; В. 0,27. 17. Собственный капитал 24000 тыс.руб., долгосрочный заемный капитал 1500 тыс.руб., величина краткосрочных обязательств 12000 тыс.руб.; внеоборотные активы 8000 тыс.руб. Коэффициент автономии равен: А. 0,64 Б. 0,455 В. 0,36 18. Собственный капитал 345 000 тыс.руб., долгосрочный заемный капитал 2 100 тыс.руб. Прибыль до налогообложения 29 000 тыс.руб. Чистая прибыль 28 400 тыс.руб. Рентабельность собственного капитала: А. 8,4 % Б. 8,23 % В. 8,35 % Г. 8,18 % 19. Величина активов 150 млн.р., в т.ч.: внеоборотные активы 80 млн.р. Оборотные активы 70 млн.р. Выручка от продаж 175 млн.р. Себестоимость проданных товаров 145 млн.р. Длительность расчетного периода 360 дней. Период оборота оборотных активов: А. 144 Б. 148,97 В. 123,43 20. Оборотные активы компании равны 5000 тыс. руб., краткосрочные обязательства — 4000 тыс. руб. При этом коэффициент текущей ликвидности: А. больше нормативного значения; Б. меньше нормативного значения; В. равен нормативному значению. 21. Период хранения запасов сырья до отправки в производство 35 дн. Период нахождения затрат в незавершенном производстве 95 дн. Период хранения готовой продукции на складе 15 дн. Период отсрочки платежа у покупателей готовой продукции 60 дн. Период отсрочки платежа по приобретенным сырью и проч. материалам 45 дн. Финансовый цикл равен: А. 160 Б. 201 29 В. 246 Г. 156 22. Внеоборотные активы 160 млн.р. Запасы 90 млн.р. Дебиторская задолженность 45 млн.р. Денежные средства 0,5 млн.р. Уставный капитал 10 млн.р. Нераспределенная прибыль 60 млн.р. Долгосрочные обязательства 125 млн.р. Краткосрочные обязательства 90,5 млн.р. Коэффициент автономии составит: А. 0,25 Б. 0,17 В. 0,24 23. Величина активов 150 млн.р. В т.ч.: собственный капитал 90 млн.р. Заемный капитал 60 млн.р. Выручка от продаж 175 млн.р. Себестоимость продукции 145 млн.р. Сумма процентов по заемному капиталу 10 млн.р. Ставка налога на прибыль 20 %. Рассчитать рентабельность продаж по чистой прибыли: А. 17,78 % Б. 9,14 % В. 13,71 % 24. Запасы 1 580 тыс.руб. Дебиторская задолженность 640 тыс.руб. Денежные средства 260 тыс.руб. Внеоборотные активы 2 990 тыс.руб. Удельный вес запасов в структуре оборотных активов: А. 28,88% Б. 63,71% В. 64,23% 25. Внеоборотные активы предприятия составляют 5000 тыс.руб., долгосрочные кредиты 2000 тыс.руб., собственный капитал 6000 тыс.руб., оборотные активы 6500 тыс.руб., текущие обязательства 3500 тыс.руб. Собственный оборотный капитал и коэффициент маневренности будут равны: А. 3000 тыс.руб., 0,5; Б. 1000 тыс.руб., 0,17; В. 1500 тыс.руб., 0,25. 26. Период хранения запасов сырья до отправки в производство 25 дн. Период нахождения затрат в незавершенном производстве 82 дн. Период хранения готовой продукции на складе 10 дн. Период отсрочки платежа у покупателей 30 готовой продукции 78 дн. Период отсрочки платежа по приобретенным сырью и проч. материалам 45 дн. Операционный цикл будет равен: А. 201 Б. 240 В. 117 Г. 195 27. Рентабельность собственного капитала 30 %. Собственный капитал 2 500 тыс.руб. Активы 7 000 тыс.руб. Рентабельность активов составляет: А. 210% Б. 10,71% В. 84% Г. 35,7% 28. Собственный капитал 6000 тыс.руб. Долгосрочных обязательств нет. Краткосрочные обязательства 8000 тыс.руб. Внеоборотные активы 4500 тыс.руб. Коэффициент обеспеченности собственными оборотными средствами составляет: А. 0,17 Б. 0,14 В. 0,70 Г. 0,16 29. Уставный капитал на начало года 1000 тыс.руб. Дополнительной эмиссии акций не проводилось. Нераспределенная прибыль на начало года 9600 тыс.руб. Чистая прибыль отчетного года 1200 тыс.руб. Средняя величина собственного капитала составляет: А. 11,2 Б. 10,6 В. 11,8 Г. 10,7 КРИТЕРИИ ОЦЕНКИ РАЗНЫХ ФОРМ КОНТРОЛЯ Процедуры оценивания знаний, умений, навыков и (или) опыта деятельности, характеризующих этапы формирования компетенций Рассматривается трехкомпонентная структура компетенции: знать, уметь, владеть и (или) иметь опыт деятельности. При этом под указанными категориями понимается: 31 «знать» – воспроизводить и объяснять учебный материал с требуемой степенью научной точности и полноты; «уметь»- решать типичные задачи на основе воспроизведения стандартных алгоритмов решения; «владеть» – решать усложненные задачи на основе приобретенных знаний, умений и навыков, в нетипичных ситуациях. Для оценивания результатов обучения в виде знаний возможно использование, таких типов контроля, как опрос, тестирование, индивидуальное собеседование, письменные ответы на вопросы и т.д. Тестовые задания могут охватывать содержание определенных разделов или всего пройденного материала. Индивидуальное собеседование, письменная работа проводятся по разработанным вопросам по отдельному учебному элементу программы. Для оценивания результатов обучения в виде умений и владений используются практические контрольные задания, включающие одну или несколько задач (вопросов) в виде краткой формулировки действий (комплекса действий), которые следует выполнить, или описание результата, который нужно получить. Критерии оценки аттестационных тестов Оцениваемый показатель Процент набранных баллов из 100% возможных Кол. баллов, обеспечивающих получение: Зачета Оценки за дифференцированный зачет удовлетво- хорошо отлично рительно От 55% и 55% и бо- 70% и 85% и выше лее более более Учебно-методическое и информационное обеспечение дисциплины Основная литература 1. Анализ финансовой отчетности: учебник / под ред. М. А. Вахрушиной, Н. С. Поляковой. — М.: Вузовский учебник, 2014. — 367 с. 2. Артеменко В.Г. Анализ финансовой отчетности / В.Г. Артеменко. — М.: Омега-Л, 2013. — 272 с. 3. Артеменко В.Г., Беллендир Н.В. Финансовый анализ. – М.: Финансы и статистика, 2011.- 255с. 32 4. Донцова Л. В. Анализ финансовой отчетности: учеб. пособие. / Л.В. Донцова, Н. А. Никифорова. — М.: Издательство «Дело и Сервис», 2011. — 368 с. 5. Селезнева Н. Н. Анализ финансовой отчетности организации: учеб. пособие для студентов вузов / Н. Н. Селезнева, А. Ф. Ионова. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2014. — 583 с. Дополнительная литература 6. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретации: Пер. с англ. / Научная редакция Е.И. Елисеева, гл. ред. серии Я.В. Соколов. 7. Винсент Дж. Лев. Как понимать и использовать финансовую отчетность: Пособие Эрнст & Янг: Пер. с англ. 8. Гаврилова А.Н. Финансы организаций (предприятий). Примеры и задания: учеб. пособие / А. Н. Гаврилова, А. А. Попов. — М: КНОРУС, 2012.608 с. 9. Дыбаль С.В. Финансовый анализ: теория и практика / С.В. Дыбаль. – СПб.: Бизнес-пресса, 2011. – 336 с. 10. Ефимова О.В. Финансовый анализ: современный инструментарий для принятия решений— М.: Омега-Л, 2010. — 351 с. 11. Ковалев В.В. Практикум по анализу и финансовому менеджменту. Конспект лекций с задачами и тестами / В.В. Ковалев. – М.: Финансы и статистика, 2010. – 448с. 12. Ковалев В.В. Учет, анализ и финансовый менеджмент / В.В. Ковалев. – М.: Финансы и статистика, 2010.- 688 с. 13. Ковалев В.В. Финансовая отчетность. Анализ финансовой отчетности / В.В. Ковалев. – М.: Проспект, 2010.- 432 с. Программное обеспечение и Internet-ресурсы: 14. Издательская группа «Дело и Сервис». Электронные версии журналов http://www.dis.ru 15. Интернет-библиотека. Корпоративные финансы и финансовый менеджмент http://gaap.ru/biblio/corpfin/finman/ 16. Интернет-сервер «АКДИ Экономика и жизнь» http://www.akdi.ru/ 17. Корпоративные финансы. Теория и практика финансового анализа, инвестиции, менеджмент, финансы, журналы и книги, бизнес-планы реальных предприятий, программы инвестиционного анализа и управления проектами, маркетинг и реклама. http://cfin.ru/ 18. Крис Дж. Барлтрон, Д.М. Нотон. Интрепретирование финансовой отчетности. 33 19. Правовой консультант юриста, финансиста, бухгалтера, налоговика, директора. http://pravcons.ru/ 20. Райс Э. Бухгалтерский учет и отчетность без проблем: как читать отчетность компаний и пользоваться ею. 21. Теория и практика финансового и управленческого учета http://gaap.ru/diary/ 22. Финансовая отчетность эмитентов ценных бумаг http://www.lin.ru 23. Форум обсуждения современных экономических проблем на сайте Сервис» http://www.dis.ru/cgiиздательской группы «Дело и bin/forum/forum.cgi 24. Форум обсуждения современных экономических проблем по «Корпоративным финансам» http://www.forum.cfin.ru 25. Форум сайта «Правовой консультант» http://forum.pravcons.ru/ 34