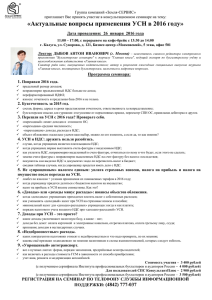

1 Налог на добавленную стоимость Кто признается Плательщиками НДС (субъектами налогообложения) в соотплательщиком ветствии со ст. 143 НК признаются организации, ИП и лица, НДС? признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ. Основания для 145 статья НК РФ освобождает от уплаты НДС на законных освобождения от основаниях в случае, если компания попадает под условия, уплаты НДС определенные этой статьей. Ст. 145 содержит перечень тех условий, выполнение которых дает право отказаться от расчета и уплаты НДС с продаж. При этом теряется право направлять налог, заявленный поставщиками, к возмещению. Каковы объекты - реализация любых видов товаров или оказание кому-то каналогообложения ких-либо работ или услуг на правах предпринимательства по НДС? или без него; процесс передачи законных прав на владение и использование имущества; передача законных прав на какиелибо материальные блага, товары, продукты работ и оказание услуг, на бесплатной или бартерной основе; строительство для собственного пользования и осуществление процесса монтажа; процесс ввоза товара из-за рубежа на территорию России во время его регистрации в органах Российской таможни Что является ме- Территория Российской Федерации стом реализации работ (услуг)? Операции, не под- - аренда помещений иностранных граждан и организациям, лежащие обложе- аккредитованным в РФ (п 1 ст. 149); реализация либо понию НДС требление для собственных нужд отдельных товаров, работ, услуг (п. 2, с. 149); перечень специфических операций, не подлежащих налогообложению (п. 3, ст. 149); перечень операций по вводу товаров на территорию РФ, не подлежащих налогообложению (ст. 150) Товары, не подле- К товарам, имеющим отношение к предпринимательской дежащие обложению ятельности, относятся: медицинские товары отечественного НДС и зарубежного производства по перечню, утверждаемому Правительством Российской Федерации: важнейшие и жизненно необходимые медицинской техники Порядок исчисления НДС Что является датой - день отгрузки (передачи) товаров (работ, услуг), имущереализации това- ственных прав; день оплаты, частичной оплаты в счет предров? )момент опре- стоящих поставок товаров (выполнения работ, оказания деления налоговой услуг), передачи имущественных прав. базы) 3 Налоговая база Ставки НДС Налоговые вычеты по НДС Как рассчитывается сумма налога, подлежащая уплаты в бюджет? Как производится уплата НДС? Как осуществляется возмещение НДС? это совокупная стоимость по всем операциям продажи и авансам, полученным от покупателей В настоящее время в России применяются три ставки НДС – 0%, 10% и 18% Статья 171 Налогового Кодекса РФ предполагает, что налоговые вычеты производятся на основании счетов-фактур, которые выставляются продавцами после покупки товара. Налоговый вычет по НДС также распространяется на товары и имущественные права. Главное условие – подтверждение физической оплаты налога при ввозе на территорию России или же других государств, которые находятся под ее юрисдикцией. НДС (Б) = НДС (НАЧ) − НДС (ВЫЧ), где: НДС (НАЧ) — начисленный в отчетном периоде налог (на выручку с продажи товаров и услуг налогоплательщиком, на сумму предоплаты за соответствующие товары и услуги); НДС (ВЫЧ) — налог к вычету в отчетном периоде Оплата НДС производится равными частями в течение трех месяцев по истечению отчетного периода Согласно НК РФ, процедура возмещения НДС из бюджета производится в двух случаях: Если сумма налоговых вычетов превышает исчисленную сумму НДС (при необходимости увеличенную на суммы восстановленного налога), «входной» НДС подлежит возмещению (пункт 2 статьи 173 НК РФ). Такая ситуация может возникнуть у компаний и предпринимателей в тех ситуациях: когда объемы реализованных ими товаров, работ, услуг ниже, чем объемы приобретенных; когда при реализации товаров, работ, услуг применяется ставка НДС 10%, при этом приобретались товары, работы и услуги с применением ставки НДС 18%. 2 НДФЛ Плательщики налога лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев); лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России. Кто является рези- это физическое лицо, которое выполняет все требования дентом РФ налогового законодательства РФ. Объекты налогооб- Объектом налогообложения по НДФЛ является доход, полуложения ченный налогоплательщиком – физическим лицом. Налоговая база При определении налоговой базы учитываются все доходы 4 Особенности налоговой базы при получении доходов в натуральной форме Особенности налоговой базы при получении доходов в виде материальной выводы Доходы, не подлежащие налогообложению Налоговые вычеты Стандартные налоговые вычеты Имущественные налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды (статья 212 НК РФ). При получении налогоплательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база определяется как стоимость этих товаров (работ, услуг) иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 ФЗ от 18.07.2011 N 227-ФЗ 1) материальная выгода, полученная от экономии на % за пользование налогоплательщиком заемными средствами, полученными от организаций или индивидуальных предпринимателей. (превышение суммы % за пользование заемными средствами, над суммой %, исчисленной исходя из условий договора) 2) материальная выгода, полученная от приобретения тру в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику (аффилированные лица); 3) материальная выгода, полученная от приобретения ценных бумаг, финансовых инструментов срочных сделок (превышение рыночной стоимости ц/б над фактическими расходами налогоплательщиков) В общем порядке плательщиком НДФЛ признается физическое лицо, получающее доход из различных источников как на территории РФ, так и за ее пределами. Оплачивать налог обязаны как граждане РФ, так и нерезиденты. Для первой категории лиц предусмотрена ставка налога 13%, для второй – 30%. Налог в бюджет перечисляет не налогоплательщик (лицо, получившие доход), а налоговый агент. К примеру, обязательства по уплате НДФЛ за сотрудника несет работодатель, при этом работник при выплате заработной платы получает «на руки» сумму вознаграждения уже за вычетом налога. В то же время налогоплательщик может быть освобожден от уплаты налога в случае, когда его доход признан необлагаемым НДФЛ Налоговые вычеты по НДФЛ – разрешенное налоговым кодексом исключение из налогооблагаемых доходов определенных, подтвержденных расходов на самого налогоплательщика (только некоторые категории физлиц); на детей налогоплательщика. Налоговые вычеты предоставляются при продаже недвижи5 налоговые вычеты мого и движимого имущества, если оно было в собственности продавца более определенного законом срока. Профессиональные это часть средств физлиц, с которых не взимается НДФЛ, налоговые вычеты имеющий величину 13%. Налоговые ставки В настоящее время существует 4 налоговые ставки, размер которых зависит от вида налоговой базы: Ставка 9% — данная ставка применяется для расчета НДФЛ с полученных дивидендов, если физическое лицо является акционером или учредителем предприятия. С 2015 года ставка на дивиденды увеличивается до 13%, подробнее о налогообложении дивидендов. Ставка 35% — применяется для налогообложения доходов в виде выигрышей и призов стоимостью свыше 4000 руб., материальной выгоды от экономии на процентах, процентные доходы от вкладов в банки. Ставка 30% — применяется на все доходы лиц, которые не являются резидентами РФ, то есть находящиеся на территории РФ менее 183 дней в течении года. Ставка 13% — данная ставка применяется во всех остальных случаях. Порядок исчисления Порядок исчисления налога на доходы физических лиц регуналога лируется ст. 225 НК. Общая исчисленная сумма налога определяется как соответствующая налоговой ставке процентная доля налоговой базы, а при получении доходов, облагаемых различными налоговыми ставками, — как сумма налога, полученная в результате сложения сумм налогов, определяемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз. 3 Налог на прибыль Кто является плательщиками налога на прибыль? Объект налогообложения Доходы организации, учитывая при исчислении налога на прибыль подразделяются на Доходы от реализации – это Внереализацион- организация Объектом налога на прибыль является прибыль, полученная организацией (ст. 247 НК РФ) - на доходы от реализации; внереализационные доходы (п. 1 ст. 248 НК РФ). это выручка от реализации товаров (работ, услуг) и имущественных прав расходы, не связанные с производством и реализацией, вклю6 ные доходы – это Не учитываются при определении налоговой базы следующие доходы Расходы, уменьшающие полученные доходы Расходы, связанные с производством и реализацией, группируются следующим образом: К материальным расходам относятся чающие обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией 1) в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления; 2) в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств; 3) в виде имущества, имущественных прав или неимущественных прав, имеющих денежную оценку, которые получены в виде взносов (вкладов) в уставный (складочный) капитал (фонд) организации (включая доход в виде превышения цены размещения акций (долей) над их номинальной стоимостью (первоначальным размером) это расходы, на которые организация может уменьшить свои доходы 1. Материальные расходы. 2. Расходы на оплату труда. 3. Суммы начисленной амортизации. 4. Прочие расходы. на приобретение сырья и материалов, используемых в производстве товаров (работ, услуг) и образующих их основу либо являющихся необходимым компонентом при производстве; на приобретение материалов, используемых для упаковки и предпродажной подготовки; на приобретение инструментов, приспособлений, инвентаря, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством и другого имущества, не являющихся амортизируемым имуществом; на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий, а также расходы на производство и (или) приобретение мощности, а также расходы на трансформацию и передачу энергии (в ред. ФЗ от 22.07.2008 N 158-ФЗ); на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями. К работам (услугам) производственного характера относятся: выполнение отдельных операций по производству, обработке сырья (материалов), контроль за соблюдением технологических процессов, техническое обслуживание основных средств, транспортные услуги и другие 7 В расходы на опла- суммы, начисленные по тарифным ставкам, должностным ту труда включа- окладам, сдельным расценкам или в процентах от выручки в ются соответствии формами и системами оплаты труда; начисления стимулирующего характера, в т. ч. премии за производственные результаты, надбавки за профессиональное мастерство, высокие достижения в труде и иные подобные показатели; начисления стимулирующего или компенсирующего характера, связанные с режимом работы и условиями труда, в т. ч. надбавки за работу в ночное время, в многосменном режиме, за совмещение профессий, за работу в тяжелых условиях труда, за сверхурочную работу, работу в выходные и праздничные дни; расходы на оплату труда, за время отпуска; начисления работникам в связи с реорганизацией или ликвидацией налогоплательщика, сокращением штата; надбавки за непрерывный стаж работы в районах Крайнего Севера и приравненных к ним местностях, в районах европейского Севера и других районах с тяжелыми условиями; расходы на возмещение затрат работников по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения. другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором В суммы начис- Амортизируемым имуществом признаются капитальные влоленной амортиза- жения в предоставленные в аренду объекты основных средств ции входят в форме неотделимых улучшений, произведенных арендатором с согласия арендодателя, а также капитальные вложения в предоставленные по договору безвозмездного пользования объекты основных средств в форме неотделимых улучшений, произведенных организацией-ссудополучателем с согласия организации-ссудодателя. К прочим затратам суммы налогов и сборов, таможенных пошлин и сборов, кроотносятся ме не учитываемых для целей налогообложения; расходы на сертификацию продукции и услуг; суммы комиссионных сборов за выполненные сторонними организациями работы (услуги); расходы на обеспечение пожарной безопасности, на содержание службы газоспасателей, на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на содержание собственной службы безопасности; расходы на обеспечение нормальных условий труда и мер по технике безопасности, расходы на гражданскую оборону, на лечение профессиональных заболеваний работников, расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся на территории организации; расходы по набору работников, включая услуги организаций по подбору персонала; расходы на оказание услуг по гарантийному ремонту и обслуживанию, включая отчисления в резерв на предстоящие расхо8 ды; арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество; расходы на содержание служебного транспорта. Расходы на компенсацию за использование личных автомобилей и мотоциклов учитываются в пределах норм; расходы на командировки; расходы на аудиторские услуги; расходы на рекламу товаров (работ, услуг), деятельности, товарного знака и знака обслуживания; взносы, вклады и иные обязательные платежи, уплачиваемые некоммерческим организациям; взносы, уплачиваемые международным организациям и организациям, предоставляющим платежные системы и электронные системы передачи информации; расходы, осуществленные организаций, использующей труд инвалидов, в виде средств, направленных на обеспечение социальной защиты инвалидов, если инвалиды составляют не менее 50% и доля расходов на оплату их труда составляет не менее 25% расходы организаций, уставный капитал которых состоит полностью из вклада религиозных организаций, в виде сумм прибыли, полученной от реализации религиозной литературы и предметов религиозного назначения, при условии перечисления этих сумм на осуществление уставной деятельности; расходы, связанные с содержанием помещений объектов общественного питания, обслуживающих трудовые коллективы; расходы по выплате пособия по временной нетрудоспособности за первые два дня нетрудоспособности работника в части, не покрытой страховыми выплатами, произведенными страховыми организациями; платежи по договорам добровольного личного страхования, заключенным со страховыми организациями, в пользу работников на случай их временной нетрудоспособности за первые два дня нетрудоспособности; другие расходы, связанные с производством и (или) реализацией Внереализационрасходы, не связанные с производством и реализацией, вклюные доходы чающие обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией Расходы, не учи- - расходы по приобретению или созданию амортизируемого тываемые в целях имущества; расходы в виде средств, переданных по договорам налогообложения займа; расходы в виде сумм начисленных дивидендов и других сумм распределяемого дохода; расходы в виде взноса в уставный капитал, вклада в простое товарищество; расходы в виде пени, штрафов и иных санкций, перечисляемых в бюджет; расходы на любые вознаграждения сотрудников, помимо вознаграждений, выплачиваемых на основании трудовых договоров; расходы, произведенные сверх норм, установленных законодательством РФ Методы определе- метод начисления (или накопительный метод, метод по от9 ния доходов и рас- грузке); кассовый метод (или метод присвоения) ходов Метод начисления метод учета доходов и расходов, согласно которому факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств. Кассовый метод метод учета, при котором доход признается в день поступления средств на счета в банках и (или) в кассу организации либо поступления иного имущества (работ, услуг). Расходами признаются затраты по факту их оплаты Налоговая база стоимостная, физическая или иная характеристика объекта налогообложения. Является одним из обязательных элементов налога. Цена товаров для для целей налогообложения принимается цена, указанная в доцелей налогообло- говоре, и эта цена считается соответствующей рыночной. жения Убытки, получен- в периоды с 1 января 2017 года по 31 декабря 2020 гоные в предыдущем да налоговая база (за исключением некоторых случаев) не моналоговом периоде жет быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов. Ставки налога на 20% прибыль Порядок исчисле- 1) Исходя из ежемесячных сумм авансовых платежей, подления налога и аван- жащих уплате в предыдущем отчетном периоде; 2) Исходя из совых платежей ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца Особенности нало- В соответствии со ст. 24 НК РФ налоговые агенты обязаны: гообложения при- правильно и своевременно исчислять, удерживать из средств, были иностранных выплачиваемых налогоплательщикам, и перечислять в бюджеорганизаций ты (внебюджетные фонды) соответствующие налоги; в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика; вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому налогоплательщику; представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов Налоговые ставки Налоговые ставки на 10 доходы иностранных организаций, не для иностранных связанные с деятельностью в РФ через постоянное представиорганизаций тельство, определяются согласно пп. 1 п. 2 ст. 284 НК РФ в размере 20% Устранение двой- Двойное обложение налогом можно устранить двумя способаного налогообло- ми. Первый из способов – односторонний. Он подразумевает жения изменение национального налогового законодательства. Двусторонний, а так же многосторонний способ, состоит в следующем: между странами-сторонами заключаются соглашения, в результате которых нормы налогообложения приводятся в соответствие. На практике используют несколько методов, призванных устранить двойное налогообложение дохода. Налоговый учет В соответствии со ст. 313 НК РФ налогоплательщики исчисляют налоговую базу по налогу на прибыль на основе данных налогового учета. Налоговый учет – это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в определенном порядке 4 УСН Какими налогоплательщиками может применяться УСН? Налоговая ставка, установленная Законом № 41, применяется налогоплательщиком, выручка которого от реализации товаров (работ, услуг) по вышеперечисленным видам экономической деятельности за отчетный (налоговый) период составляет не менее 75 процентов от общей суммы выручки. Замену уплаты ка- Единый налог при УСН — это основной налог «упрощенца», ких налогов который заменяет уплату налога на прибыль (для юрлиц), предусматривает НДФЛ (для ИП), НДС (пп. 2, 3 ст. 346.11 НК РФ) применение УСН? При каких услови- Организация имеет право перейти на УСН, если по итогам 9 ях организация месяцев того года, в котором она подает уведомление имеет право пе- о переходе, доходы, определяемые в соответствии со ст. 248 рейти на УСН? НК РФ, не превысили 45.000.000 руб. Каковы ограниче- Доход упрощенцев не должен превышать установленния по примене- ный лимит — УСН. Если в каком-либо из периодов 2018 года нию УСН? доходы организации превысят установленный максимальный оборот, упрощенец теряет возможность работать на УСН. До 2020 года лимит по УСН установленный на 2018 год для ООО в части общей величины годового дохода (150 млн. руб.) будет применяться, не подвергаясь индексации. ... Ограничения по выручке УСН в 2018году устанавливае тся Налоговым кодексом. Установленные лимиты по выручке в 2018 году выглядят так: компания только переходящая на 11 Каков порядок начала и прекращения применения УСН? «упрощенку» должна иметь определенный лимит, не превышающий 112 500 000 рублей. Организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, должны подать до 31 декабря года, предшествующего году, начиная с которого налогоплательщики переходят на упрощенную систему налогообложения, в налоговый орган по месту своего нахождения (месту жительства) заявление. При этом организации в заявлении о переходе на упрощенную систему налогообложения сообщают о размере доходов за девять месяцев текущего года, а также о средней численности работников за указанный период. Объектами налогообложения при УСН могут выступать: доходы или доходы, уменьшенные на величину расходов Что является объектом налогообложения при УСН? Как определяются определяют кассовым методом доходы и расходы при УСН? Налоговые ставки Каждое предприятие или предприниматель, которые работают и применяют УСН, знают, налог платят по двум ставкам: 6% и 15%. Что такое мини- Расчет и уплата минимального налога на УСН в 2018 году мальный налог? В предусмотрены пунктом 6 статьи 346.18 НК РФ для УСН Д-Р. каком случае он Минимальный налог уплачивается в случае, если за налоговый уплачивается? период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, т.е был получен убыток Каков порядок ис- Организации, применяющие УСН, ведут учет основных числения налога средств и нематериальных активов в порядке, предусмотренном законодательством РФ о бухгалтерском учете. Каков порядок Уплата минимального налога должна производиться по итогам уплаты налога? налогового периода. При этом налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее в соответствии с положениями п. 7 ст. 346.18 НК РФ. Как принимается Убыток, не перенесенный на ближайший год, следующий за сумма убытка по «убыточным», мог быть перенесен целиком или частично на предыдущим нало- второй год и следующие 10 лет (то есть организация могла говым периодам? уменьшать налоговую базу на убыток не каждый налоговый период, а с перерывами, соблюдая при этом десятилетний срок переноса убытка). 12 Как производится Уплата налогов производится в наличной или безналичной уплата налога? форме. 5 ЕНВД В отношении каких видов предпринимательской деятельности может применяться система ЕНВД? бытовые услуги; услуги ветеринаров; ремонт, ТО и мойка автотранспорта; предоставление в аренду мест на автостоянках; перевозка грузов и пассажиров автомобильным транспортом, при этом количество собственных или арендованных единиц транспорта у плательщика ЕНВД не должно превышать 20; розничная торговля в магазинах и павильонах с площадью торгового зала менее 150 кв. метров; розничная торговля через объекты стационарной торговой сети, не имеющей торговых залов, или объекты нестационарной торговой сети; услуги общественного питания с площадью зала обслуживания посетителей не более 150 кв. метров; услуги общественного питания через объекты, не имеющие зала обслуживания посетителей; распространение наружной рекламы с использованием рекламных конструкций, а также на транспортных средствах; услуги по временному размещению и проживанию (гостиницы, хостелы и др.), если общая площадь по каждому объекту не превышает 500 кв. метров; сдача в аренду торговых мест без торгового зала, а также объектов общепита, не имеющих зала обслуживания посетителей; сдача в аренду земельных участков для размещения объектов торговой сети и объектов организации общественного питания Замену каких налогов Перечень налогов, заменяемых применением данного СНР предусматривает для ИП, содержится в п. 4 статьи 346.26 Налогового кодекса уплата ЕНВД? РФ: подоходный налог (НДФЛ) с прибыли, полученной от видов предпринимательства, по которым применяется СНР в виде уплаты ЕНВД; налог на имущество физлиц по имуществу, которое применяется в деятельности, переведенной на СНР в виде уплаты ЕНВД (кроме учитываемого по кадастровой стоимости); налог на добавленную стоимость (НДС), кроме НДС при импорте товаров. Перечень налогов, заменяемых применением данного СНР для юридических лиц, содержится в п. 4 статьи 346.26 Налогового кодекса РФ: налог на прибыль организаций с доходов от деятельности, переведенной на СНР в виде уплаты ЕНВД; налога на имущество организаций по имуществу, которое применяется в деятельности, переведенной на СНР в виде уплаты ЕНВД (кроме учитываемого по кадастровой стоимости); 13 Что такое вмененный доход? Что такое базовая доходность? Что такое корректирующие коэффициенты? Что является объектом налогообложения? Что является налоговой базой? налог на добавленную стоимость (НДС), кроме НДС при импорте товаров налог, вводится в действие законами муниципальных районов, городских округов, городов Федерального значения, применяется наряду с общей системой налогообложения и распространяется только на определенные виды деятельности. ЕНВД заменяет уплату ряда налогов и сборов, cокращает и упрощает контакты с фискальными службами, подобные контакты наиболее затрат ны особенно для малого бизнеса. это условный месячный доход, который установлен для каждого вида деятельности. Корректирующие коэффициенты – это коэффициенты, показывающие степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом, а именно: К1 – устанавливаемый на календарный год коэффициент - дефлятор, учитывающий изменение потребительских цен на товары в РФ в предшествующем периоде. Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном правительством РФ. К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности (сезонность, режим работы). Базовая доходность умножается на коэффициенты К1 и К2. Корректирующий коэффициент К2 определяется как произведение установленных нормативными правовыми актами представительных органов муниципальных районов, городских округов и т.п. учитывающих влияние на результат предпринимательской деятельности. Объектом для исчисления и уплаты ЕНВД является предполагаемый доход субъекта предпринимательства, установленный федеральным законодательством для каждого конкретного вида деятельности. Ставка причитающегося налога по ЕНВД в 2018 году для ИП повсеместно составляет 15%. Расчёт ведётся поквартально, для чего в формулу подставляются показатели за каждый месяц, полученные суммы складываются. Квартал Что является налоговым периодом? Налоговая ставка 15% Порядок исчисления единый налог на вмененный доход исчисляется налогоплаЕНВД тельщиками по итогам каждого налогового периода по ставке 15 процентов вмененного дохода по следующей формуле: 14 ЕН = ВД x 15 / 100, Где ВД - вмененный доход за налоговый период; 15/100 налоговая ставка Сроки уплаты налога ЕНВД перечисляют не позднее 25-го числа первого месяца, следующего за отчетным кварталом. 6 Транспортный налог Кто является налогоплательщиком транспортного налога? Объект налогообложения признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства (ст. 357 НК РФ). Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты Налоговая база Налоговая база по транспортному налогу определяется как мощность двигателя транспорта (в лошадиных силах) на основании данных регистрации транспортного средства. Налоговый период Налоговый период при оплате транспортного налога определен НК РФ и обычно составляет календарный год. Налоговые ставки Налоговые ставки по транспортному налогу установлены в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств Порядок исчисления М л/с = М кВт * 1,3596. налога Уплата налога Транспортный налог должен уплачиваться владельцем автомобиля (транспортного средства) ежегодно, причем оплата, как правило, производится в конце года (не ранее 1 ноября) 7 Налог на имущество организаций Плательщики налога Плательщиками налога на имущество являются все российские и иностранные организации, у которых есть имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК) Какие организации Не являются плательщиками налога на имущество органине являются пла- заций: юридические лица, переведенные на уплату единотельщиками налога? го налога на вмененный доход; субъекты малого предпринимательства, перешедшие на упрощенную систему налогообложения. Объект налогообло- объектом налогообложения по налогу на имуществоорганижения заций признается движимое и недвижимое имущество российской организации, учитываемое на балансе в качестве основных средств (п. 1 ст. 374 НК РФ). Налогооблагаемая налогом облагается вся недвижимость, кроме земельных 15 база Как рассчитывается среднегодовая стоимость имущества? Ставка налога Налоговые льготы Порядок исчисления налога Сроки уплаты налога участков и иных объектов природопользования (п. 1, пп. 1 п. 4 ст. 374 НК РФ). Причем у налогообложения недвижимости есть свои особенности. Так, организации на ОСН должно платить налог на имущество в отношении: недвижимости, числящейся на балансе в качестве основных средств; жилой недвижимости, не учитываемой по данным бухгалтерского учета как ОС Общая формула расчета среднегодовой стоимости имущества: (ОС 1 января + ОС1 февраля + ОС1 марта + ОС1 апреля, ОС1 мая, ОС1 июня, ОС1 июля, ОС1 августа, ОС1 сентября, ОС1 октября, ОС1 ноября, ОС1 декабря и ОС31 декабря) : (12+1) В соответствии со статьей 380 НК РФ ставки налога на имущество организаций устанавливаются законами субъектов РФ и не могут превышать 2,2%. В соответствии с положениями Налогового кодекса РФ устанавливается два вида налоговых льгот по налогу на имущество организаций: налоговые льготы, предоставляемые на федеральном уровне в виде полного освобождения от уплаты налога; налоговые льготы, устанавливаемые субъектами РФ, которые в основном предусматриваются в законодательных актах о введении налога в действие на территории соответствующего субъекта РФ. АП = ССт * НС, Где ССт - средняя стоимость объекта за отчетный период; НС - ставка налога в % Налоговым периодом признается календарный год. Отчетными периодами являются первый квартал, полугодие и девять месяцев календарного года. Хотя налог и является региональным, устанавливать свои отчетные периоды, отличные от указанных в НК, субъекты не вправе. Ставка налога на имущество устанавливается региональными властями. При этом она не может превышать 2,2 процента. Сроки, когда организация должна уплачивать налог на имущество следующие: до 30 апреля — I квартал; до 30 июля — полугодие; до 30 октября — 9 месяцев; до 30 января — год. 16 Список использованных источников 1 Кондраков, Н.П. Налоги и налогообложение в схемах и таблицах: Учебное пособие / Н.П. Кондраков, И.Н. Кондраков. — М.: Проспект, 2017. — 224 c. 2 Лыкова, Л.Н. Налоги и налогообложение. учебник и практикум для академического бакалавриата / Л.Н. Лыкова. — Люберцы: Юрайт, 2017. — 353 c. 3 Лыкова, Л.Н. Налоги и налогообложение. учебник и практикум для спо / Л.Н. Лыкова. — Люберцы: Юрайт, 2017. — 353 c. 4 НК РФ .: Проспект, 2017. — 1136 c. 5 Пансков, В.Г. Налоги и налогообложение. Практикум: Учебное пособие для СПО / В.Г. Пансков, Т.А. Левочкина. — Люберцы: Юрайт, 2017 — 319 c. 17