Ассоциация Россия. Аксаков

реклама

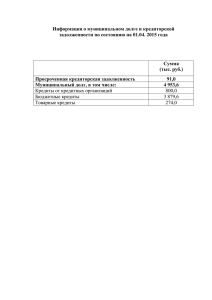

А.Г.Аксаков Президент Ассоциации региональных банков России Российская банковская система 2014 ХII Международный банковский форум «БАНКИ РОССИИ – XXI ВЕК» Сочи 3-6 сентября 2014 Темпы экономического роста в странах, делающих (обеспечивающих) основной вклад в мировой ВВП (в %) прогноз ВВП** 2010 2011 2012 2013 2014* 2014 2015 2019 Россия 4,5 4,3 3,4 1,3 0,81) 1,3 (0,2) 2,3 2,5 США 2,5 1,8 2,8 1,9 2,4 2,8 (2,0) 3 2,2 Индия 10,3 6,6 4,7 4,4 5,92) 5,4 6,4 6,8 Япония 4,7 -0,5 1,4 1,5 0 1,4 1 1,1 Германия 3,9 3,4 0,9 0,5 1,3 1,7 1,6 1,3 10,4 9,3 7,7 7,7 7,5 7,5 7,3 6,5 Китай * II квартал 2014г. ко II кварталу 2013г. **прогноз по состоянию на март 2014 года по некоторым странам пересмотрен в июне 2014 года (в скобках - новый прогноз) 1) предварительная оценка. 2) I квартал 2014г. в % к I кварталу 2013 года. Информация подготовлена на основе публикаций Международного валютного фонда (МВФ), Организации экономического сотрудничества и развития (ОЭСР), Статистического бюро Европейского союза (Евростата) и оперативных данных национальных статистических служб. Российские банки выступают основными поставщиками финансовых услуг Структура финансового рынка по объему активов (млрд.руб.), 2013 НПФ 3.27% банки 93.85% ПИФ 0.96% МФО 0.06% страховые компании (2012г.) 1.86% По состоянию на 1 августа 2014 года: Совокупный объем кредитов, предоставленных банками предприятиям и населению, достиг 35,7 трлн. руб. (57,4% всех активов банковской системы); Вложения банков в долговые обязательства составили 6,4 трлн. руб. (10,2% всех активов); Банки являются крупнейшими операторами на внутреннем валютном рынке (92%), рынке РЕПО (83%) и рынке облигаций (67%); Их доля на срочном рынке достигает 23%, а на рынке акций 28%.; Через банковскую систему осуществляется эмиссия и эквайринг платежных карт, общее число которых превышает 220 млн. единиц; Через кредитные организации проводится подавляющая часть внутренних и международных расчетов; Вклады населения в коммерческих банках превысили 17 трлн. руб. Динамика активов и кредитов, предоставленных банками предприятиям и населению (млрд.руб) 16% 18,9% 23,1% 33,805 35,590 5,3% 20,093 18,148 10,7% 25,745 10,7% 28,2% 1/01/11 1/08/11 30,484 27,708 1/08/12 32,456 10,0% 19,1% 1/01/12 8,2% 7,8% 8,3% 23,266 57,423 53,353 49,510 45,090 41,628 62,127 35,691 10,0% 17,1% 1/01/13 Кредиты предприятиям и населению 1/08/13 1/01/14 Активы 1/08/14 Динамика кредитования нефинансовых предприятий и организаций и динамика просроченной задолженности (линии на правой шкале) (млрд. руб.) 20,000 18,741 18,000 16,000 14,000 12,000 10,405 11,732 13,269 14,509 16,449 15,607 17,108 1000 800 10,000 600 8,000 6,000 4,000 1200 3,658 3,638 4,446 4,477 4,993 4,365 5,391 6,129 400 200 2,000 0 0 в рублях просроченная задолженость 1/01/11 1/08/11 1/01/12 1/08/12 в иностранной валюте просроченная задолженность 1/01/13 1/08/13 1/01/14 1/08/14 В сегменте корпоративного кредитования, вопреки первоначальным сдержанным прогнозам (10-12%), наблюдается опережающая (по сравнению с прошлым годом) динамика показателя совокупного портфеля (10,54% против 7,4% по итогам 7 месяцев года). Однако прирост объема кредитования происходит пока в бОльшей степени за счет крупных клиентов, рефинансирующих свой внешний долг, а темпы кредитования предприятий малого и среднего бизнеса в настоящее время уступают показателям прошлого периода. При этом просроченная задолженность демонстрирует резкий рост 7,4% против 4,1% в этом же периоде прошлого года, а тренд сокращения ее доли в корпоративном кредитном портфеле, наметившийся 2013 году, вновь сменился ростом (4,6% по итогам 2012 года, 4,2% 2013 года, 4,5% - на 1 августа 2014 г.) Динамика банковского кредитования населения (млрд. руб.) 12,000 10,000 9,043 2,000 600.0 500.0 6,759 6,000 4,722 4,085 +33,5% 5,551 +4% 15,6% 400.0 300.0 +25,9% +6,7% 800.0 700.0 7,737 8,000 4,000 9,957 10,820 200.0 21,8% 7,8% 8,2% 0 100.0 0.0 1/01/11 1/08/11 28,7% 39,4% 35,9% 1/01/12 1/08/12 1/01/13 1/08/13 1/01/14 1/08/14 Кредиты и прочие средства, предоставленные физическим лицам Просроченная задолженность В 2014 году закрепился процесс торможения кредитования банками населения, хотя темпы его прироста ощутимо выше аналогичных показателей в секторе нефинансовых предприятий. Главные причины: ужесточение пруденциальных требований; рост проблемной и просроченной задолженности; сжатие спроса вследствие замедления темпов роста реальных доходов населения. При этом происходит резкий рост просроченной задолженности (33,5% за 7 месяцев текущего года, 25,9% за аналогичный период 2013 года и 40,7% за весь 2013 год) и увеличивается ее доля (4,0% по итогам 2012 года, 4,4% - 2013 года, 5,4% - на 1 августа 2014 г.) Какие риски для банковского сектора, по Вашему мнению, будут наиболее существенными* падение фондовых индексов и отток капитала с фондового рынка 2014 15% 26% 57% снижение ликвидности девальвационные ожидания экономических субъектов относительно российского рубля снижение достаточности капитала рост проблемной и просроченной задолженности 2013 30% 17% 52% 36% 61% 81% 67% * доля респондентов, выбравших данный вариант ответа 7500 25 6500 22 5500 19 4500 16 3500 13 2500 10 янв.08 июл.08 янв.09 июл.09 янв.10 июл.10 янв.11 июл.11 янв.12 июл.12 янв.13 июл.13 янв.14 июл.14 1500 совокупный капитал банковского сектора, млрд. рублей в том числе собственные средства (капитал) первых 20-ти банков по активам, млрд. рублей норматив достаточности капитала (Н1), % (правая шкала) норматив достаточности капитала по 30 крупнейшим банкам, % (правая шкала) Финансовый результат и рентабельность банковского сектора 1200 30 1000 25 800 20 600 15 400 10 200 5 0 0 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 (прогноз) Совокупный капитал российских банков и показатель достаточности капитала финансовый результат, млрд.рублей рентабельность капитала, % (правая шкала) рентабельность активов, % (правая шкала) Факторы ухудшения ситуации с ликвидностью банковской системы в первом полугодии 2014 года Чистый отток капитала Ухудшение условий фондирования на внешних рынках Стагнация межбанковского рынка Дефицит ликвидности Волатильность остатков на счетах предприятий и их переток в госбанки Однобокость системы рефинансирования Банка России Уменьшение притока средств населения и переток крупных вкладов в госбанки Источники ресурсов (млрд. руб.) Средства физических лиц Депозиты юридических лиц 17,112 Средства юр. лиц на расчетных счетах 16,958 Средства, полученные от Банка России 15,797 14,251 11,871 9,818 10,619 10,838 8,367 6,036 4,890 326 01/01/11 12,831 8,452 9,620 10,713 6,624 4,797 311 01/08/11 Фонды и прибыль Средства, полученные от Банка России МБК Средства юр. лиц на расчетных счетах Депозиты юридических лиц Средства физических лиц 5,387 5,747 6,128 1212 2577 2691 2592 01/01/12 01/08/12 01/01/13 01/08/13 5,372 7 мес 2011 4,8% 2011 7 мес 2012 14,4% 7,9% 12,464 6,558 6,574 4439 5592 01/01/14 01/08/14 2012 7 мес 2013 19,1% 4,2% 2013 7 мес 2014 12,2% 1,9% -4,4% 272,1% 112,6% 122,0% -3,7% 65,0% 26,0% 0,6% 21,4% -6,5% 3,9% 1,6% 1,4% 6,4% -1,9% 9,9% 0,3% 7,0% 6,6% 14,1% 0,2% 9,8% 8,2% 38,6% 20,9% 1,0% 8,1% 15,0% 20,0% 11,4% 10,8% 12,7% 19,0% 15,0% 0,9% Предпринимаемые и необходимые меры по развитию банковской системы Поддержка кредитной активности банков в приоритетных отраслях через долгосрочное рефинансирование, в том числе под залог инвестиционных кредитов Расширение государственной поддержки кредитования субъектов малого и среднего бизнеса, в том числе за счет развития гарантийных механизмов Развитие механизмов секьюритизации неипотечных активов Обеспечение доступа банков к данным налоговой инспекции и пенсионного фонда Расширение за счет этих и других ценных бумаг ломбардного списка Банка России Включение в систему страхования неименных сберегательных сертификатов Снижение концентрации активов на отдельных банках и рост конкуренции за счет повышенных требований к системно значимым кредитным организациям Реализация комплекса мер по повышению капитализации банков: конвертация субординированных займов в привилегированные акции, изменение законодательства – введение понятия бессрочных субординированных займов, налоговые льготы при инвестировании в капитал банков Усиление требований к контрагентам банков (аудиторам, оценочным компаниям, рейтинговым агентствам) в целях повышения прозрачности банковского бизнеса Создание реально функционирующих «каскадов» ликвидности на рынке МБК через государственный механизм гарантирования и неоспаривания сделок при банкротстве банков, выкуп крупными банками выпусков облигаций или части кредитов с баланса небольших игроков. Модернизация залогового законодательства и ускорение процесса судебных разбирательств с заемщиками и обращения взыскания на залог и другое имущество Снижение административной нагрузки на банки По Вашему мнению, макроэкономические условия для банковской деятельности в России 69% Текущая ситуация в банковском секторе в целом стабильная, однако заметное число кредитных организаций продолжает испытывать сложности 58% 40% 75% 70% 27% 4% 2012 2% 2014 будут улучшаться существенно не изменятся могут ухудшиться 2012 2014 Ожидаете ли Вы, что международные санкции, вводимые в отношении России, окажут какое-либо негативное влияние на деятельность Вашего банка? По Вашему мнению, ответные действия Правительства России на международные санкции в финансовой сфере 15% 15% 13% 19% 72% 66% да нет затрудняюсь ответить Должны обязательно применяться и быть симметричными Должны применяться только в крайних случаях, максимально гибко и осторожно Могут вызвать новые санкции, поэтому не целесообразны Осуществляет ли Ваш банк мероприятия, рекомендованные Банком России, по обеспечению бесперебойного функционирования платежных карт международных платежных систем (создание межхостовых соединений)? По Вашему мнению, в первой половине текущего года банковское регулирование и надзор за деятельностью кредитных организаций осуществлялись: 60% 57% 41% 40% 17% 19% 2% 64% 2013 Да Нет Банк не осуществляет эмиссию и/или эквайринг банковских карт 0% 2014 адекватно имевшимся в банковском секторе рискам более жестко, чем того требовала ситуация в банковском секторе и в экономике в целом неоправданно мягко По Вашему мнению, выполнение Правительством и Банком России «Стратегии развития банковского сектора Российской Федерации на период до 2015 года» можно оценить: Целесообразна ли, по Вашему мнению, разработка новой стратегии развития банковского сектора страны и/или финансового рынка в целом? 15% 15% 38% 41% 70% 21% да нет удовлетворительно затрудняюсь ответить неудовлетворительно затрудняюсь ответить Целевые показатели российского банковского сектора в 2020 году в сравнении с результатами 2013 года Показатель 2013 год 2020 год Активы/ВВП 86% >130% Капитал/ВВП 11% >16% Кредиты предприятиям (крупный, средний и малый бизнес)/ВВП 34% >50% Кредиты МСБ/ВВП 8% >16% Кредиты физическим лицам/ВВП 15% >30% Кредиты физическим лицам без обеспечения/ВВП 9% <15% Ипотечные кредиты/ВВП 4% >13% Вклады населения/ВВП 25% >40% Спасибо за внимание!