АВТОВАЗ в кризис: оценка перспектив развития Группа МВА – 27, 28

реклама

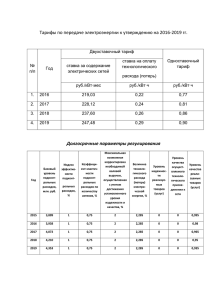

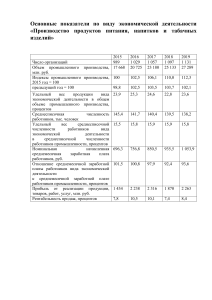

АВТОВАЗ в кризис: оценка перспектив развития Группа МВА – 27, 28 Март, 2015 Финансовый университет при Правительстве РФ Институт делового администрирования и бизнеса 2 Основные вопросы кейса • Оценка выбранного направления развития и возможных альтернатив • Кейс решается с позиции экспертов/консультантов отрасли 3 План презентации Возможности на рынке Конкурентные преимущества Оценка выбранного курса Анализ альтернатив Выводы и рекомендации 4 Обзор рынка и прогноз развития Прогноз рынка РФ, тыс. шт. в год 2500 2300 2000 2000 2100 2100 2000 2000 1600 Драйверы рынка • В период до 2020 года возможны всплески объемов продаж, связанные с госпрограммами • Потенциал восстановления рынка имеется при улучшении состояния экономики и повышении доступности кредитования 1500 1000 500 377 500 600 650 750 780 800 0 2014 2015 2016 Весь рынок РФ 2017 2018 2019 2020 Продажи Автоваза Текущее состояние на 2015 год • • Объем рынка в 2015 году сократится на 30% Текущая доля компании на рынке 17% Прогнозное состояние к 2020 году • Сокращение общего рынка на 20% • Увеличение доли рынка Автоваза до 40% ВЫВОДЫ: При падении/стагнации рынка ожидается ужесточение конкуренции, особенно в начальном и среднем сегменте. Развитие рынка коррелирует с экономической ситуацией в государстве 5 Что нужно потребителю? Доступная цена комплектующих и их наличие Хорошая проходимость автомобиля по дорогам с плохим покрытием Гарантийное обслуживание (ТО 3 года) и доступность его получения Оптимальный расход топлива и ГСМ Хорошая репутация компании-производителя Современный внешний вид автомобиля ВЫВОД: Нужен доступный надежный автомобиль с низкой стоимостью владения 6 «Пять сил конкуренции» М. Портера Угроза появления нового игрока - Угроза незначительна из-за высоких барьеров входа Влияние покупателей Наиболее значительное - Издержки переключения незначительны - Продукция дифференцирована Соперничество между конкурентами Олигополия «Отверточная сборка» автомобилей из КНР Влияние поставщиков Значительное Олигополия , влияние значительное Угроза со стороны товаров-заменителей - Использования общественного транспорта - Сервисы такси ВЫВОДЫ: Наибольшее влияние оказывает влияние покупателей, определяющих спрос на продукцию, и влияние поставщиков, влияющих на качество продукции 7 SWOT-анализ для Автоваза Возможности • Рост продаж при улучшении экономической конъюнктуры (Низкая насыщенность рынка) Угрозы • Смещение предпочтений на более дорогие сегменты • Угрозы со стороны поставщиков • Государственные программы (утилизация, субсидии) • Рост конкуренции со стороны китайских производителей • Экспорт на развивающие рынки • Рост конкуренции со стороны подержанных автомобилей Сильные стороны • Высокая доля рублевой себестоимости • Таргетированная реклама • Поддержка государства • Использование инфраструктуры фиксированной связи • Наличие обширной сети продаж • Усиление контроля за поставщиками • Фокусирование на качестве для поддержки лояльности клиентов • Таргетированная реклама Слабые стороны • Качество комплектующих • Усиление контроля за поставщиками • Кадровый аудит, оптимизация бизнес процессов, внедрение и ужесточение СВК • Качество и технологии сборки • Система управления и внутреннего контроля ВЫВОД: Необходим комплекс мер по повышению качества продукции 8 Инвестиции в развитие Инвестиции в основные средства и нематериальные активы, млрд. руб. 30 20 19.3 20.4 20 2012 2013 2014* 11.5 10 Более 70 млрд. руб. За 4 года 0 2011 Источник: отчетность предприятия Направления инвестирования: • • • Цех сварки Цех покраски Разработка новой платформы - 6 млрд. руб. Основная доля инвестиций пришлась на обновление производственных линий На разработку новой модели ушло менее 10% инвестиций ВЫВОД: Основные направления инвестиций – вложения в технологическое оснащение новых линий, которые были необходимы при любом выбранном направлении развития 9 Инвестиции в развитие Допущения расчета: • Ежегодный темп роста выручки 8% • Рентабельность операционной прибыли 6% • Инвестиции на поддержание ос и нма 10 млрд. руб. / год • Изменения в оборотном капитале не учитываются Выручка NOPAT Амортизация Инвестиции ЧДП на инвестированный капитал 2014 2015 2016 2017 2018 2019 190 -5,7 10 -71* 205 12 10 -10 222 13 11 -10 239 14 11 -10 258 16 11 -10 279 17 11 -10 -66,7 12 14 15 17 18 *С учетом прошлых лет ЧДП нарастающим итогом, млрд. руб. 2020 302 100 18 50 11 -10 0 19 -8 49 -25 2014 2015 2016 2017 2018 2019 2020 2021 -50 -100 10 29 -67 -54 -40 Источник: анализ на основе открытых источников ВЫВОД: Простой период окупаемости прогнозируется в 2019 году, т.е. через 9 лет после первых масштабных инвестиций в производство 10 Альтернатива – «Отверточная сборка» При отказе от работы с собственной платформой • Ежегодный темп роста выручки не превысит 2% • Рентабельность операционной прибыли увеличится до 8% Выручка NOPAT Амортизация Инвестиции ЧДП на инвестированный капитал Накопленным итогом 2014 190 -5,7 10 -71 2015 194 16 10 -7 2016 198 16 11 -7 2017 202 16 11 -7 2018 206 16 11 -7 2019 210 17 11 -7 2020 214 17 11 -7 -66,7 -67 19 -48 20 -28 20 -8 20 12 21 33 21 54 Простой период окупаемости при отказе от собственной платформы сократится до 8 лет (2018 год) ВЫВОД: Отказ от собственной платформы не позволит сократить инвестиционные затраты и приведет к падению продаж, выручки и соответственно доли компании на рынке 11 Рекомендации Сохранить производство на базе платформ Renault-Nissan Развивать собственную платформу для компактных автомобилей Ориентация на начальный и средний сегмент в целях занять 40% российского рынка к 2020 году Усилить контроль за поставщиками комплектующих. Внедрение тендерной системы с жестким контролем качества. Увеличение срока контракта до истечения гарантийного срока на продукцию. Провести реструктуризацию процесса ценообразования СВК на аутсорсинг. Контроль ценовых предложений по комплектующим, соблюдения норм производственных расходов, целевого использования денежных средств, кадровый аудит, контроль системы KPI на каждом участке производстве. 12 Спасибо за внимание!