Тема 6. Налоговые последствия применения различных договорных условий. Защита позиции налогоплательщика

реклама

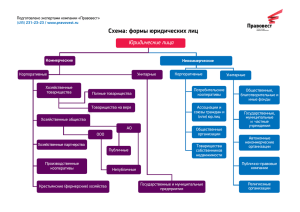

Тема 6. Налоговые последствия применения различных договорных условий. Защита позиции налогоплательщика Лекция 15. Налоговые последствия применения различных договорных условий Совместная деятельность без образования юридического лица; Совместная деятельность для извлечения прибыли или достижения иной не противоречащей закону цели; Сторонами договора могут быть только индивидуальные предприниматели и/или коммерческие организации 1. 2. 3. Вкладом товарища признается все то, что он вносит в общее дело, в том числе деньги, иное имущество, профессиональные и иные знания, навыки и умения, а также деловая репутация и деловые связи; Внесенное товарищами имущество, а также произведенная в результате совместной деятельности продукция и полученные от такой деятельности плоды и доходы признаются их общей долевой собственностью, если иное не установлено законом или договором простого товарищества либо не вытекает из существа обязательства; Ведение бухгалтерского учета общего имущества товарищей может быть поручено ими одному из товарищей-юридических лиц; Обязанности налогоплательщика НДС по операциям товарищества возлагается на участника товарищества, осуществляющего общий учет операций по договору; При наличии в товариществе иностранных участников обязанности налогоплательщика НДС возлагаются на российского участника товарищества; Налоговый вычет по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и по имущественным правам, приобретаемым для производства и (или) реализации товаров (работ, услуг), признаваемых объектом налогообложения НДС, в соответствии с договором простого товарищества предоставляется только управляющему-участнику товарищества при наличии счетовфактур, выставленных продавцами этому лицу. При осуществлении участником товарищества, ведущим общий учет операций в целях налогообложения, право на вычет сумм НДС возникает у него при наличии раздельного учета товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав, используемых при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности) и используемых им при осуществлении иной деятельности. Участник товарищества, осуществляющий учет доходов и расходов этого товарищества для целей налогообложения, обязан определять нарастающим итогом по результатам каждого отчетного (налогового) периода прибыль каждого участника товарищества пропорционально доле соответствующего участника товарищества, установленной соглашениями, в прибыли товарищества, полученной за отчетный (налоговый) период от деятельности всех участников в рамках товарищества; О суммах причитающихся (распределяемых) доходов каждому участнику товарищества участник товарищества, осуществляющий учет доходов и расходов, обязан ежеквартально в срок до 15-го числа месяца, следующего за отчетным (налоговым) периодом, сообщать каждому участнику этого товарищества. Доходы, полученные от участия в товариществе, включаются в состав внереализационных доходов налогоплательщиков-участников товарищества и подлежат налогообложению в порядке, установленном гл. 25 НК РФ. Убытки товарищества не распределяются между его участниками и при налогообложении ими не учитываются При прекращении действия договора простого товарищества его участники при распределении дохода от деятельности товарищества не корректируют ранее учтенные ими при налогообложении доходы на доходы, фактически полученные ими при распределении дохода от деятельности товарищества; При прекращении действия договора простого товарищества и возврате имущества участникам этого договора отрицательная разница между оценкой возвращаемого имущества и оценкой, по которой это имущество ранее было передано по договору простого товарищества, не признается убытком для целей налогообложения Налоговая база в рамках договора простого товарищества (договора о совместной деятельности) определяется исходя из остаточной стоимости имущества, составляющего общее имущество товарищей и учитываемого на отдельном балансе товарищества участником договора товарищества, ведущим общие дела; Каждый участник договора простого товарищества производит исчисление и уплату налога в отношении признаваемого объектом налогообложения имущества, переданного им в совместную деятельность. В отношении имущества, приобретенного и (или) созданного в процессе совместной деятельности, исчисление и уплата налога производятся участниками договора товарищества пропорционально стоимости их вклада в общее дело.; Лицо, ведущее учет общего имущества товарищей, обязано для целей налогообложения сообщать не позднее 20-го числа месяца, следующего за отчетным периодом, каждому налогоплательщику-участнику договора простого товарищества (договора о совместной деятельности) сведения об остаточной стоимости имущества, составляющего общее имущество товарищей, на 1-е число каждого месяца соответствующего отчетного периода и о доле каждого участника в общем имуществе товарищей. При этом лицо, ведущее учет общего имущества товарищей, сообщает сведения, необходимые для определения налоговой базы арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование; выбор продавца и приобретаемого имущества осуществляется арендодателем; приобретая имущество для арендатора, должен уведомить продавца о том, что имущество предназначено для передачи его в аренду определенному лицу; имущество, являющееся предметом этого договора, передается продавцом непосредственно арендатору в месте нахождения последнего Срок, который договор лизинга действителен, определяется обеими сторонами и указывается при заключении договора. Заключение данного договора без четкого указания срока не допускается, так как в зависимости от срока действия договора лизинга зависят и размеры, и периодичность лизинговых платежей. Цена лизинга состоит из двух частей и устанавливается обеими сторонами сообща, а также закрепляется письменно при заключении договора. Эти части: • • размер инвестиционных расходов, которые несет лизингодатель, связанные с исполнением действующего договора лизинга; размер вознаграждения лизингодателя (его непосредственный доход), либо совокупность выкупной стоимости и лизинговых платежей. Учет лизингового имущества осуществляется на балансе той стороны сделки, которая указана в договоре лизинга; В соответствии с действующим налоговым законодательством балансодержатель лизингового имущества имеет право на применение повышающего коэффициента не более 3 к основной норме амортизации, что позволяет значительно ускорить перенос стоимости объекта договора лизинга на себестоимость производимой продукции; Лизинговые платежи по имуществу, участвующему в производственной деятельности организации в полном объеме признаются расходами, уменьшающими базу по налогу на прибыль организаций