Кредитные риски предприятий реального сектора экономики

реклама

Кредитные риски предприятий реального сектора

экономики

Введение

• Аспирант: Бессмертный М.В. 3 год обучения;

• Научный руководитель: Е.М. Хацкевич; к.э.н., доцент;

• Паспорт специальности 08.00.10 Область исследования 3.6.

Проблемы управления кредитными рисками;

• Тема диссертационного исследования: Управление кредитными

рисками предприятий реального сектора экономики

• Цель исследования: разработка и апробация авторского

методического подхода управления кредитными рисками

предприятий на основе концепции лимитирования;

• Объект исследования – управление финансовыми рисками

предприятий

• Предмет исследования - кредитные риски предприятий

реального сектора экономики, осуществляющих коммерческое

кредитование

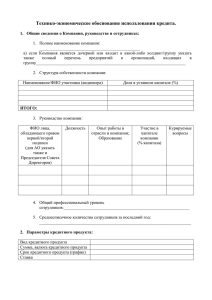

Сравнительная характеристика определений

кредитного риска

Автор/

критерий

Источник возникновения

кредитного риска

Предмет кредитных

отношений

Займодавец

Результат реализации

кредитного риска

коммерческое

кредитование

финансовые

вложения

кредиты и

займы

прочие

долговые

финансовые

обязательства

банк или иное

кредитное/

финансовое

учреждение

любая

нефинансовая

организация

невыполнение

обязательств

контрагентами

возникновени

е убытков у

кредитующей

компании

Дж. Кейнс

Коут и

Альтман

Шумпетер Й.А.

х

х

Нет

х

х

Да

х

х

х

Да

х

х

х

Да

х

х

х

х

х

Нет

х

х

х

х

Самуэльсон

П.Э.

Гурьенко А.С.

Ступаков В.С.

и Токаренко

Г.С.

Балдин К.В.

Арутюнов

Ю.А.

Воробьев С.Н.

Фомичев А.Н.

Быстров О.Ф.

и Рукосуев

А.В.

Определение

ЦБ РФ

х

х

х

х

х

х

х

Нет

Да

х

х

Нет

х

Да

х

Да

х

х

х

Да

Нет

х

Да

х

х

х

х

Нет

х

Да

х

х

х

х

Да

х

Нет

Нет

Да

х

х

х

х

х

х

х

Да

Да

х

х

Нет

Нет

Да

Да

х

Да

х

х

Да

х

Нет

х

х

Да

х

х

х

Да

Да

х

Да

Да

Авторский методический подход к управлению кредитными рисками

предприятий реального сектора экономики на основе концепции лимитирования

I этап: Оценка качества корпоративного кредитного портфеля.

Цель данного этапа состоит в предварительной оценке качества взаимосвязи расчетов с контрагентами.

1.Работа с реестром старения задолженности – данный этап предполагает группировку

задолженности по срокам просрочки, расчет удельных весов каждой группы

1.2. Расчет возникновения вероятно безнадежных долгов по каждой из групп – данный этап

необходим для определения самых рисковых групп задолженности и расчета средней суммы

вероятно безнадежных долгов.

1.3. Расчет средней вероятности возникновения безнадежных долгов – данный показатель позволяет

общий размер резерва покрытия безнадежных долгов

1.4.Рассчет общей суммы вероятно безнадежных долгов через произведения относительного

показателя безнадежных долгов и суммы общих долговых обязательств

1.5. Расчет уровня кредитного риска на предприятии – данный показатель рассчитывается через

отношение суммы вероятно безнадежных долгов к собственному капиталу.

II этап: Лимитирование корпоративного кредитного портфеля компании

Данный этап позволяет рассчитать рамки, которыми будет ограничен кредитный портфель

компании. Это позволит в случае появления нереальных к возврату долгов сохранить

платежеспособность и финансовое равновесие.

III этап: Оценка реальных возможностей осуществления новых вложений без нарушения

производственного процесса кредитующей компании и ее финансового равновесия

Данный этап предполагает ведение управленческого отчета, позволяющего оценить реальные финансовые

возможности компании для осуществления новых вложений

IV этап: Оценка кредитного риска контрагента

Данный этап предполагает оценку кредитного риска существующих и новых контрагентов с целью выработки

схемы дальнейшего взаимодействия с контрагентом.

Итог:

1Постоянный анализ кредитного риска по коммерческому кредиту и финансовым вложениям

2Ограничение кредитного портфеля компании

3Оценку реальных возможностей осуществления дополнительного коммерческого кредитования и вложений без нарушения

финансового равновесия предприятия

4Оценку риска по существующим контрагентам и новым , а также схему взаимодействия с ними в рамках рассчитанного лимита.

Оценка качества кредитного портфеля компании

Алгоритм оценки качества:

1. Работа с реестром старения задолженности контрагентов:

1.1. группировка всей задолженности контрагентов по срокам просрочки платежей: срок платежа не наступил, просрочка

до 30 дней, от 30 до 60, от 60 до 90 и свыше 90;

1.2. Определение удельных весов каждой выделенной группы в общей сумме задолженности:

где

- сумма невыполненных обязательств контрагентов в рамках одной выделенной группы;

Ог

О

г

Dб .д.( г .)

,

n

n

О

О

г г1 г1г - общая сумма невыполненных обязательств контрагентов по всем выделенным группам

(таких групп может быть от 1 до n- количества в зависимости от предпочтения кредитующей компании).

1.3. Расчет вероятности возникновения безнадежных долгов по каждой из выделенных групп в отдельности и в целом по

(Он. Ок ) г

все группам р

*100%,

б .д . г .

2 * (Т пр.ср. max 1)

где Он, Ок - сумма невыполненных обязательств контрагентов соответственно на начало и конец периода просрочки в

рамках одной выделенной группы;

Тпр.ср.max - граничащий период просрочки платежей для выделенных групп (максимально возможный срок просрочки

платежей, установленный кредитующей компанией).

Алгоритм оценки качества

1.4. Расчет общей суммы вероятно безнадежных долгов у кредитующей компании:

ВБД Ог * рб .д.г.

2. Расчет общего уровня кредитного риска по корпоративному кредитному портфелю компании:

Ук/ р

ВБД

, где

СК

СК – собственный капитал компании на дату оценки.

ОР

12

ОР

n

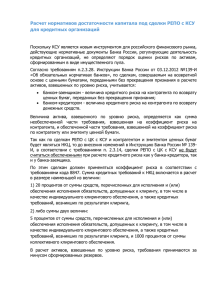

Лимитирование корпоративного кредитного портфеля компании

СК Ф р НП

12(Vпл. ОС ОШ С ОР П (ФВ))

ККП

ДФВ

iк n

Dб .д.

Пояснение элемента формулы

Элемент формулы

ККП

ДЗ

размер корпоративного кредитного портфеля кредитующей компании (ККП = ДЗ + КФВ) на плановый период (месяц, квартал, год)

дебиторская задолженность компании (краткосрочная и долгосрочная)

КФЗ

краткосрочные финансовые вложения компании

Vпл.

прогнозное значение объема продаж компании (в денежных единицах) на плановый период (месяц, квартал, год)

С

себестоимость продукции к продаже (в денежных единицах)

Vпл. - С-

среднее значение операционных расходов компании за предыдущие аналогичные периоды (при исчислении лимита на месяц – среднемесячные

расходы, при исчислении лимита на квартал - среднеквартальные; при исчислении лимита на год – среднее значение от суммы расходов на начало и

на конец предыдущего года)

ожидаемая операционная прибыль от осуществления основной деятельности (ОП)

П (ФВ)

ожидаемая прибыль от краткосрочных финансовых вложений компании согласно составленному графику платежей и кредитному договору

ОС

ожидаемое уменьшение дохода компании от предоставляемых контрагентам скидок (в денежных единицах)

ОШ

ожидаемое увеличение дохода компании на величину штрафов по принятым санкциям в отношении контрагентов (в денежных единицах)

iк

средняя ставка по краткосрочным кредитам и займам для кредитующей организации (с целью пополнения активов)

n

плановый период, в месяцах

12

количество месяцев в году

приведение кредитной ставки в соответствии с продолжительностью анализируемого периода:

- при установлении лимита по корпоративному кредитному портфелю на год показатель «n» принимает значение равное 12;

- при установлении лимита по корпоративному кредитному портфелю на квартал показатель «n» принимает значение равное 3;

- при установлении лимита по корпоративному кредитному портфелю на месяц показатель «n» принимает значение равное 1.

СК

собственный капитал компании на последнюю отчетную дату, с учетом рискового фонда

±∆Фр

рисковый фонд предприятия (при росте общей суммы покрытия вероятно безнадежных долгов – собственный капитал уменьшается на сумму роста

резервов; при снижении суммы покрытия – собственный капитал увеличивается на сумму снижения резервов)

∆НП

изменение нераспределенной прибыли в результате осуществления основной и инвестиционной деятельности

Dб.д.

удельный вес вероятно безнадежных долгов в корпоративном кредитном портфеле организации

ДФВ

долгосрочные финансовые вложения компании

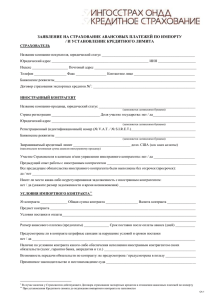

Оценка реальных возможностей осуществления новых вложений без нарушения

производственного процесса кредитующей компании и ее финансового

равновесия.

№ п/п

Доход кредитующей компании

Себестоимость продукции к продаже

Скидки за досрочность погашения задолженности

Штрафы за просрочку платежей по основному долгу

Операционные расходы

Операционная прибыль кредитующей компании от основной деятельности

(п.1+п.2 - п.3+п.4 - п.5)

Поступления от погашения процентов по финансовых вложениям

Средний процент по используемым краткосрочным заемным ресурсам

ОГРАНИЧЕНИЕ РЕНТАБЕЛЬНОСТИ АКТИВОВ

((п.6+п.7)/п.8)

MIN корпоративного кредитного портфеля

1

2

3

4

5

Собственный капитал на последнюю отчетную дату

Резервы по вероятно безнадежным долгам на последнюю отчетную дату (рисковый фонд)

10

Пополнение резервов по вероятно безнадежным долгам

Уменьшение резервов по вероятно безнадежным долгам

Изменение нераспределенной прибыли за счет выдачи в предыдущем периоде товарных кредитов

12

13

Изменение нераспределенной прибыли за счет осуществления в предыдущем периоде финансовых

вложений

Долгосрочные финансовые вложения

Доля вероятно безнадежных долгов в общем корпоративном кредитном портфеле компании

ОГРАНИЧЕНИЕ ДОСТАТОЧНОСТИ КАПИТАЛА

((п.10-п.11-п.12+п.13+п.14 +п.15)/п.17 – п.16)

MAX корпоративного кредитного портфеля

Дебиторская задолженность на последнюю отчетную дату

Краткосрочные финансовые вложения на последнюю отчетную дату

∆ККП

п.18-п.19-п.20

6

7

8

9

11

14

15

16

17

18

19

20

21

январь

февраль

март

I квартал

…

год

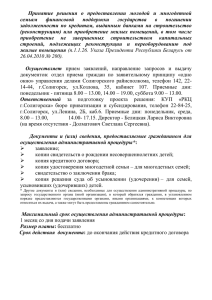

Оценка кредитного риска контрагента. Выбор схемы работы с контрагентом

Оценку контрагента предлагается проводить с использованием матрицы :

Перспективный контрагент - vвл. > Vср.(РА) и tпр. < Тпр.ср.

∆ККП

Перспективный

тип контрагента

Vср.(РА

Переходный тип

контрагента

(тип №2)

Сомнительный контрагент - vвл. < Vср.(РА) и tпр. > Тпр.ср.

)

Переходный тип

контрагента

(тип №1)

Сомнительный

тип контрагента

Тпр.ср.

Тпр.ср.max

По горизонтали расположена шкала оценки среднего срока просрочки платежей, при этом в качестве

серединного значении выступает средний срок просрочки платежа по предприятию в целом, рассчитанный на

дату оценки.

По вертикали расположена шкала оценки удельного веса вложений в конкретного контрагента в общем объеме

рискообразующих активов кредитующей компании (дебиторской задолженности и /или краткосрочных

финансовых вложений), при этом в качестве серединного значения выступает средний объем вложений

кредитующей компании в одного контрагента в целом по предприятию.

Порядок расчета кредитного риска по контрагенту

Фактор оценки

Выполняемое условие

Количество баллов

1.Участность контрагента в

формировании

рискообразуещего актива

кредитующей компании

(Vвл.)

vвл. > Vср.(РА)

0 баллов

2.Платежная дисциплина

контрагента (tпр.)

vвл. < Vср.(РА)

(1

vвл.

Vср.( РА)

(1

vвл.

Vср.( РА)

0 баллов

tпр. < Тпр.ср.

tпр. > Тпр.ср.

)баллов

Значение рисковости

фактора

0

(1

t пр.

Т пр.ср.

)баллов

)

0

(1

t пр.

Т пр.ср .

Итого значение кредитного

п.1 + п.2

риска

Примечание:

Vвл. – объем вложений в конкретного контрагента по данным предыдущего договора сотрудничества.

tпр. – срок просрочки платежей по обязательствам предыдущего договора сотрудничества.

)

Политика взаимодействия кредитующей компании с

контрагентом в зависимости от его типа

Уровень кредитного риска

1 класс

Перспективный

2 класс

Переходный

1 тип

Условия работы

Максимальная сумма

вложений в контрагента

vmax

Стандартные

( Вфв П зс ) н ( Вфв П зс ) к

2 * 360

Максимальный срок

кредитования/

инвестирования контрагента

tmax

2 тип

Ограниченные

Специфическ

ие

П п. н. П п. к .

* Т max * (2 К к / р )

2 * 360

КФ

В

ТК

3 класс

Сомнительн

ый*

КФ

В

Тmax

ТК

Тmax

* Т max * (2 К к / р )

max{ППКФВ; ПВКЗС} ≤Тmax.

max{ДОДЗп; ДОКЗп} ≤Тmax.

min{ДОДЗп; ДОКЗп}

≤ДОДЗ(КК) ≤Тmax.

Политика штрафов

Тш.общ.

Тш.общ.

Тш.общ.

Тш.общ.

Политика скидок

Тск.общ.

Тск.общ.

Тск.общ.

Тск.общ.

Примечание:

Вфв – выручка контрагента от продажи ценных бумаг и иных

финансовых вложений на начало (конец) анализируемого периода.

Пзс – поступления от погашения займов, предоставленных

контрагентом другим

организациям на начало (конец) анализируемого периода.

Пп – денежные средства контрагента, полученные от покупателей,

заказчиков на начало (конец) анализируемого периода.

Тmax – максимальный срок вложений в контрагентов в целом по

предприятию.

Тск.общ. – срок, в течение которого контрагенту может

предоставляться скидка за досрочное погашение. Для всех типов

контрагентов политика скидок одинакова.

Тш.общ. – срок, по истечению которого к контрагенту могут

быть применены установленные на предприятии штрафные

санкции за просрочку платежей. Для всех типов контрагентов

политика штрафов одинакова.

ДОДЗп - оборачиваемость дебиторской задолженности

контрагента (покупатели и заказчики), в днях.

ДОКЗп - оборачиваемость кредиторской задолженности

контрагента (поставщики и подрядчики), в днях.

ППКФВ – периодичность поступлений по краткосрочным

финансовых вложениям контрагента, в днях;

ПВКЗС – периодичность выплат контрагента по ранее

привлеченным краткосрочным кредитам и займам, в днях.

Преимущества авторского методического

подхода

1.

2.

3.

4.

Авторский подход обладает универсальностью.

Авторский подход является более доступным и

требует значительно меньше информации о

контрагентах.

Позволяет учитывать все фактор кредитного риска, а

также возможности самой компании для

осуществления коммерческого кредитования и

финансовых вложений, а также возможные расходы

на пополнение оборотных средств.

Позволяет максимально ограничить уровень

возможных потерь.

Спасибо за внимание!