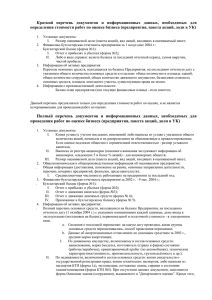

Ценные бумаги как объект инвестирования (ppt 131 КБ)

реклама

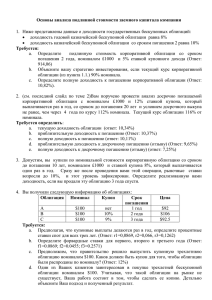

Ценные бумаги как объект инвестирования Инвестиционные качества ценных бумаг. Классификация ценных бумаг по инвестиционным возможностям. Инвестиционные качества ц/б: • Безопасность (надежность) – защищённость от резких колебаний конъюнктуры фондового рынка и стабильность получения дохода; • Доходность – зависит от роста курсовой стоимости и возможности получения дополнительных доходов в виде дивидендов и купонных выплат; • Ликвидность – определяется возможностью быстрой реализации ц/б и превращения их в деньги без существенных потерь для инвестора. Классификация ц/б в зависимости от их инвестиционных возможностей: • Ц/б с фиксированным доходом • Акции • Производные ц/б Виды ц/б с фиксированным доходом: • бессрочные (до востребования) депозиты и срочные депозиты – в России в основном депозитные и сберегательные сертификаты • ценные бумаги денежного рынка – в России ГКО • облигации Характеристики ц/б с фиксированным доходом: • Предоставляют более высокие гарантии будущих доходов • Обладают высокой ликвидностью • Предполагают фиксированные суммы и сроки вознаграждения • Расширяют инвестиционные возможности, позволяя реализовывать различные инвестиционные стратегии Ц/б с фиксированным доходом: • Включают только долговые (т.е. срочные) ц/б • Располагают рядом общих специфических свойств Свойство № 1 • Как правило, закрепляют отношения займа между заемщиком (эмитентом) и заимодавцем (инвестором) • Обычно эмитент обязуется выплачивать держателю такой ц/б, во-первых, периодические купонные выплаты и, вовторых, саму занятую сумму, что составляет номинальную стоимость (номинал) ц/б • По закону все выплаты - обязательства эмитента и не зависят от его финансового состояния Свойство № 2 • Эмитентом вводится дата погашения – день последней выплаты • Обычно при погашении выплачивается номинал, но есть облигации с выплатой номинала долями вместе с очередными купонными выплатами (облигации с амортизацией долга) • Иногда - премия к номиналу при погашении • Дата погашения определяет срок до погашения (срок погашения) – кол-во лет, в течение которых эмитент имеет обязательства по платежам по ц/б Свойство № 3 • Как правило, котировка цены проводится не в денежных единицах (как для акций), а в % от номинальной стоимости – доходности к погашению • Чтобы перевести котировальную цену в денежный эквивалент, необходимо ее умножить на номинал и разделить полученную сумму на 100 Свойство № 4 • Имеют фиксированную или заранее определенную схему выплаты номинала и процентных (купонных) сумм • Есть различные способы выплат, но наиболее известны три Схема выплат № 1 • Размещаются по цене ниже номинала дисконтной цене • Выплаты - один раз в день погашения, когда эмитент выплачивает номинал • Называют дисконтными, бескупонными Пример - государственные краткосрочные облигации (ГКО), размещаемые ЦБ РФ в ходе аукционных торгов по дисконтной цене, а через 3, 6 или 12 месяцев следует погашение с выплатой номинальной стоимости • Вплоть до момента погашения рыночная цена всегда ниже номинала Схема выплат № 2 • Гарантируют получение фиксированных % (купонных) и номинала через определенные промежутки времени, база для определения суммы % - номинал • В российской практике - две схемы: Постоянный купонный доход: величина % фиксируется 1 раз до погашения; ОВВЗ Фиксированный купонный доход: фиксируется купонный % как неизменный в течение нескольких периодов, затем вновь фиксируется на несколько периодов и т.д.; ОФЗ – ФК с выплатами 4 раза в год Схема выплат № 3 • %-ные (купонные) суммы - не фиксированные, а связаны с иными показателями доходностью других активов, темпом инфляции, состоянием фондового рынка и т.п. • Пример государственные сберегательные облигации (ОГСЗ), по которым купонный доход определяется с учетом инфляции (ИПЦ) Депозитный или сберегательный сертификат • письменное свидетельство кредитной организации-эмитента о вкладе денежных средств, удостоверяющее право вкладчика ("бенефициара") или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и % по нему; • являются срочными; • могут выпускаться как в разовом порядке, так и сериями; • бывают именными или на предъявителя. Особенности банковских сертификатов • важное положительное качество высокая надежность риск, связанный с инвестированием, невелик; • недостатки: в связи с низким уровнем риска доходность - самая низкая из всех ц/б; не обеспечивают должной ликвидности, поскольку в России практически отсутствует вторичный рынок, и поэтому многие инвесторы предпочитают вкладывать деньги в ц/б денежного рынка. Ценные бумаги денежного рынка • Позволяют заемщикам (государству, корпорациям) получать заемные средства от инвесторов путем продажи последним краткосрочных ц/б, представляющих собой не обеспеченные векселя; • Наиболее распространенный вид в России - ГКО. Отличительные особенности: • Срок погашения - не более 12 месяцев; • Обладают высокой ликвидностью, поскольку свободно обращаются на вторичном рынке; • как правило, размещаются эмитентом по дисконтной цене. Облигации • Закрепляют право владельца на получение от эмитента в предусмотренный срок их номинальной стоимости или иного имущественного эквивалента; • Могут предусматривать право на получение фиксированного в них % от номинальной стоимости либо иные имущественные права; • Доход - процент и/или дисконт. Отличия облигаций от ц/б денежного рынка: • значительное количество продается по номиналу с последующей выплатой %; • срок погашения – более года и может быть до нескольких десятков лет. Акции • выпускаются акционерными обществами (АО); • закрепляют права владельца на получение части прибыли АО в виде дивидендов, на участие в управлении АО и на часть имущества, оставшегося после его ликвидации. Отличия акций от ц/б с фиксированным доходом: • дивиденд зависит от чистой прибыли АО и выплачивается произвольно: может не выплачиваться, возрастать или уменьшаться, а выплаты по облигации фиксированы и обязательны; • не устанавливается срока погашения. Привилегированные (преференциальные) акции • сочетают отдельные черты и акций, и облигаций; • не дают права голоса, а привилегии владельца в том, что в уставе определяются размер дивиденда и стоимость, выплачиваемая при ликвидации АО (ликвидационная стоимость), в твёрдой денежной сумме или в % к номиналу. Привилегированные (преференциальные) акции • уровень безопасности инвестирования выше в связи преимущественным правом на получение определенного уровня дивидендов и доли имущества при ликвидации АО; • по степени надёжности занимают промежуточное положение между простыми акциями и облигациями компании: не имеют чёткого срока погашения (как облигации), а также столь надёжного обеспечения имуществом АО при его ликвидации. Простые (обыкновенные) акции • Предоставляют в полном объёме права, предоставляемые акциями, в т.ч.: право голоса; преимущественное право, т.е. возможность акционеру сохранять его долю в общем объёме выпущенных акций; • Недостаток - выплата дивидендов лишь после начисления и выплаты дивидендов владельцам привилегированных акций, т.е. дивиденд может не выплачиваться, а по привилегированным – всегда выплачивается хотя бы частично от фиксированного размера. Преимущества простых акций: • по критерию доходности предпочтительны для инвестора, т.к. лучше приспособлены к условиям инфляции и изменениям конъюнктуры фондового рынка; • владельцы могут принимать непосредственное участие в разработке дивидендной политики акционерной компании. Производные ценные бумаги • финансовые средства, стоимость которых зависит от стоимости других средств - базовых (основных), и потому цель их обращения - извлечение прибыли из колебаний цен соответствующего биржевого актива; • самый распространённый тип базовых средств - обыкновенные акции, а основные производные ц/б - фьючерсы (преимущественно финансовые) и биржевые опционы. Особенности производных ц/б: • внешняя форма обращения аналогична обращению основных ц/б; • ограниченный временной период обращения (от нескольких минут до нескольких месяцев) по сравнению с периодом жизни биржевого актива; • купля-продажа позволяет получать прибыль при минимальных инвестициях по сравнению с другими ц/б, т.к. инвестор оплачивает не всю стоимость актива, а только гарантийный (маржевой) взнос для фьючерса или премию для опциона. Фьючерсные контракты стандартные биржевые соглашения о покупке или продаже определённого количества оговоренного базисного актива в обусловленном месте по заранее установленной цене через определенный период Опционные контракты • предоставляют одной из сторон право выбора - исполнить контракт или отказаться от исполнения; • стандартный биржевой договор, предоставляющий право, но не накладывающий обязательство на покупку (опцион-колл) или продажу (опцион-пут) биржевого актива или фьючерса по оговоренной заранее цене – цене исполнения – в течение установленного периода времени с уплатой за это право определённой суммы денег, называемой премией. Типы биржевых опционов по срокам исполнения: • американский опцион - может быть исполнен в любой момент до окончания срока его действия; • европейский опцион - может быть исполнен только на дату окончания срока его действия. Инвестиционная привлекательность ц/б по их видам: • для облигаций и других ц/б с фиксированным доходом - надёжность: доход ниже, но более стабилен; • для акций - в основном возможный рост их курсовой стоимости, получение дивидендов и обеспечение определённых имущественных и неимущественных прав; • для фьючерсов и опционов - возможность получения очень высоких доходов, а также использование исключительно их при хеджировании (страховании) рисков.