993 Kb - Национальный расчетный депозитарий

реклама

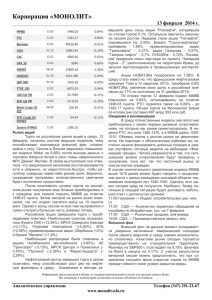

ММВБ+ Новые режимы торгов с Центральным контрагентом март 2010 г. Проект ММВБ+ • 15 февраля 2010 года запущен проект «ММВБ+»: на фондовом рынке Группы ММВБ введены новые режимы торгов с Центральным контрагентом (ЦК) с условием частичного предварительного депонирования средств и расчетами T+n • Старт проекта успешен: апробированы новые режимы торгов как с акциями, так и с облигациями • Все новые режимы запущены одновременно и сразу по 30 акциями (в базе расчета Индекса ММВБ) и 3 облигациям (МГор54, МГор62, РЖД-12). Эти же бумаги принимаются в обеспечение • К торгам допущены 199 участников рынка 2 Цели проекта ММВБ+ • Предоставить клиентам Группы ММВБ новые возможности • Построить современную эффективную систему управления рисками, соответствующую международным стандартам • К 2011-2012 гг. — ввести единое обеспечение, единый лимит и единый клиринг на всех рынках Группы ММВБ • Проект реализуется в рамках принятой Советами директоров ММВБ и ФБ ММВБ «Стратегии развития Группы ММВБ на 2009–2011 гг.» 3 Новые возможности и преимущества ММВБ+ для участников • Централизованный клиринг: Центральный контрагент (ЦК) гарантирует выполнение обязательств по заключенным сделкам • Существенно меньшее отвлечение активов под операции в сравнении с режимом Т+0 за счет частичного обеспечения • Отложенные расчеты (T+n) по заключенным сделкам с возможностью использовать обеспечение в расчетах • Единая денежная позиция по операциям на ММВБ+ и Т+0 • Использование ценных бумаг в качестве обеспечения • Надежное и эффективное размещение денежных средств и ценных бумаг в анонимном режиме «ЦК-РЕПО» 4 Особенности ММВБ+ • Новые режимы дополняют, а не замещают текущие • Участники выстраивают новые эффективные торговые стратегии, отличающиеся от уже реализованных на российском рынке • Система управления рисками соответствует не только российским, но и лучшим зарубежным стандартам • Качество и высокая надежность новых режимов 5 Основные характеристики ММВБ+ • Появление новых режимов торгов с частичным обеспечением и утренними расчетами Т+n, при этом сохранение существующих режимов торгов с полным обеспечением и расчетами Т+0 • На ММВБ+ используются те же торговые счета и денежные позиции, что и в остальных режимах торгов • Частичное обеспечение деньгами и/или ценными бумагами • Денежные средства используются одновременно в качестве полного предварительного обеспечения на торгах с расчетами Т+0 и в качестве частичного обеспечения на торгах с расчетами Т+1, Т+2 и Т+3. • Исполнение обязательств по сделкам с ЦК и урегулирование неисполненных обязательств не несут дополнительных рисков для участников торгов в классических режимах (без ЦК) • Осуществляется полный неттинг сделок с ЦК во всех режимах, что снижает издержки участников 6 Режимы торгов с Центральным контрагентом • «ЦК-Режим основных торгов» «анонимный» режим торгов (безадресные заявки, новый «стакан») с расчетами Т+3 Типы заявок: лимитная, рыночная, заявка маркет-мейкера • «ЦК-РЕПО» Типы заявок: адресная, безадресная • «ЦК-РПС» Режим переговорных сделок (РПС) с Центральной стороной с расчетами Т+1 и Т+2, Т+3 Механизм подачи заявок и заключения сделок аналогичен существующему 7 Организационная структура • Организатор торговли – ЗАО ФБ ММВБ • Расчетные организации – ЗАО РП ММВБ и ЗАО НДЦ • Центральный контрагент и клиринговая организация – ЗАО ММВБ В 2010-11 г.г. планируется перевод клиринга на фондовом рынке и функций Центрального контрагента на НКЦ 8 Система управления рисками (СУР) • Расчеты с участниками по итогам клиринга с соблюдением принципа DVP «поставка против платежа» • Сочетание стандартных требований к участникам торгов с новой системой контроля кредитного качества и лимитов на участников и на инструменты • Индивидуальные ставки частичного предварительного обеспечения для ценных бумаг по сделкам с ЦК (12-45%) • Система мониторинга участников и торгов (установлена процедура приостановки торгов ценными бумагами, осуществляется мониторинг торгов с целью выявления нестандартных сделок) • Разработана процедура урегулирования ситуации несостоятельности • Гарантийный фонд 9 Элементы СУР: требования к участникам ММВБ+ Требования по финансовой отчетности Те же, что и к участникам торгов в текущих режимах Кредитное качество участников • Внешний рейтинг: Fitch Ratings, Standard & Poor’s, Moody’s, Moody’s Interfax, РусРейтинг, НРА, Эксперт РА, АК&M • Внутренний рейтинг ММВБ. Устанавливается путем проведения балльной оценки финансовых и нефинансовых показателей деятельности участников Система лимитов • Лимит нетто-обязательств (ЛНО) для каждого участника клиринга: устанавливается и контролируется в стоимостном выражении в отношении совокупной величины всех нетто-обязательств одного участника и его клиентов по всем сделкам с ЦК • Возможно установление как стандартного ЛНО (на основании изучения стандартного комплекта отчетности), так и индивидуального ЛНО (на основании углубленной оценки кредитного качества) • Лимит нетто-обязательств по каждой отдельной ценной бумаге (в тыс. штук) для всех участников 10 Требования по рейтингу участников ММВБ+ Рейтинговое агентство Fitch Ratings Fitch Ratings (по национальной шкале) Standard & Poor’s Standard & Poor’s (по национальной шкале) Moody’s Moody’s Interfax РусРейтинг Минимальный уровень рейтинга B- BBB-(rus) BruBBBB3 Baa3.ru B- НРА BBB- Эксперт РА B++ АК&M B++ 11 Элементы СУР: система депонирования • По всем сделкам с ЦК с участников взимается частичное предварительное обеспечение в объеме, достаточном в т.ч. для покрытия издержек при дефолте участника клиринга • Частичное предварительное обеспечение может предоставляться участником как денежными средствами, так и ценными бумагами из Клирингового листа ЦК, расчетная цена которых уменьшается на величину дисконта • Текущие ставки обеспечения и величины дисконтов раскрываются биржей в т.ч. на Интернет-сайте ММВБ • Для снижения издержек участников используется ежедневная переоценка требований к частичному предварительному обеспечению по итогам торгов • В ходе торгов в режиме реального времени допустимо управление предварительным обеспечением (изменение начальных значений позиций депо и позиций по денежным средствам) 12 Параметры СУР для некоторых ценных бумаг Ценная бумага Ставка обеспечения Сбербанк России ОАО – ао 25% Сбербанк России ОАО – ап 30% ОАО ”Газпром” – ао 25% ОАО ”ЛУКОЙЛ” – ао 25% ОАО ”Ростелеком” – ао 25% ОАО ”Сургутнефтегаз” – ао 30% ОАО ”Сургутнефтегаз” – ап 25% ОАО ”Уралсвязьинформ” – ао 35% ОАО ”НЛМК” – ао 40% ОАО ”ФСК ЕЭС” – ао 45% МГор54—об 16% 13 Элементы СУР: Гарантийный фонд и ответственность ММВБ • Гарантийный фонд формируется из отчислений от клирингового сбора • Лимит ответственности ЗАО ММВБ по всем сделкам с Центральным контрагентом со всеми участниками клиринга в течение календарного года не может превышать 8 млрд. руб. (годовой лимит ответственности) 14 Расписание торгов с Центральным контрагентом 16:00 18:45 «ЦК-Режим основных торгов» 10:00 19:00 Режим торгов «ЦК-РЕПО» 10:00 19.00 Режим торгов «ЦК-РПС» РЕПО, РПС Режим основных торгов (торговая сессия) 10.00 10.30 16.00 18.45 19.00 «ЦК-Режим основных торгов» «ЦК-РЕПО», «ЦК-РПС» 15 Технологии Варианты загрузки данных в бэк-офисные системы на первом этапе: • Использование УРМ MICEX Trade SE • Использование xml файлов на сайте ММВБ 16 Доступ к торгам Наличие высокого рейтинга от международного или национального рейтингового агентства Получение стандартного ЛНО Представление актуальной финансовой отчетности Предоставление Участником дополнительной информации для расширенной оценки его деятельности Соответствие одному из критериев Получение индивидуального ЛНО Статус ведущего оператора на рынке ценных бумаг в одном из режимов торгов Международный рейтинг инвестиционного уровня или рейтинг наивысшей группы одного из национальных рейтинговых агентств Наличие международного инвестиционного или национального рейтинга наивысшего уровня у группы Участника Государственное участие в капитале не менее 25% Выход на рынок 17 Участие в торгах Выход на рынок открытие в НДЦ раздела в обеспечении счета депо/дополнительного раздела в обеспечении предоставление в ЗАО ММВБ доверенности и заявления на регистрацию ТКС Собственный счет ДЕПО Счет ДЕПО у Держателя доверенность по форме, представленной в пункте 3.2Б Приложения №6 к Правилам клиринга доверенность по форме, представленной в пункте 1.2Б Приложения №6 к Правилам клиринга 18 Развитие проекта ММВБ+ I полугодие 2010 г. Проведение комплекса маркетинговых мероприятий по обеспечению большего количества участников по сделкам с ЦК и регулярности наличия в торговой системе двухсторонних котировок для формирования и поддержания ликвидности • Усовершенствование технологий торгов, клиринга и расчетов по сделкам с ЦК II полугодие 2010 г. • Маркетинговые мероприятия по продвижению рынка для ритейл-клиентов, развитие робототрейдинга, активное привлечение инвесторов-нерезидентов Индикативные показатели • Объем торгов в новых режимах на уровне 10% от объема торгов в T+0 • Спрэды на таком же уровне, как и на T+0 19 Текущие показатели рынка фондовых деривативов Динамика торгов фьючерсами на Индекс ММВБ Объем торгов и ОП, млрд. руб. Сделки, тыс. шт. 3,0 7,2 Среднедневной объем торгов 2,5 6,0 Открытые позиции на конец недели 2,0 Среднее количество сделок в день 4,8 1,5 3,6 1,0 2,4 0,5 1,2 0,0 Август 2009 Сентябрь 2009 Ноябрь 2009 Декабрь 2009 0,0 Февраль 2010 20 Текущие показатели рынка фондовых деривативов Среднедневной объем торгов Динамика торгов фондовыми деривативами в Секции срочного рынка (млн. руб.) 350 300 250 200 Открытые позиции 200 ОТ, Сбербанк ОТ, Газпром ОТ, Лукойл ОТ, ГМК 180 160 140 ОП, все акции 120 100 150 80 60 100 40 50 0 Август 2009 20 Сентябрь 2009 Ноябрь 2009 Декабрь 2009 0 Февраль 2010 21 Фьючерс на Индекс ММВБ: ликвидность Спрэд, % Средний спрэд за торговую сессию по фьючерсам на Индекс ММВБ 1,5% Индекс ММВБ, вторая серия Индекс ММВБ, первая серия 1,0% 0,5% 0,0% 3.11 9.11 15.11 21.11 27.11 3.12 9.12 15.12 21.12 27.12 2.1 8.1 14.1 20.1 26.1 1.2 7.2 13.2 Средний за торговую сессию объем спрэда и время его поддержания по фьючерсам на Индекс ММВБ Время поддержания Объем спрэда, контр. 60 100% 50 80% 40 Средний объем спрэда 30 Среднее время поддержания 60% 40% 20 10 20% 0 0% 3.11 12.11 20.11 30.11 8.12 16.12 24.12 12.1 20.1 28.1 5.2 15.2 22 Фьючерсы на акции: ликвидность Средний спрэд за торговую сессию по фьючерсам на акции Спрэд, % 1,0% 0,8% Газпром, первая серия Сбербанк, первая серия Лукойл, первая серия ГМК, первая серия 0,5% 0,3% 0,0% 2.11 10.11 18.11 26.11 4.12 12.12 20.12 28.12 5.1 13.1 21.1 29.1 6.2 14.2 Среднее время поддержания спрэда по фьючерсам на акции 100% 98% 96% 94% 92% 90% 2.11 13.11 25.11 7.12 17.12 29.12 19.1 29.1 10.2 23 Контакты Б. Кисловский пер., 13, Москва, 125009 Управление продвижения биржевых услуг +7 (495) 234-4823 svechnikov@micex.com www.micex.ru 24