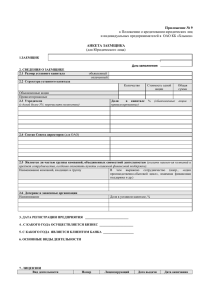

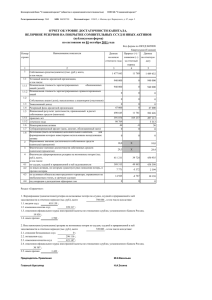

категория качества - Audit

реклама

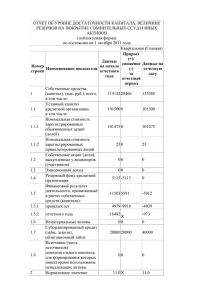

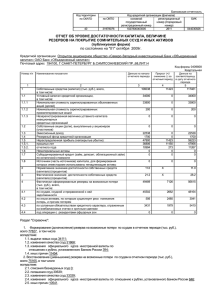

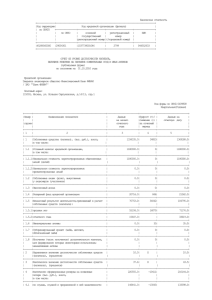

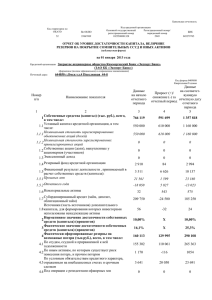

Программа «Бухгалтерское сопровождение кредитных и депозитных операций». Учебный центр в г. Новосибирск Учет резервов Сидоренко Светлана Юрьевна, канд. экон. наук, профессор кафедры бухгалтерского учета и аудита Сибирской академии финансов и банковского дела Банк обязан осуществлять классификацию активов, выделяя сомнительные и безнадежные долги, и создавать резервы на покрытие возможных убытков в порядке, устанавливаемом Банком России (из ст. 24 Закона «О банках и банковской деятельности») 2 Понятие резерва 3 Понятие «резерв» не утверждено в нормативных актах РФ, хотя используется повсеместно. Резерв – это обязательство, неопределенное по времени или сумме исполнения (МСФО 37) [не соответствует российскому пониманию резерва под обесценение]. Убыток от обесценения или безнадежной задолженности возникает, если существует вероятность того, что организация не сможет взыскать полную сумму долга (основную сумму и проценты) согласно договорным условиям займов (МСФО 39). Нормативные документы: 1. Положение ЦБ РФ от 26.03.2004 №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» (в ред. от 03.06.2010). 2. Положение ЦБ РФ от 26.03.2006 №283-П «О порядке формирования кредитными организациями резервов на возможные потери (в ред. от 03.11.2009). 3. Указание ЦБ РФ от 23.12.2008 №2156 «Об особенностях оценки кредитного риска по выданным ссудам, ссудной и приравненной к ней задолженности» (действовало до 30.06.2010). 4. Положение ЦБ РФ от 26.03.2007 №302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (ред.) . Сфера применения • ссуды (254-П); • задолженность, приравненная к ссудной (254-П), см. слайд 6; • балансовые активы с риском потерь (283-П); • условные обязательства кредитного характера, отраженные на внебалансовых счетах (283-П); • срочные сделки с исполнением не ранее третьего рабочего дня (283-П); • требования по получению процентных доходов по кредитным требованиям (283-П); • прочие потери (283-П). Задолженность, приравненная к ссудной: 6 кредиты (займы), депозиты и прочие размещенные средства; учтенные векселя; суммы, уплаченные по банковским гарантиям, но не взысканные; требования по ценным бумагам по договорам займа; денежные требования по факторингу; требования при уступке требований; требования по приобретенным на вторичном рынке закладным; требования по финансовым активам с отсрочкой платежа (поставки); требования к плательщикам по оплаченным аккредитивам (в части непокрытых экспортных и импортных аккредитивов); требования к контрагенту по возврату денежных средств по второй части сделки РЕПО; требования к лизингополучателю по операциям финансовой аренды (лизинга). Понятие кредита и ссуды По кредитному договору банк обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее (819 ст. ГК РФ). По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором РВПС формируется при обесценении ссуды [потере ссудой стоимости] вследствие: •неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде перед банком; либо •существования реальной угрозы такого неисполнения (ненадлежащего исполнения). как разность между балансовой стоимостью ссуды [то есть остатком задолженности по ссуде, отраженным по счетам бухгалтерского учета на момент ее оценки] и ее справедливой стоимостью на момент оценки. Оценка справедливой стоимости ссуды осуществляется на постоянной основе начиная с момента выдачи ссуды. Справедливая стоимость ссуды – это стоимость ссудной задолженности, определенная с учетом кредитного риска по ней. Резерв формируется: по конкретной ссуде либо по портфелю однородных ссуд. Для определения размера РВПС ссуды классифицируются в одну из пяти категорий качества : I. II. III. IV. V. (высшая) категория качества (стандартные ссуды) – отсутствие кредитного риска (0%); категория качества (нестандартные ссуды) – умеренный кредитный риск (1-20%); категория качества (сомнительные ссуды) – значительный кредитный риск (21-50%); категория качества (проблемные ссуды) – высокий кредитный риск (51-100%); (низшая) категория качества (безнадежные ссуды) – отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде (100%). РВПС формируется в пределах суммы основного долга (балансовой стоимости ссуды) в валюте РФ независимо от валюты ссуды. В сумму основного долга не включаются: платежи в виде процентов за пользование ссудой; комиссионные; неустойки; иные платежи. Профессиональное суждение Оценка ссуды и определение размера резерва осуществляется банком самостоятельно на основе профессионального суждения. Профессиональное суждение основывается на ряде внутренних документов банка (слайд 14, 15) и учитывает: результаты комплексного и объективного анализа деятельности заемщика с учетом его финансового положения, качество обслуживания долга по ссуде, иную информацию о любых рисках заемщика (внешние обязательства заемщика, функционирование рынка, на котором работает заемщик и прочее). Профессиональное суждение составляется: не реже одного раза в квартал по ссудам физических лиц; в течение месяца после окончания периода, установленного для предоставления квартальной (годовой) отчетности в налоговые органы по ссудам юридических лиц (не банков); не реже одного раза в месяц по ссудам банкам. Внутренние документы по вопросам классификации ссуд и формирования резерва должны отражать: 1) детализированные процедуры оценки качества ссуд и формирования резерва (в системе оценки кредитного риска) для классификации ссуд по категориям качества; 2) порядок оценки ссуд (в том числе критерии оценки), порядок документального оформления и подтверждения оценки ссуд; 3) процедуры принятия и исполнения решений по формированию резерва; 4) процедуры принятия и исполнения решений по списанию с баланса нереальных для взыскания ссуд, а также по реализации прав, вытекающих из наличия обеспечения по ссуде; 5) методы, правила и процедуры, используемые при оценке финансового положения заемщика, перечень источников информации, круг сведений, необходимых для оценки финансового положения заемщика, а также полномочия работников банка при проведении оценки; 6) порядок составления и дальнейшего ведения досье заемщика; 7) порядок и периодичность определения справедливой стоимости залога; 8) порядок и периодичность определения ликвидности залога, а также порядок определения размера резерва с учетом обеспечения по ссуде; 9) порядок оценки кредитного риска по портфелю однородных ссуд; 10) порядок и периодичность формирования (регулирования) резерва; 11) иные существенные положения. Банк обязан раскрыть информацию о правилах, процедурах, методиках, которые применяются при классификации ссуд и формировании резервов, включая отраслевые, территориальные и иные аспекты в отчетности Банку России. Досье заемщика вся информация о заемщике фиксируется в досье, включая: профессиональное суждение об уровне кредитного риска по ссуде, информацию об анализе, заключение о результатах оценки финансового положения заемщика, расчет резерва; информация должна быть доступна органам управления, подразделениям внутреннего контроля банка, аудиторам и органам надзора; документы составляются при формировании (регулировании) РВПС, но не реже 1 раза в квартал (по заемщикам юридическим и физическим лицам) и не реже 1 раза в месяц (по заемщикам кредитным организациям). Формирование (регулирование) РВПС осуществляется банком на момент получения информации о появлении (изменении) кредитного риска и (или) качества обеспечения ссуды. При изменении финансового положения заемщика, изменении качества обслуживания ссуды, а также при наличии иных сведений о рисках заемщика банк обязан осуществить реклассификацию ссуды и при наличии оснований уточнить размер резерва. Финансовое положение заемщика оценивается в соответствии с методиками, утвержденными внутренними документами банка (соответствующими Положению №254-П). Перечень показателей для анализа финансового положения заемщика и порядок их расчета определяются банком самостоятельно в зависимости от отрасли и сферы деятельности заемщика, задач анализа, с учетом всей имеющейся информации как на отчетные, так и на внутримесячные (внутриквартальные) даты. На всех этапах оценки финансового положения заемщика банк учитывает вероятность наличия неполной и (или) необъективной информации о заемщике. Финансовое положение (254-П) Может быть признано хорошим, если: 19 Не может быть хорошим при наличии хотя бы одного из обстоятельств: •текущая картотека неоплаченных комплексный анализ расчетных документов; деятельности заемщика и иные •просроченная задолженность бюджету и сведения о нем (включая внебюджетным фондам; информацию о внешних •просроченная заработная плата; условиях) свидетельствуют о •скрытые потери в размере, равном или более 25% его чистых активов; стабильности производства, •случаи (либо случай) неисполнения в положительной величине течение последних 180 дней чистых активов, рентабельности обязательств по иным договорам с кредитором от 5 до 30 дней (либо более и платежеспособности и чем 30 дней); отсутствии каких-либо •не предусмотренная планом развития негативных тенденций заемщика, согласованным с банком, убыточная деятельность, приведшая к существенному (25% и более) снижению его чистых активов •недостоверная отчетность в налоговых органах. Финансовое положение (254-П) 20 Может быть оценено не лучше Оценивается как плохое, если: среднего, если: комплексный анализ деятельности заемщика и иные сведения о нем свидетельствуют об отсутствии прямых угроз текущему финансовому положению при наличии негативных тенденциях, которые в обозримой перспективе (год или менее) могут привести к появлению финансовых трудностей, если заемщиком не будут приняты меры, позволяющие улучшить ситуацию •заемщик признан несостоятельным (банкротом), •является устойчиво неплатежеспособным, •анализ деятельности заемщика и иные сведения о нем свидетельствуют об угрожающих негативных тенденциях, вероятным результатом которых могут явиться несостоятельность (банкротство) либо устойчивая неплатежеспособность. Угрожающие негативные тенденции: убыточная деятельность, отрицательная величина либо существенное сокращение чистых активов, существенное падение объемов производства, существенный рост КЗ и (или) ДЗ, др. Финансовое положение (254-П) физического лица 21 не может быть оценено как хорошее, если: есть информация о потере или существенном снижении доходов или имущества для погашения задолженности: потеря работы лишение свободы невозвращение вклада из банка (отзыв лицензии) Качество обслуживания долга - хорошее 22 254-П •платежи по основному долгу и процентам осуществляются своевременно и в полном объеме; 2156-У (до 30.06.2010) Имеются случаи просроченных платежей по основному долгу и (или) процентам в течение последних 180 календарных дней общей продолжительностью: •имеется случай (случаи) просроченных платежей по основному долгу и (или) процентам в по ссудам юридическим лицам – течение последних 180 календарных до 30 календарных дней включительно, дней, в том числе: по ссудам юридическим лицам – до пяти календарных дней включительно, по ссудам физическим лицам – до 30 календарных дней включительно. по ссудам физическим лицам – до 60 календарных дней включительно. Качество обслуживания долга - среднее 23 254-П •платежи по основному долгу и (или) процентам осуществляются прямо или косвенно за счет банка, либо банк принял на себя риски по этим платежам; •ссуда реструктуризирована в более благоприятную для заемщика сторону и имеется случаи просроченных платежей (кроме допустимых сроков); •имеется случаи просроченных платежей по основному долгу и (или) процентам в течение последних 180 календарных дней, в том числе: по ссудам юридическим лицам - от 6 до 30 календарных дней включительно, по ссудам физическим лицам - от 31 до 60 календарных дней включительно. 2156-У (не действ.) Имеются случаи просроченных платежей по основному долгу и (или) процентам в течение последних 180 календарных дней общей продолжительностью: по ссудам юридическим лицам - от 31 до 60 календарных дней включительно, по ссудам физическим лицам - от 61 до 90 календарных дней включительно. Качество обслуживания долга - плохое 254-П •имеются просроченные платежи по основному долгу и (или) процентам в течение последних 180 календарных дней, в том числе: по ссудам юридическим лицам, - свыше 30 календарных дней включительно, по ссудам физическим лицам, - свыше 60 календарных дней включительно. •новая ссуда выдана банком (прямо или косвенно) для погашения старой задолженности, либо банк принял на себя риски, но платежи по новой ссуде просрочены; •ссуда реструктуризирована, по ней просроченные платежи, а финансовое положение заемщика – плохое. 24 2156-У (не действ.) Имеются случаи просроченных платежей по основному долгу и (или) процентам в течение последних 180 календарных дней общей продолжительностью: по ссудам, юридическим лицам - свыше 60 календарных дней, по ссудам, физическим лицам – свыше 90 календарных дней. Определение категории качества ссуды с учетом ФП и КОД в отсутствии иных существенных факторов КОД\ФП Хорошее Среднее Плохое Хорошее Стандартная (I категория качества) Нестандартная (II категория качества) Сомнительная (III категория качества) Среднее Нестандартная (II категория качества) Сомнительная (III категория качества) Проблемная (IV категория качества) Плохое Сомнительная (III категория качества) Проблемная (IV категория качества) Безнадежная (V категория качества) 25 Иные существенные факторы для понижения категории качества 26 кредит на льготных условиях взаимосвязанный заемщик плохое финансовое положение учредителей заемщика использование кредита не по целевому назначению неисполнение обязательств по кредитам в других банках (по физ.лицам и ИП за 180 дней, по юр.лицам за 360 дней) Иные существенные факторы для повышения категории качества (на один уровень) надлежащее исполнение обязательств по кредитам в других банках (по физ.лицам и ИП за 180 дней, по юр.лицам за 360 дней) реальные перспективы осуществления платежей своевременно и в полном объеме Наличие обеспечения не влияет на категорию качества кредита 27 Информация для досье заемщика ОТСУТСТВУЕТ: более 1 квартала – ссуда классифицируется не выше II КК (с резервом не менее 20%); более 2 кварталов – ссуда классифицируется не выше III КК (с резервом не менее 50%). НЕДОСТОВЕРНА: ссуда классифицируется не выше III КК (с резервом не менее 50%). 28 Когда у заемщика несколько ссуд в банке применяется: •наихудшая категория качества (из имеющихся у него ссуд) ко всем ссудам этого заемщика; •максимальный размер расчетного резерва по всем предоставленным ссудам. 29 Банк может классифицировать ссуды в более высокую категорию качества при наличии решения уполномоченного органа банка и достаточного обоснования 30 По некоторым ссудам (например, п.п. 3.14.1, 3.14.2 Положения 254-П) обоснование необходимо направлять в территориальное учреждение Банка России. Например, использованные заемщиками на: предоставление займов (или погашение обязательств) третьим лицам; приобретение (погашение) эмиссионных ценных бумаг; осуществление вложений в уставные капиталы других лиц. Недостаточное обоснование или его непредставление приводят к классификации ссуды не выше чем в III категорию качества. Банк может формировать резерв с учетом обеспечения I и II категорий качества 31 Минимальный размер резерва определяется по следующей формуле: SUM ki x Обi P = PP x (1 - -------------), где Ср Р - минимальный размер резерва; РР - размер расчетного резерва; ki коэффициент (индекс) категории качества обеспечения. Для обеспечения I категории качества ki (k1) принимается равным единице (1,0). Для обеспечения II категории качества ki (k2) принимается равным 0,5. Обi - стоимость обеспечения соответствующей категории качества (за вычетом предполагаемых расходов кредитной организации, связанных с реализацией обеспечения), в тысячах рублей; Ср - величина основного долга по ссуде. Если SUM ki x Обi >= Ср, то Р принимается равным нулю (0). 32 С учетом оценки состояния и перспектив реализации предметов залога (либо обращения взыскания на гаранта, поручителя, авалиста, акцептанта), формируемый банком резерв может быть больше, чем рассчитанный минимальный резерв. Определение размера расчетного резерва и фактического размера резерва производится на постоянной основе одновременно с оценкой кредитных рисков по ссудам. Размер расчетного резерва и резерва определяется в целом по банку независимо от его отражения на балансах филиалов. Порядок формирования, регулирования и отражения резерва на балансах филиалов банк определяет самостоятельно. 33 По истечении 180-дневного срока с момента возникновения основания для обращения взыскания на обеспечение – оно обесценивается: – свыше 180 до 270 календарных дней – не более 70% от текущей оценки; – свыше 270 до 365 календарных дней – не более 50% от текущей оценки; – по истечении 365 календарных дней – 0% от текущей оценки. Текущая оценка стоимости обеспечения принимается за вычетом предполагаемых расходов банка, связанных с реализацией обеспечения. Учет РВПС 34 формирование: Дебет 70606 «Расходы» символ 25302 «Отчисления в резервы на возможные потери» / Кредит счета по учету резерва на возможные потери по ссудам (отдельные лицевые счета по каждой ссудной задолженности в зависимости от организационноправовой формы собственности Заемщика); восстановление: Дебет счета по учету резерва на возможные потери по ссудам / Кредит № 70601 «Доходы» символ 16305 «Восстановление сумм резервов на возможные потери» 35 Учет РВП по условным обязательствам кредитного характера (283-П) РВП по условным обязательствам кредитного характера (например, отраженным на внебалансовых счетах 91316, 91317) формируется на балансовом счете 47425. В аналитическом учете РВП открываются отдельные лицевые счета к каждому лицевому счету, открытому на внебалансовых счетах. Бухгалтерские проводки по формированию и регулированию величины РВП производятся на основании распоряжения с указанием группы риска за подписью уполномоченного должностного лица банка. При исполнении условного обязательства кредитного характера производится восстановление резервов в доходы. – формирование: Дебет 70606 «Расходы» символ 25302 «Отчисления в резервы на возможные потери» / Кредит 47425 – восстановление: Дебет 47425 / Кредит 70601 «Доходы» символ 16305 «Восстановление сумм резервов на возможные потери» Учет РВП по требованиям на получение процентов (283-П) 36 РВП по требованиям на получение процентов (например, отраженным на балансовых счетах 47427, 459), формируется на балансовых счетах 47425 и 45918 соответственно. В аналитическом учете РВП открываются отдельные лицевые счета к каждому лицевому счету, открытому на балансовых счетах активов. Бухгалтерские проводки по формированию и регулированию величины РВП производятся отдельно по каждому требованию на получение процентов на основании распоряжения с указанием группы риска за подписью уполномоченного должностного лица банка. – формирование: Дебет 70606 «Расходы» символ 25302 «Отчисления в резервы на возможные потери» / Кредит 47425 или 45918. – по восстановление: Дебет 47425 или 45918 / Кредит 70601 «Доходы» символ 16305 «Восстановление сумм резервов на возможные потери». Резерв по портфелю однородных ссуд (254-П) 37 Можно формировать резерв по портфелю однородных ссуд, каждая из которых незначительна по величине. Нельзя включать в портфель однородных ссуд ту, по которой имеются индивидуальные признаки обесценения. Нельзя включать в портфель однородных ссуд ссуды, полностью либо частично направленные на цели, приводящие к классификации не выше III категории качества (перечисленные в пунктах 3.13 и 3.14 Положения 254-П). Ссуды, предоставленные субъектам малого и среднего предпринимательства в зависимости от продолжительности просроченных платежей по ссудам группируются в один из портфелей по 1 варианту (см. слайд 38). Банки вправе объединять ссуды без просроченных платежей и ссуды с просроченными платежами продолжительностью от 1 до 30 календарных дней в один портфель - 2 вариант (см. слайд 38). Минимальные размеры резерва по портфелю, % № Портфели однородных ссуд 1. Без просроченных платежей 2. С просроченными Вариант 1 (ипотека, автокредит) Вариант 1 (прочие ссуды) 0,5 1 38 Вариант 2 (ипотека, автокредит) Вариант 2 (прочие ссуды) 0,75 1,5 1,5 3 10 20 10 20 35 50 35 50 платежами от 1 до 30 дней 3. С просроченными платежами от 31 до 90 дней 4. С просроченными платежами от 91 до 180 дней 5. С просроченными платежами свыше 180 дней 75 Распределение РВПС по портфелю однородных ссуд 39 1. Распределить сумму резерва пропорционально суммам основного долга на 45515 и 45818. 2. Вправе отразить всю сумму резерва на том счете, где отражена существенная часть основного долга (например, на счете 45515 отражено 95%, тогда всю сумму отражаем на счете 45515). Существенной можно считать величину более 10% (из МСФО 14, и из кодекса административных правонарушений). Проблемы в определении резервов 40 1. Двойное резервирование (см.слайд 41), в итоге сумма созданного резерва может быть больше 100% его расчетной базы. 2. Некорректность понятий, например, категории качества в 283-П (см. слайд 42). 3. Банк России намерен еще более ужесточить требования к оценке качества кредитов, хотя уже давно, резервы созданные по МСФО (к которым мы стремимся), гораздо скромнее тех, что созданы по положениям ЦБ РФ. 4. Затраты рабочего времени на формирование и регулирование резервов стали неоправданно высоки (слайд 44). Двойное резервирование (Положение 283-П и Указание 1584-У 41 В соответствии с этими документами банки должны формировать резерв, в частности, под финансовые инструменты, контрагентами по которым выступают резиденты оффшорных зон. Например, резерв по корреспондентскому счету, открытому в банке-нерезиденте (скажем, в Республике Маршалловы Острова) по Положению № 283-П и в соответствии с разработанной банком методикой составляет 60%. А так как эти острова относятся к третьей группе государств и территорий, предусматривающих льготный налоговый режим (см. Указание ЦБ РФ от 07.08.2003 №1317-У), то резерв в соответствии с Указанием №1584-У составит 50%. Суммарный резерв – 110%!!! В случае невозврата денег убыток не составит больше 100%. Некорректность понятий 42 Определение категорий качества, приведенное в Положении №283-П, по смыслу может быть четко применено только к первой группе элементов расчетной базы – балансовым активам, по которым существует риск понесения потерь. В определении категорий качества речь идет об исполнении контрагентом своих обязательств – но ведь по условным обязательствам кредитного характера, срочным сделкам и прочим потерям никаких обязательств еще нет. А когда они появятся – например, банк выдаст средства в счет кредитной линии или исполнит свои обязательства по гарантии – уровень риска по обязательствам контрагентов будет определяться в соответствии с Положением №254-П, и это будет уже другой риск – кредитный. Не говоря уже о том, что по группе элементов «прочие потери» контрагента вообще может не быть (определение на слайде 43). В состав элементов расчетной базы РВП по прочим потерям 43 включаются возможные дополнительные расходы, обусловленные следующими факторами (обстоятельствами): •вероятность предъявления к банку требований в связи с неисполнением или ненадлежащим исполнением обязанностей, возникающих из обязательных платежей (включая неустойки, судебные расходы и тому подобное); •проведение банком процедур, необходимых для обращения взыскания на полученное обеспечение; •ожидаемые действия банка по реорганизации, изменение структуры операций, требующих проведения расходов или осуществления инвестиций, которые уменьшают собственные средства (капитал) кредитной организации; •возможные потери, обусловленные ожидаемым изменением конъюнктуры рынка банковских услуг, отказом отдельных клиентов от обслуживания, более успешными действиями конкурентов на рынке услуг; •необходимость изменения структуры (открытие и (или) закрытие филиалов) и связанные с этим расходы (выплата пособий сокращаемым сотрудникам, оплата маркетинговых и консалтинговых услуг и тому подобное); •возможные судебные издержки; •иные факторы (обстоятельства). 44 Меняется периодичность регулирования резерва. Раньше при изменении величины элементов расчетной базы, связанном с движением средств по счетам (при условии неизменности классификационных признаков факторов риска), корректировка резерва производилась по состоянию на отчетную дату, то теперь размер ранее созданного резерва регулируется на момент изменения величины соответствующих элементов расчетной базы. До 1 июня 2008 года корректировка резервов по портфелями однородных элементов расчетной базы производилась по состоянию на отчетную дату (при условии неизменности классификационных признаков факторов риска), а после 1 июня – на момент изменения состава или величины портфеля. То есть, практически, каждый день. Назначение РВПС и РВП 1. Для оценки реальной стоимости кредитного портфеля и отражения ее в отчетности. 2. Для избежания резких колебаний прибыли в связи с необходимостью списания потерь по ссудам. Поэтому при их формировании надо исходить из приоритета экономического содержания операций (сделок) над их юридической формой. 45