Методика прогнозирования цен на жилье в зависимости от типа

реклама

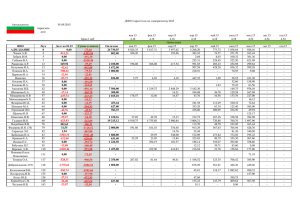

Стерник Г.М., профессор кафедры «Управление проектами и программами» РЭУ им. Г.В.Плеханова, главный аналитик Российской Гильдии риэлторов gm_sternik@sterno.ru , realtymarket.ru МЕТОДИКА ПРОГНОЗИРОВАНИЯ ЦЕН НА ЖИЛЬЕ В ЗАВИСИМОСТИ ОТ ТИПА РЫНКА (тезисы доклада на секции «Теория и практика инвестиционного консалтинга» XIV Национального конгресса по недвижимости, 7.06.11) - Москва, 2011 - Структура доклада 1. Постановка задачи 2. Методические предпосылки 3. Модель для прогнозирования динамики цен 4. Исходные данные для прогнозирования 5. Пример прогноза динамики цен на жилье по новой методике 6. Риски прогноза и сопоставление с фактическими данными за декабрь-апрель 1. Постановка задачи Кризис 2008-2010 годов в экономике и на рынке недвижимости вновь обострил потребность в краткосрочных, среднесрочных, долгосрочных прогнозах динамики цен на рынке жилья. За последние два-три года опубликованы многочисленные работы, содержащие как экспертные предсказания, так и прогнозы, основанные на различных методических подходах и моделях различного типа, в том числе регрессионных динамических однофакторных, статических многофакторных, опирающихся на фундаментальный и технический анализ (например, по методологии фондового рынка), использующих нейронные сети и т. д. К сожалению, результаты прогнозов не вполне удовлетворяют экспертов и потребителей, и поэтому дальнейшее развитие методов прогнозирования представляется актуальной и важной задачей аналитиков рынка недвижимости. С 1995 по 2005 год краткосрочные (годовые) прогнозы динамики цен на жилье в Москве нами осуществлялись на основе методик и моделей, отражающих текущую ситуацию на рынке и основанных на экономической гипотезе о предстоящей стадии развития рынка. Лишь в середине 2006 года была разработана универсальная модель, основанная на представлении о двухуровневой цикличности рынка и позволившая рассчитывать не только годовые, но и среднесрочные (на глубину 2-3 лет) прогнозы. За 20 лет новейшей истории российский рынок недвижимости пережил два долгосрочных цикла протяженностью около 10 лет (120 и 112 месяцев от нижней до нижней точки) и сейчас находится в начале третьего долгосрочного цикла. В первом цикле цены (в долларовом выражении) за 5 лет выросли в 13 раз, затем плавно снизились на 25%, а во время кризиса 1998-99 гг. упали на 35%. Во втором цикле цены за 8,5 лет выросли в 12 раз, а затем во время кризиса 2008-2009 гг. упали на 45%. % Индексы долларовых цен на рынке жилья Москвы 1400 I долгосрочный период II долгосрочный период 1200 III долгосрочный период 1000 800 600 400 200 95 90 85 80 75 10 0 10 5 11 0 11 5 12 0 месяц 70 65 60 55 50 45 40 35 30 25 20 15 10 5 0 0 Аппроксимация ценового тренда II долгосрочного периода за 6 лет (с июня 2000 по июнь 2006 гг.) полиномом второго порядка показала, что рынок жилья Москвы находится в первой четверти «длинного» цикла, ответственность за который несет исторический дефицит жилья на фоне совокупности макроэкономических показателей. Это уравнение мы назвали «базовый тренд». В качестве гипотезы предполагалось, что с 2010-11 гг. начнется вторая четверть – замедление темпов роста цен. $/кв. м 14000 ДО ЛГО СРО ЧНЫЙ (БАЗО ВЫЙ) ТРЕНД СРЕДНИХ УДЕЛЬНЫХ ЦЕН НА ЖИЛЬЕ в Москве 12000 Москва предыстория Базовый прогноз 1 четверть (аппроксимация) 10000 Базовый прогноз 2 четверть (гипотеза) 8000 6000 2 y = 0,8965x - 2186,5x + 1E+06 4000 2 R = 0,958 2000 июл.13 янв.13 июл.12 янв.12 июл.11 янв.11 июл.10 янв.10 июл.09 янв.09 июл.08 янв.08 июл.07 янв.07 июл.06 янв.06 июл.05 янв.05 июл.04 янв.04 июл.03 янв.03 июл.02 янв.02 июл.01 янв.01 июл.00 0 Но на рынке недвижимости действуют и другие, внутренние факторы, которые накладывают на базовый тренд более быстропротекающие колебания. Эти колебания реализовывались не в колебаниях цен, а в колебаниях первой производной – темпов прироста цен относительно базового тренда. Они образуют «средние», более быстропротекающие циклы, и «короткие», еще быстрее протекающие циклы. Такие циклы обладают устойчивым периодом (около 2,3 года) и амплитудой (удвоение в долларах, стабильность в процентах) и поэтому легко поддаются прогнозированию методом однофакторного регрессионного моделирования (модель модифицированной синусоиды). $/кв. м в месяц Динамика и прогноз темпов роста цен относительно базового тренда 1500 фактические данные 1000 модель-прогноз от 07.07 500 0 -500 y (0,1177 x 2 1,8878x 53,3933) sin( 0,2176 x 8,587) R2=0,8408 июл.09 окт.08 янв.08 апр.07 июл.06 окт.05 янв.05 апр.04 июл.03 окт.02 янв.02 апр.01 июл.00 -1000 Обратная суперпозиция, интегрирование прогнозов дают окончательный среднесрочный прогноз динамики цен. До осени 2008 года результаты прогноза подтверждались фактическими данными. Но мировой кризис изменил траекторию долгосрочного тренда и тем самым отменил дальнейшее действие среднесрочного прогноза. $/кв. м Суперпозиция и получение среднесрочного прогноза цен на рынке жилья Москвы 10000 9000 8000 предыстория 7000 среднесрочный прогноз на 2006-2008 гг. факт 6000 5000 4000 3000 2000 1000 В связи с этим в 2010 году была разработана новая методика, рассчитать траекторию нового долгосрочного тренда. янв.09 июл.08 янв.08 июл.07 янв.07 июл.06 янв.06 июл.05 янв.05 июл.04 янв.04 июл.03 янв.03 июл.02 янв.02 июл.01 янв.01 июл.00 0 позволяющая 2. Методические предпосылки Методика базируется на ранее выполненном исследовании эластичности цен на жилье по доходам и типизации рынков в зависимости от стадии их динамики. Типология рынков недвижимости по эластичности цен при изменении темпов роста доходов населения № 1 2 Тип рынка Развитый (насыщенный) Развивающийся (дефицитный) Примеры статистических значений признаков в Москве dP/P dI/I Т В нет 0,025 0,015 Обобщенные значения признаков dP/P dI/I Т В >0 >0 L <1 99 1,61 >0 >0 L >1 0,017; 0,020; 0,022; 0,014 0,0044; 0,019; 0,005 нет 18; 22; 17; 11 9; 12; 10 1,16; 1,60; 2,27; 2,82 0,91; 0,32; 0,40 >0 >0 М >1 >0 >0 М >2 >= 0 >= 0 М <1 >0 >= 0 L >2 3 Растущий 4 Перегретый 5 Стабильный 6 Надутый 7 Падающий (кризисный) -0,033; -0,948 -0,088; 0,097 13; 6 0,38; 0,49 <0 <0 М <1 8 Депрессивный -0,0006; 0,035; 10; -0,028; <= 0 <0> М (L) <= 0 9 10 Стартующий Взлетающий 0,017 0,090 -0,015 -0,020 11 20 -1,10 -4,50 >0 >0 <0 <0 М М < (-1) < (-4,5) 0,021; 0,032; 0,050; 0,039 0,0040; 0,006; 0,002 3. Модель для прогнозирования динамики цен Модель представляет собой уравнение статистической связи между темпами роста цен на жилье и темпами роста среднедушевых доходов населения. С учетом ограниченности накопленной за период новейшей истории российского рынка недвижимости статистики об эластичности цен по доходам выявленные типы рынков сведены в три группы, и построено три варианта модели: для типов 2 (развивающийся) и 7 (кризисный); 5 (стабильный) и 8 Связь темпов роста цен на жилье с темпами роста среднедушевых доходов населения 6 тип 2, 7 4 на жилье, % Среднемесячный за стадию прирост цен (депрессивный); 3 (растущий) и 4 (перегретый). тип 5, 8 2 тип 3, 4 y = 0,7298x + 2,683 R2 = 0,978 y = 0,5342x + 0,7952 R2 = 0,9389 0 y = 0,3611x - 0,6923 R2 = 0,9315 -2 -4 -6 -10 -8 -6 -4 -2 0 среднемесячный за стадию прирост доходов, % 2 4 Показатель среднедушевых доходов населения среди макроэкономических и макрофинансовых показателей, определяющих динамику рынка недвижимости (цена на нефть, отток капитала, курс рубля к доллару), является главным драйвером, ответственным за дифференциацию уровня цен по регионам. Исследование показало, что соотношение уровня доходов населения и цен на жилье в регионах относительно Москвы устойчиво коррелируют между собой. Особенно это заметно по данным 2009 года, когда цены и доходы по сравнению с Москвой составили в Петербурге 53 и 50%, в Московской области 47 и 47%, в Перми 42 и 38%, в Владимире 24 и 24%. Соотношение уровня цен на жилья и среднедушевых доходов населения в регионах с Москвой (2007 г.) % 60 40 % 100 100 80 Соотношение уровня цен на жилья и среднедушевых доходов населения в регионах с Москвой (2009 г.) 100 80 100 57 48 46 42 29 60 41 38 20 40 20 20 0 0 цены на жилье Москва Московская обл. Владимир 100 100 53 50 47 47 42 24 среднедушевые доходы населения цены на жилье Петербург Пермь Москва Московская обл. Владимир 38 24 среднедушевые доходы населения Петербург Пермь 4. Исходные данные для прогнозирования В июле 2010 г. Минэкономразвития РФ разработало среднесрочный (на 2011-2013 годы) прогноз экономического развития РФ. Некоторые показатели этого прогноза в декабре были уточнены. Основные показатели: - прирост ВВП – 3,4-4,2%, - прирост промпроизводства – 3,2-4,2%, - оборот розничной торговли – 4,5-6,3%, - инвестиции в основной капитал за счёт всех источников финансирования – 8,8-8,1%, - инфляция – 6,0-5,0%, - реальные располагаемые доходы населения –3,2-4,7%. В соответствии с распоряжением правительства РФ, по аналогии со среднесрочным экономическим прогнозом развития России были разработаны региональные среднесрочные прогнозы. В основном региональные показатели в прогноз заложены близкие к среднероссийским (за исключением Пермского края, где реальные располагаемые доходы населения прогнозируются на уровне 2-2,5%, инфляция – 12,5%). 5. Пример прогноза динамики цен на жилье по новой методике Применение методики показано на примере выполненного в ноябре 2010 года прогноза динамики цен на жилье на 2011-2012 годы в 5 городах: Москва, СанктПетербург, Московская область, Пермь, Владимир. В соответствии с накопленными данными о динамике цен на рынке жилья, принято, что на среднесрочную перспективу рынок жилья Москвы, где в течение 2010 года происходит плавное восстановление цен, будет относиться к типу 2 (растущий). Рынки Петербурга, Московской области, Владимира, где продолжается депрессивная стабилизация – в первом полугодии 2011 года будут относиться к типу 5/8 (стабильный/депрессивный), далее – к типу 2 (растущий). Для Перми, с учетом пониженного роста реальных доходов, а также повышенной инфляции (которая снижает склонность населения к расходованию сбережений) принят тип рынка 5 – стабильный. Расчет для Москвы дает оценку темпов роста цен на жилье в 2011-2013 годах в 1,2% в месяц, 15% в год. Для Петербурга, Московской области и Владимира темпы роста цен получены в 1 полугодии 2011 года – близкие к нулю, за 2011 год – рост 610%, в 2012-2013 гг. – по 15%. Для Перми темпы роста цен в 2011-2013 гг. близки к нулю. Рассчитанный по модели и приведенный на рисунке прогноз на 2011-2013 годы является сглаженным. При этом сохраняется ранее сделанный прогноз повышенной волатильности (среднесрочных колебаний) цен относительно базового тренда. тыс. руб./кв. м 300 Прогноз рублевых цен предложения жилья на вторичном рынке Москва предыстория СПб предыстория Мособласть предыстория Пермь Владимир 250 прогноз сглаженный прогноз сглаженный прогноз сглаженный прогноз сглаженный прогноз сглаженный факт факт факт факт факт 200 150 100 50 дек.13 сен.13 июн.13 мар.13 дек.12 сен.12 июн.12 мар.12 дек.11 сен.11 июн.11 мар.11 дек.10 сен.10 июн.10 мар.10 дек.09 сен.09 июн.09 мар.09 дек.08 сен.08 июн.08 мар.08 дек.07 0 6. Риски прогноза и сопоставление с фактическими данными за декабрь-апрель Апостериорная ошибка прогноза в сторону более высоких темпов роста цен на жилье определялась возможным ростом цен на нефть, вероятность которого принималась достаточно низкой. События в арабском мире уже в январе-феврале изменили ситуацию, что создает предпосылки для необходимости корректировки прогноза вверх. Апостериорная ошибка прогноза в сторону более низких темпов роста цен на жилье определялась возможным негативным влиянием трудностей в европейской и мировой экономике на российскую, что приведет к усилению оттока капитала из страны и замедлению темпов роста доходов населения. Данный сценарий уже получил развитие, в связи с чем создаются предпосылки для корректировки прогноза вниз, в первую очередь в Москве. По данным Росстата, среднедушевые доходы населения РФ в январе-апреле 2011 года были ниже аналогичных показателей прошлого года, что сдвигает фактические данные по ценам вниз относительно прогнозируемых. Сопоставление результатов прогноза с фактическими данными за декабрь-апрель показало, что существенных отклонений не произошло, и корректировок прогнозов пока не требуется. Спасибо за внимание ! Стерник Г.М., Тел. 8(495)795-71-58 gm_sternik@sterno.ru , realtymarket.ru