Налоговые аспекты с екьюритизации лизинговых платежей

реклама

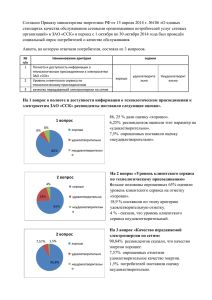

Консультационные услуги по международному налогообложению в России и СНГ Налоговые аспекты секьюритизации лизинговых платежей Кузнецов Алексей Николаевич к.э.н., АМСТ, FССА Партнер отдела налогообложения 1 Определение секьюритизации • Процесс «трансформации» финансовых активов в ценные бумаги. – Источником финансирования выплат по ценным бумагам являются денежные потоки, полученные от использования активов, а также платежи по инструментам, улучшающим кредитный статус компании (credit enhancement). • Процесс трансформации прогнозируемых финансовых потоков в более ликвидные ценные бумаги, обращаемые на рынке. 2 • Многообразие инструментов, выпускаемых при секьюритизации (ABS): – Передача предметов лизинга (true sale) – Уступка будущих прав (синтетическая) • В отличие об ипотечных ценных бумагах, не предусмотрено законодательством РФ инструмента для секьюритизации лизинговых платежей Секьюритизация- упрощенная схема (true sale) Предоставление предмета лизинга Лизинговая компания Продажа лизингового портфеля Выручка от продажи лизингового портфеля Лизингополучатель Лизинговые платежи Обслуживающая компания Услуги по обслуживанию лизингового портфеля Плата за услуги по обслуживанию лизингового портфеля Специальная секьюризационная компания 3 Выручка от продажи ценных бумаг Выплата дохода по ценным бумагам Инвесторы Общее описание: участники и потоки платежей 1. 2. Определение и структурирование пула однородных активов (предмет лизинга), которые лизингодатель намерен выделить для секьюритизации Пул активов продается специальной секьюритизационной компании (т.е. ССК) 1. 2. 3. ССК профинансирует приобретение активов у лизинговой компании путем осуществления эмиссии ценных бумаг, обеспеченных этими активами 1. 4. 4 Создание обособленного подразделения в РФ? Создание независимой компании, максимально изолированной от рисков лизингодателя (bankruptcy remote) Для повышения налоговой эффективности может быть необходимо создание дополнительной компании за рубежом для выпуска ценных бумаг инвесторам, которая профинансирует ССК посредством займа Платежи, осуществленные лизингополучателями в пользу ССК, «передаются» инвесторам за минусом спрэда (т.е. разницы в доходности ССК и доходности, выплачиваемой инвесторам) Общее описание: участники и потоки платежей 5. «Обслуживающая компания» оказывает услуги в пользу ССК в отношении пула активов 1. 6. 5 Лизингодатель может выступать в роли обслуживающей компании Вывод накопленной прибыли ССК в пользу лизинговой компании (и иных участников структуры) Что требуется от секьюритизации? • Налоговый нейтралитет – Отсутствие ускоренного признания доходов – Отсутствие отрицательных последствий при передаче активов – Режим налогообложения ССК не менее благоприятный, чем лизингодателя – Симметричность признания доходов и расходов для ССК (в т.ч. во времени) – Отсутствие постоянного представительства у ССК в юрисдикции с высоким уровнем налогообложения (если применимо) • Определенные налоговые преимущества – Дополнительный эффект (улучшение показателя финансовой устойчивости для Владельца активов, досрочное признание убытков и т.д.) – Льготные правила налогообложения в ряде стран (в т.ч. Люксембург, Ирландия) 6 • Повышение ликвидности • Уменьшение стоимости финансирования – Прозрачность рисков – Повышение кредитного рейтинга • Внебалансовое финансирование? Ключевые налоговые вопросы: продажа активов • Существуют ограничения по вычету убытков при выбытии ценных бумаг и амортизируемого имущества • Дополнительные налоговые обязательства для лизингодателя, возникающие при продаже данного актива ССК – Могут снизить эффективность секьюритизации • Операция по реализации предметов лизинга будет подлежать обложению НДС – Сложности с зачетом для ССК! – Вновь созданная компания может восприниматься как фирмаоднодневка 7 Ключевые налоговые вопросы: ССК • Налогообложение ССК – дальнейшее налогообложение (налог у источника, налог на прибыль, НДС, гербовый сбор, налог на имущество и т.д.) – Обособленное подразделение в РФ для целей администрирования НДС – Признание постоянного представительства в РФ? • Процентные платежи из ССК – Применение пониженной ставки налога у источника? • Репатриация прибыли из ССК? 8 Постоянное представительство и иные налоговые вопросы • Вопросы по постоянному представительству – – – – • Фактическое право на доход – – • 9 Отсутствие деятельности в ССК Приводит ли договор на оказание услуг к образованию места управления ССК в России? Является ли владелец актива / «обслуживающая компания» зависимым агентом ССК в России? Существует ли экономическая зависимость между ССК и Лизингодателем? Лица, требующие предоставления налоговых льгот в соответствии с налоговыми соглашениями, должны иметь “фактическое право” на доход “Фактическое право” не является синонимом «beneficial ownership» Ограничения применения международных договоров Уступка как обеспечение • Уступка прав требования фактору как обеспечение долгового обязательства • Основные налоговые последствия для продавца и фактора определяются исходя из правил налогообложения, применяющихся к основному обязательству. • Позволяет избежать ряд проблем традиционной секьюритизации. 10 Контактная информация Алексей Кузнецов, к.э.н., АМСТ, FССА Партнер Ernst & Young (CIS) B.V. Тел: +7495 7559687 Факс: + 7495 7559701 E-mail: alexei.kuznetsov@ru.ey.com 11