Презентация УК Райффайзен

реклама

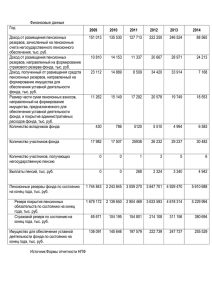

Пенсионный бизнес Райффайзен в Хорватии Качество и размер имеют значение DAMIR GRBAVAC MOSCOW, 24.09.2009 содержание • Первый 7 лет пенсионных фондов в Хорватии • успех или провал • Влияние на развитие рынка капитала и макроэкономику • Пенсионный супермаркет Райффайзен в Хорватии • Обязательные пенсионные фонды Райффайзен: • • • Размер и показатели Привлечение и отношения с клиентами Стратегия • Что мы вынесли из кризиса • Цели и перспективы Хорватия? Хорватия в Европе Пенсионные фонды: Обеспечивают доход после выхода на пенсию Преобразуют пенсионные накопления в новый капитал, создающий благосостояние Питер Дракер Пенсионные фонды в Хорватии • Запущены в 2002 году как вторая фаза пенсионной реформы • Основана ни модели Всемирного Банка – модель 3-х столпов • Система была выстроена с нуля, избежав благодаря этому детских болезней • Функциональная инфраструктура • Количественные ограничения еще присутствуют (транзакционные издержки), но сокращаются • До 2008 года уверенные хорошие доходности • Суммарный объем активов в пенсионных фондах – 3.7 миллиардов евро (8.1% от ВВП) Устройство • Пенсионная система Хорватии (с 2002 г): 1й столп: распределительная система (DB) 2й столп: обязательные пенсионные фонды (DC) 3й столп: добровольные пенсионные фонды • Обязательные и добровольные пенсионные фонды: -только стадия аккумулирования • Пенсионные страховые компании - стадия выхода на пенсию - отдельное законодательство Устройство 2 ОБЯЗАТЕЛЬНЫЕ ВЗНОСЫ 5% от з\п – в обязательные фонды (2-й столп) 15% - в распределительную систему (1-й столп) Инвестиционные ограничения (основные) 50% - минимальная доля инвестиций в ГЦБ – действует до принятия в ЕС 20% - максимальная доля в иностранные активы – действует до принятия в ЕС 30% - максимальная доля вложений в акции 30% - максимальная доля вложения в муниципальные и корпоративные облигации 30% - максимальная доля вложения в инвестиционные фонды Влияние пенсионных фондов на развитие рынков капитала и макроэкономики •Тренды в финансирование публичного долга (уменьшение иностранных публичных долгов) •Внутристрановая Кривая доходности улучшается, спрэды уменьшаются •Развитие внутреннего рынка акций •Развитие внутренней отралси коллективных инвестиций •Фискальная дисциплина Выпуски внутренних государственных облигаций CROATIAN LOCAL GOVERNMENT BONDS - OUTSTANDING 20,000 18,000 16,000 HRK (MN) 14,000 12,000 10,000 8,000 6,000 4,000 2,000 0 2003 2004 2005 2006 KN VK 2007 2008 2009 Участие пенсионных фондов в выпусках внутренних государственных облигаций 38% CROATIAN MANDATORY PENSION FUNDS IN LOCAL GOVERNMENT BOND ISSUES 20,000 18,000 16,000 HRK (MN) 14,000 OTHERS 12,000 10,000 OTHERS 8,000 6,000 4,000 PENSION FUNDS PENSION FUNDS 2,000 0 KUNA DENOMINATED EUR DENOMINATED Внешний долг Central Government foreign debt 44,000 20% 42,000 18% 40,000 38,000 16% 36,000 14% 34,000 32,000 12% 30,000 10% 28,000 26,000 Ukupan inozemni dug središnje države Udio u BDP-u 24,000 8% 22,000 6% 2003. 2004. 2005. 2006. 2007. 2008 2009* mil HRK 2002. Суммарный долг правительства Хорватии Central Government total debt 100,000 34% 95,000 33% 90,000 32% 85,000 31% 80,000 75,000 30% 70,000 29% 65,000 28% 60,000 Ukupan dug središnje države, lijevo Udio u BDP-u, desno 55,000 27% 50,000 mil HRK Внешний государственный долг Хорватии 26% 2002. 2003. 2004. 2005. 2006. 2007. 2008 2009* 2й столп – обязательные пенсионные фонды •4(2009) ниже идут названия фондов •Произошла конслолидация (в 2003 году было 7 фондов) •Давление со стороны политиков и приверженцев старой пенсионной системы 3-й столп – добровольные пенсионные фонды • 6 открытых •15 закрытых •Дотируются государством – 25% от взносов в один год •Освобождаются от части налогов •Нет ограничений по возрасту и занятости •Пенсионные права приобретаются после 50-ти лет в следующем виде: до 30% деньгами, оставшаяся часть в виде аннуитета минимум на 5 лет Хорватские пенсионные фонды сегодня Чистые активы всех пенсионных фондов : 3.7 миллиардов евро, из них 96% приходятся на обязательные фонды Доля активов в ВВП – 8.1% Покрытие – 2-й столп – 93% занятых Покрытие – 3-й столп – 9.7% занятых Активы по отношению к ВВП Pension fund assets in per cent of GDP in 2006 (source: OECD, Global Pension statistic) Iceland Netherlands Switzerland Australia UK US Finland Canada Ireland Denmark Japan Portugal 13.6 New Zealand 12.4 Mexico 11.5 Poland 11.1 Hungary 9.7 Sweden 9.5 Spain 7.6 Norway 6.8 Croatia 6.6 Austria 4.8 Czech… 4.6 Belgium 4.3 Germany 4.2 Italy 3 Slovak… 2.8 France 1.1 0 20 132.7 130 122.1 94.3 77.1 73.7 66.1 53.4 49.9 32.4 23.4 40 60 % GDP 80 100 120 активы пенсионных фондов в процентах от ВВП в 2006 году 140 Покрытие – глобальное сравнение Coverage levels (source: The Social Protection Committee, European Commission, February 2005) 95% Denmark Netherlands 90% 89% Hungary 80% Croatia 77% Estonia Germany 70% 59% UK 53% Slovenia 52% Ireland Spain 50% Lithuania 50% 49% Poland 47% Latvia Belgium 45% Austria 45% 40% Czech Republic 27% Slovak Republic 18% France 10% Italy 0% 10% 20% 30% 40% 50% уровни покрытия 60% 70% 80% 90% 100% Проблемные зоны •Участие в реальном секторе и корпоративном управлении •Вопросы лимитов и диверсификации •Ограничения на хеджирование •Медленное развитие 3-го столпа •Взносы во 2-й столп: - 5% недостаточно для нормального замещения утраченного заработка -ассиметричный интерес к вопросам пенсий со стороны различных покалений - улучшение пенсионных прав в старой пенсионной системе влияет на сравнительную конкурентоспособность новой Пенсионный супермаркет Райффайзен Обязательный пенсионный фонд - с марта 2002 - 1 фонд -активы 1.1. миллиард Евро Добровольный пенсионный фонд - с августа 2002 (первый в Хорватии) - 7 фондов -активы – 60 млн. евро * Компания Пенсионного страхования -с января 2003 - количество клиентов 2883 - технические резервы 10 миллионов евро Добровольный пенсионный фонд Райффайзен •Доля рынка (по активам) близка к 40% (уменьшается) •Продукты сложно продавать из-за кризиса •Огромное пространство для экспансии (борьба не с конкурентами и за непокрытые рыночные области) •Поддержка банков и страховых компаний •Отсутствие стимулов для работодателей Награды обязательных пенсионных фондов Хорватии Investment and Pensions Europe Investment and Pensions Europe 2005 – Best small PF in Europe (under 1 bill. EUR) 2008 – Best PF in CEE 2 Croatian annual awards Участники пенсионных фондов Райффайзен RCPF - Members 500,000 434,433 442,639 455,431 463,352 407,380 380,091 400,000 349,876 303,805 300,000 200,000 100,000 0 2002 2003 2004 2005 2006 2007 2008 2009/VII Активы под управлением пенсионных фондов Райффайзен RCPF - Assets under management 1,107 1,200 934 NAV (mn EUR) 1,000 885 800 680 502 600 319 400 186 200 83 0 2002 2003 2004 2005 2006 2007 2008 2009/VIII Доходность пенсионных фондов Райффайзен Nominal returns - RCPF and MIREX 10% 5% 0% -5% RCPF MIREX -10% -15% 2002 2003 2004 2005 2006 2007 2008 2009/VIII Since inception Доход пенсионных фондов в реальном выражении RCPF – returns since inception Real returns since inception - RCPF and MIREX (VII/09) 1.58% 2.0% 1.39% 1.5% 1.0% 0.5% 0.0% RCPF MIREX Рыночная доля пенсионных фондов RCPF - Market share members (VII/09) Others 69.11% RCPF 30.89% RCPF - Market share AuM (VII/09) Others 69.54% RCPF 30.46% Привлечение клиентов в пенсионные фонды Райффайзен “CREATED FOR LASTING AND GIVING” •1.1. миллиард в активах, 463 тыс. участников – 2-й по величине фонд •Известный бренд привлек клиентов в фонд в 2002 и привлекает сейчас •Размер капитала значительно превышает законодательный минимум •Сильная агентская сеть •Рекламные компании адаптированы для различных клиентских групп Привлечение клиентов 2 •До настоящего момента: •Закономерности распределения новых работников •Поддержание бренда •Коммуникации с клиентом и PR •Разумный баланс затрат на продажи и поддержание доли рынка •Каннибализм пенсионных фондов и как мы с этим справляемся Отношения с клиентами •Информационные проспекты •Отчеты •Веб-сайт – отчеты, голосование на собрании акционеров •Колл-центр трансформирован в «Отдел Клиентских отношений» •Влияние супермаркета •Роль банка Стратегия •Наша цель – сохранять рыночную долю в обоих бизнес-сегментах несмотря на конкурентов •Акцент на размер активов под управлением и качество управления, а не на простое количество участников Что мы вынесли из кризиса •Не смотря на отличные показатели в первые годы, объявлено о возможных отрицательных доходностях •Минусы гораздо труднее объяснить в молодой отрасли •Кто реальные жертвы – новые участники или люди, скоро уходящие на пенсию •Эффект кризиса – ложные аргументы против пенсионной реформы Что необходимо сделать •Разные портфели для разных возрастных групп •Увеличение взносов •Сбалансированные права из первого столпа •Либерализация, диверсификация, расширенные возможности хеджирования Цели и перспективы •Достичь общие цели пенсионного фонда •Пенсионные фонды в Хорватии (должны быть представлены в более широком регионе) •должны остаться – только гарантированные обязательства •на уровне фонда -следовать и улучшать лучшие индустриальные стандарты -удерживать стабильную рыночную долю с ростом активов - зарабатывать прибыль (базирующуюся на регрессивной шкале комиссий) Спасибо DAMIR GRBAVAC Raiffeisen Mandatory Pension Fund Management Company damir.grbavac@rmf.hr