Управление структурой капитала

реклама

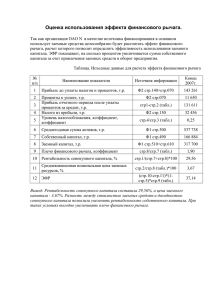

Долгосрочная и краткосрочная финансовая политика Управление структурой капитала предприятия к.э.н., доцент кафедры международного бизнеса и финансов ВГУЭС Приступ Наталья Петровна Состав капитала предприятия: 1) собственный; 2) заёмный; 3) привлечённый. Задачи управления структурой капитала предприятия: 1) повышение финансовой устойчивости предприятия за счёт увеличения доли собственных средств в капитале предприятия; 2) увеличение рентабельности собственного капитала за счёт привлечения заёмных средств; 3) расширение объёмов хозяйственной деятельности за счёт увеличения капитала предприятия при условии сохранения рациональной структуры капитала. Задачи управления структурой капитала предприятия Этапы управления структурой капитала: 1) анализ финансовой устойчивости предприятия; 2) анализ механизма воздействия заёмного финансового капитала на уровень прибыльности собственного капитала и уровень финансовых рисков; 3) достижение соотношения между заемными и собственными средствами, обеспечивающего как финансовую устойчивость предприятия, так и его наивысшую стоимость. Этапы управления структурой капитала предприятия Инструменты управления структурой капитала: финансовый рычаг; эффект финансового рычага; сила воздействия финансового рычага. Инструменты управления структурой капитала предприятия Финансовый рычаг (финансовый леверидж) – характеризует возможности предприятия повысить рентабельность собственного капитала за счёт использования заёмных средств. Коэффициент финансового рычага (плечо финансового рычага) = Заёмный капитал / Собственный капитал Оптимальное значение коэффициента составляет от 1 до 2. При больших значениях коэффициента предприятие теряет финансовую устойчивость. Слишком низкое значение коэффициента означает упущенные возможности использовать финансовый рычаг – повысить рентабельность собственного капитала за счет использования заемных средств. Финансовый рычаг Эффект финансового рычага заключается в получении дополнительной прибыли на собственный капитал (прирост коэффициента рентабельности собственного капитала) вследствие использования заемных средств: ЭФР = (1 - Tax) x (КВРА - %кредит) x ЗК/СК, Tax – ставка налога на прибыль, КВРА – коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов), % кредит – средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала, ЗК – средняя величина заемного капитала, СК – средняя величина собственного капитала предприятия. Эффект финансового рычага ЭФР = (1 - Tax) x (КВРА - %кредит) x ЗК/СК (1 - Tax) – налоговый корректор финансового рычага показывает, в какой степени проявляется ЭФР в связи с различным уровнем налогообложения прибыли, (КВРА - %кредит) – дифференциал финансового рычага показывает разницу между коэффициентом валовой рентабельности активов и средним размером процентов за кредит. Эффект финансового рычага положителен, если положителен дифференциал финансового рычага, (ЗК/СК) – плечо финансового рычага. Эффект финансового рычага Величина силы воздействия финансового рычага (СВФР) показывает степень финансового риска, связанного с предприятием. Чем больше доля затрат в налогооблагаемой прибыли (до выплаты процентов на обслуживание заемного капитала), тем больше сила воздействия финансового рычага и выше риск невозврата предприятием кредита. Финансовый риск, порождаемый финансовым рычагом, складывается из риска падения рентабельности активов компании ниже стоимости заемного капитала (дифференциал становится отрицательным) и риска достижения такого значения плеча, когда предприятие уже не в состоянии обслуживать заемный капитал (происходит дефолт заемщика). Сила воздействия финансового рычага Среди параметров, влияющих на ЭФР и СВФР, можно выделить управляемые и неуправляемые. К управляемым параметрам можно отнести: рентабельность активов, значение которой определяется, в том числе, квалификацией менеджмента, его умением с выгодой для предприятия использовать благоприятную рыночную конъюнктуру не только при сбыте продукции, но и привлекая внешний капитал; средняя стоимость заемного капитала. Цена и другие параметры доступности кредитов во многом определяются кредитным рейтингом предприятия, его кредитной историей, динамикой роста активов, а также масштабами и отраслевой принадлежностью; плечо финансового рычага (соотношение заемного и собственного капитала), которое определяется самим предприятием. К основным неуправляемым параметрам эффекта финансового рычага относится ставка налога на прибыль. Инструменты управления структурой капитала предприятия Расчёт эффекта финансового рычага № п/п Показатели Ед.изм. 1 Средняя сумма всего используемого капитала тыс. руб. 2 Средняя сумма собственного капитала тыс. руб. 3 Средняя сумма заемного капитала тыс. руб. 4 Сумма валовой прибыли (без учета расходов по уплате процентов за кредит) тыс. руб. 9 10 Валовая рентабельность активов (без учета расходов по уплате процентов за кредит) Средний уровень процентов за кредит Сумма процентов за кредит, уплаченная за использование заемного капитала (стр.3 x стр.6/100) Сумма валовой прибыли предприятия с учетом расходов по уплате процентов за кредит (стр.4 - стр.7) Ставка налога на прибыль Сумма налога на прибыль (стр.8 x стр.9) 11 Чистая прибыль (стр.8 - стр.10) 12 Рентабельность собственного капитала (стр.11 / стр.2) x 100 % 13 Прирост рентабельности собственного капитала % 14 Эффект финансового рычага % 5 6 7 8 Эффект финансового рычага % % тыс. руб. тыс. руб. % тыс. руб. тыс. руб. Период Используя данные бухгалтерского баланса и отчёта о прибылях и убытках, рассчитайте: 1) эффект финансового рычага в случае положительного значения дифференциала финансового рычага; 2) эффект финансового рычага в случае отрицательного значения дифференциала финансового рычага. Результаты расчётов представьте в табличной форме. Сделайте выводы по каждому показателю. Практическое задание